Как закрыть обособленное подразделение: пошаговая инструкция

Закрытие обособленного подразделения — это сложная процедура, необходимость в которой возникает, например, для оптимизации работы компании в соответствии с условиями рынка.

Все российские предприятия имеют право на открытие и закрытие обособленного подразделения. Определение, признаки, аспекты деятельности и прекращения его работы регламентируются несколькими правовыми нормами.

Что такое обособленное подразделение?

Определение этому понятию и основные его признаки содержатся в статье 55 Гражданского кодекса . Согласно этой норме, обособленное подразделение (далее ОП) — это представительство предприятия, которое находится вне места его нахождения, а также представляет и защищает интересы юридического лица. Представительства не являются юридическими лицами, но они наделяются имуществом юридического лица, которое их создало, и действуют на основании положений, утвержденных им. Руководители ОП также назначаются юридическим лицом, а действуют они на основании доверенности.

Статья 11 Налогового кодекса говорит о том, что ОП может считаться любое территориально обособленное от основного местонахождения подразделение, в котором оборудованы стационарные рабочие места. Стационарным может считаться только рабочее место, которое создано на срок более чем 1 месяц. Само признание такого объекта ОП производится вне зависимости от того, было ли отражено его создание в учредительных и организационных документах, а также от полномочий, которыми оно наделено.

Создание ОП регламентируется Федеральным законом от 08.02.1998 №14-ФЗ . Эта норма гласит, что создать его можно, утвердив решение об этом путем голосования участников ООО. Чтобы решение вступило в силу, «за» должны проголосовать как минимум 2/3 участников. Так же принимается решение о его закрытии.

Как закрыть обособленное подразделение в 2022 году?

Процедура закрытия обособленного подразделения коренным образом отличается от прекращения деятельности предприятия. Прежде всего, отличие заключается в том, что для этого не нужно назначать ликвидатора и ликвидационную комиссию, не создается ликвидационный баланс. Отличия связаны с тем, что ОП действует по доверенности юридического лица.

В зависимости от того, внесены сведения об ОП в учредительные документы организации или нет, существуют некоторые различия в алгоритме прекращения его работы. Если сведения о филиале внесены в документацию, то оно считается филиалом или представительством. Тогда процедура его закрытия несколько сложнее.

Существующее законодательство не регламентирует порядок прекращения деятельности ОП. Тем не менее, опираясь на действующие нормы, можно составить алгоритм действий при закрытии филиала или ОП.

Алгоритм действий при прекращении деятельности филиала или представительства

1. Подготовить решение о закрытии обособленного подразделения — образец этого документа должен составить корпоративный юрисконсульт.

2. Издать приказ.

Приказ о закрытии обособленного подразделения, образец 2022

3. Подготовить уведомление по форме №С-09-3-2. На первой странице указываются сведения о предприятии и владельце.

На второй странице содержатся сведения о филиале.

4. Уведомить работников о прекращении деятельности представительства не позднее, чем за два месяца до прекращения трудового договора (часть 2 статьи 180 ТК РФ ). Уведомлять работников необходимо в письменном виде под роспись.

5. Подготовить заявление по форме № Р13001 о регистрации изменений в сведения, вносимые в учредительные документы. Для закрытия филиала или представительства нужно заполнить титульный лист формы, а также приложение на листах “К”. На титульной странице указываются идентификационные данные организации.

Лист “К” состоит из двух страниц. Для закрытия необходимо заполнить первую страницу. Здесь указывается тип ОП, причина внесения изменений, его наименование.

6. Подготовить два экземпляра устава с внесенными в него изменениями.

7. Уплатить госпошлину и предоставить квитанцию об этом.

Алгоритм действий при прекращении деятельности обособленного подразделения

1. Подготовить решение о закрытии ОП.

2. Издать приказ о закрытии обособленного подразделения.

3. Уведомить работников о прекращении деятельности в письменном виде под роспись не позднее, чем за два месяца до прекращения трудового договора (часть 2 статьи 180 ТК РФ).

4. Подготовить заявление по Форме № Р14001. Для этого заполняется титульный лист и лист “О”. На титульном листе указываются стандартные сведения о компании.

На листе “О” указывается тип подразделения, а также его наименование и причина подачи заявления.

5. Подготовить уведомление о закрытии обособленного подразделения (2020) по форме С-09-3-2.

В обоих случаях все перечисленные документы нужно представить в Налоговую службу. Заявления по формам № Р13001 и № Р14001 необходимо представить не позднее, чем через три дня после принятия решения о прекращении работы филиала или ОП. Эту норму регламентирует подпункт 3.1 пункт 2 статьи 23 НК РФ . Подать все перечисленные документы в Налоговую службу можно в бумажном или электронном виде с использованием электронной подписи.

Стоит помнить, что при ликвидации ОП, сведения о котором не внесены в устав предприятия, не нужно заполнять форму о внесении изменений в учредительные документы, вносить изменения в устав, а также оплатить государственную пошлину. В этом смысле процедура закрытия ОП проще, чем прекращение работы филиала или представительства.

Увольнение работников

При ликвидации важно соблюсти не только налоговые и гражданские нормы, но и требования Трудового кодекса. Это позволит в дальнейшем избежать длительных судебных разбирательств и иных правовых последствий.

Например, если закрывается ОП в том же населенном пункте, где находится главный офис или другие подразделения, работодатель должен предложить работникам перевестись на свободные места в сохранившихся объектах. Если же свободных рабочих мест нет, работодатель может уволить сотрудников по причине сокращения персонала, согласно пункту 2 части 1 статьи 81 ТК РФ . В таком случае работников необходимо уведомить о предстоящем увольнении за три месяца до него.

Если в населенном пункте больше нет отделений предприятия, увольнение производится по причине ликвидации филиала (пункт 1, части 1, статьи 81 ТК РФ). Тогда работодатель должен уведомить работника о предстоящем увольнении за два месяца до него, а предлагать работу в другом населенном пункте он не должен. Стоит помнить, что в обоих случаях работодатель должен полностью рассчитаться с сотрудниками, а также обеспечить установленные законом социальные гарантии.

Как закрыть филиал юридического лица

Порядок закрытия филиала организации зависит от того, содержатся сведения о филиале в ее уставе или нет. Если сведения в уставе есть, то оформляйте закрытие филиала как внесение изменений в учредительные документы. Если сведений в уставе нет — как внесение изменений в ЕГРЮЛ.

Независимо от содержания устава компетентный орган юрлица должен принять решение о закрытии филиала, подготовить и подать документы в налоговый и регистрирующий органы по месту нахождения юрлица.

Для некоторых юрлиц законодательством могут быть установлены особенности закрытия филиалов. Например, это предусмотрено для кредитных организаций.

- В чем разница между закрытием филиала, сведений о котором нет в уставе, и его закрытием при наличии сведений в уставе

Разница заключается в следующем:

Если сведения о филиале содержатся в уставе, то процедура закрытия осуществляется в порядке внесения изменений в устав. Для этого:

1) оформите изменения в устав в виде отдельного документа с изменениями или в виде новой редакции устава;

2) примите решение о закрытии филиала и утверждении изменений в устав (устава в новой редакции). Его принимает орган юрлица, в чью компетенцию входит решение данного вопроса;

3) подготовьте заявление по форме N Р13014 и сообщение по форме N С-09-3-2, а также иные документы (решение о внесении изменений в устав, устав в новой редакции или изменения к нему);

4) уплатите госпошлину в размере 800 руб. (пп. 3 п. 1 ст. 333.33 НК РФ, пп. «г» п. 1 ст. 17 Закона о госрегистрации юрлиц и ИП). Платить ее не нужно, если документы направлены в регистрирующий орган в электронной форме. Это касается случаев, когда они направляются через сайт ФНС России, портал госуслуг или мобильное приложение либо подаются через МФЦ или нотариуса (документы в электронной форме передают они). Такие выводы следуют из пп. 32 п. 3 ст. 333.35 НК РФ, п. 5 Порядка, утвержденного Приказом ФНС России от 12.10.2022 N ЕД-7-14/743@, Писем ФНС России от 18.07.2019 N ГД-4-19/14001@ (вместе с Письмами Минфина России от 28.08.2018 N 03-05-04-03/61166, от 16.04.2019 N 03-05-04-03/26952), Минфина России от 26.11.2022 N 03-05-04-03/103519;

5) подайте пакет документов в налоговый и регистрирующий органы;

6) получите документы, подтверждающие закрытие филиала, и зарегистрированный устав.

Если сведения о филиале не содержатся в уставе, то процедура закрытия осуществляется в порядке внесения изменений в сведения о юрлице, содержащиеся в ЕГРЮЛ, а именно:

1) примите решение о закрытии филиала. Его принимает орган юрлица, в чью компетенцию входит решение данного вопроса;

2) подготовьте заявление по форме N Р13014 и сообщение по форме N С-09-3-2;

3) подайте документы в налоговый и регистрирующий органы;

4) получите документы, подтверждающие закрытие филиала.

- Как компетентному органу принять решение о закрытии филиала

Порядок принятия решения о закрытии филиала зависит от организационно-правовой формы юридического лица и от того, к компетенции какого органа отнесено принятие этого решения.

В частности, вопрос о принятии решения о закрытии филиала принимают:

- в ООО — собрание участников общества (по общему правилу) или совета директоров, если предусмотрено уставом (п. 1 ст. 5, пп. 7 п. 2.1 ст. 32 Закона об ООО);

- в АО — совет директоров (по общему правилу) либо, если предусмотрено уставом, коллегиальный исполнительный орган или общее собрание акционеров (п. 1 ст. 64, пп. 14 п. 1 ст. 65 Закона об АО).

В унитарных предприятиях вопрос закрытия филиала согласовывается с собственником имущества (ст. ст. 5, 7, пп. 13 п. 1 ст. 20 Закона об унитарных предприятиях).

При принятии решения о закрытии филиала компетентный орган должен руководствоваться порядком, предусмотренным уставом, и законом, регулирующим деятельность юрлица.

В частности, для принятия решения ООО и АО:

1) созовите членов компетентного органа в соответствии с требованиями законодательства и устава общества;

2) проведите собрание (заседание) органа и примите решение о закрытии филиала.

В заседании компетентного коллегиального органа могут участвовать с правом совещательного голоса представители работников. Это возможно в случаях, предусмотренных федеральным законом, уставом, внутренними документами, коллективным договором или соглашениями юрлица (ст. ст. 53, 53.1 ТК РФ).

Для принятия решения «за» должно быть отдано определенное количество голосов, например:

— в ООО при принятии решения общим собранием — не менее 2/3 голосов от общего числа голосов участников, если большее количество голосов не предусмотрено уставом общества (п. 1 ст. 5 Закона об ООО);

— в АО при принятии решения советом директоров — более 50% голосов членов совета директоров, принимавших участие в заседании совета директоров, если иное количество голосов не предусмотрено уставом (иным внутренним документом) (п. п. 2 и 3 ст. 68 Закона об АО).

В решении рекомендуем отразить наименование и адрес местонахождения закрываемого филиала, порядок и сроки закрытия филиала.

Если в уставе есть сведения о филиале, то в решении обязательно нужно упомянуть об утверждении изменений в устав (устава в новой редакции);

3) оформите решение в виде протокола (п. п. 3 — 5 ст. 181.2 ГК РФ).

- Как составить заявление и сообщение (уведомление) о закрытии филиала

Закрывая филиал, для регистрации заполните заявление по форме N Р13014 (независимо от того, куда вносятся изменения — в устав или в ЕГРЮЛ) и сообщение по форме N С-09-3-2.

В заявлении заполните титульный лист, лист Л (в количестве, соответствующем числу закрываемых филиалов) и лист Н со сведениями о заявителе.

Заполняя заявление, руководствуйтесь общими и специальными положениями Требований к оформлению документов, представляемых в регистрирующий орган.

В сообщении по форме N С-09-3-2 заполните страницу 001 и страницу со сведениями о закрываемом филиале в количестве, соответствующем числу закрываемых филиалов (п. 12 Приложения N 10 к Приказу ФНС России от 04.09.2022 N ЕД-7-14/632@).

Заполнить сообщение достаточно просто. Внимательно заполняйте его поля в соответствии с утвержденным Порядком.

- Как подать документы для закрытия филиала

Сообщение по форме N С-09-3-2 подается в налоговую инспекцию, в которой юрлицо стоит на учете (пп. 3.1 п. 2 ст. 23 НК РФ).

Заявление по форме N Р13014 подается в налоговую инспекцию по месту нахождения или в специализированную инспекцию по месту нахождения юрлица, если в субъекте, в котором находится юрлицо, имеется отдельная инспекция, занимающаяся вопросами регистрации (п. 5 ст. 5, п. 1 ст. 18 Закона о госрегистрации юрлиц и ИП).

При подаче заявления представитель юрлица должен представить нотариальную доверенность (ее нотариальную копию) (п. 1 ст. 9 Закона о госрегистрации юрлиц и ИП).

Если сведения о закрываемом филиале содержатся в уставе юрлица, то помимо заявления потребуются изменения в устав (устав в новой редакции) в одном экземпляре, решение компетентного органа о закрытии филиала. Также рекомендуем представить квитанцию об оплате госпошлины (при ее наличии, хотя это необязательно) (п. 1 ст. 17 Закона о госрегистрации юрлиц и ИП).

Способы подачи документов:

1) в налоговый орган подать документы можно (п. 7 ст. 23 НК РФ):

— путем непосредственного обращения в инспекцию как лично, так и через представителя;

— заказным почтовым отправлением;

— через личный кабинет налогоплательщика;

— в электронной форме по телекоммуникационным каналам связи. В этом случае сообщение необходимо заверить усиленной квалифицированной ЭП руководителя организации или иного уполномоченного доверенностью лица;

2) в регистрирующий орган подать документы можно (п. 1 ст. 9 Закона о госрегистрации юрлиц и ИП):

— путем непосредственного обращения в инспекцию.

Регистрацию осуществляет налоговая инспекция по месту нахождения общества (п. 1 ст. 18 Закона о госрегистрации юрлиц и ИП). В городах с населением свыше 1 млн человек регистрацией юрлиц занимаются Единые регистрационные центры (п. 3 Приказа МНС России от 22.07.2004 N САЭ-3-09/436@). Например, в Москве таким центром является МИФНС России N 46 по г. Москве;

— через МФЦ. О возможности зарегистрировать юрлицо через МФЦ следует узнавать в конкретном МФЦ;

— почтовым отправлением с объявленной ценностью при его пересылке с описью вложения;

— в электронной форме через Единый портал госуслуг, через сервис на сайте ФНС России или мобильное приложение (п. 5 Порядка взаимодействия с регистрирующим органом при направлении электронных документов, утвержденного Приказом ФНС России от 12.10.2022 N ЕД-7-14/743@);

— через нотариуса за отдельную плату (ст. ст. 22, 86.3 Основ законодательства о нотариате).

При подаче документов в регистрирующий орган (либо в МФЦ) заявителю или его представителю выдается (направляется по почте, если есть такое указание заявителя, электронной почте) расписка. В расписке приводится перечень представленных в инспекцию документов, входящий номер и дата их получения (п. п. 72, 73, 150 Административного регламента, утвержденного Приказом ФНС России от 13.01.2022 N ММВ-7-14/12@).

Срок подачи сообщения по форме N С-09-3-2 — три рабочих дня с даты принятия решения о закрытии филиала, а срок подачи заявления по форме N Р13014 — семь рабочих дней с этой же даты (п. 5 ст. 5, пп. «а» п. 1 ст. 17 Закона о госрегистрации юрлиц и ИП, п. 6 ст. 6.1, пп. 3.1 п. 2 ст. 23 НК РФ).

За несвоевременное представление сообщения по форме N С-09-3-2 юрлицо могут оштрафовать на 200 руб., а его руководителя — на 300 — 500 руб. (п. 1 ст. 126 НК РФ, ч. 1 ст. 15.6 КоАП РФ). За несвоевременное представление заявления по форме N Р13014 могут вынести предупреждение руководителю или оштрафовать его на 5 000 руб. (ч. 3 ст. 14.25 КоАП РФ). За непредставление заявления или подачу его с недостоверными сведениями руководителя могут оштрафовать на 5 000 — 10 000 руб. (ч. 4 ст. 14.25 КоАП РФ).

- Как получить документы о регистрации закрытия филиала

По итогам регистрации в форме электронных документов выдается лист записи ЕГРЮЛ по форме N Р50007 (п. 3 ст. 11 Закона о госрегистрации юрлиц и ИП, п. 1 Приказа ФНС России от 06.11.2022 N ЕД-7-14/794@).

Если закрытие филиала осуществлялось путем внесения изменений в устав, то в электронной форме также выдается устав (п. 3 ст. 11 Закона о госрегистрации юрлиц и ИП).

Можно ли вместо документов в электронной форме получить документы в бумажном виде

Нет, получить документы на бумажном носителе можно только в дополнение к электронным — по запросу. Если документы на регистрацию были поданы через МФЦ, почтовое отправление или непосредственно в регистрирующий орган, вместо самих документов (устава, документа, подтверждающего факт внесения записи в ЕГРЮЛ) выдаются документы, подтверждающие содержание электронных документов, связанных с государственной регистрацией (п. 3 ст. 11 Закона о госрегистрации юрлиц и ИП).

Если же документы подавались через нотариуса он после регистрации выдает документ, подтверждающий равнозначность документа на бумажном носителе электронному документу в соответствии с законодательством о нотариате (п. 3 ст. 11 Закона о госрегистрации юрлиц и ИП).

Для получения документов на бумажном носителе в соответствующем поле заявления по форме N Р13014 необходимо указать значение «1» (пп. 4 п. 54, пп. 3 п. 99 Требований к оформлению документов, представляемых в регистрирующий орган).

Срок получения документов — не позднее шестого рабочего дня после подачи документов на регистрацию (п. 1 ст. 8, п. 3 ст. 11 Закона о госрегистрации юрлиц и ИП).

Получить документы на вашу электронную почту, указанную в ЕГРЮЛ, а также по адресу электронной почты, указанному заявителем при представлении документов в регистрирующий орган (п. 3 ст. 11 Закона о госрегистрации юрлиц и ИП).

Дополнительно регистрирующий орган направит документы в МФЦ или нотариусу, если они были поданы через них.

Материал статьи взят из открытых источников

Остались вопросы к адвокату по данной тематике?

Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Обособленные подразделения в 2022 году: что важно знать

Руководство многих организаций нередко задумывается над тем, как начать работать в другом регионе. Что собой представляет обособленное подразделение, как его правильно открыть, каковы правила уплаты налогов при наличии подразделения, расскажем далее в нашей статье.

Что такое обособленное подразделение

В гражданском законодательстве выделяют два вида обособленных подразделений:

- филиал, который имеет другое место нахождения, чем организация, и выполняет ряд функций или все ее функции (п. 2 ст. 55 ГК РФ);

- представительство, которое представляет и защищает интересы юридического лица в другом регионе (п. 1 ст. 55 ГК РФ).

Ни филиал, ни представительство не признают юридическими лицами.

В налоговом законодательстве применяют более широкое определение: это любое территориально обособленное подразделение, оборудованное хотя бы одним стационарным (созданным на срок более одного месяца) рабочим местом (п. 2 ст. 11 НК РФ). Налоговая служба может признать рабочие места обособленным подразделением вне зависимости от того, отражено или нет его создание в уставе юрлица или других организационно-распорядительных документах.

Нужно ли регистрировать обособленное подразделение

Сведения о филиалах и представительствах должны быть включены в ЕГРЮЛ (пп. «н» п.1 ст. 5 Закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ). Налоговая служба поставит их на учет автоматически на основании данных из реестра (п. 3 ст. 83 НК РФ).

О создании другого обособленного подразделения необходимо уведомить налоговиков, подав сообщение по форме № С-09-3-1, утвержденной Приказом ФНС РФ от 04.09.2022 № ЕД-7-14/632@. Сделать это нужно в течение одного месяца (пп. 3 п. 2 ст. 23 НК РФ). Прикладывать какие-либо подтверждающие документы не требуется (письмо ФНС РФ от 30.10.2018 № ГД-4-14/21195). За непредставление сообщения в установленные сроки организации грозит штраф в размере 200 рублей (п. 1 ст. 126 НК РФ), генеральному директору — 300–500 рублей (ч. 1 ст. 15.6 КоАП).

Обособленное подразделение следует поставить на налоговый учет по месту его нахождения. Из этого правила есть два исключения (п. 4 ст. 83 НК РФ, письмо ФНС РФ от 28.09.2011 № ПА-4-6/15886):

- при создании нескольких обособленных подразделений в одном городе или муниципальном районе — их можно поставить на учет в одной ИФНС по месту нахождения любого из подразделений;

- при наличии в городе обособленного подразделения — вновь открываемое другое подразделение можно поставить на учет в ту же инспекцию, в которой числится первое.

В течение пяти рабочих дней организацию уведомят о постановке на учет в налоговом органе. В документе будет указан КПП, присвоенный обособленному подразделению. Его необходимо использовать в том числе при заполнении счетов-фактур (п. 7 порядка, утвержденного Приказом ФНС РФ от 29.06.2012 № ММВ-7-6/435@, письмо ФНС РФ от 16.11.2016 № СД-4-3/21730@).

Отказать в постановке на учет обособленного подразделения налоговая не может.

Открытие обособленного подразделения

Для открытия обособленного подразделения в форме филиала или представительства необходимо:

1) провести собрание участников или совета директоров общества в зависимости от того, в чью компетенцию входит решение этого вопроса (п. 2 ст. 65.3 ГК РФ, пп. 7 п. 2.1 ст. 32 Закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ, пп. 14 п. 1 ст. 65 Закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ);

2) решить вопрос о включении (невключении) сведений о филиале или представительстве в устав организации. Закон требует, чтобы сведения о филиалах и представительствах были включены в ЕГРЮЛ, однако не требует, чтобы данные о них были в уставе. Это можно сделать по собственному желанию. В зависимости от решения этого вопроса будет отличаться процедура регистрации;

3) зарегистрировать филиал или представительство:

- если решено включить сведения о филиалах и представительствах в устав, в налоговую нужно представить заявление по форме № Р13014, утвержденную Приказом ФНС РФ от 31.08.2022 № ЕД-7-14/617@, решение о внесении изменений в устав, изменения в уставе (или его новую редакцию), квитанцию об уплате госпошлины. Ее размер составляет 800 рублей (пп. 3 п. 1 ст. 333.33 НК РФ). Госпошлину платить не нужно при подаче документов в электронной форме (пп. 32 п. 3 ст. 333.35 НК РФ);

- если сведения о филиалах и представительствах в устав не включены, достаточно направить заявление по форме № Р13014 и решение о создании обособленного подразделения;

4) получить документы о регистрации — лист записи ЕГРЮЛ, а также устав с отметкой налогового органа, если в него были внесены правки. На проведение регистрационных действий налоговикам отведено 5 рабочих дней (п. 3 ст. 18, п. 1 ст. 8 закона № 129-ФЗ). Если документы были поданы через нотариуса или МФЦ, еще два дня уйдет на пересылку документов, таким образом, срок регистрации увеличится до семи рабочих дней.

Обособленное подразделение, не имеющее статуса филиала или представительства, считается созданным при соблюдении четырех условий (письмо Минфина РФ от 28.12.2017 № 03-01-15/88027):

- по его адресу оборудовано хотя бы одно стационарное рабочее место, то есть созданы условия для выполнения сотрудником его трудовых обязанностей: установлена необходимая мебель, оборудование, имеются в наличии инструменты и так далее;

- рабочее место создано на срок более месяца. Будет работник трудиться на этом рабочем месте постоянно или периодически, значения не имеет;

- помещение (объект, территория), где находится рабочее место, подконтрольно организации. Это условие не выполняется, если место для работы сотрудника предоставлено контрагентом, например, на объектах, охраняемых ЧОП, в помещениях, обслуживаемых клининговыми компаниями (письма Минфина РФ от 05.10.2012 № 03-02-07/1-238, от 03.02.2012 № 03-02-07/1-30);

- организация начала осуществлять деятельность через обособленное подразделение (письмо Минфина РФ от 19.02.2016 № 03-02-07/1/9377).

В течение месяца о подразделении нужно уведомить налоговую. О том, как это сделать, мы рассказали выше.

Еще больше обо обособленных подразделениях мы рассказываем в онлайн-курсе «Клерка»: записывайтесь и начинайте проходить.

Постановка на учет обособленного подразделения

Любое обособленное подразделение, в том числе филиал и представительство, нужно поставить на учет в ПФР и ФСС, если оно имеет счет в банке и будет осуществлять выплаты физлицам (пп. 3 п. 1 ст. 11 Закона «Об обязательном пенсионном страховании в РФ» от 15.12.2001 № 167-ФЗ, п. 2 ч. 1 ст. 2.3 Закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ, пп. 2 п. 1 ст. 6 Закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ).

Для регистрации в ПФР необходимо подать в налоговую инспекцию по месту нахождения организации сообщение о наделении обособленного подразделения полномочиями производить выплаты в пользу физлиц. Его форма утверждена Приказом ФНС РФ от 04.09.2022 № ЕД-7-14/632@. Направить сообщение нужно в течение месяца со дня издания приказа о наделении подразделения такими полномочиями (пп. 7 п. 3.4 ст. 23 НК РФ). Налоговая самостоятельно передаст сведения в ПФР.

Для постановки на учет в ФСС не позднее 30 календарных дней со дня создания подразделения нужно подать в отделение фонда по месту его нахождения (пп. 6, 9, 10 порядка регистрации и снятия с учета в ФСС РФ, утвержденного Приказом Минтруда РФ от 29.04.2016 № 202н):

- заявление о регистрации по утвержденной форме (приложение 1 к Административному регламенту ФСС РФ по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей — юридических лиц по месту нахождения обособленных подразделений, утвержденное Приказом фонда от 22.04.2019 № 217);

- справку из банка об открытии счета;

- документ, подтверждающий, что подразделение будет осуществлять выплаты физлицам (например, копию положения об обособленном подразделении, где указано, что оно самостоятельно выплачивает зарплату своим сотрудникам).

За нарушение 30-дневного срока на организацию может быть наложен штраф (ст. 26.28 закона № 125-ФЗ):

- 5 тыс. рублей при просрочке до 90 дней;

- 10 тыс. рублей при просрочке свыше 90 дней.

В этом случае подразделение самостоятельно удерживает НДФЛ с доходов своих сотрудников и перечисляет его в бюджет, а также сдает отчетность по форме 6-НДФЛ.

Бухгалтерский учет обособленного подразделения

Организация может выделить свои обособленные подразделения на отдельный баланс. Она самостоятельно устанавливает конкретный перечень показателей для формирования такого баланса и отражения имущественного и финансового положения подразделения на отчетную дату для нужд управления компанией (письмо Минфина РФ от 29.03.2004 № 04-05-06/27).

Бухгалтерская отчетность организации должна включать показатели деятельности всех ее обособленных подразделений, в том числе выведенных на отдельные балансы (п. 8 ПБУ 4/99). Из этой нормы следует, что подразделения не формируют отдельную бухгалтерскую отчетность и не составляют отдельный бухгалтерский баланс (под термином «отдельный баланс» следует понимать перечень показателей, установленных предприятием).

Способы ведения бухгалтерского учета, избранные организацией при формировании учетной политики, применяются всеми обособленными подразделениями, включая те, которые выделены на отдельный баланс (п. 9 ПБУ 1/2008 «Учетная политика организации», письмо Минфина РФ от 10.08.2010 № 07-02-06/119).

В учетной политике следует установить план счетов, используемый обособленными подразделениями, а также порядок их взаимодействия с головным предприятием при совершении хозяйственных операций и формировании бухгалтерской отчетности.

Все операции между головным предприятием и обособленным подразделением (передача основных средств, затрат, финансовых результатов) отражают у обеих сторон на счете 79 «Внутрихозяйственные расчеты». К этому счету можно открыть субсчета 79-1 «Расчеты по выделенному имуществу» и 79-2 “Расчеты по текущим операциям”.Таким образом, обособленные подразделения, выделенные на отдельный баланс, ведут бухучет самостоятельно в соответствии с учетной политикой организации. Головное предприятие отражает в бухучете только свои хозяйственные операции. При составлении бухгалтерской отчетности в целом по учреждению показатели головного предприятия и обособленных подразделений суммируются.

Налог на прибыль обособленного подразделения

Налог на прибыль в федеральный бюджет организации уплачивают по месту своего нахождения без распределения суммы налога по обособленным подразделениям (п. 1 ст. 288 НК РФ). Налог, зачисляемый в региональный бюджет, необходимо распределить между головным подразделением и всеми обособленными подразделениями пропорционально долям прибыли, которые на них приходятся. Эти суммы нужно перечислить в бюджеты субъектов РФ по месту нахождения головной организации и каждого обособленного подразделения (п. 2 ст. 288 НК РФ).

Если на территории одного субъекта РФ находится несколько обособленных подразделений организации, то она может выбрать одно из них и сделать его ответственным подразделением. Через него будет уплачиваться налог в бюджет этого субъекта РФ. Об этом нужно уведомить налоговые органы (письмо ФНС РФ от 26.12.2019 № СД-4-3/26867@).

Долю прибыли обособленного подразделения рассчитывают по формуле: удельный вес трудового показателя (среднесписочная численность сотрудников или расходы на оплату труда) удельный вес стоимости амортизируемого имущества / 2.

Организация самостоятельно решает, какой из двух трудовых показателей она будет применять для расчета: среднесписочную численность работников или расходы на оплату труда (п. 2 ст. 288 НК РФ). Выбранный показатель нужно закрепить в учетной политике и не менять до конца года (п. 1 ст. 285, п. 2 ст. 288, ст. 313 НК РФ).

Если у организации и обособленного подразделения нет амортизируемого имущества, расчет по формуле нужно произвести, взяв только среднесписочную численность работников или расходы на оплату труда (письмо Минфина РФ от 20.02.2022 № 03-03-06/1/12084).

Удельный вес среднесписочной численности работников следует считать по формуле: среднесписочную численность работников обособленного подразделения / среднесписочную численность работников в целом по организации х 100 процентов.

Удельный вес расходов на оплату труда рассчитывают по формуле: расходы на оплату труда подразделения / расходы на оплату труда в целом по организации х 100 процентов.

Удельный вес остаточной стоимости амортизируемого имущества следует считать по формуле: среднюю остаточную стоимость амортизируемых основных средств подразделения / среднюю остаточную стоимость амортизируемых основных средств в целом по организации х 100 процентов.

Декларация по налогу на прибыль должна быть подана по организации в целом и по каждому обособленному подразделению либо группе подразделений, если налог в региональный бюджет уплачивает ответственное подразделение.

Налог на прибыль по закрытому обособленному подразделению в отчетном периоде, в котором оно было ликвидировано, считается в общем порядке. В последующих отчетных и текущем налоговом периодах налог рассчитывается с учетом следующих особенностей:

- прибыль организации в случае ее увеличения распределяют между головной организацией и оставшимися подразделениями за вычетом прибыли ликвидированного подразделения, рассчитанной за отчетный период, предшествующий кварталу, в котором оно было закрыто;

- доля прибыли по другим обособленным подразделениям и головной организации за последующие после закрытия отчетные периоды и за текущий налоговый период определяется без учета показателей закрытого обособленного подразделения.

Это следует из подпунктов 10.2, 10.12 порядка заполнения декларации по налогу на прибыль, утвержденного Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@.

Если же прибыль организации в следующем отчетном периоде или в текущем налоговом периоде уменьшилась либо получен убыток, то ранее исчисленные авансовые платежи по налогу как в целом по организации, так и по обособленным подразделениям, включая закрытое, уменьшаются (п. 10.12 порядка). Для этого необходимо произвести перерасчет налоговой базы исходя из зафиксированной доли прибыли ликвидированного подразделения (письмо Минфина РФ от 10.08.2006 № 03-03-04/1/624, письмо ФНС РФ от 01.10.2009 № 3-2-10/23).

Если после уменьшения исчисленного по закрытому обособленному подразделению налога произошло увеличение налоговой базы в целом по организации, перерасчет авансовых платежей по налогу ликвидированного подразделения не производят (письмо ФНС РФ от 28.05.2019 № СД-4-3/10244@).

Ежемесячные авансовые платежи за последующие после закрытия отчетные периоды по обособленному подразделению не рассчитывают и не уплачивают (п. 10.12 порядка).

Налог на имущество обособленного подразделения

Организация, в состав которой входят обособленные подразделения, имеющие отдельный баланс, уплачивает налог на имущество в бюджет по местонахождению каждого подразделения в отношении имущества, находящегося на его отдельном балансе (ст. 384 НК РФ).

Налог рассчитывают как произведение налоговой ставки, действующей на территории субъекта РФ, на которой расположено подразделение, и налоговой базы (1/4 средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со ст. 376 НК РФ, в отношении каждого обособленного подразделения.

Если адрес объекта недвижимого имущества находится вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, то налог следует уплачивать в бюджет по местонахождению такой недвижимости (ст. 385 НК РФ).

Таким образом, налог с недвижимости, которая числится на балансе обособленного подразделения, организация платит по месту нахождения имущества. По месту нахождения обособленного подразделения налог следует уплачивать, только если оно совпадает с местом нахождения недвижимости.

Cнятие с учета обособленного подразделения

Чтобы закрыть обособленное подразделение, не являющееся филиалом или представительством, достаточно снять его с учета в ИФНС и ФСС, если оно имело счет и производило выплаты сотрудникам.

Для этого нужно подать в налоговую службу сообщение по форме № С-09-3-2, утвержденной Приказом ФНС РФ № ЕД-7-14/632@. Сделать это нужно в течение трех рабочих дней с момента принятия решения о закрытии (пп. 3.1 п. 2 ст. 23 НК РФ). За нарушение срока грозит штраф:

- организации в размере 200 рублей (п. 1 ст. 126 НК РФ),

- генеральному директору — 300–500 рублей (ч. 1 ст. 15.6 КоАП).

Сведения о снятии обособленного подразделения с учета налоговый орган передаст в ПФР, который снимет с учета подразделение в течение трех рабочих дней с момента получения информации. Подавать отдельное заявление в ПФР не нужно.

Для снятия подразделения с учета в ФСС необходимо подать заявление (приложение № 2 к Административному регламенту № 217). К нему необходимо приложить копию справки из банка, подтверждающую, что расчетный счет подразделения закрыли. Срок подачи документов не установлен. В любом случае рекомендуем это сделать до конца текущего отчетного периода.

Закрытие обособленного подразделения

Закрытие филиала или представительства требует большего числа действий. Это связано с тем, что сведения о них нужно исключить из ЕГРЮЛ. Для закрытия филиала или представительства нужно:

1) провести общее собрание участников или совета директоров общества в зависимости от того, к чьей компетенции отнесено принятие таких решений.

2) подать документы на регистрацию изменений в налоговую по форме № Р13014, а также:

- приложить решение о ликвидации филиала или представительства, если сведения о них не были включены в устав;

- если сведения о филиалах и представительствах в устав были включены, то дополнительно нужно приложить решение о внесение изменений в устав, изменения в устав (или его новую редакцию), квитанцию об уплате госпошлины. Ее размер составляет 800 рублей (пп. 3 п. 1 ст. 333.33 НК РФ). Госпошлину платить не нужно при подаче документов в электронной форме (пп. 32 п. 3 ст. 333.35 НК РФ).

Следует уведомить налоговую службу и ФСС о прекращении деятельности подразделения по правилам, изложенным выше.

Как самостоятельно закрыть ООО: пошаговая инструкция

Добровольная ликвидация ООО — процесс долгий и непростой. Он занимает примерно 4 месяца, а может растянуться и на год. Вам предстоит трижды подать заявление в налоговую, два раза подготовить бухгалтерский баланс и сделать одну публикацию в СМИ. Обо всём по порядку — в нашей инструкции.

1 шаг. Принять решение о ликвидации

Проведите собрание участников ООО или подготовьте решение единственного учредителя, если открыли организацию в одиночку.

В протоколе собрания или решении учредителя напишите, что вы:

- Решили начать добровольную ликвидацию ООО.

- Утвердили состав ликвидационной комиссии и её председателя или назначили единоличного ликвидатора.

- Утвердили порядок и сроки ликвидации. Максимальный срок — один год.

2 шаг. Сообщить о ликвидации в налоговую

В течение трёх рабочих дней после принятия решение о ликвидации, подайте в регистрирующую налоговую:

- уведомление по форме № Р15016. Есть два варианта: а) подать уведомление на бумаге — но тогда придётся заверять его у нотариуса, б) воспользоваться сервисом налоговой — но тогда понадобится электронная подпись. Выпустить электронную подпись будет дешевле, если её ещё нет. И она пригодится для публикации сведения на Федресурсе.

- протокол собрания учредителей или решение единственного учредителя о ликвидации фирмы.

Если не подать документы в налоговую в течение трёх дней, могут оштрафовать на 5 000 рублей.

Как подать документы:

- лично

- по почте ценным письмом с описью вложений

- в электронном виде через сайт Госуслуг

- через многофункциональный центр — но не все МФЦ принимают эти документы, позвоните им заранее.

Через 5 рабочих дней налоговая выдаст вам лист о внесении в ЕГРЮЛ записи о том, что организация находится в процедуре ликвидации. С этого момента нельзя изменять учредительные документы и участвовать как ООО в составе других организаций.

Уведомлять ПФР и ФСС о ликвидации больше не нужно, налоговики сделают это самостоятельно.

3 шаг. Рассказать о ликвидации в СМИ, опубликовать сведения на Федресурсе и сообщить контрагентам

- Опубликуйте в журнале «Вестник государственной регистрации» сообщение о ликвидации фирмы, порядке и сроке заявления требований кредиторами. Этот срок не может быть меньше двух месяцев. За это время все, кому должна ваша организация, могут потребовать возврата долга. Опубликовать сообщение можно через Федресурс — см. следующий пункт.

- В течение трёх рабочих дней с даты принятия решения о ликвидации внесите сведения в Единый федеральный реестр о фактах деятельности юридических лиц (Федресурс) . Для этого понадобится зайти на портал с электронной подписью, а также выставить и оплатить счёт за размещение сведений. Другой способ — через нотариуса с использованием его электронной подписи.

- Направьте письменные уведомления о ликвидации контрагентам, перед которыми у вас есть долги. Составьте их в свободной форме. Срок не установлен, но рекомендуем сделать это сразу после публикации в СМИ. Лучше всего направить письмо почтой — с объявленной ценностью и описью вложений. Так вы подтвердите, что письменно уведомили кредиторов. Шаблон уведомления контрагентов.

4 шаг. Сообщить в службу занятости и сотрудникам об увольнении

- Предупредите всех сотрудников о предстоящем увольнении не позднее, чем за 2 месяца. Для этого составьте письменное уведомление и ознакомьте с ним работников под роспись. Основание увольнения — по инициативе работодателя в связи с прекращением деятельности организации в соответствии с п.1 ст. 81 ТК РФ.

Шаблон уведомления сотрудника

Подайте письменное уведомление в службу занятости населения не позднее, чем за 2 месяца. А если увольнение массовое — за 3 месяца. Обычно увольнение считается массовым, если у вас больше 15 сотрудников, но некоторые регионы могут устанавливать свои правила — узнайте в местной службе занятости. Укажите в уведомлении сведения по каждому работнику: должность, профессию, специальность, квалификационные требования к ним и условия оплаты труда.

Шаблон уведомления службы занятости

5 шаг. Подготовить промежуточный ликвидационный баланс и сдать его в налоговую

Минимум через два месяца после публикации сообщения о ликвидации в СМИ подготовьте промежуточный ликвидационный баланс. Специальных требований нет, но на практике его составляют по тем же правилам, что и обычный бухбаланс по форме №1, и добавляют сведения:

- о составе имущества организации,

- о требованиях, которые предъявили кредиторы, и результатах их рассмотрения,

- о требованиях, которые удовлетворил суд вступившим в законную силу решением.

Для подготовки баланса нужно разбираться в бухучёте, поэтому, если у вас нет опыта в этом деле, обратитесь за помощью к бухгалтеру.

Когда промежуточный бухбаланс готов, утвердите его на собрании учредителей или решением единственного участника, чтобы утвердить бухбаланс.

Подайте ликвидационный баланс в налоговую вместе с уведомлением № Р15016 . Приложите к документам подтверждение публикации в «Вестнике государственной регистрации» и протокол собрания учредителей или решение единственного участника ООО об утверждении бухбаланса. По закону они не нужны, но на практике налоговая может их попросить.

6 шаг. Рассчитаться по долгам

Платите по долгам в порядке очередности по Гражданскому кодексу. Сразу после утверждения ликвидационного баланса рассчитайтесь:

- в первую очередь с гражданами, перед которыми ваша организация отвечает за причинение морального вреда или вреда жизни и здоровью, если такие есть,

- во вторую очередь с работниками по трудовому договору по выплате зарплаты и выходных пособий.

Спустя месяц со дня утверждения ликвидационного баланса, погасите долги третьей и четвертой очереди:

- в третью очередь заплатите все налоги и страховые взносы, штрафы и пени,

- в четвертую очередь — оставшиеся долги.

Если денег не хватает, ликвидационная комиссия продаёт имущество организации на торгах. А если и выручка от продажи имущества не покроет долги компании, тогда нужно открывать процедуру банкротства. Для этого лучше обратиться к специалистам по делам о банкротстве.

7 шаг. Составить окончательный ликвидационный баланс

После расчётов с сотрудниками, контрагентами и государством, составьте и утвердите ликвидационный баланс. Он также составляется по общим правилам подготовки бухгалтерского баланса и утверждается на общем собрании учредителей или решением единственного участника ООО.

8 шаг. Отчитаться по налогам, уволенным сотрудникам и снять с учёта кассу

В течение месяца с момента утверждения ликвидационного баланса и до подачи документов в налоговую на закрытие, сдайте в фонды отчёты по уволенным сотрудникам:

- СЗВ-Стаж в ПФР на всех сотрудников, которые работали у вас в течение года ликвидации,

- СЗВ-М, если в течение последнего месяца ликвидации в ООО были сотрудники по трудовым и гражданско-правовым договорам,

- СЗВ-ТД за кадровые события, например, за увольнения,

- расчёт по страховым взносам в налоговую,

- 4-ФСС в фонд социального страхования.

Также сдайте налоговую отчётность — закон не устанавливает сроки, но нужно это сделать до перехода к последнему этапу.

- декларацию по УСН

- 6-НДФЛ.

Снять кассу с учёта в налоговой можно несколькими способами: подать заявление в инспекции, на портале ФНС или в личном кабинете оператора фискальных данных (ОФД). Срок подачи заявления законодательно не ограничен.

9 шаг. Подать в налоговую документы на ликвидацию ООО

После утверждения ликвидационного баланса учредители могут разделить между собой имущество организации. И только в последнюю очередь подают документы в налоговую на закрытие:

- Заявление по форме Р15016.

- Ликвидационный бухгалтерский баланс

- Квитанцию об уплате госпошлины 800 рублей. Согласно поправкам, с 2019 года госпошлина не уплачивается в случае представления в регистрирующий орган электронных документов, необходимых для регистрации ликвидации юрлица. Статья 333.35 НК РФ

Подайте документы одним из способов:

- лично

- по почте ценным письмом с описью вложений

- в электронном виде через сайт Госуслуг

- через многофункциональный центр — но не все МФЦ принимают эти документы, позвоните им заранее.

Кто может помочь с документами

Есть сервис Документовед — он здорово помогает подготовить документы для ликвидации ООО.

А что если не закрывать ООО?

Закрывать ООО — долго и сложно, поэтому часто встречаются организации без сотрудников, доходов и сделок. Такие фирмы не платят налоги и взносы, но по-прежнему должны сдавать нулевую отчётность.

Бывают брошенные организации, у которых нет движений по банковскому счёту и которые не сдают отчётность. Если это продолжается больше 12 месяцев, у налоговой появляется основание ликвидировать ООО в одностороннем порядке без согласия учредителей. Но это право, а не обязанность налоговой, поэтому на практике случается редко. Гораздо чаще брошенная организация продолжает числиться в ЕГРЮЛ, и её штрафуют за несданную отчётность.

Ещё один вариант избавиться от ООО — продать его. Это проще, чем закрыть организацию, но тут есть свои минусы:

- Такая возможность должна быть предусмотрена в уставе организации.

- Договор купли-продажи обязательно должен быть заверен у нотариуса — это стоит минимум 10 тысяч рублей, а максимальная стоимость может достигать 150 тысяч.

Как закрыть ООО в Эльбе

Эльба поможет сдать декларацию по УСН или ЕНВД с учётом даты ликвидации ООО.

В разделе «Реквизиты» пролистайте вниз до конца страницы. Поставьте галочку «Я хочу сдать отчёт при закрытии ООО». Укажите дату, когда вы закрыли организацию, — по листу записи госреестра, который вам выдали в налоговой.

Затем в разделе «Актуальные задачи» выполните задачи по отчётности. Они сформируются с учётом даты, когда вы закрыли ООО.

Статья актуальна на 01.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Как закрыть ООО

И нужна ли для этого помощь юриста

Когда закрывают ООО, обычно идут по пути ликвидации или реорганизации. Еще компанию можно продать, но это тема отдельной статьи. В этот раз разберемся с ликвидацией.

Ликвидация — процесс закрытия компании. Ликвидация может быть принудительной или добровольной. Принудительную обычно инициирует налоговая. Добровольную — учредители компании.

Осенью 2018 года я занималась добровольной ликвидацией компании. Это значит, что компания полностью прекратила свою деятельность и закрыла все долги — сейчас ее нет.

Ну тут все просто

- Составить протокол общего собрания участников

- Сообщить налоговой, что вы планируете закрыть ООО

- Разместить сообщение в СМИ

- Уведомить кредиторов

- Уволить сотрудников, уведомить службу занятости

- Снять с учета онлайн-кассу, закрыть расчетный счет

- Отдать долги

- Подать промежуточный и ликвидационный баланс в районную налоговую

- Подать пакет документов на закрытие в городскую налоговую

- Сдать документы в архив, уничтожить печать

- Проверить выписку

Причины ликвидации ООО

Нет утвержденного списка причин, по которым ООО ликвидируется добровольно. Но, на мой взгляд, в этом должен быть здравый смысл: например, бизнес не приносит дохода, на который рассчитывали, или что-то в этом духе.

Если вы просто хотите заняться чем-то другим — не искусство продавать, а вещи из Китая возить, — то я бы посоветовала просто сменить коды ОКВЭД, а не закрывать ООО. Компании без сотрудников и оборотов в большинстве случаев необходимо только сдавать нулевые отчеты, а регулярно платить в бюджет не нужно.

Кто такой ликвидатор компании

Учредители общества доверяют ликвидатору решать все вопросы по закрытию компании: на это у него уйдет от трех месяцев до одного года. Ликвидатором может стать участник ООО, наемный сотрудник или кто-то совершенно не связанный с компанией.

минимум займет закрытие ООО

Закрытие компании начинается с решения: участники ООО должны решить, причем единогласно, что пора закрываться.

Это решение нужно зафиксировать документально — в протоколе общего собрания. Если участник один, то он просто составляет решение. В документе пишем о том, что создается ликвидационная комиссия или назначается ликвидатор.

Утвержденного шаблона протокола нет, но важно указать в документе:

- Дату собрания.

- Название компании.

- Имена участников.

- Повестку собрания.

- Причину ликвидации.

- Срок на ликвидацию.

- Решение о назначении ликвидатора.

- Имя ликвидатора.

- Подписи всех участников.

- Печать организации.

Добавьте в текст протокола: «Подлинность Протокола собрания участников общества, а также подлинность принятых на собрании решений подтверждается наличием на Протоколе подписей всех участников общества и не требует нотариального заверения», — так вам не нужно будет заверять его у нотариуса в присутствии всех участников.

В причинах ликвидации лучше указать что-то формальное: например, отсутствие финансово-хозяйственной деятельности. Еще в решении должно быть указано имя ликвидатора.

Чтобы начать ликвидацию, ликвидатору понадобится заявление Р15001. Его подписывает сам ликвидатор у нотариуса, чтобы он сразу же его заверил. С собой нужно иметь паспорт и оригиналы учредительных документов. Это заявление можно подать и без нотариуса — через сайт госуслуг или ФНС.

В моем случае нотариус смотрел только устав, но я знаю, что в подобных случаях у моих знакомых просили полный комплект учредительных документов:

- Последнюю редакцию Устава.

- Учредительный договор.

- Свидетельство ИНН.

- Протокол решения о ликвидации и назначении ликвидатора.

За заверение подписи с меня взяли 1350 Р .

я заплатила за заверение подписи у нотариуса

Чтобы с первого раза заполнить Р15001 и другие формы, я скачала «Программу подготовки документов для государственной регистрации» с сайта налоговой. Работает только на Виндоусе.

В течение трех рабочих дней с даты собрания вам нужно сообщить в налоговую о закрытии компании. Отсчет начинается со дня, когда был подписан протокол или решение о ликвидации. Если этого не сделать вовремя, могут оштрафовать на 5000 Р .

Сообщить — значит подать документы в налоговую, где компанию регистрировали. В Санкт-Петербурге это Межрайонная инспекция ФНС № 15 по Санкт-Петербургу (Единый центр регистрации), в Москве — МИФНС России № 46 по Москве (Единый центр регистрации).

Документы, которые нужно подать:

- Оригинал протокола общего собрания участников о начале ликвидации и назначении ликвидатора.

- Уведомление по форме Р15001, заверенное нотариусом.

Документы можно сдать любым способом:

- В налоговую, где регистрировали ООО. Тут документы может подать не только ликвидатор, но и, например, курьер, но последнему понадобится нотариальная доверенность.

- Через МФЦ.

- Через нотариуса.

- По почте: ценным письмом с описью вложения, но подпись на описи вложения нужно заверить у нотариуса.

- В разделе «Подача электронных документов на государственную регистрацию» на сайте налоговой.

- Через портал госуслуг.

Через пять рабочих дней после начала ликвидации получаем лист записи из ЕГРЮЛ с записью «организация в процессе ликвидации». Запись о компании в ЕГРЮЛ можно посмотреть на сайте налоговой по ИНН или названию компании. Пенсионный фонд и фонд социального страхования уведомлять о закрытии ООО не нужно, этим занимается налоговая.

Я выбрала электронную отправку документов через нотариуса, это стоило 3100 Р . Ответ пришел через пять рабочих дней: от нотариуса позвонили. Я забрала лист записи ЕГРЮЛ, в который была внесена запись о принятии юридическим лицом решения о ликвидации и назначении ликвидатора. Заверенный нотариусом лист стоил 270 Р .

Всего за закрытие на нотариуса я потратила 7420 Р : заверка подписей на трех заявлениях, отправка документов, выписка из ЕГРЮЛ.

Как только получили лист записи из налоговой, нужно подать информацию о ликвидации в специальное СМИ — «Вестник государственной регистрации». «Вестник» публикует заметку о ликвидации ООО — и в течение двух месяцев с момента публикации к вам могут обратиться кредиторы с требованиями.

я заплатила за публикацию заметки о ликвидации ООО

На сайте «Вестника» нужно регистрироваться: понадобится указать фамилию, имя, логин, адрес, телефон, ИНН. Вестник выходит раз в семь дней, вот график на 2019 год.

Дальше нужно заполнить бланк-заявку на публикацию сообщения и приложить документы:

- Доверенность по форме «Вестника».

- Сопроводительное письмо.

- Копию листа записи ЕГРЮЛ, в который внесена запись о начале ликвидации и назначении ликвидатора.

Документы нужно либо загрузить в личный кабинет и подписать КЭП, либо привезти оригиналы в редакцию. Если вы сдавали электронную отчетность, то, скорее всего, у вас есть КЭП — быстрее и удобнее будет загрузить документы через сайт.

Вам дадут квитанцию — ее нужно оплатить. У меня вышло 1911,6 Р . Оплатить можно с расчетного счета, по карте или наличными. Я платила со своей карты.

Дальше нужно связаться с кредиторами и сообщить, что вы собираетесь ликвидировать компанию. Это нужно сделать на случай, если кредитор не просматривает каждый новый выпуск «Вестника».

Кредиторами считаются компании, которым вы должны денег. Например, вам поставили товар, была предоплата, а оставшуюся часть денег вы не заплатили. В этой ситуации поставщик — ваш кредитор.

Уведомить нужно письменно, и это проще всего сделать по почте — отправить письмо с уведомлением о вручении.

Отправить уведомления нужно не позже даты выхода заметки в СМИ. Реакцию кредиторов ждем в течение двух месяцев с момента публикации новости в «Вестнике».

У моей компании кредиторов не было, поэтому мы ничего не рассылали, а после заметки в СМИ никто не заявлял требований.

Параллельная парковка задним ходом – схема и инструкция для новичков

По какой-то причине мысли о параллельной парковке приводят в ужас многих водителей-новичков. На самом деле это не то, чего надо бояться. Чёткое понимание того, что необходимо сделать, поможет вам с легкостью выполнять эту процедуру.

Примечательно, что опытные водители без особых трудностей справляются с этой задачей, но когда возникает необходимость научить кого-то другого, они теряют дар речи. Что мы надо сделать для правильной параллельной парковки? Если вы читаете эту статью, значит вопрос актуален. Надеемся, что наши советы помогут вам разобраться в этом. Конечно, профессионалом вы сразу не станете, ведь многое зависит от практики, но сначала нужно хорошенько разобраться в теории.

Основы

- Обязательно ознакомьтесь с основами управления автомобилем во время движения задним ходом. Если вы не поймёте этого, браться за изучение параллельной парковки задним ходом просто бессмысленно.

Спокойное место

- Обучение рекомендуется начинать в тихом жилом районе. Для начала нам понадобится только один автомобиль, припаркованный у обочины. Вам надо научиться правильно парковаться позади него. Начиная с одного автомобиля, вы сможете практиковаться без лишнего стресса и сохранить свои средства и нервы.

Подходящее пространство

Прежде чем запарковаться между двумя транспортными средствами, убедитесь в том, что расстояние между ними хотя бы в 1,5 раза превышает длину вашего автомобиля (это на будущее, а пока нам нужен только один автомобиль у обочины).

Другие транспортные средства

- Убедитесь в том, что автомобиль, позади которого вы планируете припарковаться, расположен правильно. Поскольку вы будете использовать его в качестве ориентира, если его запарковали криво или очень далеко от бордюра, у вас могут возникнуть определенные трудности. Правильно припаркованное транспортное средство должно стоять параллельно бордюру на расстоянии около 20-30 см от него. Это не составляет проблем для опытных водителей. Но для новичков – это большая головная боль.

Оценка

- Оцените габаритные размеры припаркованного автомобиля и вашего. Если вы найдете автомобиль такого же размера, как ваш, обучение параллельной парковке будет более легким.

Подача сигнала

- Заранее подавайте сигнал о маневре и смотрите в зеркало заднего вида. Убедитесь, что водитель автомобиля, который движется за вами, понимает, что вы намерены делать. Следите за ним, чтобы понять, что он будет делать. Он может или терпеливо ждать, или же объехать вас. Если вас объезжает один или несколько автомобилей, дождитесь, пока они уедут. Помните, что передняя часть вашего автомобиля будет поворачивать, когда вы начнете движение задним ходом.

Пошаговая инструкция

- Некоторые люди говорят, что вы можете остановиться для парковки так, чтобы зеркало заднего вида вашего авто находилось на одном уровне с зеркалом заднего вида другого автомобиля. Это может сработать и является неплохим приблизительным ориентиром. Но главное здесь – постараться остановить машину так, чтобы задние колеса вашей машины находились на одном уровне с задним бампером припаркованного авто.

Если ориентироваться на зеркала, задняя ось вашего авто может оказаться далеко впереди заднего бампера другого автомобиля. Это может привести к тому, что передняя часть вашего автомобиля окажется слишком близко к задней части другого транспортного средства после начала движения задним ходом. Причина – размеры у разных автомобилей отличаются, поэтому ориентироваться по зеркалам не стоит.

Лайфхак! Находясь снаружи автомобиля, вы можете провести воображаемую вертикальную линию от заднего колеса до окна. В той части окна, которая видна с водительского кресла, можно наклеить маленькую метку. Очень часто задние колеса расположены на одном уровне с маленьким треугольным окошком возле заднего ряда сидений. Такое решение поможет вам уверенно смотреть с водительского места через свое правое плечо и четко понимать, где в данный момент времени находятся задние колеса.

В противном случае вы должны угадать, когда задняя ось автомобиля выровняется с задним бампером другого авто. Также убедитесь в том, что расстояние между транспортными средствами позволяет совершить маневр. Желательно, чтобы машины находились на расстоянии вытянутой руки друг от друга. Надо понимать, что это не точная наука, поэтому не стоит уделять слишком много внимания точности.

Движение задним ходом

- Включите заднюю передачу, чтобы зажечь белые фонари заднего хода вашего автомобиля. После этого оглянитесь вокруг, чтобы убедиться в отсутствии других участников дорожного движения. Они ведь тоже могут передвигаться в выбранной вами зоне. Это касается автомобилей, велосипедистов и пешеходов. Поскольку в дальнейшем вы будете смотреть через правое плечо, можете выполнять проверку на 360°, начав с взгляда через левое плечо. Проверьте обстановку вокруг автомобиля и продолжайте следовать инструкции.

Поворот колес

- Поверните рулевое колесо вправо. Вы должны смотреть в основном через правое плечо. Задняя часть вашего автомобиля должна двигаться вправо, поэтому колеса надо повернуть вправо. Обычно надо сделать один поворот рулевого колеса или, возможно, чуть больше.

Начало движения задним ходом

- Удерживайте рулевое колесо в выбранном положении и начинайте медленно двигаться назад, пока автомобиль не окажется под углом 45 градусов к бордюру. Новичкам бывает трудно определить этот момент, и у нас нет уникальных советов для таких случаев. Это примерно полпути между начальной точкой маневра и углом в 90 градусов. Когда вы достигнете этой точки, рулевое колесо необходимо вернуть в исходное положение. Если вы перед этим поворачивали руль на один оборот вправо, это надо просто повернуть на один оборот влево, чтобы колеса были направлены прямо вперед. Автомобиль при этом должен находиться под углом 45 градусов.

Движение назад

- Пусть автомобиль проедет по прямой под таким углом примерно 1 метр (но здесь также всё зависит от размера транспортных средств). Вам нужно продолжать смотреть в основном через правое плечо. Теперь посмотрите в правое зеркало заднего вида. В нём вы можете видеть часть своей машины, немного тротуара и треугольный участок проезжей части. Когда этот треугольный кусок дороги исчезнет из виду, а в зеркале останется только часть вашей машины и край тротуара или край дороги, это идеальный момент, чтобы повернуть руль влево. Просто запомните это, а дальнейшая практика сделает своё.

Поворот руля влево

- Быстро поверните рулевое колесо влево до упора. Автомобиль при этом должен двигаться с минимальной скоростью. Если повернуть руль влево, но не до упора, вы слишком близко подъедете к тротуару или зацепите бордюр. Помните, что поворачивать руль надо быстро и до конца.

Проверка

- Посмотрите в правое зеркало заднего вида. Не стоит ждать, пока колесо столкнётся с бордюром, чтобы понять, что вы припарковались не очень удачно. Постарайтесь внимательно посмотреть в зеркало и остановиться ещё до того, как произойдет столкновение с бордюром, если вы считаете, что это может случиться.

- Если все выглядит хорошо, продолжайте двигаться назад и удерживайте рулевое колесо в прежнем положении, пока автомобиль не будет расположен параллельно бордюру (для этого пользуемся зеркалом заднего вида, поглядываем через правое плечо и смотрим вперед). Убедитесь, что вы остановились, когда автомобиль стоит параллельно. Если вы продолжите движение, уже переднее правое колесо врежется в бордюр, поскольку колеса вывернуты влево. Если с виду всё неплохо, необходимо проехать немного вперед и выровнять колеса, но делать это необязательно. Правильная параллельная парковка заключается в том, чтобы расположить автомобиль на одинаковом расстоянии между машинами, припаркованными спереди и сзади. Это позволит всем транспортным средствам максимально быстро и легко выехать с парковочного места.

Корректировка

- Если вам кажется, что автомобиль стоит слишком близко к обочине, это легко исправить. Просто переместите автомобиль обратно на угол 45 градусов, а затем выпрямите колеса. На этот раз поверните налево раньше, чем вы это сделали в первый раз.

- Если вы столкнулись с другой проблемой – вы поворачиваете налево и завершаете параллельную парковку, находясь слишком далеко от бордюра, надо просто выехать из кармана, расположить автомобиль под углом 45 градусов и выровнять колеса. Затем двигайтесь задним ходом под таким углом немного дольше, чем в первый раз и поверните налево. Результат должен быть намного лучшим.

- Во время корректировки изменения должны быть минимальными, поскольку переусердствовать очень легко.

Понравилась статья? Подпишитесь на канал, чтобы быть в курсе самых интересных материалов

Параллельная парковка: схема, подробная инструкция и нюансы

Параллельная парковка — один из самых распространенных методов постановки автомобиля на стоянку, когда транспортное средство встанет на одну линию с другими припаркованными машинами. Это одна из наиболее важных и сложных дисциплин для кандидатов в автомобилисты, которые чаще всего заваливают именно ее при сдаче экзаменов в ГИБДД. Впрочем, трудности нередко возникают и у более опытных водителей, уже сдавших на права.

Параллельная парковка: что это?

Данный метод позволяет оставить машину на гораздо более ограниченном пространстве, нежели при других тактиках. Движение исключительно вперед на свободное место на обочине, как правило, невозможно, если все остальные места поблизости заняты. Передняя часть кузова встанет туда, куда надо, однако корма автомобиля останется торчать на дороге. Машину необходимо поставить так, чтобы она стояла строго параллельно бордюру и вровень с другими тесно поставленными транспортными средствами.

Именно техника параллельной парковки позволяет использовать только один пустой отрезок на краю дороги с целью стоянки, который не намного больше, чем сам автомобиль. Она же является и наиболее сложной: по данным МВД, даже после вступления в силу новых правил сдачи экзамена на права, ошибки маневрирования при постановке транспортного средства на место стоянки — «параллельная парковка», остались наиболее распространенными.

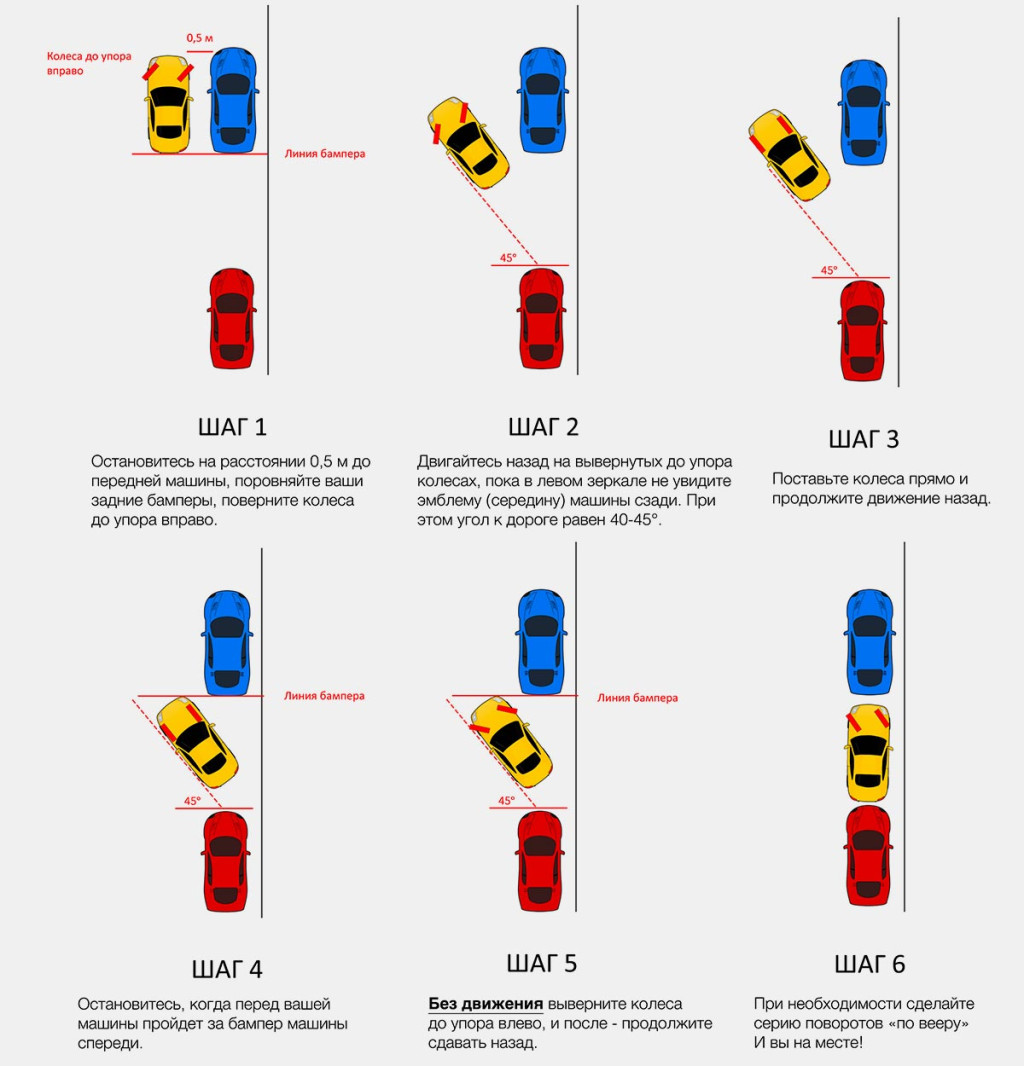

Параллельная парковка схематично

- Водителю необходимо двигаться параллельно линии границы парковки с прямыми колесами. При этом нужно держаться на расстоянии примерно 0,5 метра от припаркованного справа автомобиля. Необходимо постараться встать таким образом, чтобы ось задних колес оказалась на одном уровне со стоящей справа машиной.

- Нужно поставить колеса в крайнее правое положение, а затем начать двигаться назад, смотря при этом в левое зеркало, в котором должна показаться ближайшая к бордюру фара припаркованного сзади автомобиля.

- После этого необходимо выровнять руль и продолжить аккуратно ехать назад, пока заднее левое заднее колесо не поравняется с левой фарой машины сзади

- Затем надо выкрутить руль влево и продолжать движение назад до того момента, пока автомобиль не встанет на одну линию с другими машинами параллельно бордюрам.

- В случае необходимости можно сдать немного вперед, чтобы полностью выровнять машину.

Подготовка к параллельной парковке

Первым делом необходимо выбрать подходящее место для парковки, соответствующее габаритам вашего автомобиля. Это можно визуально определить, поравнявшись с припаркованным спереди транспортным средством и оценить свободное пространство, которое желательно должно на 2-3 метра превышать длину вашей машины.

Кроме того, нужно обязательно удостовериться, что на данном пространстве разрешена стоянка: об этом подскажет разметка и соответствующие дорожные знаки. Не стоит ориентироваться по другим припаркованным машинам, водители которых сами могут преднамеренно или нет нарушать правила и парковаться в неположенном месте.

Стоить помнить, что стоянка запрещена:

- в местах, обозначенных знаками 3.27 и 3.28;

- по четным и нечетным числам под запрещающими знаками 3.29 и 3.30;

- ближе 5 м до и после пешеходного перехода;

- ближе, чем за 15 м до остановок общественного транспорта;

- ближе, чем ха 50 м до ж/д переезда;

- на проезжей части при ограниченной видимости;

- на расстоянии менее 3 метров от сплошной линии разметки;

- на пересечении проезжих частей.

Плюс ко всему необходимо убедиться в безопасности выбранного места: лучше избегать парковки около деревьев, рекламных щитов, старых построек, ремонтируемых зданий и других потенциально ненадежных конструкций.

Наконец, нужно удостовериться в том, что машина не создаст проблем для выезда других автомобилей, припаркованных поблизости.

Параллельная парковка для сдающих экзамены в 2022 году

В апреле 2022 года ГИБДД начала по-новому принимать практические экзамены на получение водительских прав. Отдельную часть в виде «площадки» отменили — кандидаты начали выполнять все задания «в полевых условиях» среди других участников движения. Параллельная парковка теперь называется в регламенте «постановкой транспортного средства на место стоянки параллельно тротуару (краю проезжей части) при движении задним ходом».

При этом упражнение должно выполняться на дорогах с небольшим трафиком, где есть размеченные для парковки места. Если такие условия отсутствуют, то упражнение выполняют на учебной площадке. В измененной редакции регламента прописали ряд новых требований и указаний, которые с одной стороны усложняют, а с другой — облегчают задачу сдающего на права:

- Уменьшилась площадь парковочного места (до 7,5 м на 2,5 м).

- Отсутствуют границы начала и конца упражнения.

- Время выполнения упражнения не ограничено.

- Если кандидату не удалось правильно поставить машину с первого раза задним ходом, то он может проехать вперед и затем снова включить заднюю передачу.

Таким образом, на автодроме из-за отсутствия стоек и других машин, у сдающего могут возникнуть сложности в ориентировании. При этом техника выполнения упражнения осталась прежней:

- При подъезде необходимо соблюдать боковой интервал примерно в 50 см от бокового кармана;

- Задним колесом необходимо встать напротив дальнего угла «парковочного места», который должен показаться в правом зеркале;

- Далее нужно вывернуть руль вправо и начать движение назад, пока в левом зеркале не покажется дальний угол кармана, обозначенный конусом;

- Останавливаемся, ставим колеса ровно, и смотрим в правое зеркало. В нем будет видна линия разметки, имитирующая бордюр;

- Далее нужно продолжить движение назад, смотря в правое зеркало, пока линия бордюра визуально не встанет на середину задней арки автомобиля;

- Затем нужно начать выкручивать руль влево и продолжать двигаться назад, пока машина не встанет на парковочное место.