Патентная система налогообложения

Как ИП посчитать налог на патенте

Этот материал обновлен 04.02.2021

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Для компаний этот режим не действует.

Рассказываем, как работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности, которые устанавливают региональные власти. В основном это розница, общепит и услуги населению, например:

- Парикмахерские и косметические услуги.

- Ремонт жилья и других построек.

- Монтажные, электромонтажные, санитарно-технические и сварочные работы.

- Изготовление изделий народных художественных промыслов.

- Чеканка и гравировка ювелирных изделий.

- Проведение спортивных занятий.

- Экскурсионные услуги.

- Разработка компьютерных программ и баз данных.

Один предприниматель может купить патенты сразу на несколько видов деятельности.

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой.

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

- Годовой доход ИП не превышает 60 млн рублей. Если у ИП несколько патентов, считают общую выручку.

- До 15 сотрудников — в штате или по гражданско-правовым договорам.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот несколько примеров:

- Сдавать в аренду можно только собственные помещения ИП.

- Площадь торгового места или зала для общепита не должна быть больше 150 м². При этом каждый регион может уменьшить допустимую площадь помещения, установить, например, 100 м².

- Точкам общепита нельзя продавать алкогольные напитки собственного производства. А чужого производства — можно.

- С начала 2022 года нельзя применять ПСН, если продаете лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ПСН. С июля 2022 года то же самое начнется применительно к обуви.

Для розницы и общепита на патенте много нюансов. Если вы работаете в общепите и хотите перейти на патент, рекомендуем сначала изучить налоговый кодекс.

С 2022 года ПСН нельзя применять, если:

- Заниматься оптовой торговлей;

- Поставлять товары другим ИП или организациям;

- У ИП больше 20 автотранспортных средств, которыми он перевозит грузы и пассажиров.

Региональные власти могут корректировать требования: например, устанавливать свой максимум по потенциальному годовому доходу. В законе есть ограничение в 1 млн рублей, но регионы могут увеличить его по некоторым видам деятельности.

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

Стоимость патента зависит от вида деятельности и региона. Например, региональные власти смотрят, сколько зарабатывают сапожники в Саратове, и из этого рассчитывают стоимость патента. Бывает, что она отличается даже в соседних городах одной области. Например, для сапожника в Саратове годовой патент в 2022 году стоит 4800 Р , а для сапожника в Энгельсе — 3840 Р .

Для расчета патента есть специальная формула, но предпринимателям ничего вручную считать не нужно: сервис «Расчет патента» показывает точную стоимость.

Р ” loading=”lazy” data-bordered=”true”>

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе.

Стоимость патента можно уменьшить, если покупаете онлайн-кассу — до 18 000 Р за каждую. Чтобы получить вычет, кассу нужно было зарегистрировать до 1 июля 2019 года. Для того чтобы получить вычет, нужно подать уведомление в налоговую.

Страховые взносы на патенте

С 1 января 2022 г. ИП на ПСН могут уменьшать стоимость патента на сумму страховых взносов, уплаченных за себя и за своих работников. При этом ИП без работников может учесть всю сумму уплаченных взносов, а с работниками только ту, что покроет половину стоимости патента.

Например, сапожник из Москвы в 2022 году заплатил за себя 40 874 Р обязательных взносов. Он решил купить патент, который стоит 45 000 Р . Сапожнику придется заплатить: 45 000 Р – 40 874 Р = 4128 Р .

Если у сапожника будет работник, то стоимость патента он сможет уменьшить только на 22 500 Р , даже если сумма уплаченных страховых взносов превысит 45 000 Р .

Как перейти на ПСН

Предприниматель может перейти на патент в любое время, если переходит с ОСН или если применяет УСН или ЕНВД и открывает новый вид деятельности, для которого приобретает патент.

А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.

Во всех случаях предпринимателю нужно подать в налоговую заявление не позднее чем за 10 дней до применения спецрежима.

В течение пяти дней налоговая выдает патент или сообщает об отказе. Всего в законе указано пять причин, по которым налоговая может отказать:

- Вида деятельности нет в региональном перечне.

- Указан неверный срок действия патента.

- ИП уже работал на патенте в этом виде деятельности, но утратил на него право. А теперь подает повторно в этом же году.

- Есть долг за прошлый патент.

- Не заполнены обязательные пункты заявления.

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев.

Если патент оформлен на срок от 1 до 6 месяцев, нужно оплатить его полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев нужно оплачивать так: треть суммы — в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Общая сумма патента на 12 месяцев для фотоателье из Барнаула в 2022 году составляет 46 230 Р . Допустим, что патент начал действовать 1 января 2022 года. Это значит, что 15 410 Р (треть суммы) нужно заплатить до 31 марта 2022 года, а 30 820 Р (остаток) — до 31 декабря 2022 года.

Если задержать платеж, налоговая начислит пени за просрочку и пришлет уведомление об уплате. Налоговая может оштрафовать, если патент не был оплачен или если предприниматель попытался сэкономить на патенте и предоставил неверные сведения о своей деятельности.

Учет и отчетность на ПСН

По закону ИП не обязаны вести бухгалтерский учет. Они должны только заполнять книгу учета доходов.

Книгу нужно вести по двум причинам:

- По ней могут проверить, не превысил ли предприниматель лимит по доходам.

- При утере права на патент показатели доходов из книги используют для перерасчета налогов по другой системе налогообложения.

Отчитываться перед налоговой и сдавать декларацию на патенте не нужно.

Если у ИП есть штатные сотрудники, ему нужно сдавать отчетность за работников.

Когда ИП теряют право на применение ПСН

Предприниматели теряют право на применение патента в двух случаях:

- Доходы ИП от видов деятельности на патенте с начала года превысили 60 млн рублей. При совмещении патента с УСН учитывают доходы от всего бизнеса: от патентного и непатентного.

- Количество сотрудников стало больше 15. Учитываются все сотрудники ИП, даже если их работа не связана с деятельностью на патенте.

В этих случаях предприниматель обязан уведомить налоговую в течение 10 дней после потери права на патент. Не позднее чем через 5 дней его снимут с учета и переведут на ОСН до конца года. Налоги пересчитают.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на УСН.

Если предприниматель решил закончить деятельность на патенте, он должен заполнить другое заявление и передать его в налоговую. С учета снимут также через 5 дней.

Повторно вернуться на патент ИП сможет только с начала следующего года, если устранит все нарушения.

Плюсы и минусы ПСН

Главное преимущество работы на патенте: стоимость патента не зависит от фактического дохода. Если реальный заработок будет намного больше потенциального, то работать в этом режиме выгодно. Другие плюсы:

- Освобождение от некоторых налогов.

- Можно совмещать с ЕНВД или УСН.

- Возможность выбрать срок действия патента от 1 до 12 месяцев.

- Возможность приобрести сразу несколько патентов, например на разные виды деятельности или в разных регионах.

- Простой налоговый учет: нужно только вести книгу доходов, а декларация не нужна вовсе.

Среди минусов спецрежима:

- Если ИП зарабатывает меньше предполагаемого государством дохода, спецрежим становится невыгоден. Заплатить все равно придется всю сумму патента.

- Если потенциальный доход ИП за год больше 300 000 Р , то он должен оплатить дополнительный 1% взносов на пенсионное страхование от суммы, которая выше установленного лимита.

- Стоимость патента нельзя уменьшить за счет страховых взносов за себя и работников.

Как стать ИП

Зарегистрировать ИП можно самостоятельно, через посредников и сервисы регистрации. В первом случае придется самому готовить бумаги, нести их в налоговую или отправлять по почте.

В Тинькофф есть бесплатный сервис по регистрации ИП. Нужно только заполнить заявку — специалисты подготовят документы, оформят электронную подпись и отправят всё в налоговую.

«Общая сумма патента на 12 месяцев для фотоателье из Барнаула в 2019 году составляет 46 230 Р. Допустим, что патент начал действовать 2 апреля 2019 года. Это значит, что 15 410 (треть суммы) нужно оплатить до 1 июля 2019 года, а 30 820 Р (остаток) — до 1 апреля 2022 года»

Это некорректный пример. Патент выдается только в рамках одного календарного года, см. п. 5 ст. 346.45 НК РФ. Кроме того, налоговая трактует этот пункт таким образом, что срок действия должен составлять целое число месяцев. Т.е. могут выдать патент только с 1 апреля до 31 декабря, либо с 1 мая по 31 декабря.

«Если ИП ведет несколько видов деятельности на патенте, вести книгу доходов нужно по каждому»

С 2017 года не нужно, можно одну, см. https://www.nalog.ru/rn18/ip/6704042/

Диана Дёмина, про несколько книг учета в конце статьи еще осталось упоминание.

Grigory, упс, пропустили  Но уже всё поправили

Но уже всё поправили  Еще раз спасибо!

Еще раз спасибо!

Grigory, спасибо вам большое за внимательность! Вы правы. Мы скорректировали текст.

Скажите, а в Тинькофф Бухгалтерии появится когда-нибудь поддержка ПСН? Пользуюсь довольно давно уже р/с Тинькова и декларацию по УСН сдавал через Тинькофф Бухгалтерию. А теперь когда перешёл та патент стало не так удобно

Дополнительный 1% считается от потенциального дохода, не от фактического? То есть, если патент стоит меньше 18000 то этот процент платить не надо?

Денис Дегтярёв, от потенциального.

“А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.”

– а можно официальную ссылку на закон? Вижу разные мнения по этом вопросу от разных серьезных изданий.

Вот, например, с сайта налоговой:

“Таким образом, индивидуальный предприниматель, применяющий упрощенную систему налогообложения, вправе в течение календарного года перейти на патентную систему налогообложения по отдельным видам предпринимательской деятельности, в отношении которых патентная система налогообложения введена соответствующим законом субъекта Российской Федерации (Письма Минфина России от 07.03.2013 N 03-11-12/26, от 24.01.2013 N 03-11-12/11).

При этом если индивидуальный предприниматель приобретет патент по виду деятельности, в отношении которого он применял упрощенную систему налогообложения, и при этом других видов деятельности им не осуществлялось, то такой переход приводит к утрате права на применение упрощенной системы налогообложения начиная с даты начала действия патента.”

https://www.nalog.ru/rn37/news/tax_doc_news/4856730/

Тут только утрата права на УСН (и то, только если других видов деятельности не было). Не вижу запрета перехода на ПСН по тому же виду деятельности в течение года.

Как применять патентную систему налогообложения в 2022 году: ответы на часто задаваемые вопросы

Патентная система (ПСН) переживает свой звёздный час — тысячи предпринимателей собираются переходить на патент из-за отмены ЕНВД. В связи с этим у них возникает много вопросов. В этой статье ответим на самые распространенные.

Кто может применять ПСН и как рассчитывается налог

Покупая патент, вы получаете право заниматься определённой деятельностью и не платить налог с доходов от этой деятельности. Стоимость патента и есть налог. Отчитываться по доходам и сдавать декларацию не нужно.

Допустим, у вас розничный магазин. Вы купили патент на год, оплатили его, и больше с доходов ничего не платите. Неважно, сколько вы на самом деле заработаете. Главное, чтобы доходы не превышали 60 миллионов рублей , потому что больше этой суммы на патенте зарабатывать нельзя, иначе придётся переходить на другой режим и доплачивать налоги.

Если вы откроете ещё один магазин, придётся купить ещё один патент, потому что стоимость первого патента вам изначально рассчитали только для одного магазина. В то же время можно взять один патент сразу на несколько торговых точек.

Если параллельно с магазином у вас какая-то другая деятельность, не обозначенная в патенте, с доходов от неё налоги нужно платить отдельно. Например, кроме торговли в магазине вы ещё поставляете кому-то оборудование — это уже не попадающая под ПСН деятельность.

Когда срок действия патента закончится, вы можете либо прекратить деятельность, либо купить ещё один патент и продолжать, либо вести ту же деятельность на другом режиме налогообложения. Если после окончания действия патента вы сразу не купите новый, доходы от этого вида деятельности будут облагаться налогами как при УСН или ОСНО, смотря какой режим у вас основной кроме патента.

Какие налоги платят на патенте, а какие нет

На ПСН не платят НДФЛ (его заменяет стоимость патента), НДС и налог на имущество, которое ИП использует в предпринимательской деятельности.

- От НДФЛ освобождаются только доходы от патентной деятельности, например, доходы от торговли в магазине. Если ИП продал квартиру или получил другой доход — это уже не попадает под ПСН.

- НДС придётся заплатить, если предприниматель импортирует товары из-за границы.

- Если имущество оценивается по кадастровой стоимости и входит в специальный перечень местных властей, налог с такого имущества платить нужно.

Если у ИП есть транспорт, земля, он пользуется водными ресурсами — имущественные налоги платить нужно.

Если есть сотрудники, за них в обычном порядке нужно платить страховые взносы и удерживать НДФЛ. Страховые взносы ИП за себя платить тоже нужно.

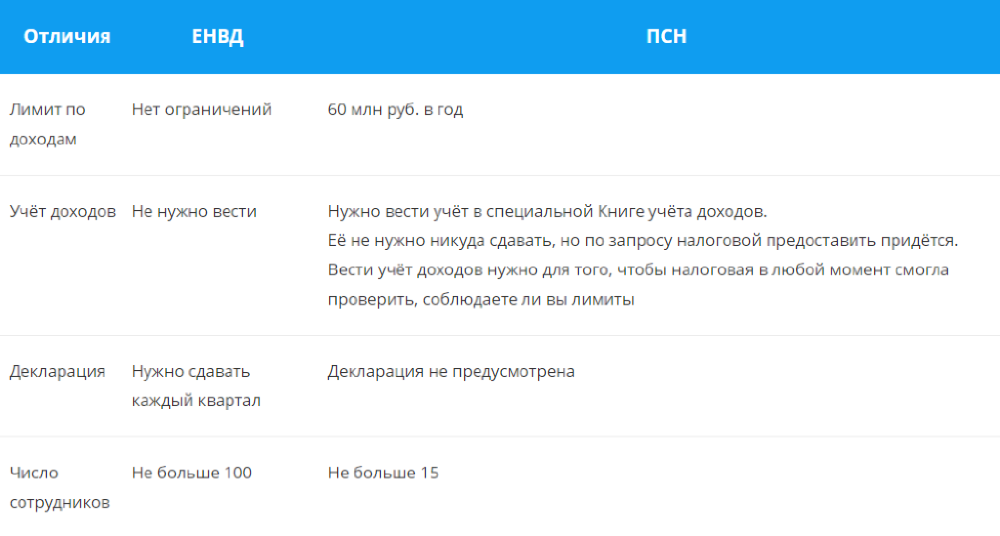

Чем патентная система отличается от ЕНВД

Патент и ЕНВД схожи тем, что налог не зависит от фактического дохода, а считается по формуле.

Кроме того, в связи с отменой ЕНВД патентную систему существенно поменяли и максимально приблизили к ЕНВД: увеличили ограничения по площади до 150 метров, разрешили вычитать страховые взносы.

Но есть и отличия.

На какие виды деятельности можно купить патент

На любые, которые не подпадают под запрет.

По новым правилам, под патент не попадают только такие виды деятельности.

- Деятельность по договорам простого товарищества или договорам доверительного управления имуществом.

- Производство подакцизных товаров, добыча и реализация полезных ископаемых.

- Оптовая торговля и торговля по договорам поставки.

- Грузовые и пассажирские перевозки, если в собственности или аренде больше 20 автомобилей.

- Сделки с ценными бумагами, кредитные и финансовые услуги.

В Налоговом кодексе перечислено 80 видов деятельности, разрешённых для ПСН. Это общепит и розничная торговля, различные услуги населению, автосервисы и автостоянки, гостиницы и т.д.

Но окончательное решение остаётся за региональными властями. Они могут как расширить этот список, так и сократить его. Чтобы узнать, для каких видов деятельности можно купить патент в вашем регионе, прочтите региональный закон. Откройте раздел «Патентная система налогообложения» на сайте ФНС России, и в левом верхнем углу выберите свой субъект РФ. В конце раздела будут ссылки на законы вашего региона.

Внимание! В связи с изменениями в патентную систему и отменой ЕНВД региональные законы будут обновлять и дополнять. Следите за изменениями.

На какой срок можно купить патент

На срок от 1 до 12 месяцев, с любого числа месяца, на любое количество дней, но не менее месяца и в пределах календарного года.

То есть срок действия патента не может начинаться в одном календарном году, а заканчиваться в другом.

Например, если ИП планирует применять ПСН с 15 февраля 2022 года, то патент ему могут выдать на любое количество дней в пределах 2022 года, начиная с 15 февраля по 31 декабря 2022 года.

Патенты на короткий срок выгодно брать, если бизнес сезонный, или если нужно опробовать новую нишу.

На какой территории действует патент

Патент действует на всей территории субъекта РФ. Если вы купили патент в одном субъекте РФ, вы не сможете по нему вести такую же деятельность в другом — там нужно купить отдельный патент.

Исключение — автоперевозки. Если договоры на перевозку заключаются в субъекте РФ, где получен патент, а в другом субъекте РФ находится только пункт назначения/отправления грузов/пассажиров, можно не получать патент в другом субъекте РФ. Оказывать услуги можно в рамках одного патента, полученного по месту постановки на учёт. В данном случае место ведения деятельности определяется местом заключения договоров на автоперевозку (письма Минфина России № 03-11-11/78446 от 11 октября 2019 г., № 03-11-11/43299 от 14 июня 2019 г.).

Иногда региональные законы ограничивают территорию действия патентов в рамках субъекта РФ. Он может действовать на территории муниципального образования (группы муниципальных образований). Это связано с тем, что в разных населённых пунктах может быть разный потенциальный доход для одного и того же вида деятельности. Например, в одном населённом пункте потенциальный доход для кафе 500 000 рублей, а в соседнем городе — 1 000 000 рублей. Поэтому и патенты нужно брать в каждом городе отдельно несмотря на то, что субъект РФ один.

Здесь тоже есть исключения. Патент на услуги по перевозкам, развозную и разносную розничную торговлю могут действовать только на территории всего субъекта РФ (п.п. 1.1 п. 8 ст. 346.43 НК РФ).

В патенте должна быть указана территория его действия.

Как рассчитывается стоимость патента

Сумма зависит от потенциального дохода, которую определили местные власти для вашего вида деятельности. Информация о суммах потенциального дохода есть в региональных законах.

Налог считают по ставке 6% с потенциального годового дохода.

Например, если в регионе для кафе площадью до 50 квадратных метров потенциальный годовой доход — 1 200 000 рублей, то патент на год будет стоить 72 000 рублей. По новым правилам эту сумму можно будет уменьшить на страховые взносы до 100% если нет работников, и до 50% если работники есть.

На сайте ФНС есть калькулятор, где вы можете рассчитать примерную стоимость патента в разных регионах с учётом местного законодательства.

Что такое временный патент и как рассчитывается его стоимость

Сферу применения патентной системы расширили совсем недавно. Не все региональные власти успеют подкорректировать свои законы и установить потенциальный доход для новых видов деятельности. Чтобы несмотря на это уже с 2022 года предприниматели могли работать по патенту, придумали временный патент, который можно взять на срок от одного до трёх месяцев, но максимум до 31 марта 2022 года.

Его могут купить предприниматели, которые:

- ведут бизнес в сфере общепита или розничной торговли на площади от 50 до 150 квадратных метров, имеют автосервисы, автостоянки или автомойки.

- по этим видам деятельности в IV квартале 2022 года применяли ЕНВД.

Если в регионе ещё не установили потенциальный доход для таких видов деятельности, его рассчитают по формуле:

Базовую доходность будут брать как для ЕНВД:

- для общепита — 1 000 рублей с квадратного метра;

- для розничной торговли — 1 800 рублей с квадратного метра;

- для автосервисов и моек — 12 000 рублей с каждого работника, включая самого ИП;

- для автостоянок — 50 рублей с квадратного метра.

Например, у предпринимателя автосервис с двумя наёмными сотрудниками, итого вместе с ИП работает 3 человека. Потенциальный годовой доход будет равен:

12 000 Х 12 Х 3 Х 2,005 Х 15/6 Х 0,5 = 1 082 700 руб.

По ставке 6% патент будет стоить 64 962 рубля. Но временный патент можно взять только на срок от одного до трёх месяцев, поэтому за квартал он будет стоить 16 240 руб., а за месяц — 5 413 руб.

После окончания срока временного патента нужно будет купить новый, уже с учётом регионального законодательства.

Как оплатить патент

Срок оплаты патента зависит от срока его действия. Патент сроком от 1 до 6 месяцев оплачивают до окончания срока его действия. Патент со сроком от 6 до 12 месяцев оплачивают в два этапа: ⅓ стоимости — в течение 90 календарных дней, ⅔ стоимости — до окончания срока действия патента.

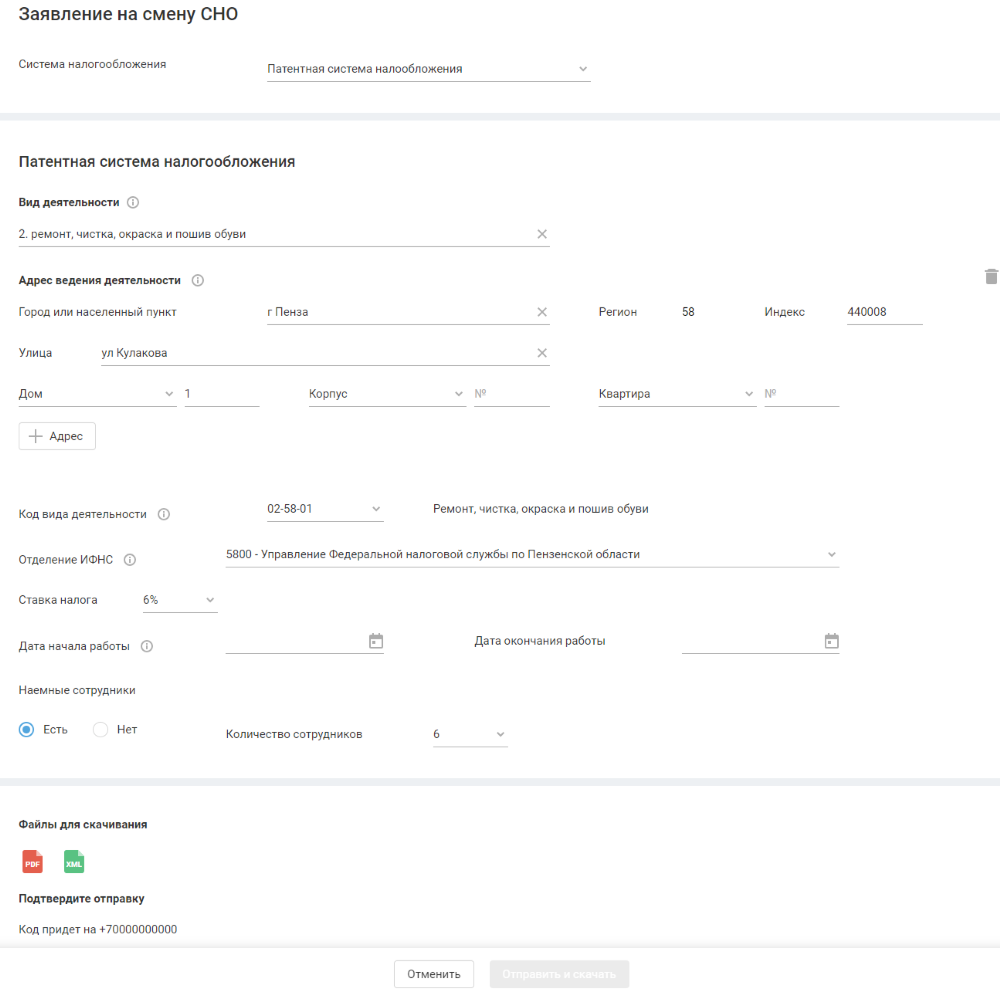

Как оформить патент

Чтобы получить право применять патентную систему, нужно заранее написать заявление по одной из следующих форм:

- по форме 26.5-1, утверждённой приказом ФНС РФ от 11.07.2017 №ММВ-7-3/544@;

- по форме рекомендованной письмом ФНС РФ от 18.02.2022 № СД-4-3/2815@.

Подготовить и отправить в ФНС заявление на патент поможет наш сервис.

Для этого необходимо указать четыре параметра.

- Вид деятельности по патенту.

- Адрес ведения деятельности.

- Ставку налога.

- Срок, на который приобретается патент.

После этого останется только отправить заявление в ФНС в один клик.

А наши клиенты могут подать заявление прямо из интернет-бухгалтерии «Моё дело».

По общему правилу заявление нужно отправить за 10 дней до начала применения патентной системы. Но для тех, кто переходит на ПСН с 1 января 2022 года, сделали исключение — заявление можно подать вплоть до 31 декабря 2022 года (письмо ФНС России от 09.12.2020@ № СД-4-3/20310@).

Если будете вести деятельность в своём же регионе, отправьте заявление на патент в налоговую инспекцию, где состоите на учёте.

Если ваш бизнес не по месту прописки, а в другом регионе, заявление отправьте в любую налоговую инспекцию субъекта РФ, в котором будете вести деятельность. Например, если вы прописаны в Самаре, а бизнес в Оренбурге, заявление нужно подать в ИФНС Оренбургской области.

Заявление можно отправить любым удобным способом: передать лично, в электронном виде с ЭЦП, через МФЦ, обычной почтой или через представителя.

Если планируете вести два вида деятельности и применять в отношении них ПСН, нужно подать два заявления (письмо Минфина России № 03-11-11/4189 от 27 января 2017 г.).

Ещё бывает, что вид деятельности один, но подвиды разные. Тогда количество патентов для предпринимателя зависит от регионального законодательства. Например, в законе региона может быть прописан патент на розничную торговлю в целом. Тогда вы берёте один патент на один или несколько магазинов и можете торговать чем угодно в розницу. А если в законе есть разделение, например, торговля запчастями, торговля предметами одежды, торговля продуктами питания, и для каждого подвида разный потенциальный доход — тогда придётся брать отдельный патент для каждого случая.

В течение пяти рабочих дней вам выдадут патент лично в руки, в электронном виде, по почте или через МФЦ. Вместе с патентом ИП выдадут и платёжный документ на уплату налога, то есть стоимости патента.

Если вы кроме патентной деятельности не ведёте бизнес на ОСНО, и ещё не переходили на УСН, параллельно с покупкой патента рекомендуем подать заявление и на УСН. Иначе любая операция, которая не подпадает под патент, будет облагаться по общей системе, а это сложно и дорого. Если вы забудете вовремя подать заявление на следующий патент, иметь в запасе УСН 6% тоже выгодно — так за промежуток времени между двумя патентами вы заплатите всего 6% с доходов, а на ОСНО придётся платить НДФЛ и НДС.

Что делать с кассой при переходе на ПСН

Если у вас уже есть касса и вы применяли её для торговли на другом режиме, нужно в настройках поменять режим налогообложения и сформировать отчёт об изменении параметров регистрации. Важно, чтобы в чеке отражалась актуальная система налогообложения, иначе будет штраф.

Поменять настройки нужно до того, как выдадите первый чек на новой системе налогообложения. Например, если в новом году начинаете работу с 11 января, то уже 11 января перед открытием смены в кассе должен быть указан новый режим налогообложения.

Можно ли применять ПСН по маркированным товарам

Федеральный закон от 29.09.2019 № 325-ФЗ прописывает запрет на торговлю маркированными товарами на ПСН, но в этом законе пока только указаны лекарства, обувь и одежда из меха.

По товарам легкой промышленности, шинам, фототоварам и парфюмерии, для которых маркировка тоже стала обязательной, информации пока нет. Значит, по этим группам товарам до изменений в законах патентную систему пока применять можно.

Патент для ИП: рассчитываем и оформляем самостоятельно

|

Максим Иванов Автор статьи Практикующий юрист с 1990 года |

Патентная система налогообложения (ПСН) – это такой специальный налоговый режим, который ФНС придумала для предпринимателей. Оформив патент для ИП на 2022 год, мелкий бизнес платит лишь фиксированную годовую ставку, а от других налогов освобождается.

Использовать такой режим могут лишь предприниматели-физлица, для компаний он не действует. Такой себе инструмент для развития мелкого бизнеса. Но действует он со значительными ограничениями. О чем речь? Ниже – все, что нужно знать о ПСН!

Какой бизнес разрешен?

Первое и самое значительное ограничение для ИП – виды патентов. Дело в том, что ПСН охватывает лишь определенное количество видов предпринимательской деятельности: 63 категории, установленные Налоговым кодексом (п. 2 ст. 346.43 НК) + виды деятельности, добавленные в перечень региональным законодательством (действуют только в пределах субъекта). В основном, это розничная торговля, общественное питание и услуги населению, например:

- ремонт и пошив одежды, обуви, головных уборов и кожаных изделий;

- парикмахерские услуги;

- услуги фотографов;

- ремонт автомобилей, жилых помещений, сварочные, сантехнические работы;

- изготовление и продажа еды, с залом обслуживания и без, в том числе на дому;

- производство хлебобулочной продукции;

- услуги сиделок;

- разработка ПО, ремонт компьютеров и другие.

Регион может как добавить, так и закрыть предусмотренные НК виды деятельности по патенту для ИП. Проще всего узнать о категориях, открытых в вашем субъекте при помощи сервиса ФНС. Предприниматель может купить патенты сразу на несколько видов деятельности, но использовать их можно с определенными ограничениями.

Ограничения для ИП

Во-первых, это общие ограничения, которые распространяются на всех предпринимателей, перешедших на ПСН:

- Годовой доход предпринимателя не должен превышать 60 млн руб (пп. 1 п. 6 ст. 346.45 НК). Если у ИП сразу несколько патентов, его доход суммируется.

- Количество сотрудников ИП не должно превышать 15 человек, хоть по трудовому, хоть по гражданско-правовому договору (п. 5 ст. 346.43 НК).

Во-вторых, это ограничения по отдельным видам деятельности. Они определены в НК и конкретизированы региональным законодательством. Вот некоторые из них:

- Заниматься медицинской деятельностью можно без продажи лекарственных препаратов, подлежащих обязательной маркировке.

- Осуществлять розничную торговлю и общественное питание можно только в залах, не превышающих по площади 50 м 2 .

- Сдавать внаем можно только жилье, принадлежащее ИП на праве собственности.

Регионы, опять же, могут корректировать, вводить новые ограничения, в том числе по предельному доходу, получаемому по конкретному виду деятельности.

Сколько стоит патент?

Стоимость патента на год для ИП зависит от конкретного вида деятельности и региона, в котором он намерен его осуществлять. Происходит этот так: региональный законодатель смотрит, сколько в среднем за год может заработать ИП на том или ином виде деятельности в конкретном регионе, и оттуда высчитывает цену патента. Потому в разных регионах такая ставка будет отличаться.

Например, в Иркутске стоимость месячного патента для ИП-парикмахера на март 2022 года составит 1841 рубль, а Ростове – 1941 рубль. Цена за патент будет меняться даже в пределах одной области. Например, в Саратове тот же ИП-парикмахер заплатит за патент в марте 2022 года 892 рубля, а в Новоузнецке – 446 рублей. Меняется и помесячная стоимость патента. Например, в Курске ИП-парикмахер в марте 2022 заплатит за патент 1668 рублей, а в апреле – 1616 рублей.

Стоимость рассчитывается по специальной формуле. Но заморачиваться и считать вручную не стоит, ФНС запустила сервис «Расчет стоимости патента». Такой себе калькулятор: выбираем год, период, регион, муниципальное образование, вид деятельности и производим расчет. Система посчитает не только стоимость патента за выбранный период, но и расскажет, когда его нужно оплатить.

Как перейти на ПСН?

Подать заявление на патент для ИП на 2022 год и оставшиеся месяцы предприниматель может в любое удобное для него время, но только при условии, что он:

- переходит на ПСН с общей системы налогообложения;

- применяет «упрощенку» или единый налог (ЕНВД) и хочет купить патент для нового вида деятельности, не охваченного указанными режимами.

А вот если вид деятельности тот же, по которому раньше применялась УСН или ЕНВД – нужно ждать 2022-го, подать заявление в 2022-м не получится. В любом случае срок подачи заявления на патент для ИП на 2022 год определен п. 2 ст. 346.45 НК и составляет минимум 10 дней до начала осуществления выбранного предпринимателем вида деятельности. Если ИП еще не зарегистрировано, заявка на патент подается одновременно с заявлением регистрации физлица в качестве предпринимателя.

Заявление нужно подать в подразделение ФНС по месту жительства. А если ИП намерен работать в другом регионе, где он не состоит на учете в налоговом органе, он вправе обратиться в любое подразделение налоговой по его желанию. Форма заявки строго утверждена, скачать ее можно на сайте ФНС. Рассмотрим всю процедуру пошагово.

Шаг 1. Подаем в ФНС заявление

Заявление на патент ИП 2022 года можно заполнить и распечатать самостоятельно. Вот предложенная ФНС форма. Затем не позднее чем за 10 дней до начала работы относим его лично в ФНС по месту жительства.

В законе также предусмотрена возможность подачи заявки в электронной форме, ФНС даже подготовила специальную форму заявления. Но Госуслуги такого функционала не предусматривают. А потому направить заявление в электронной форме можно только через оператора электронного документооборота или через личный кабинет налогоплательщика, при наличии квалифицированной электронной подписи (письмо ФНС России от 18.12.2019 № ПА-4-6/26118@).

Шаг 2. Получаем патент

ФНС рассматривает заявление ИП в 5-дневный срока затем выдает патент или отказывает в его выдаче с указанием причин. Отказать могут, например, если:

- региональный перечень не содержит выбранного вида деятельности;

- указан неправильный срок действия патента;

- заявление подается в том же календарном году, в котором ИП утратил право работать по ПСН по указанному виду деятельности;

- не оплачена задолженность за прошлый патент и т.д.

Шаг 3. Уплачиваем налог

Под налогом подразумевается стоимость патента, купленного на срок от 1 до 12 месяцев. Порядок его оплаты зависит от срока, на который он был приобретен (п. 2 ст. 346.51 НК) и выглядит так:

- При длительности патента 1-6 месяцев вся сумма вносится в срок, не позднее окончания срока действия патента.

- При длительности патента 6-12 месяцев 33% суммы вносится в течение первых 90 суток с момента выдачи патента, а оставшиеся 67% – до завершения срока действия патента.

Представим, вы купили годовой патент за 45 тыс. рублей, и он начал действовать с 1 января 2022 года. В таком случае первые 15 тыс. нужно внести до 31 марта 2022 года, а оставшиеся 30 тыс. – до конца 2022 года.

В случае неуплаты патента в срок, ФНС присылает уведомление о необходимости погашения задолженности. А еще на ИП будет наложен штраф и насчитана пеня.

ПСН и отчетность

Закон разрешает ИП на ПСН не вести налоговую отчетность. Все, что нужно – вести книгу учета доходов ИП. Форма и порядок ее заполнения определены Приказом Минфина России от 22.10.2012 № 135н. По ней ФНС будет проверять, не превысили ли вы лимит доходов. Подавать ежегодную декларацию о доходах или сдавать иные формы отчетности не нужно.

А если право на ПСН утрачено?

Возможно это, как мы уже сказали, в двух случаях:

- Если годовой доход превысил отметку в 60 млн рублей. Учитываются все доходы предпринимателя, не только патентные.

- Если в подчинении ИП вдруг оказалось больше 15 наемных работников. Учитываются все работники, в том числе не занятые в видах деятельности по патенту.

В течение 10 дней после выявления нарушений ИП обязан сообщить об этом в налоговую – через 5 дней его патент аннулируют, налоги пересчитают, а само ИП переведут на ОСН/УСН. Если предприниматель прекратил патентный бизнес, об этом тоже нужно уведомить налоговую и закрыть патент.

Плюсы и минусы патента

Ключевой плюс патента – это отвязка стоимости патента от фактически полученного предпринимателем дохода. Если он хоть немного выше, чем потенциальный, применять ПСН ВЫГОДНО! К тому же:

- ИП на ПСН освобождается от подоходного налога, налога на имущество, используемого в предпринимательской деятельности, а также НДС.

- ПСН можно совмещать с «упрощенкой», по незатронутым ей видам деятельности.

- Можно регулировать срок действия патента в пределах 1-12 месяцев.

- Можно купить неограниченное количество патентов в неограниченном количестве регионов.

- Нет бухгалтерской отчетности, не нужно подавать декларацию.

Но есть и минусы:

- Если доход ниже, чем предполагают в регионе, применять ПСН невыгодно.

- Размер налога нельзя уменьшить на сумму страховых взносов.

- Стоимость патента значительно растет при наличии у него хотя бы одного официально нанятого работника.

Так что вывод: выгоду нужно считать. Изучите требования для вашего региона, узнайте стоимость патента для конкретного вида деятельности, прикиньте прибыль, и если это выгодно – айда в ФНС, переходить на патент!

Как получить патент на предпринимательскую деятельность

Как получить патент на предпринимательскую деятельность:

- Выясните, входит ли вид деятельности, который вы осуществляете, в перечень разрешенных для ПСН.

- Подайте заявление в ФНС.

- Дождитесь постановки на учет — и можете работать.

Глава 26.5 НК РФпосвящена ПСН, в ней оговорены виды предпринимательской деятельности по патенту 2022 года, суть налогообложения, права и обязанности налогоплательщиков и т. д.

Что такое патентная система налогообложения

Суть ПСН заключается в том, что предприниматель приобретает своеобразное разрешение на осуществление какого-либо бизнеса. Это разрешение и называется патентом. Патентное налогообложение для ИП автоматически освобождает предпринимателя от уплаты:

- Налога на доходы физических лиц.

- Налога на имущество физических лиц.

- НДС.

Иными словами, предприниматель уплачивает налоги авансом, вне зависимости от того, была ли получена соответствующая прибыль.

Кто вправе применять ПСН

Законом оговорены ограничения на применение ПСН. Во-первых, средняя численность наемных работников не должна превышать 15 человек. Численность учитывается по всем ОКВЭД, в которых работает ИП.

Во-вторых, сумма годовой выручки не должна превышать 60 000 000 рублей. Если предприниматель совмещает разные системы налогообложения, выручка суммируется.

В-третьих, ПСН не применяется в рамках договоров товарищества и доверительного управления.

При каких ОКВЭД применяют ПСН

Один из самых насущных вопросов предпринимателей — какой вид деятельности подпадает под патент. Статья 346.43 НК РФсодержит перечень из 63 типов занятости. Среди них следующие виды деятельности на патенте в 2022 году:

- ремонт и чистка одежды и обуви;

- экскурсионные услуги;

- ремонт мебели;

- ремонт жилья и других построек;

- парикмахерские и косметические услуги;

- сдача в аренду жилых и нежилых помещений;

- изготовление изделий народных и художественных промыслов и т. д.

Перечень того, на какие виды деятельности выдается патент, обширен и включает большинство услуг, встречающихся в повседневной жизни. В частности, индивидуальный предприниматель вправе даже получить патент на образовательную деятельность ИП (пункт 15 статьи 26.5 НК РФ). Учитывайте, что для ведения образовательной деятельности потребуется лицензия (за исключением случаев, когда ИП проводит обучение лично, без привлечения работников).

Как перейти на ПСН

Разрешение на применение ПСН оформляется на срок от 1 до 12 месяцев в пределах календарного года. Для этого ИП подает в налоговый орган соответствующее заявление по форме, утвержденной приказом ФНС России от 11.07.2017 № ММВ-7-3/544@. Сделать это необходимо не позднее чем за 10 дней до начала применения ПСН. В течение пяти рабочих дней налоговый орган обязан выдать документ или уведомить ИП об отказе.

Форма разрешения на применение патентной системы налогообложения утверждена приказом ФНС России 26.11.2014 № ММВ-7-3/599@

После его получения в течение пяти рабочих дней осуществляется постановка предпринимателя на налоговый учет как участника ПСН. Датой постановки на учет является день начала действия документа.

Сколько и когда платить

Стоимость патента варьируется в зависимости от типа занятости, региона, где она осуществляется, количества наемных работников и периода действия. Прежде чем купить патент на предпринимательскую деятельность, самостоятельно рассчитайте его стоимость при помощи специальной формы на официальном сайте ФНС. Достаточно внести все необходимые данные в соответствующие поля и нажать кнопку «Рассчитать».

Расчеты можно произвести вручную по формуле:

За налоговую базу принимается сумма предполагаемого годового дохода ИП по конкретной отрасли бизнеса в конкретном регионе. Формула выглядит следующим образом:

Если разрешение выдано на срок до 6 месяцев, то его стоимость уплачивается в полном объеме. Если документ оформляется на срок от 6 до 12 месяцев, сумма разделяется на две части. Первый платеж составит 1/3, второй — 2/3.

Куда и какую отчетность подавать

Пользователи ПСН не должны подавать отчетность в налоговую службу, но они должны вести книгу учета доходов. Делать это разрешено в бумажном или электронном виде, но книга должна быть заверена подписью и печатью и храниться 4 года.

Работа на патенте — выгода и новые виды деятельности: обзор нововведений 2022 года

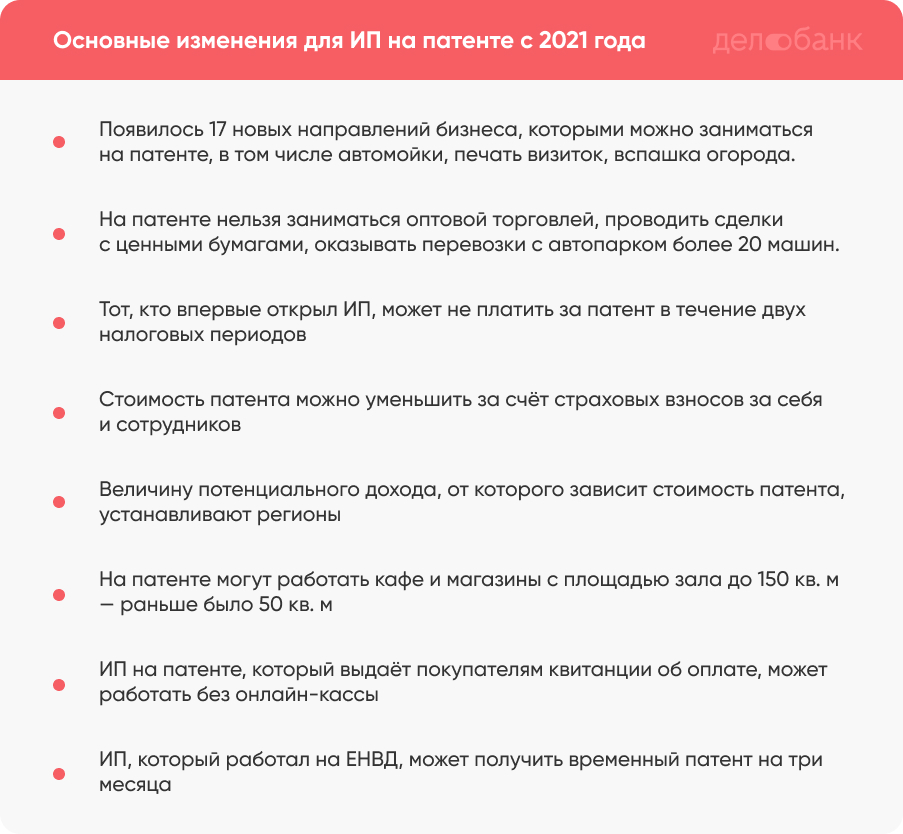

С 2022 года патент могут оформить предприниматели, которые держат автомойку, ухаживают за домашними животными, ремонтируют игрушки и даже вскапывают огород! Для новых организаций действуют налоговые каникулы. Эти изменения зафиксированы в Налоговом кодексе и законе об онлайн-кассах, которые вводят новые правила работы по патенту.

Разобрались в изменениях, которые начали действовать с этого года, и предлагаем почитать вам, чтобы получить патент и экономить на налогах.

Если вы хотите узнать о главных изменениях прямо сейчас, смотрите чек-лист в конце материала.

Появились новые виды деятельности

Теперь под патент попадает больше направлений бизнеса: было 63, а стало 80. Предприниматели могут перейти с ЕНВД на патент, чтобы не заморачиваться с ООО и платить меньше налогов. Можно открыть компанию даже по вспашке огородов и зарабатывать на этом деньги. Или заниматься ремонтом игрушек. Теперь это полноценный бизнес.

Полный перечень разрешённых видов деятельности — в статье 346.43 Налогового кодекса .

Татьяна Петухова, бухгалтер Каждый регион может утвердить свой перечень видов деятельности, на которые будет выдавать патент. Например, в Екатеринбурге предприниматель на патенте сможет заниматься спортивно-любительской охотой, а на Камчатке — нет. Разрешённых видов деятельности в отдельном регионе может быть как больше, чем в Налоговом кодексе, так и меньше.

Кроме этого изменились условия по некоторым сферам деятельности, на которые патент выдавался и раньше. Так, теперь ИП может сдавать в аренду не только собственные, но и арендованные помещения и участки. А компании, которые занимаются ремонтом жилья, могут оказывать услуги по реконструкции и ремонту жилых и нежилых зданий и спортивных сооружений.

На патенте могут работать просторные кафе и магазины

Для тех, кто занимается розничной торговлей и держит предприятия общепита, в три раза увеличили предельную величину площади торговых залов и залов обслуживания посетителей. Теперь на патенте могут работать заведения площадью до 150 квадратных метров. Это позволит барам и ресторанам, которые пострадали из-за пандемии, работать как ИП на патенте, а не как ООО — и уменьшить налоговые платежи.

Например, у вас своя бургерная. Раньше вы не могли работать на патенте, потому что площадь кафе — 100 квадратных метров. Теперь вы можете перейти на патент и оптимизировать налоги, так как площадь кафе не превышает 150 квадратных метров.

Некоторые ИП на патенте могут работать без онлайн-кассы

С 1 июля 2022 года все ИП должны будут использовать онлайн-кассы. Но некоторые ИП на патенте могут работать без них. К таким сферам деятельности относятся:

ремонт и пошив изделий из меха и кожи;

ремонт и чистка обуви;

изготовление и ремонт ключей;

экскурсионные и туристические услуги.

Полный перечень ИП на патенте, которые могут работать без онлайн-кассы — в пункте 2.1 статьи 2 закона N 54-ФЗ . Эти ИП могут обходиться без онлайн-кассы, если будут выдавать покупателям квитанции об оплате или бланки строгой отчётности.

Например, Жанна водит экскурсии по Петербургу. Она принимает оплату от участников и выдаёт им квитанции, подтверждающие факт оплаты. Жанне не придётся подключать и настраивать онлайн-кассу — она может работать, как и прежде.

Чем заниматься на патенте нельзя

Появились виды деятельности, которыми на патенте заниматься нельзя. К запрещённым видам деятельности относятся:

оптовая торговля и торговля по договорам поставки;

грузовые и пассажирские перевозки, если у ИП в собственности или аренде более 20 автомобилей;

сделки с ценными бумагами, кредитные и финансовые услуги;

работа по договорам простого товарищества или доверительного управления имуществом;

добыча и продажа полезных ископаемых.

Например, Иван оказывает услуги по перевозке пассажиров. У него ИП на патенте, а в автопарке — 24 автобуса. С 2022 года Иван не может работать по патенту, потому что теперь оказывать такие услуги могут только предприниматели, у которых в собственности или лизинге не более 20 автотранспортных средств.

Другой пример. Ольга поставляет в салоны красоты своего города оборудование для маникюра, лаки для ногтей и другие косметические принадлежности. Формально она занимается оптовой торговлей, а оптовая торговля новыми правилами запрещена. Раньше Ольга работала по патенту, но теперь ей придётся выбрать другой налоговый режим. Если она этого не сделает, то рискует платить больше налогов: налоговая переведёт её с патента на ОСНО.

Этот перечень определяет пункт 6 статьи 346.43 Налогового кодекса.

Татьяна Петухова, бухгалтер ИП на патенте по-прежнему запрещено продавать подакцизные товары, например этиловый спирт, спирт-сырец, дистилляты, и некоторые виды товаров, подлежащих обязательной маркировке, например лекарства, обувь, изделия из меха.

Налоговые каникулы для тех, кто впервые открыл ИП

Те, кто только начинает заниматься бизнесом, могут рассчитывать на налоговые каникулы, чтобы сократить расходы. То есть такие предприниматели могут использовать нулевую ставку налогообложения и не платить налог за патент максимум два налоговых периода, то есть два срока действия патента. Например, если предприниматель получил два полугодовых патента, то его налоговые каникулы будут длиться один год.

Нулевая налоговая ставка действует только на налог по патенту. Она не освобождает ИП от обязанности уплачивать остальные налоги, например транспортный, акцизный и земельный.

Уйти на налоговые каникулы может тот, кто выполняет несколько условий. Вот они:

ИП зарегистрировано впервые;

ИП работает в регионе, где разрешено использовать налоговые каникулы;

ИП работает в сфере бытовых услуг, социальной, научной или производственной сфере;

льготный вид деятельности приносит ИП не меньше 70% доходов.

Кроме этого каждый регион устанавливает свои ограничения на использование налоговых каникул. К таким ограничениям относятся:

максимальный размер доходов ИП;

общий период действия льготы — она может действовать до 2024 года или меньше;

количество наёмных работников предпринимателя.

Например, Сергей живёт и работает в Волгограде. Он решил открыть мастерскую по ремонту бытовой техники, зарегистрировал ИП на патенте и нанял 15 сотрудников. По местному законодательству Сергей может воспользоваться правом на налоговые каникулы — и не платить за патент два налоговых периода. А если бы Сергей работал в другом регионе, налоговые каникулы он бы не получил: там каникулы действуют только для ИП с десятью сотрудниками и меньше.

Татьяна Петухова, бухгалтер Если предприниматель открылся и работал на общей системе налогообложения или другом спецрежиме, то он имеет право в следующие два года перейти на патент и получить налоговые каникулы.

Стоимость патента можно уменьшить за счёт страховых взносов

С 2022 года ИП могут уменьшить стоимость патента на величину страховых взносов за себя и сотрудников. Если ИП не является работодателем, то он может уменьшить стоимость патента до 100%. Если у ИП есть наёмные сотрудники, то до 50%.

Представьте, что вы решили печь торты для корпоративов и других торжественных мероприятий. Сотрудников нанимать пока не будете — постараетесь справиться сами. Вы получили патент на три месяца и должны заплатить за него 6500 рублей. В начале года вы заплатили за себя страховые взносы в размере 15 тысяч рублей. Как ИП без сотрудников вы можете уменьшить стоимость патента до 100%. Значит, за патент в этом периоде вам платить не нужно.

Татьяна Петухова, бухгалтер Чтобы уменьшить стоимость патента, надо заплатить страховые взносы до окончания срока действия патента. То есть если предприниматель купил патент на срок более трёх месяцев, то страховые взносы необходимо уплатить в сроки уплаты патента. После уплаты страховых взносов ИП должен подать заявление в налоговую об уменьшении суммы патента.

Временный патент для тех, кто работал на ЕНВД

В некоторых регионах законы, которые регулируют порядок получения и пользования патентом, ещё не вступили в силу. Поэтому некоторые ИП, которые применяли ЕНВД в четвёртом квартале 2022 года и решили перейти на патент с 2022 года, могут воспользоваться временным патентом.

Получить временный патент могут ИП, которые занимаются следующими видами деятельности:

стоянка для транспортных средств;

розничная торговля в стационарных точках с площадью торгового зала от 50 до 150 квадратных метров;

услуги общепита в кафе, барах, ресторанах с площадью зала обслуживания от 50 до 150 квадратных метров;

ремонт, техобслуживание, мойка, полировка автотранспорта и мототранспорта, мотоциклов, машин и оборудования.

Максимальный срок действия временного патента — три месяца, с 1 января по 31 марта 2022.

Если ваш вид деятельности подходит под льготный патент, то нужно подать заявление в налоговую на получение патента сроком на три месяца. За 10 дней до окончания срока действия патента нужно будет подать ещё одно заявление — на получение патента на следующий период. Если вы решите продолжить работать по патенту, конечно.

Величину потенциального дохода для ИП на патенте устанавливают регионы

Потенциальный доход нужен для того, чтобы рассчитывать плату за патент для разных видов деятельности. Раньше потенциальный доход ограничивался одним миллионом рублей. Теперь единых ограничений нет.

Право устанавливать ограничения передали в руки местных властей, поэтому у каждого региона будут свои предельные значения. Например, регионы могут устанавливать ограничения на следующие виды дохода:

единицу средней численности наёмных сотрудников;

единицу автотранспортных средств и судов водного транспорта;

тонну грузоподъёмности транспортных средств;

одно пассажирское место;

один квадратный метр площади жилого или нежилого помещения, которое сдаётся в аренду, включая выставочные залы и склады;

один квадратный метр площади стоянки для транспортных средств.

Предельный потенциальный доход определяют местные власти для конкретного вида деятельности. Величина потенциального дохода часто зависит от муниципалитета и показателей бизнеса. Например, в Московской области потенциальный доход по грузоперевозкам — 300 тысяч рублей, а в Архангельской области — 435 тысяч рублей.

Рассчитать примерную стоимость патента для своего вида деятельности поможет калькулятор на сайте налоговой .

Важно. Потенциальный доход — это налоговая база. Величину потенциального дохода берут из регионального закона. Реальный доход может превышать потенциальный — они друг на друга не влияют.

Что будет, если проигнорировать нововведения

Предприниматели, которые захотят продлить патент, но которые не соответствуют новым требованиям, рискуют переплатить налоги. Поэтому таким ИП следует подстраховаться второй системой налогообложения, например УСН.

Вот, например, Иван, который оказывает услуги по перевозке пассажиров и у которого 24 автобуса. Теперь он не может применять патент, так как ограничения по количеству машин в автопарке — 20 единиц. Если Иван всё равно решит подать заявление на патент, чтобы продлить его, то налоговая ему откажет, переведёт Ивана на ОСНО, если он ранее не написал заявление об использовании другого спецрежима, и предприниматель должен будет платить НДС. А если Иван загодя напишет заявление об использовании УСН, то, если ему не дадут патент, налоговая не сможет принудительно перевести предпринимателя на невыгодный спецрежим.

Коротко: что изменилось в патентной системе с 2022 года

Работать на патенте можно практически в любых сферах — от автомоек до ремонта игрушек и производства круп.

ИП на патенте не могут заниматься оптовой торговлей, проводить сделки с ценными бумагами, оказывать кредитные и финансовые услуги, осуществлять грузовые и пассажирские перевозки, если у ИП в собственности или аренде более 20 машин.

Те, кто только начинает заниматься бизнесом, могут рассчитывать на налоговые каникулы. Ими можно воспользоваться до 2024 года.

ИП могут уменьшить стоимость патента за счёт страховых взносов.

Величина потенциального дохода, от которого зависит стоимость патента, в каждом регионе устанавливается по-своему.

На патент могут перейти кафе и магазины с площадью зала до 150 квадратных метров.

ИП на патенте, которые выдают покупателям квитанции об оплате, могут работать без онлайн-кассы.

Те, кто работали на ЕНВД и в чьих регионах пока не вступило в силу законодательство в отношении патента, могут получить временные патенты.

ИП, которые при подаче на патент не учтут новые требования, не получат его.

Правопреемство в гражданском праве: понятие и виды

- Автострахование

- Жилищные споры

- Земельные споры

- Административное право

- Участие в долевом строительстве

- Семейные споры

- Гражданское право, ГК РФ

- Защита прав потребителей

- Трудовые споры, пенсии

- Главная

- Публикации и практика

- Главная

- Статьи и комментарии ПЦ “Логос”

- Правопреемство – это . Определение понятия, виды, образцы заявлений

Определение понятия “правопреемство”

Правопреемство – переход прав и обязанностей от одного лица (субъекта права) к другому. Правопреемство может осуществляться в силу закона, договора или других юридических оснований. (Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. “Современный экономический словарь. – 6-е изд., перераб. и доп. – М.” (ИНФРА-М, 2011))

Правопреемство – это юридическое понятие, обозначающее правовые последствия в результате наступления юридически значимого события (факта), состоящее в преемстве каким-либо субъектом права прав и обязанностей другого субъекта права. (Кремнев П.П. Распад СССР и правопреемство государств: Монография. М.: Юрлитинформ, 2012. С. 66.)

Правопреемство – свойство правоотношений, представляющее собой не связанное с личностью субъекта правоотношения и не запрещенное законодательством изменение субъектного состава правоотношения, при котором в порядке производного приобретения субъективных прав и (или) юридических обязанностей происходит их переход от одного лица (правопредшественника) к другому лицу (правопреемнику) в отношении одного и того же объекта правоотношения. (Носов Д.В. Правопреемство (теоретико-правовое исследование): Автореф. дис. . канд. юрид. наук. М., 2011. С. 4.)

Правопреемство – это переход прав и (или) обязанностей от одного лица (правопредшественника) к другому лицу (правопреемнику) в силу закона или договора. При правопреемстве новый субъект в правоотношении занимает место первоначального, а перешедшие к нему права совпадают с правами правопредшественника. Правопреемство распространяется только на имущественные права и обязанности; личные права считаются неотчуждаемыми. При общем (универсальном) правопреемстве к правопреемнику переходят не только права, но и обязанности (например, при реорганизации юридического лица). При частном (сингулярном) правопреемстве к правопреемнику переходит, как правило, отдельное правомочие правопредшественника или его права в конкретном правоотношении (например, уступка требования) (Юридическая энциклопедия / Под ред. М.Ю. Тихомирова. Издание 6-е, дополненное и переработанное. М.: Изд. Тихомирова М.Ю., 2008 – 2009).

До недавнего времени считалось, что понятие “правопреемство” является гражданско-правовой и гражданско-процессуальной категорией.

Однако, как отмечают некоторые авторы, понятие “правопреемство” встречается не только в гражданском, но и в конституционном, административном праве, международном публичном и частном праве. Вместе с тем, в современной юридической науке единое понимание понятия “правопреемство” отсутствует.

Виды правопреемства

В гражданском праве, как и в теории права, различают два вида правопреемства:

Виды универсального правопреемства

- Основным видом универсального правопреемства считается правопреемство при наследовании.

- Реорганизация (в некоторых ее формах) является наиболее распространенным видом правопреемства юридических лиц.

Процессуальное правопреемство

Если правопреемство в материальном праве допускается как в случаях универсального, так и сингулярного правопреемства, то процессуальное правопреемство носит общий характер и не разделяется на два вида, как в праве материальном.

Процессуальное правопреемство возможно в следующих видах судопроизводства:

Гражданское судопроизводство (статья 44 ГПК РФ);

Арбитражное судопроизводство (статья 48 АПК РФ);

Административное судопроизводство (статья 44 КАС РФ).

Подробнее см. об этом в публикациях :

Образцы заявлений в суд о правопреемстве:

в арбитражном судопроизводстве

- Заявление в арбитражный суд о процессуальном правопреемстве в связи со смертью истца. Образец

- Заявление о процессуальном правопреемстве в Арбитражный суд на основании договора цессии в исполнительном производстве

- Заявление о правопреемстве в арбитражный суд в исполнительном производстве. Образец (процессуальное правопреемство на основании договора уступки права)

в гражданском судопроизводстве

- Заявление в суд о процессуальном правопреемстве (в связи со смертью истца) Образец

- Заявление в суд о процессуальном правопреемстве по договору цессии в исполнительном производстве

- Заявление о замене ответчика в связи с его смертью правопреемником (по делу о возмещении вреда, причиненного в результате залива квартиры)

Что такое процессуальное правопреемство?

Общее правило российского судопроизводства — наличие сторон в споре. Если во время разбирательства исчезнет один из ключевых участников, то суд не сможет вынести решение в установленном порядке. Законодательством предусмотрен специальный механизм, который позволяет продолжить рассмотрение дела — процессуальное правопреемство. Вопрос о перемене участника дела может кардинально сказаться на стратегии судебного разбирательства. В вопросах правопреемства рекомендуем заранее получить консультацию у профессионального юриста.

Основания и суть правопреемства

Гражданский и Арбитражный процессуальные кодексы — центральные акты, которые решают вопрос смены сторон в судебном разбирательстве. Согласно ст. 44 ГПК РФ, суд назначает правопреемника в рамках процессуального правопреемства в случае:

- смерти участника;

- реорганизации юр.лица;

- уступки;

- перевода задолженности.

Это неполный список. Перечисленные пункты — наиболее распространенные, когда требуется процессуальное правопреемство.

Смерть физического лица приводит к устранению участника разбирательства. Согласно ст. 215 ГПК РФ, суд должен приостановить дело в этом случае и поднять вопрос о процессуальном правопреемстве. Наследники могут вступить в дело в порядке правопреемства, но только если предоставят доказательства прав на наследство. В такой ситуации рассмотрение дела может превратиться в наследственный спор.

Реорганизация подразумевает прекращение существования юридического лица. Вместо него в дело может вступить вновь созданная организация.

Уступка требований — это сложная ситуация, которая не нашла в судебной практике однозначного решения. Особенно ярко это проявляется при наличии множественности уступок — когда кто-то получил право требования через нескольких предшественников. В такой ситуации суд привлекает предыдущих кредиторов в качестве третьих лиц, которые не заявляют самостоятельных требований.

Правопреемство — это перемена участвующего в деле лица. Изменить можно как истца, так и ответчика, и третьих лиц. Очевидно, что смена стороны в споре может кардинально поменять всю картину разбирательства. Поэтому суд не обязан менять участников по прихоти других лиц — он лишь допускает подобную возможность.

Процессуальную смену лица стоит отличать от материального изменения правопреемника. При материальной смене лица (переходе права требования, передаче заложенного имущества) правопреемник не получает всю полноту процессуальных прав.

В то же время процессуальное правопреемство не может быть частичным — оно всегда подразумевает полную передачу ответственности. Нельзя получить возможность выступать в суде и при этом не быть заинтересованным в собственных требованиях. В п. 2 ст. 44 ГПК РФ прямо указано, что действия, которые имели место до правопреемника, остаются для него обязательными.

Перечисленное означает, что правопреемник не рассматривается судьей как новый участник. Формально, сторона и ее требования остались в силе.

Порядок правопреемства

Согласно п. 3 ст. 44 ГПК РФ, правопреемство доступно на любой стадии судебного процесса. Данное правило повторяется и в ст. 48 АПК РФ. Иными словами, смена участника возможна всегда: после подачи иска и до удаления суда в совещательную комнату.

Правопреемство подлежит оформлению в письменном виде. Судья должен вынести определение о замене лиц в судебном производстве. Так как судебное разбирательство подразумевает состязательность, то определение судьи о правопреемстве можно обжаловать.

Вступление правопреемника-истца в судебное разбирательство — это право, но не обязанность лица. Если правопреемник отказывается вступать в дело, то суд прекращает разбирательство по основанию отказа от исковых требований. В то же время ответчик не может дать отказ и обязан вступить в разбирательство.

Суд не может самостоятельно запустить процесс правопреемства. Это вытекает из Постановления Пленума ВС РФ №50 от 2015 года. У суда нет полномочий самостоятельно менять участников разбирательства. Правопреемство осуществляется только по ходатайству сторон дела.

Процессуальное правопреемство — это механизм, который существенно повышает гибкость судебного разбирательства. Исчезновение одного из участников не приводит к автоматическому прекращению дела. Но процессуальное правопреемство — это тонкий и непростой вопрос.

Смена одного из участников процесса может полностью разрушить стратегию ведения дела. Если вы столкнулись с такими (или другими) трудностями в суде — обратитесь за помощью к профессионалу.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.