Как стать самозанятым в 2022 году?

В 2017 году появился новый термин — самозанятые граждане. Эти удивительные люди могут не открывать ИП, но при этом оказывать услуги другим физическим и даже юридическим лицам. Давайте разберемся, что это за люди, что это им дает и как это вообще работает.

Кто такой самозанятый?

Это лица, которые не имеют своего работодателя и начальства. У них нет наемных работников или руководителей, они трудятся самостоятельно. Они занимаются мелкой торговлей или оказывают услуги населению и компаниям любого размера.

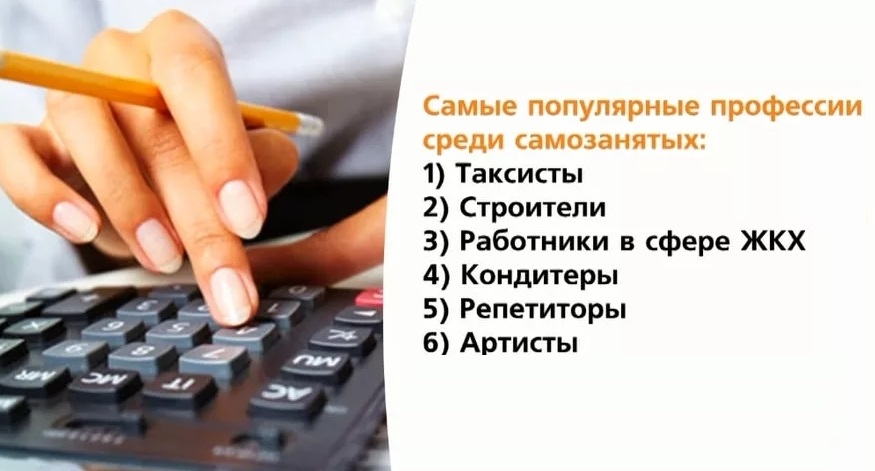

Эти люди занимаются профессиональной деятельностью, от которой получают доходы и платят налоги государству. Видов такой деятельности много. Вот некоторые виды деятельности самозанятым:

- няни;

- репетиторы;

- копирайтеры;

- повара;

- таксисты;

- швеи;

- кондитеры.

Если в 2017 году это начиналось, как эксперимент, то к середине октября 2022 года налоговый режим для самозанятых стал действовать по всей стране. Раньше люди искали информацию, в каких регионах можно стать самозанятым, нужно было иметь хотя бы одного клиента из регионов, где действует этот режим. А теперь это возможно в любом регионе страны и даже некоторым людям из других стран.

Стать самозанятым может любое физическое лицо и даже индивидуальный предприниматель, если он решил поменять свой статус и перейти на другой налоговый режим.

Как это работает?

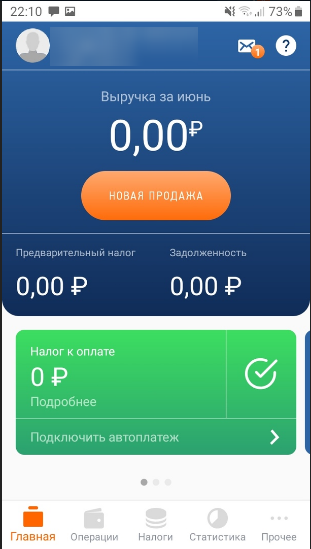

Все настроено максимально просто. Сначала человек скачивает приложение и проходит регистрацию в нем в качестве самозанятого. В конце регистрации он получает сообщение о том, что он успешно стал самозанятым. Все остальные действия он выполняет через приложение «Мой налог». Не нужно никуда ехать и ничего сложного делать. Никаких заявлений, очередей и визитов в налоговую. Просто приложение, в котором теперь отмечать доходы и выплачивать налоги.

Процесс работы тоже прост:

- самозанятый оказывает услугу (записывает песню, варит мыло и т.д.);

- передает ее покупателю;

- получает за нее деньги;

- отмечает новую продажу в приложении, указывает сумму выручки и сохраняет;

- появляется запись, что продажа успешно проведена;

- открывается чек, который можно отправить онлайн юридическому или физическому лицу при необходимости.

Что это дает?

Создание режима самозанятых несет в себе множество плюсов:

- Специалисты смогут легально оказывать услуги населению и компаниям без страха. Теперь они не будут бояться, что налоговая их проверит и назначит множество штрафов.

- Деятельность станет легальной, можно официально работать с компаниями и юридическими лицами. Не будет никаких проблем по оформлению документов в работе с юрлицами.

- Предприниматели смогут снизить свою налоговую нагрузку и платить меньше без закрытия ИП. Они смогут работать в том же режиме, но при этом со значительно меньшими обязательными платежами.

Кроме того, многие компании охотнее работают с самозанятыми, потому что в этом случае снижается их налоговая нагрузка. Работать с самозанятыми им выгоднее и проще.

Самозанятому не нужен расчетный счет, не придется предоставлять налоговую деклараацию, не требуется касса, можно совмещать с основной работой.

Кто может стать?

Стать самозанятым гражданином может любое лицо, которое ведет деятельность на территории РФ. Также могут стать самозанятыми иностранные граждане из Беларуси, Киргизии, Казахстана и Армении, если у них в России есть клиенты. Им разрешается менять налоговый режим на тех же условиям, что и гражданам РФ.

Начиная с октября 2022 года, стать самозанятым можно в любом регионе страны.

С какого возраста

Самозанятым может стать любой гражданин как в возрасте от 18 лет, так и в период с 14 до 18 лет, если он выполняет одно из условий и не является ИП.

Кто может стать самозанятым в 14-18 лет:

- вступивший в брак и ставший вследствии этого дееспособным;

- родители или попечители дали письменное согласие на это;

- суд или органы опеки признали его полностью дееспособным в установленном порядке.

Как принимать платежи?

Принимать платежи самозанятый может на любую карту, которая у него есть. Можно получать деньги от клиентов даже на карту, куда приходит зарплата с основной работы.

Многие банки на данный момент предлагают открыть у них счет, чтобы быть самозанятым. На самом деле это не связанные понятия. Расчетный счет понадобится при работе с определенными компаниями. Если физлицо планирует просто собирать давать уроки игры на скрипке или продавать торты собственного изготовления обычным гражданам, то ему такой счет не понадобится.

Как стать самозанятым?

Давайте разберемся, как стать самозанятым через Госуслуги и приведем пошаговую инструкцию.

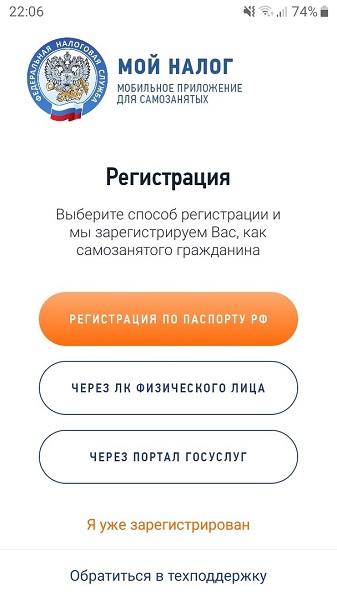

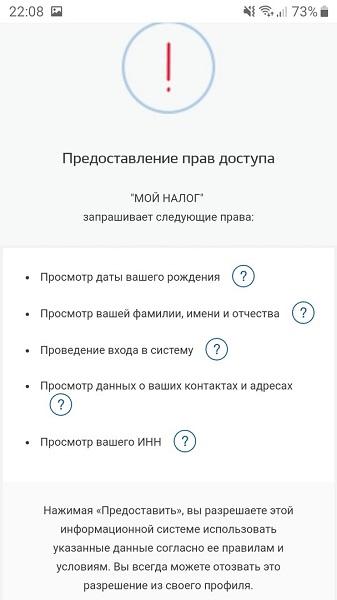

Это самый простой способ. После того, как приложение «Мой налог» будет установлено на мобильный телефон, в него нужно войти. Откроется окно, в котором нужно выбрать способ регистрации и авторизации. Через портал «Госуслуг» это последний, но самый быстрый и простой среди них.

Нужно просто нажать на него. Затем понадобится ввести стандартные данные, которые обычно вводятся при входе на сайт «Госуслуги» — СНИЛС или номер мобильного телефона и пароль.

Дальше регистрация будет полуавтоматической. После подтверждения собственных данных, мобильного телефона и согласия с условиями регистрации, гражданин будет сразу же поставлен на учет как самозанятый.

Если регистрироваться по паспорту РФ, то понадобится сфотографировать паспорт и себя рядом с ним. Какие документы нужны — паспорт, ИНН, СНИЛС. Обычно никакие другие документы не требуются.

Плюсы и минусы

С момента появления нового налогового режима у него есть сторонники и противники, ведь отрицательные стороны есть у всего. Давайте подробнее разберемся, в чем особенности этого метода работы.

В чем достоинства самозанятости:

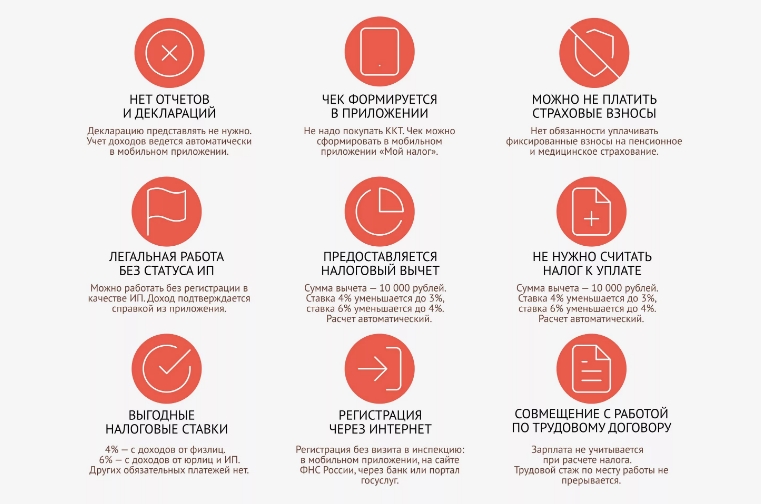

- Никаких обязательных платежей. Если у гражданина нет дохода, то никаких налогов ему платить не придется.

- Легко совмещать с основной работой.

- Не нужна касса. Не придется покупать онлайн-кассу, не нужно проводить чеки через специальные программы. Все оформляется через приложение «Мой налог».

- Не нужно подавать налоговую декларацию в проверяющие органы. Все, что они хотят проверить, могут посмотреть через приложение.

- Не нужно посещать налоговую, сидеть в очередях, ждать приема, отпрашиваться с работы. Все делается онлайн.

- Скорость. Вся регистрация занимает всего 20 минут.

- Можно выйти из тени и официально работать. Нет риска, что налоговая попросит предъявить документы, подтверждающие доходы.

- Условия налогообложения не должны меняться ближайшие 10 лет. Это закреплено в законе в виде гарантии.

- Доход от самозанятости — официальный и подтвержденный. Самозанятый может оформить кредит, займ или кредитку. Пока это предлагают не все банки, но их список постоянно дополняется новыми кредитными организациями.

Но есть у этого налогового режима и отрицательные стороны:

- Придется платить налоги. Это всего 4% за работу с физическими лицами и 6% за работу с юридическими, но не все хотят платить даже столько.

- Доходы не должны превышать 2,4 миллиона рублей в год или 200 тысяч рублей в месяц. Некоторые мастера получают больше денег, для них этот режим недоступен.

- Не все виды деятельности попадают под самозанятость. Если гражданин собирается продавать подакцизные товары, перепродавать их или добывать полезные ископаемые, то ему нельзя становиться самозанятым.

- Нельзя иметь работников. Самозанятым может быть только один гражданин, который работает сам на себя. Как только у него появляются подчиненные, ему придется открывать ИП.

Часто задаваемые вопросы

Налоговый режим недоступен для арбитражных управляющих, адвокатов, нотариусов, потому что их работа регулируется другими законами.

Во всех случаях, когда приходится торговать маркированными товарами, придется открывать ИП. Самозанятому нельзя заниматься перепродажей и продажей всего, что попадает под маркировку и акциз.

Физлицу ничего не мешает быть одновременно самозанятым и ИП. Но есть нюанс — он не может совмещать налог на профдоход с другими режимами — ЕСХН, УСН или ЕНВД. Другими словами, не получится совмещать сразу 2 режима.

Можно успеть отказаться от второго режима в течение 1 месяца. Если этого не сделать, то самозанятость аннулируется.

Если ИП использует спецрежим для отдельных видов деятельности, которые не попадают под самозанятость, то ему придется платить НДФЛ от этой деятельности отдельно. Но в этом случае самозанятость прекращается автоматически. Совместить с патентом тоже не получится.

Да, нет никаких проблем. Можно даже получать зарплату на ту же карту, куда приходит доход от самозанятости. Главное — выполнять требования и платить налоги.

Гражданин может, например, сдавать квартиру в аренду и платить от получаемой прибыли 4%. В то же время он работает, а его работодатель производит все стандартные отчисления по его доходу.

Да. Никаких ограничений на получение средств нет, их можно получать наличными, на расчетный счет, на банковскую карту, на виртуальные деньги. Ответственность за указание всех доходов лежит на самозанятом. Кроме того, чек можно выдать только после регистрации очередной операции.

Согласно закону, пенсионер может быть самозанятым и при этом оставаться пенсионером. Он не теряет права на получение пенсии, ее продолжают индексировать, человек считается неработающим гражданином. А вот часть льгот ему могут не платить, если они зависят от среднемесячного дохода.

Да. У России есть договоренность с Казахстаном, Беларусью, Киргизией и Арменией. Граждане из этих стран могут становиться самозанятыми наравне с гражданами РФ, если у них есть в нашей стране хотя бы один клиент. Оформлять патент при этом не придется.

Нет. Когда гражданин сам оформляет самозанятость и платит налоги за свою деятельность, его старые доходы никто проверять не будет. Специалистам ФНС не пришлось его искать, он встал на учет сам. Если они начнут проверять каждого нового самозанятого, то это отпугнет всех от легализации.

У них другая практика. Если они найдут гражданина, который осуществляет деятельность и не платит налоги, то он за это может получить серьезные штрафы. Ведь им пришлось потратить ресурсы, чтобы вывести его на «чистую воду».

Да, конечно. Просто в этом случае заказчик не будет платить за самозанятого налоги, он будет делать это сам в размере 6% от дохода, так как работает с компанией, а не с физическим лицом.

Да. Отчитываться нужно только по поступлениям, которые приходят от физических и юридических лиц в качестве оплаты за работу. Пособия, пенсии, зарплата с работы не попадают под налог. Но если хочется разделять эти суммы и быть спокойным, то можно просто завести отдельную карту для дохода от самозанятости.

Их можно отмечать, как поступления от физического лица, если они отражаются так в выписке на карте. У заказчика и у самозанятого не будет проблем с налоговой — первый перевел свои личные деньги, второй отразил полученный заработок.

Нет. Это разные виды деятельности, придется проводить репетиторство тоже через ИП.

Самозанятые граждане в 2022: виды деятельности, налоги, регионы

Эта статья адресована тем, кто планирует начать свое дело, но сомневается, по какому пути пойти — платить налог на профессиональный доход или выбрать другой режим налогообложения. Мы рассказали, что значит быть самозанятым, в каких регионах это возможно в 2022 году, оценили плюсы и минусы данного режима. Также мы сравнили уплату НПД и деятельность предпринимателя на других налоговых системах.

- Кто такие самозанятые граждане

- Какие регионы поддерживают новый спецрежим

- Кто может стать самозанятым в 2022 году

- Виды деятельности для самозанятых в 2022 году

- Как стать самозанятым в 2022 году

- Снятие самозанятого лица с учета

- Налогообложение для самозанятых граждан в 2022 году

- Штрафы для самозанятых

- Плюсы и минусы самозанятости

- Основные отличия между ИП и самозанятостью

- Что выбрать в итоге — ИП или самозанятость?

Кто такие самозанятые граждане

Это физические лица, получающие выручку от деятельности, при ведении которой нет работодателя и работников, нанятых по трудовым договорам. Также это люди, сдающие в аренду свое имущество. Такая выручка (арендная плата) называется профессиональным доходом.

Согласно Федеральному закону от 27.11.18 № 422-ФЗ (далее — Закон о самозанятых), указанные физлица могут стать плательщиками налога на профессиональный доход (НПД). Для этого они должны добровольно встать на учет в налоговую инспекцию и получить соответствующий статус.

СПРАВКА. Уплата НПД — это эксперимент, который продлится десять лет: с 1 января 2019 года по 31 декабря 2028 года включительно. Сначала эксперимент действовал не на всей территории России, а лишь в отдельных регионах. И только с июля 2022 года распространился на всю страну.

Какие регионы поддерживают новый спецрежим

В 2022 году НПД разрешено применять во всех без исключения субъектах РФ.

Кто может стать самозанятым в 2022 году

Данное право есть у любого гражданина России и других стран Евразийского экономического союза (Белорусии, Армении, Казахстана, Киргизии). Главное, чтобы он получал профессиональный доход в любом из субъектов РФ.

ВНИМАНИЕ. Человеку, который планирует платить налог на профессиональный доход, не обязательно регистрироваться в качестве индивидуального предпринимателя. Но если статус ИП уже есть или его хочется приобрести, то помехой для уплаты НПД статус индивидуального предпринимателя не станет.

Заполнить документы для регистрации ИП в специальном сервисе

Существует ограничение по размеру профессионального дохода. Если его величина с начала текущего календарного года превысила 2,4 млн. рублей, применять спецрежим для самозанятых нельзя. Придется ждать следующего года, когда отсчет начнется с нуля.

Может ли самозанятый быть наемным работником? Да, он вправе совмещать свой бизнес и работу по трудовому договору. От предпринимательской деятельности он будет получать профдоход, а от работы по найму — зарплату.

Виды деятельности для самозанятых в 2022 году

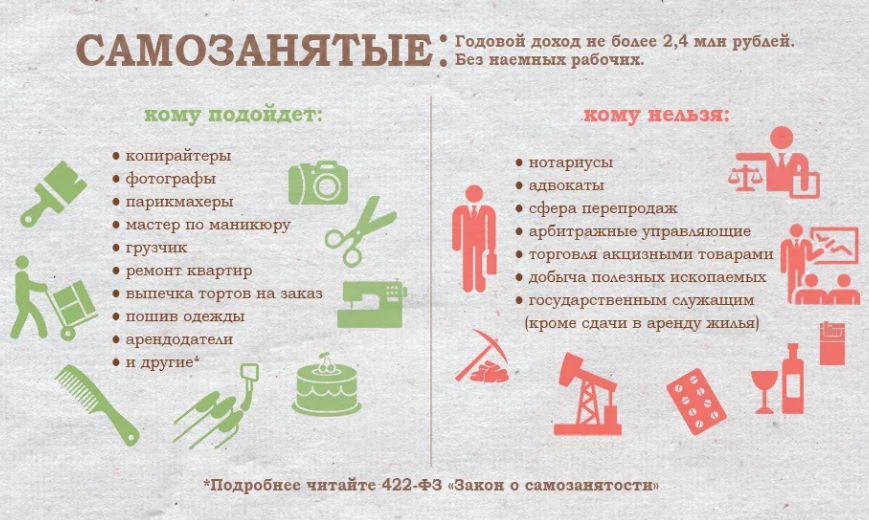

Чем может заниматься самозанятый? Репетиторством, уборкой помещений, приготовлением домашней выпечки, оказанием услуг косметолога и проч. Также на уплату НПД часто переходят собственники квартир и комнат, сдаваемых в аренду.

При этом существуют виды бизнеса, не дающие права стать плательщиком налога на профессиональный налог. В «черный» список входят:

- реализация подакцизных товаров;

- реализация изделий, подлежащих обязательной маркировке (табачной продукции, лекарств, обуви и проч.);

- перепродажа товаров, имущественных прав (за исключением имущества, которое использовалось для личных, домашних и иных подобных нужд);

- добыча и (или) реализация полезных ископаемых;

- посреднические услуги на основании договоров поручения, комиссии или агентских договоров (кроме ситуации, когда посредник применяет кассовую технику, зарегистрированную доверителем, принципалом или комитентом);

- услуги по доставке товара и приему денег от покупателя (кроме случаев, когда применяется кассовая техника, зарегистрированная продавцом товара).

Как стать самозанятым в 2022 году

Регистрация в приложении «Мой налог»

Чтобы стать плательщиком НПД, необходимо подать заявление через мобильное приложение «Мой налог» .

Сначала нужно бесплатно скачать это приложение с сайта ФНС и установить на смартфон, планшет или компьютер. Затем, используя это же устройство, сделать скан паспорта и свое фото. После чего пройти в приложении несложную процедуру регистрации. Заявление на бумаге с личной подписью самозанятого гражданина не требуется.

СПРАВКА. Оформиться самозанятым можно и по-другому — через веб-кабинет налогоплательщика «Налога на профессиональный доход». В нем нужно указать ИНН и код доступа в личный кабинет налогоплательщика. При этом не понадобятся ни паспортные данные, ни фото, ни заявление на бумаге.

Налоговики проверят указанные сведения. Если все окажется в порядке, инспекторы направят гражданину уведомление о постановке на учет. Оно поступит через приложение «Мой налог».

Переход на самозанятые с других режимов налогообложения

Не исключено, что до перехода на НПД человек уже получал профдоходы и платил с них другой налог: единый налог по УСН, единый сельскохозяйственный налог, налог по ПСН или НДФЛ. Тогда, зарегистрировавшись в приложении «Мой налог», физлицо обязано отказаться от прежних налоговых режимов. Соответствующее заявление необходимо подать в ИФНС по месту учета или по месту ведения деятельности. Сделать это нужно в течение одного месяца с даты регистрации в качестве самозанятого. Если срок пропущен, то инспекторы аннулируют регистрацию.

Подать уведомление об отказе от УСН или ЕСХН через интернет Подать бесплатно

ВАЖНО. Можно ли перевести на НПД только часть доходов от бизнеса, а другую часть оставить на УСН, ЕСХН, ПСН или основной системе? Нет, нельзя. Совмещение налога на профдоход с перечисленными налоговыми режимами недопустимо (подп. 7 п. 2 ст. 4 Закона о самозанятых). Другое дело, если физлицо занимается предпринимательством и одновременно работает по найму. В этом случае его зарплата будет облагаться налогом на доходы физлиц, а профдоходы — НПД.

Снятие самозанятого лица с учета

Чтобы сняться с учета в качестве плательщика НПД, нужно подать заявление через приложение «Мой налог». Это делается в одном из следующих случаев:

- Профессиональный доход с начала года превысил 2,4 млн. рублей.

- Гражданин стал заниматься видами деятельности из «черного» списка.

- У самозанятого лица появились наемные работники.

- У гражданина пропало желание быть налогоплательщиком НПД.

Инспекторы снимут самозанятого гражданина с учета в день, когда подано заявление.

Может случиться, что человек продолжает считать себя самозанятым, хотя его доходы превысили лимит, у него появились наемные сотрудники или он стал вести бизнес из «черного» списка. Если сотрудники ИФНС это обнаружат, они сами прекратят регистрацию физлица в качестве плательщика НПД, не дожидаясь от него заявления.

Налогообложение для самозанятых граждан в 2022 году

Какой доход облагается налогом

НПД платится с профессиональных доходов, полученных в течение одного календарного месяца. Установлены две ставки.

Если клиент — физическое лицо без статуса ИП, то ставка равна 4%.

Если клиент — организация или ИП, то ставка равна 6%.

При расчете налога не учитывают доходы:

- от реализации: недвижимости, транспорта, личного имущества, ценных бумаг, производных финансовых инструментов, паев и долей в уставном капитале;

- от передачи прав на недвижимость (кроме аренды жилья);

- от деятельности в рамках договора простого товарищества или доверительного управления имуществом;

- от оказания услуг по гражданско-правовому договору, если заказчиком является работодатель исполнителя, либо бывший работодатель, от которого самозанятый гражданин уволился менее двух лет назад;

- от уступки и переуступки прав требований;

- полученные в натуральной форме;

- от арбитражного управления, от деятельности медиатора, оценщика, частнопрактикующего нотариуса, адвоката.

Как учитываются доходы

Деньги от продажи товаров, (работ, услуг, имущественных прав) признаются в день их поступления.

Выручка, полученная в рамках договора комиссии (поручения, агентского договора), когда посредник участвует в расчетах, признается в последний день месяца поступления денег к посреднику.

Доходы, раннее учтенные в рамках какой-либо налоговой системы до перехода на НПД, отражать не надо. Это правило действует, даже если деньги поступили после такого перехода.

Налоговый вычет для самозанятых

Его определяют по следующему правилу:

- если профдоход получен от физлица, вычет равен 1% от суммы дохода;

- если профдоход получен от ИП или организации, вычет равен 2% от суммы дохода.

Сумма вычета, рассчитанная нарастающим итогом с момента перехода на НПД, не может превышать 10 000 руб. за все время деятельности в качестве самозанятого лица.

Физлицо, которое утратило статус плательщика НПД, не израсходовав все 10 000 руб. вычета, сохраняет право использовать остаток. Его восстановят при повторной регистрации в этом статусе. В ситуации, когда 10 000 руб. были израсходованы, воспользоваться вычетом повторно нельзя.

ВАЖНО. Введены временные правила в отношении НПД, подлежащего уплате с 1 июля по 31 декабря 2022 года. В указанный отрезок времени к остатку «обычного» вычета добавлялись 12 130 руб. Полученную сумму допустимо использовать неограниченно, не зависимо от выручки. За счет вычета гасилась задолженность по НПД, а оставшаяся часть шла на уплату текущего налога. Остаток вычета переносился на 2022 год в пределах лимита: не более остатка, который числился на 1 июня 2022 года. Тот, кто впервые стал самозанятым после 1 июня 2022 года, мог перенести на 2022 год не более 10 000 руб. (см. «Новые «антивирусные» льготы: вычет для самозанятых, увеличение пособий на детей, скидка по аренде»).

Как рассчитать налог по самозанятым: пример

Преподаватель Александров зарегистрирован в качестве плательщика НПД в начале февраля 2022 года.

В феврале он проводил занятия в учебном центре и получил оплату в размере 150 000 руб. В этом же месяце Александров оказывал услуги репетитора частным клиентам, и заработал на этом 50 000 руб.

Сумма вычета равна 3 500 руб.((150 000 руб. х 2%) + (50 000 руб. х 1%)).

НПД к уплате за февраль 2022 года составила 7 500 руб.((150 000 руб. х 6%) + (50 000 руб. х 4%) – 3 500руб.).

В дальнейшем Александров сможет применить вычет в сумме не более 6 500 руб.(10 000 руб. – 3 500 руб.).

Уплата налога для самозанятых

Сумму НПД к уплате вычисляют налоговики. Данные для расчетов предоставляет самозанятый гражданин. Он обязан сделать следующее:

- В приложении «Мой налог» указать, какая сумма профдохода и от кого была получена наличными, поступила на счет в банке или на карту.

- Создать чек и передать его покупателю в электронном или бумажном виде. Чек формируется в приложении «Мой налог», поэтому покупать кассовую технику не надо. Срок для передачи чека: при расчетах наличными или электронными средствами платежа — сразу после поступления денег; при иных формах расчетов — не позднее 9-го числа месяца, следующего за месяцем, в котором поступили деньги.

По завершении месяца инспекторы рассчитают сумму НПД к уплате. Полученный результат они сообщат самозанятому физлицу не позднее 12-го числа месяца, следующего за истекшим.

Заплатить налог необходимо не позднее 25-го числа месяца, следующего за истекшим. Если сумма к уплате менее 100 руб., то ее прибавят к налогу за будущий месяц. Переплату можно вернуть или зачесть в счет будущих периодов.

ВНИМАНИЕ. При получении профдоходов плательщик НПД освобожден от налога на добавленную стоимость (кроме НДС при импорте), налога на доходы физлиц и страховых взносов. Но самозанятый обязан платить налоги в отношении личного имущества: земельный, транспортный и налог на имущество физлиц.

Бесплатно подать уведомление и сдать все декларации за клиентов‑физлиц

Штрафы для самозанятых

Предусмотрена ответственность для плательщиков НПД, которые не отразили в приложении «Мой налог» сведения о полученной выручке, либо сделали это с опозданием. Величина штрафа — 20% от суммы выручки.

Повторное нарушение, совершенное в течение полугода после первого, повлечет штраф в размере 100% суммы выручки ( ст. 129.13 НК РФ).

Плюсы и минусы самозанятости

- небольшая налоговая ставка;

- простая, удобная и бесплатная регистрация;

- не нужно приобретать ККТ;

- нет необходимости платить страховые взносы;

- не надо вести учет и сдавать отчетность.

- нельзя нанимать сотрудников;

- период, когда гражданин платит НПД, в общем случае не засчитывается в страховой стаж. И только если человек добровольно перечисляет пенсионные взносы, время «самозанятости» включается в стаж при назначении пенсии;

- расходы не уменьшают облагаемую базу;

- применять данный режим разрешено до тех пор, пока выручка с начала года не превысила 2,4 млн. рублей.

Вести учет и сдавать всю отчетность ИП через интернет

Основные отличия между ИП и самозанятостью

Сравним наиболее значимые параметры в работе плательщика НПД и индивидуального предпринимателя на другом режиме (см. таблицу).

Сравнение деятельности самозанятого лица и ИП на другом режиме в 2022 году

Плательщик НПД

ИП на другом налоговом режиме

Место ведения бизнеса

ПСН — регионы, где введены данные спецрежимы в отношении конкретных видов деятельности;

ОСНО, УСН и ЕСХН — вся территория России.

Ограничения по размеру доходов

2,4 млн. руб. с начала года

Зависит от налогового режима:

«упрощенка» — 200 млн. руб. с начала года (умноженных на коэффициент-дефлятор); ПСН — 60 млн. руб. с начала года;

остальные — без ограничений.

Ограничения по численности работников

Нельзя нанять ни одного работника по трудовому договору

Зависит от налогового режима:

«упрощенка» — не более 130 человек;

ПСН — не более 15 человек;

остальные — без ограничений.

4% выручки, полученной от физлиц;

6% выручки, полученной от организаций и ИП

Зависит от налогового режима.

При основной системе НДФЛ составляет 13% разницы между доходами и профессиональными вычетами, НДС — 20% разницы между начисленным налогом и вычетами;

при «упрощенке» — в общем случае 6% от доходов или 15% разницы между доходами и расходами;

при ПСН — в общем случае 6% потенциально возможного дохода;

при ЕСХН — в общем случае 6% разницы между доходами и расходами плюс НДС на общих основаниях.

Уплата страховых взносов

Не нужно платить

фиксированные взносы «за себя»;

взносы с зарплаты работников.

Не нужно представлять

– налоговые декларации (всем, кроме ИП на патенте);

– отчетность по страховым взносам с зарплаты сотрудников;

– отчетность в ПФР о застрахованных лицах и кадровых мероприятиях (при наличии наемных работников);

– статистическую отчетность (в ряде случаев).

– кадровый учет (если есть наемные работники).

Бухучет ведется по желанию.

При ПСН в общем случае не нужна (за исключением некоторых видов бизнеса, например, услуг парикмахера).

При остальных налоговых режимах в большинстве случаев нужна всем, кто ведет расчеты с физлицами (кроме развозной торговли и ряда других исключений).

Формирование страхового стажа для пенсии

В общем случае стаж не формируется.

Если человек добровольно платит пенсионные взносы (в 2022 году — 32 448 руб. за год), то стаж формируется.

Выплата больничных пособий

В общем случае не предусмотрена.

Если ИП добровольно платит взносы на соцстрахование «по больничным» (в 2022 году — 4 452 руб. за год), то пособия выплачиваются.

Бесплатно рассчитать взносы «за себя», налог по УСН, заполнить платежки по налогам и взносам

Что выбрать в итоге — ИП или самозанятость?

У начинающего бизнесмена есть выбор: получить статус самозанятого или стать предпринимателем на другом режиме. Каждый случай индивидуален, и дать универсальный совет невозможно.

На практике статус ИП и налоговые режимы, не связанные с уплатой НПД, выбирают те, кто планирует вести дело «на широкую ногу». А именно наращивать обороты, нанимать персонал, расширять торговую сеть и проч. А вот самозанятыми в 2022 году, как правило, становятся люди, для которых заработок является побочным. Это сотрудники компании, в свободное время занимающиеся чем-то еще (выпечкой на продажу, стрижкой животных и проч.). Еще один пример — домохозяйки. Для них главное — это уход за ребенком, а мелкий бизнес (продажа украшений ручной работы, матерчатых кукол и т.д.) является дополнением.

Обратите внимание: недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести всю необходимую бухгалтерию и сдавать отчетность через интернет.

Налог для самозанятых в 2022 году: кому подходит и сколько платить

Самозанятые — cпециальный налоговый режим. Режим удобный: пользователь не платит страховые взносы, не сдаёт отчёты, а налог за него считает приложение. Главные условия — самозанятый не нанимает сотрудников, не перепродаёт товары и не работает по агентским договорам (за исключением курьеров). Подробности — в статье.

Кто такие самозанятые

Самозанятые — люди, которые работают на себя. Они оказывают услуги, выполняют работы, продают товары собственного производства. Руководят небольшим бизнесом, подрабатывают параллельно основной работе или берут первые пробные заказы. В роли самозанятых оказывались почти все: подрабатывали на фрилансе, подвозили людей и помогали знакомым за деньги.

Обычно самозанятые работают без регистрации. Открывать ИП ради подработки — слишком хлопотно. Зря привлекать внимание налоговой тоже незачем. В результате, миллионы людей не платят налоги, а бюджет недополучает десятки миллиардов.

Законодатели задумались, как вывести экономику из тени. Они предложили новый способ работать официально — проще, чем регистрация ИП. Человек регистрируется при помощи мобильного приложения в любой момент. Освобождается от страховых взносов и платит только, если есть поступления — 4-6% от каждого.

1 января 2019 года налоговый режим запустили в 4 пилотных регионах — Москве, Московской области, Калужской области и Татарстане. К концу октября 2019 года зарегистрировались уже 260 000 человек. С 19 октября 2022 года стать самозанятым можно во всех регионах России.

Формально режим называется «Налог на профессиональный доход». Сразу же появилось сокращение — НПД. Когда встретите эту аббревиатуру, знайте, что речь идёт о самозанятых. Только самозанятые — «народный» термин, которого нет в тексте закона.

Закон действует до 31 декабря 2028 года. Он гарантирует, что условия для самозанятых не ухудшатся в течение 10 лет. Ставка налога останется прежней, страховые взносы платить не заставят. Поэтому самозанятость — это не ловушка. После регистрации на человека не обрушится налоговый гнёт.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Кто может зарегистрироваться самозанятым

1. Физлица, которые ведут небольшой бизнес или подрабатывают. Трудовой договор с работодателем не помешает регистрации. Главное — не пытаться подменить зарплату «вознаграждением за услуги». Работодатели сами предлагают сотрудникам перейти в самозанятые, но это серая схема. Самозанятым запрещено получать доходы от бывшего работодателя в течение двух лет. Налоговая без труда узнаёт о нарушении и доначислит налог.

2. Предприниматели без сотрудников. Когда ИП выбирает налог на профессиональный доход, он должен отказаться от своего текущего режима налогообложения. В течение месяца он уведомляет налоговую, что больше не применяет УСН или патент. Совмещать НПД с другими спецрежимами нельзя.

Самозанятым может стать не каждый. Режим не подойдёт, если вы:

— Перепродаёте товары. Покупаете оптом, продаёте оптом или в розницу.

— Продаёте подакцизные или маркированные товары. Например, алкоголь, сигареты или шубы.

— Работаете по агентскому договору. Например, продаёте путёвки от разных туроператоров и получаете агентскую комиссию. Есть исключение: в сфере торговли можно работать с самозанятыми-курьерами. Для этого продавцу необходимо зарегистрировать на себя онлайн-кассы и обеспечить ими курьеров — по пп. 6 п. 2 ст. 4 422-ФЗ

В случае нарушения налоговая аннулирует статус самозанятого. Вместо НПД физлица платят НДФЛ, а ИП — НДФЛ и НДС.

Какие у самозанятости плюсы и минусы

— Налог — 4-6%. Приложение само посчитает налог и подготовит платёжку.

— Нет страховых взносов. Когда бизнес на паузе, не придётся переплачивать.

— Нет онлайн-касс. Приложение подготовит электронные чеки для клиентов.

— Нет отчётности. Налоговая видит все ваши платежи, ей незачем получать документы со сводными суммами.

— Меньше пенсия. Из-за отсутствия страховых взносов пенсионный стаж замирает. Но есть выход: платить пенсионные взносы добровольно.

— Низкий статус. Бизнес до сих пор не привык к самозанятым: есть стереотип, что настоящие предприниматели открывают ИП или ООО. Ваших контрагентов может беспокоить, что вы в любой момент можете сняться с учёта. Если так, можете предложить прописать в договоре условие, что вы должны заранее предупредить о смене статуса.

Сколько самозанятые платят налогов

Размер налога на профессиональный доход зависит от того, кто ваши покупатели:

Самозанятые могут работать одновременно и для населения и для корпоративных клиентов. Налог за каждый доход считают по отдельности.

Пример:

Василий — дизайнер на фрилансе. Он подготовил лендинг для компании ООО «Счастливый заказчик». Приложение посчитало: 30 000 ₽ * 6% = 1800 ₽ налога. Затем Василий помог знакомым знакомых оформить интерьер квартиры. Приложение снова посчитало: 30 000 ₽ * 4% = 1200 ₽ налога. Доход одинаковый, а налог разный, потому что первый заказ — для компании, а второй — для физлица.

Самозанятые платят налог только с доходов от клиентов. Все остальные поступления не попадают под НПД или вообще не облагаются налогом. Вот примеры:

— Продали личную машину или квартиру. Воспользуйтесь налоговыми вычетами. Если они отсутствуют, заплатите НДФЛ 13%.

— Мама перевела деньги. Переводы от родственников не облагаются налогами.

— Знакомый вернул долг. Если заём беспроцентный, экономической выгоды нет, поэтому нет и налога.

Налог на профессиональный доход платят каждый месяц. Возиться с расчётами не нужно: налоговая сама рассчитает сумму. Вам придёт платёжка до 12 числа следующего месяца. Оплатите её до 25 числа. Или «подпишитесь» на НПД: настройте автоматический платёж с банковской карты.

Как работает налоговый вычет

Налог на профессиональный доход — выгодный режим налогообложения. С налоговым вычетом он превращается в конфетку. За счёт него самозанятые платят меньше налога на старте.

Обычные ставки налога — 4% за доходы от физлиц и 6% за доходы от юрлиц. Первое время самозанятые платят 3% и 4%. Налог уменьшается за счёт вычета 10 000 ₽. Ставки остаются пониженными, пока вы не истратите вычет полностью.

Налоговая применяет вычет при расчёте налога автоматически. Все предприниматели тратят его в своём темпе: для одних он действует месяцы, для других годы.

Когда закончится вычет:

— При доходах только от физлиц — после 1 000 000 ₽. Допустим, вы зарабатываете 50 000 ₽ в месяц. У вас будет 20 месяцев льготного налога в размере 3%.

— При доходах только от юрлиц — после 500 000 ₽. При заработке 50 000 ₽ в месяц у вас будет 10 месяцев льготного налога в размере 4%.

Какой лимит доходов у самозанятых

Максимальный доход самозанятого — 2,4 млн рублей за год. Доход в месяц не имеет значения: в январе можно заработать 0 рублей, а в феврале — 200 000 рублей.

Что делать при превышении лимита:

ИП: при помощи приложения снимитесь с учёта. В течение 20 дней подайте заявление на применение УСН. Если опоздать, окажетесь на общей системе налогообложения и будете платить НДС и НДФЛ.

Физлицо: заплатите НДФЛ со всех доходов свыше 2,4 млн рублей.

Как зарегистрироваться

Выберите, как вам удобнее зарегистрироваться: через мобильное приложение или личный кабинет на сайте налоговой. Приложение «Мой налог» доступно в Google Play и AppStore.

Как зарегистрироваться через приложение:

— Укажите номер телефона. Вам придёт СМС с кодом подтверждения.

— Выберите регион, в котором работаете.

— Введите пароль от личного кабинета налогоплательщика. Если у вас его нет, сфотографируйте страницу паспорта с вашим фото.

— Сделайте селфи. Приложение сравнит фотографию со страницей в паспорте.

— Подтвердите регистрацию. Введите пин-код, которым будете пользоваться для входа в приложение.

В налоговой самозанятых не регистрируют. Приезжать в инспекцию бесполезно: вы потратите время и получите только ссылки на приложение и личный кабинет.

Как выдавать клиентам чеки

Самозанятые оформляют чеки на все поступления от клиентов. Форма оплаты может быть любой: наличными, на карту или расчётный счёт. Чек выдают клиенту в течение суток.

Сформировать чек поможет приложение «Мой налог» и личный кабинет плательщика НПД. Укажите название товара или услуги как можно конкретнее и сошлитесь на договор, если он есть. Это избавит от лишних подозрений налоговой вас и клиента.

Вы получите чек в электронном виде. Отправьте ссылку на него клиенту. Или распечатайте на принтере и выдайте бумажный чек — он имеет такую же юридическую силу.

Приложение позволяет исправлять или отменять чеки. Возможность особенно пригодится, если ошибётесь с суммой или будете возвращать деньги клиенту. Вы не переплатите налог: если ещё не заплатили, он уменьшится, а если заплатили — переплата пойдёт на следующие месяцы.

Выводы

- Налог на профессиональный доход — новый налоговый режим. Его придумали, чтобы вывести из тени небольшой бизнес и подработки. С 19 октября 2022 года стать самозанятым можно в любом регионе России.

- Самозанятые платят самый маленький налог: 4% за доходы от физлиц, 6% за доходы от юрлиц. Они освобождены от страховых взносов, которые платят предприниматели на УСН и патенте.

- Первые несколько месяцев ставка налога на профессиональный доход даже меньше: 3% и 4%. Это за счёт налогового вычета 10 000 ₽.

- ФНС сама считает налог. Самозанятые раз в месяц подтверждают оплату в приложении или настраивают автоматические списания с банковской карты.

- Самозанятые формируют чеки через приложение «Мой налог» и сайт налоговой. Они не применяют онлайн-кассы, поэтому им проще начать бизнес.

- Регистрация происходит через интернет. Это удобно: не нужно ехать в налоговую инспекцию.

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Статус самозанятого гражданина: все плюсы и минусы

На 20 марта 2022 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

- Ведут деятельность на территории РФ. Кроме граждан России применять НПД могут также граждане Беларуси, Армении, Казахстана и Киргизии;

- Их доход не превышает 2,4 млн в год. Доход считается кассовым методом, т.е. по фактически поступившей оплате. Например, если в 2022 году вы заработаете 2 350 000 и выполните в декабре услуги еще на 100 000 рублей и даже выдадите заказчику акт, но получите оплату уже в 2022 году, то уложитесь в лимит;

- Не занимаются такими видами деятельности как: перепродажа товаров, продажа имущественных прав, добыча и (или) реализация полезных ископаемых, посредническая деятельность (действие в интересах другого лица, например, на основе агентского договора, за исключением услуг по курьерской доставке или приему/передаче платежей в интересах третьих лиц, если курьер использует кассу продавца или тот сам пробил чек), сдача в аренду нежилой недвижимости;

- У них нет работников.

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

Как физлицу стать самозанятым

Тут все просто — достаточно зарегистрироваться через мобильное приложение , банк-партнер или через личный кабинет «Мой налог» на сайте ФНС.

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

- Простая регистрация ;

- Официальный доход , который можно подтвердить справкой (ее легко получить за несколько секунд в электронном виде через приложение). Пригодится для кредита в банке или получения пособий. К примеру, для получения пособий на детей от 3 до 7 лет нужно подтвердить свой доход;

- Отсутствие претензий о нелегальности бизнеса со стороны ФНС и других контролирующих органов.

- Низкая налоговая ставка — 6% при работе с юрлицами и ИП, 4% при работе с физлицами. Это гораздо ниже, чем 13% НДФЛ, которые пришлось бы заплатить с тех же доходов обычному физлицу. Налоговая база — фактический доход. Если его нет, то налог не уплачивается;

- Льготы — самозанятому предоставляется бонус в сумме 10000 рублей, за его счет можно уменьшать налог к уплате на 1% от налогооблагаемой базы, пока бонус не будет исчерпан.

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

- Не нужна онлайн-касса. До 1 июля для ряда ИП сохраняется освобождение от применения ККТ. Но июль уже не за горами. Скоро эта преференция закончится и нужно будет приобрести онлайн-кассу и пробивать по ней чеки. Самозанятым она не нужна, чеки формируются в приложении в смартфоне.

- Не придется платить фиксированные взносы. Самозанятые правда могут уплачивать добровольные взносы в ПФР , чтобы засчитывать время работы в качестве самозанятого в страховой стаж. ИП также может (в отличие от самозанятых-физлиц) уплачивать добровольные взносы в ФСС и получать выплаты по больничным и иные социальные пособия.

- Не нужно сдавать налоговую отчетность , вести книгу учета доходов и другие бухгалтерские и налоговые документы и регистры.

Есть ли минусы у самозанятости?

Первый минус — в ограничении суммы дохода (2,4 млн в год, это примерно 200 тысяч в месяц). На сайте РОИ появилась информация об инициативе , призывающей сохранять статус самозанятым даже при превышении суммы дохода, при условии повышения ставки налога. Возможно она найдет отклик у плательщиков НПД и будет рассмотрена уже на федеральном уровне.

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Согласно статье 2 закона № 422-ФЗ, физлица при применении НПД вправе вести деятельность без госрегистрации в качестве ИП , при условии, что такой регистрации не требуется по законодательству , регулирующему соответствующий вид деятельности.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

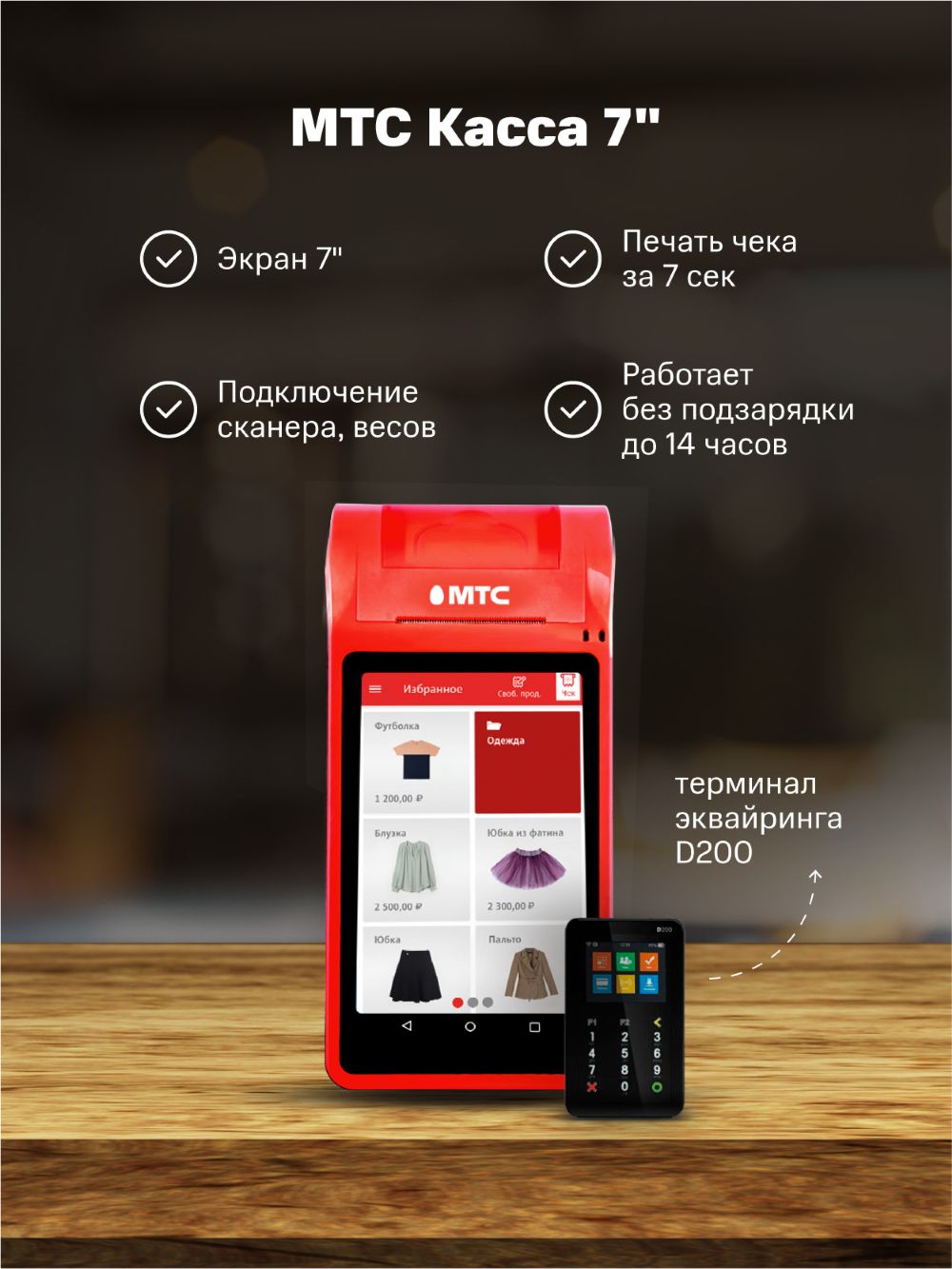

Если самозанятый хочет принимать от клиентов оплату по картам , то ему необходимо иметь терминал эквайринга и расчетный счет. Открыть счет и заключить с банком договор эквайринга может только ИП. При этом самозанятый (и физлицо и ИП) может принимать оплату банковским переводом. Например, клиент может оплатить услуг через приложение банка по реквизитам или привычным способом — с карты на карту. Главное — все поступления отражать в приложении «Мой налог».

В ряде случаев самозанятый-физлицо может получить отказ в предоставлении услуг . К примеру, захочет арендовать кабинет в офисном здании у организации, которая работает только с юрлицами и ИП по безналичному расчету. Если ООО заключит с самозанятым-физлицом договор аренды и будет получать от него оплату (не важно банковским переводом, наличными или как-то еще), то компании придется приобрести онлайн-кассу. Делать это ради одного клиента она вряд ли станет.

Если у самозанятого-физлица уровень дохода балансирует на грани лимита в 2,4 млн , то стоит подстраховаться и получить статус ИП . Так, при превышении суммы, вы оперативно поменяете систему налогообложения, например, на УСН 6% от дохода. В противном случае, при потере статуса самозанятого, задержке с регистрацией в качестве ИП, продолжая работать, вы рискуете получить обвинение в незаконной предпринимательской деятельности и штрафы:

- 10 тысяч рублей — если затянули с подачей заявления на регистрацию (ст. 116 п. 1 НК РФ);

- от 500 до 2 тысяч рублей — административный штраф за деятельность без регистрации в качестве ИП (ст. 14.1 п. 1 КоАП).

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

О том, каким ИП положена отсрочка по онлайн-кассам мы рассказывали в прошлой статье .

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

МТС Касса предлагает большой выбор моделей и сервисов, купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде. До 31 мая 2022 года действует акция — первые два месяца аренды за полцены .

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

МТС Касса 7 — она подойдет для стационарной работы, например для салона красоты. Принимать оплату по картам можно также через внешний терминал, например МТС Эквайринг D200 .

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)

Если у вас интернет-магазин и вы хотите получать платежи прямо с сайта, то вам подойдет облачная онлайн-касса .

Налоги и виды деятельности самозанятых в 2022 году

Специальный налоговый режим с льготными ставками был веден в России в 2019 году. Сначала проект был экспериментальным и самозанятыми могли стать граждане, самостоятельно осуществляющие профессиональную деятельность и проживающие в четырех регионах страны (Москва и МО, Татарстан и Калужская область). Воспользоваться возможностью и получить такой статус смогли налогоплательщики, реализующие товары без наемных работников, а также те, кто предоставляет услуги физическим лицам и организациям или получает доход от использования имущества. Эксперимент оказался очень успешным и правительство решило задействовать в нем еще 19 российских областей.

В каких регионах предусмотрена самозанятость

Возможность зарегистрироваться в качестве самозанятого с 2022 года появилась согласно федеральному закону № 428 от 15.12.2019 у предпринимателей из следующих регионов:

- Республика Башкортостан;

- Ленинградская область и Санкт-Петербург;

- Пермский и Красноярский края;

- Ямало-Ненецкий, Ханты-Мансийский и Ненецкий автономные округа;

- Нижегородская, Волгоградская, Воронежская, Новосибирская, Омская, Челябинская, Свердловская, Тюменская, Самарская, Ростовская и Сахалинская области.

Далее проект охватил практически всю территорию Российской Федерации. К участвующим ранее регионам присоединилось еще 56 субъектов:

- Тверская, Оренбургская, Костромская, Владимирская, Смоленская, Новгородская, Кировская, Брянская, Саратовская, Мурманская, Кемеровская, Белгородская, Рязанская, Псковская, Липецкая, Калининградская, Астраханская, Ярославская, Тульская, Пензенская, Курская, Иркутская, Архангельская, Томская и Орловская области.

- Алтайский, Краснодарский, Камчатский, Приморский, Ставропольский и Хабаровский края.

- Республики Коми, Кабардино-Балкария, Бурятия, Дагестан, Алтай, Мордовия, Чувашия, Карелия, Удмуртия, Хакасия, Саха (Якутия), а также Крым и Севастополь.

- Еврейская автономная область и Чукотский автономный округ.

- С 3 июля 2022 года также присоединилась Республика Адыгея, с 9 июля – Республика Тыва и Ульяновская область, а с 24 июля – Северная Осетия – Алания.

- С 1 августа 2022 года список регионов пополнили Магаданская и Вологодская области, а также Республика Калмыкия.

Налог на профессиональный доход

Многие предприниматели в 2022 году решили обновить свой статус, чтобы получать от государства дополнительные привилегии, в том числе налоговый вычет. Для того, чтобы разобраться в особенностях этого режима необходимо обратиться к определению профессионального дохода. Этим термином называют прибыль физлиц, которая была получена в результате работы «на себя» без привлечения наемных работников. Сюда же добавляется и доход от имущества.

Согласно закону получить новый статус могут предприниматели, а также физические лица, имеющие гражданство РФ, а также иностранцы из Казахстана, Киргизии, Армении и Беларуси, которые:

- работают в качестве косметологов на дому;

- занимаются видео- и фотосъемкой;

- реализуют товары собственного производства;

- организуют праздничные мероприятия,

- предоставляют консультации по юридическим вопросам;

- оказывают бухгалтерские услуги;

- работают в удаленном режиме через интернет;

- специализируются на грузопассажирских перевозках;

- предоставляют услуги, связанные со строительными и ремонтными работами.

Кто не может зарегистрироваться в качестве самозанятого

Новый режим не подходит для тех, у кого есть работодатель или сотрудники. Также придется отказаться от перехода тем, кто получает доход более 200 тысяч рублей в месяц. И это не весь перечень ограничений. Самозанятыми не могут стать лица, занимающиеся продажей подакцизных товаров, в том числе продукции с маркировкой и алкогольных напитков.

Нельзя использовать режим еще в нескольких случаях:

- Если планируется перепродажа какой-либо продукции или имущественных прав, за исключением продажи личного имущества.

- Когда предприниматель занимается добычей или продажей полезных ископаемых.

- В случае, если бизнес организован в интересах третьего лица на основании агентского договора или документа о поручении либо комиссии. Исключение составляют лица, осуществляющие доставку товаров и прием/передачу денежных средств в интересах третьего лица.

- Когда речь идет об услугах по доставке продукции с приемом/передачей денег в интересах других лиц. Однако налогоплательщики, использующие при расчетах онлайн-кассу, зарегистрированную продавцом товаров, к этой категории не относятся.

- Если уже применяются другие налоговые режимы из 1 части НК РФ или деятельность попадает под НДФЛ, кроме других режимов и начисления налога с доходов физлиц до получения нового статуса.

Место ведения деятельности

Если физическое лицо решило зарегистрироваться в качестве самозанятого, ему необходимо сообщить в ФНС информацию о месте работы. Если деятельность осуществляется в нескольких субъектах РФ, то достаточно выбрать один из них по своему усмотрению. Возможность сменить место работы у предпринимателя есть, но сделать это можно только один раз в год. Если же деятельность в каком-либо регионе завершена, то о смене субъекта необходимо уведомить ФНС в течение месяца. Если человек сменил место работы, то отсчет ведется с того месяца, в котором это произошло.

Основное преимущество налогового режима

Физические лица, которые выбрали самозанятость и зарегистрированы в ФНС, согласно закону, освобождаются от НДФЛ, а платят лишь ставку налогообложения, предусмотренную для этой категории. Благодаря этому предприниматели экономят не только на налоге на профессиональную деятельность, но и на НДС (исключение составляет только НДС на ввоз товаров в РФ или другие территории, которые попадают под сферу юрисдикции). Также самозанятым не нужно производить страховые платежи. Остальные спецрежимы предусматривают обязательные страховые взносы в фиксированном размере даже если прибыль нулевая. При всем при этом режим предусматривает участие граждан в ОМС.

Процедура регистрации

Для того чтобы зарегистрироваться и получить статус самозанятого необходимо выполнить несколько простых манипуляций. Доступ к регистрационной форме имеется:

- на официальном сайте ФНС в личном кабинете налогоплательщика;

- в мобильном приложении «Мой налог»;

- у представителей уполномоченных банков.

Проще всего пройти регистрацию в приложении «Мой налог», которое можно установить как на смартфон, так и на другой мобильный гаджет. Для того чтобы ФНС присвоила пользователю новый статус потребуются следующие документы:

- заявление о постановке на учет в качестве плательщика налога на профессиональный доход;

- копия паспорта заявителя;

- фотографии нужны будут только тем, кто не состоит в гражданстве РФ, не имеет доступа к порталу Госуслуги или к личному кабинету на сайте налоговой службы.

Для того чтобы внести данные в приложении «Мой налог» электронная подпись не требуется. Извещение поступает в ФНС либо в день подачи заявки, либо на следующий день.

В большинстве случаев процедура регистрации заканчивается успешно. Отказать в постановке на спецрежим могут в том случае, если в заявлении была указана неверная информация или данные не соответствуют сведениям ФНС. Если первая попытка завершилась отказом, то не нужно отчаиваться. В документе будет указана точная причина отрицательного решения и предложение отправить заявление повторно.

Датой постановки на учет ФНС будет считаться дата подачи заявки. Регистрация через мобильное приложение доступна также и иностранным гражданам. Для успешного завершения процедуры им потребуется указать не паспортные данные, а ИНН.

Особенности перехода с других налоговых режимов

Для тех, кто раньше занимался предпринимательской деятельностью и хочет перейти в категорию самозанятых с упрощенки, ЕНВД или ЕСХН, необходимо также пройти процедуру регистрации и уведомить о переходе ФНС в течение 30 дней. Переходя на УСН, ЕНВД или ЕСХН, налогоплательщик должен известить налоговую об этом в срок до 20 дней.

Снятие с учета в ФНС

При соблюдении всех правил и своевременной уплате налога при самозанятости не возникает проблем с налогообложением. Снять со спецрежима налогоплательщика могут в следующих случаях:

- когда зарегистрированный гражданин самостоятельно решил отказаться и подал заявление в налоговую, при этом дата подачи заявки будет считаться датой снятия с учета;

- если налогоплательщик не соответствует критериям, позволяющим использовать новый спецрежим, при этом снятие с учета осуществляется непосредственно налоговиками, а предприниматель получает лишь уведомление в мобильном приложении.

Если физлицо было снято с учета в ФНС по той или иной причине, оно может воспользоваться своим правом и получить статус самозанятого повторно.

Что облагается налогом

Многих предпринимателей интересует вопрос о том, что является объектом налогообложения самозанятых. В законе об этом сказано, что при расчете учитываются средства, полученные физлицом в результате продажи товаров собственного производства или после оказания услуг, работ либо реализации прав на имущество.

При этом налогом не облагаются деньги, которые были получены:

- работником в качестве заработной платы от работодателя;

- при продаже собственного автомобиля или недвижимости;

- в ходе передачи прав на объект недвижимости;

- от муниципальных или государственных работников;

- при осуществлении работ согласно условиям договора доверительного управления имуществом или простого товарищества;

- в результате предоставления услуг по гражданско-правовому договору бывшему работодателю при условии, что со дня увольнения прошло не более двух лет;

- от переуступки прав или в натуральном виде;

- от работы оценщика (в том числе в ходе частной практики), нотариуса, медиатора, адвоката или в ходе арбитражного управления;

- от деятельности, указанной в п.70 ст. 217 НК РФ (денежные средства, которые получены физлицом на учете согласно п. 7 ст. 83 НК РФ;в

- после продажи личного имущества, доли в бизнесе, ценных бумаг, паев в инвестиционных или кооперативных фондах и др.

В какой срок признаются доходы

Согласно закону датой получения денежный средств считается день, когда они поступили на банковский счет самозанятого или счет его поручителя. Если предприниматель работает по агентскому или комиссионному договору с посредниками, то средства считаются полученными в последний день отчетного периода.

Деньги, которые поступили на банковский счет ИП не подлежат налогообложению, если они уже были учтены до того, как предприниматель перешел на новый режим.

Уплата налога

Для того, чтобы понять принцип налогообложения, который применяется при самозанятости, следует разобраться в понятиях «налоговый период» и «налоговая база».

Налоговым периодом признается календарный месяц

Налоговой базой считаются все средства, которые были получены в результате профессиональной деятельности физлица. Эта сумма является объектом для начисления налога. База непосредственно зависит от вида дохода, который влияет на размер ставки. Полученные деньги учитываются с начала месяца нарастающим итогом. В том случае, если пришлось вернуть часть средств заказчику, возвращенная сумма вычитается из общего дохода за месяц.

Данные о взаиморасчетах можно корректировать, но только в двух случаях:

- если налогоплательщик допустил ошибку;

- если произошел возврат денег за реализованные товары (услуги).

Если выданный чек пришлось отменить за период, когда налог уже был уплачен, средства будут засчитаны в счет будущих периодов, неуплат, штрафов или долгов. Также предприниматель может обратиться в ФНС, чтобы получить их обратно.

Размер налоговых ставок

Для самозанятых предусмотрены фиксированные налоговые ставки. Если предприниматель реализует товар или предоставляет услуги физическому лицу, то размер ставки составляет 4%, если же взаимодействие происходит с ИП, ООО или другим юридическим лицом, то расчеты производятся по ставке 6%.

Вопрос о том, как будет меняться размер налоговых в ближайшем будущем интересует всех, кто использует новый спецрежим. Однако А. Макарова, председатель комитета по бюджету и налогам заверила налогоплательщиков, что они останутся такими же как минимум 10 ближайших лет.

Как подсчитать сумму налога на профессиональный доход

В течение первых двенадцати дней месяца, следующего за расчётным, налоговая присылает самозанятому уведомление в приложение «Мой налог», в котором указана сумма налога и имеются реквизиты для оплаты. Срок уплаты налога по месту работы заканчивается 25 числа. Заполнять налоговую декларацию не требуется.

В случае просрочки платежа в течение 10 дней представители ФНМ отправляют требование об уплате и предоставляют подробную информацию о возможных мерах взыскания.

Начисление происходит в виде процента с общего дохода. В тех случаях, когда ставок несколько, сумма рассчитывается как стоимость, полученная путем сложения двух налогов по указанным ставкам за минусом налоговой компенсации. Если сумма, полученная в результате расчетов, не превышает 100 рублей, то она будет добавлена к налогу на следующий месяц.

Пользователям мобильного приложения доступно автоматическое списание оплаты с карточного счета, указанного при регистрации. Для того, чтобы подключить эту опцию, достаточно оформить онлайн-заявку.

Предусмотрены ли штрафы для самозанятых?

Физическим лицам, которые выбрали новый налоговый режим и имеют задолженность, придется оплатить штраф, который будет примерно равен сумме дохода. Согласно закону, такая ответственность предусмотрена для нарушителей, которые выставляют чеки, не соответствующие установленным правилам.

Пока режим действует в экспериментальном формате за нарушения при выдаче чеков будет взиматься штраф в размере 20% от общей суммы чека. Если после этого нарушение повторится в течение шести месяцев, то предпринимателю придется заплатить штраф в размере суммарной стоимости всех расчетов без чеков.

Налоговый вычет

Право на получение налогового вычета, согласно законодательству, имеется и у самозанятых. Допускается сокращение налога на сумму до 10 тысяч рублей, при этом рассчитывается она нарастающим итогом.

Расчёт производится следующим образом:

- если налог уплачивался по ставке 4 процента (согласно п. 1 ст. 10 422-ФЗ), то сумма будет составлять 1% от дохода;

- если налоговая ставка составляла 6 процентов (согласно п. 1 ст. 10 422-ФЗ), то размер вычета будет равен 2% от дохода.

Вопросы и ответы

Нужно ли переходить на спецрежим, если планируется оказание разовой услуги? Нет, самозанятые оказывают услуги на регулярной основе.

Может ли индивидуальный предприниматель перейти на новый режим? Да, может, если условия более выгодные.

Есть ли возможность у самозанятых запросить справку о доходах с целью получения государственных услуг или льгот. Да, справка им выдается.

Куда идут средства от уплаты налога на профессиональную деятельность? Средства граждан, которые выбрали этот спецрежим, направляются в региональный бюджет, а после часть денег перераспределяется на муниципалитеты.

Если предприниматель работает в нескольких регионах, то какой из них нужно указывать при регистрации? Налогоплательщик сам может выбрать один из регионов при заполнении заявки для постановки на учет.

Предусмотрены ли льготы для организаций, с которыми сотрудничают самозанятые? Льготы заключаются в том, что доход, полученный ООО или ИП от этой категории лиц не облагается страховыми взносами.

Как самозанятые выдают чеки клиентам? Несмотря на то, что применение онлайн-касс в данном случае не предусмотрено, формирование и выдача чеков производится через мобильное приложение «Мой налог».

Самозанятость в 2022 году

Распоряжение о введение нового налогового режима начало действовать с 2019 года. Согласно этому документу самозанятые могут участвовать в госзакупках и получать такие же льготы, как и малый и средний бизнес. Это могут быть квоты на закупки, участие в различных партнерских программах или сокращенный срок оплаты за приобретенные товары либо услуги. Интернет-магазины стали активно сотрудничать с самозанятыми.

В 2022 году для предпринимателей, которые выбрали самозанятость, предусмотрен бонус в размере 12 130 рублей, начисляемый при регистрации. Средства можно использовать постепенно, уменьшая ежемесячную сумму налога. Для несовершеннолетних предусмотрен дополнительный бонус, мотивирующий их работать в рамках закона.

Для работы физическому лицу не требуется открывать специальный банковский счет, поскольку для этой цели подходит и обычный карточный счет. Также не нужно разбираться в тонкостях бухгалтерии, поскольку расчеты производятся автоматически в мобильном приложении «Мой налог».

К минусам спецрежима можно отнести периодические налоговые проверки и ограничение по доходу, которое составляет 2,4 миллиона рублей в год. Также некоторых предпринимателей не устраивает то, что не идет стаж работы. Однако, с этой целью можно самостоятельно оформить заявку в пенсионном фонде и добровольно производить отчисления. В этом случае вопрос со стажем будет решен.

Статья 23. Право ограниченного пользования чужим земельным участком (сервитут, публичный сервитут)

Информация об изменениях:

Статья 23 изменена с 1 сентября 2018 г. – Федеральный закон от 3 августа 2018 г. N 341-ФЗ

Статья 23 . Право ограниченного пользования чужим земельным участком (сервитут, публичный сервитут)

ГАРАНТ:

См. Обзор судебной практики по делам об установлении сервитута на земельный участок, утвержденный Президиумом Верховного Суда РФ 26 апреля 2017 г.

1. Сервитут устанавливается в соответствии с гражданским законодательством, а в отношении земельного участка, находящегося в государственной или муниципальной собственности, с учетом особенностей, предусмотренных главой V.3 настоящего Кодекса.

2. Сервитут может быть установлен решением исполнительного органа государственной власти или органа местного самоуправления в целях обеспечения государственных или муниципальных нужд, а также нужд местного населения без изъятия земельных участков (публичный сервитут).

3. Публичный сервитут устанавливается в соответствии с настоящим Кодексом. К правоотношениям, возникающим в связи с установлением, осуществлением и прекращением действия публичного сервитута, положения Гражданского кодекса Российской Федерации о сервитуте и положения главы V.3 настоящего Кодекса не применяются.

4. Публичный сервитут может устанавливаться для:

1) прохода или проезда через земельный участок, в том числе в целях обеспечения свободного доступа граждан к водному объекту общего пользования и его береговой полосе;

2) размещения на земельном участке межевых знаков, геодезических пунктов государственных геодезических сетей, гравиметрических пунктов, нивелирных пунктов и подъездов к ним;

Информация об изменениях:

Подпункт 3 изменен с 1 июля 2022 г. – Федеральный закон от 27 декабря 2019 г. N 477-ФЗ

3) проведения дренажных и мелиоративных работ на земельном участке;

4) забора (изъятия) водных ресурсов из водных объектов и водопоя;

5) прогона сельскохозяйственных животных через земельный участок;

6) сенокошения, выпаса сельскохозяйственных животных в установленном порядке на земельных участках в сроки, продолжительность которых соответствует местным условиям и обычаям;

7) использования земельного участка в целях охоты, рыболовства, аквакультуры (рыбоводства);

использования земельного участка в целях, предусмотренных статьей 39.37 настоящего Кодекса.

использования земельного участка в целях, предусмотренных статьей 39.37 настоящего Кодекса.

5. Публичный сервитут может быть установлен в отношении одного или нескольких земельных участков и (или) земель.

Обременение земельного участка сервитутом, публичным сервитутом не лишает правообладателя такого земельного участка прав владения, пользования и (или) распоряжения таким земельным участком.

6. Переход прав на земельный участок, обремененный публичным сервитутом, предоставление обремененного публичным сервитутом земельного участка, находящегося в государственной или муниципальной собственности, гражданам или юридическим лицам не являются основанием для прекращения публичного сервитута и (или) изменения условий его осуществления.

7. Срок сервитута определяется по соглашению сторон. Срок сервитута в отношении земельного участка, находящегося в государственной или муниципальной собственности, определяется с учетом ограничений, предусмотренных пунктом 4 статьи 39.24 настоящего Кодекса.

Срок публичного сервитута определяется решением о его установлении.

Срок сервитута, срок публичного сервитута в отношении земельного участка, расположенного в границах земель, зарезервированных для государственных или муниципальных нужд, не может превышать срок резервирования таких земель.

8. Сервитут, публичный сервитут должны устанавливаться и осуществляться на условиях, наименее обременительных для использования земельного участка в соответствии с его целевым назначением и разрешенным использованием.

9. Установление сервитута, публичного сервитута применительно к землям и земельным участкам из состава земель сельскохозяйственного назначения осуществляется с учетом требований об обеспечении рационального использования земель.

10. В случае, если размещение объекта, указанного в подпункте 1 статьи 39.37 настоящего Кодекса, на земельном участке приведет к невозможности использовать земельный участок в соответствии с его разрешенным использованием или существенным затруднениям в его использовании в течение срока, превышающего срок, предусмотренный подпунктом 4 пункта 1 статьи 39.44 настоящего Кодекса, размещение указанного сооружения на земельном участке, принадлежащем гражданину или юридическому лицу, на условиях публичного сервитута не осуществляется. В данном случае размещение указанного сооружения может быть осуществлено после изъятия земельного участка для государственных или муниципальных нужд при соблюдении условий, предусмотренных статьями 49 и 56.3 настоящего Кодекса.

11. Деятельность, для обеспечения которой устанавливаются сервитут, публичный сервитут, может осуществляться на земельном участке независимо от его целевого назначения и разрешенного использования, за исключением случаев, если осуществление данной деятельности не допускается в границах определенных зон, земель и территорий в соответствии с их режимом.

12. Правообладатель земельного участка, обремененного сервитутом, вправе требовать соразмерную плату от лиц, в интересах которых установлен сервитут, если иное не предусмотрено настоящим Кодексом или федеральным законом.

13. В случае, когда установление публичного сервитута приводит к существенным затруднениям в использовании земельного участка, его правообладатель вправе требовать от органа государственной власти или органа местного самоуправления, установивших публичный сервитут, соразмерную плату, если иное не предусмотрено настоящим Кодексом.

14. Лица, права и законные интересы которых затрагиваются установлением публичного сервитута, могут осуществлять защиту своих прав в судебном порядке.

15. Отсутствие в Едином государственном реестре недвижимости сведений о зарегистрированных правах на обременяемые публичным сервитутом земельные участки и (или) о координатах характерных точек границ таких земельных участков, наличие споров о правах на такие земельные участки не являются препятствием для установления публичного сервитута.

16. Наличие на земельном участке обременения не является препятствием для установления публичного сервитута в отношении такого земельного участка, за исключением случаев, если ранее установленные ограничения прав на земельный участок, публичный сервитут не допускают осуществление деятельности, для обеспечения которой устанавливается публичный сервитут.

17. Сервитуты подлежат государственной регистрации в соответствии с Федеральным законом “О государственной регистрации недвижимости”, за исключением сервитутов, предусмотренных пунктом 4 статьи 39.25 настоящего Кодекса. Сведения о публичных сервитутах вносятся в Единый государственный реестр недвижимости.

18. Порядок установления публичного сервитута в отношении земельных участков и (или) земель для их использования в целях, предусмотренных статьей 39.37 настоящего Кодекса, срок публичного сервитута, условия его осуществления и порядок определения платы за такой сервитут устанавливаются главой V.7 настоящего Кодекса.

19. Особенности установления сервитута, публичного сервитута в отношении земельных участков, находящихся в границах полос отвода автомобильных дорог, устанавливаются Федеральным законом от 8 ноября 2007 года N 257-ФЗ “Об автомобильных дорогах и о дорожной деятельности в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации”.

Виды сервитутов по земельному законодательству

Публичные сервитуты, установленные до 01.09.2018, сохраняются. Правообладатели таких земельных участков вправе использовать меры защиты, предусмотренные ЗК РФ (в ред. ФЗ от 03.08.2018 N 341-ФЗ).

ЗК РФ Статья 23. Право ограниченного пользования чужим земельным участком (сервитут, публичный сервитут)

(в ред. Федерального закона от 03.08.2018 N 341-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 23 ЗК РФ

Споры в суде общей юрисдикции:

1. Сервитут устанавливается в соответствии с гражданским законодательством, а в отношении земельного участка, находящегося в государственной или муниципальной собственности, с учетом особенностей, предусмотренных главой V.3 настоящего Кодекса.

2. Сервитут может быть установлен решением исполнительного органа государственной власти или органа местного самоуправления в целях обеспечения государственных или муниципальных нужд, а также нужд местного населения без изъятия земельных участков (публичный сервитут).

3. Публичный сервитут устанавливается в соответствии с настоящим Кодексом. К правоотношениям, возникающим в связи с установлением, осуществлением и прекращением действия публичного сервитута, положения Гражданского кодекса Российской Федерации о сервитуте и положения главы V.3 настоящего Кодекса не применяются.

4. Публичный сервитут может устанавливаться для:

1) прохода или проезда через земельный участок, в том числе в целях обеспечения свободного доступа граждан к водному объекту общего пользования и его береговой полосе;

2) размещения на земельном участке межевых знаков, геодезических пунктов государственных геодезических сетей, гравиметрических пунктов, нивелирных пунктов и подъездов к ним;

3) проведения дренажных и мелиоративных работ на земельном участке;

(в ред. Федерального закона от 27.12.2019 N 477-ФЗ)

(см. текст в предыдущей редакции)

4) забора (изъятия) водных ресурсов из водных объектов и водопоя;

5) прогона сельскохозяйственных животных через земельный участок;

6) сенокошения, выпаса сельскохозяйственных животных в установленном порядке на земельных участках в сроки, продолжительность которых соответствует местным условиям и обычаям;

7) использования земельного участка в целях охоты, рыболовства, аквакультуры (рыбоводства);

использования земельного участка в целях, предусмотренных статьей 39.37 настоящего Кодекса.

использования земельного участка в целях, предусмотренных статьей 39.37 настоящего Кодекса.