Судебная практика по банкротству физ. лиц 2015-2021

![]()

Последняя редакция 13 февраля 2022

Время на прочтение 4 минуты

С 1 октября 2015 года имеющие задолженности граждане и иностранцы получили право объявить себя банкротами, тем самым избавившись от непосильных финансовых обязательств. И если поначалу признание физического лица несостоятельным не пользовалось популярностью, то с 2017 наметилось увеличение спроса на процедуры банкротства. Этому способствовали 2 основных фактора: в 2016 году снижена госпошлина (300 р. вместо 6000р.) и положительная судебная практика. Активно развивается юридическая поддержка граждан в сфере банкротства.

В сравнении с другими странами принятый в России Закон о банкротстве физлиц лоялен к должникам. Ограничения носят временный характер, и суды отменяют ненужные обеспечительные меры, если должник действует добросовестно и открыто.

Что дает процедура банкротства физических лиц

Решение Арбитражного суда о банкротстве гражданина избавляет его от обязательств перед кредиторами — как физическими, так и юридическими лицами, включая бюджетные учреждения. Исключение составляют алименты и задолженности по возмещению ущерба. Таким образом, объявив себя банкротом, должник обретает финансовую независимость, а при своевременно проведенной процедуре реструктуризации получает нормальную кредитную историю.

Стоит помнить о последствиях банкротства физ лица:

- на протяжении трех лет должник не может занимать руководящие должности, быть учредителем или акционером юридических лиц;

- в течение 5 лет после завершения процедуры гражданин обязан сообщать о банкротстве при оформлении кредитов;

- повторное банкротство возможно не ранее, чем через 5 лет.

Закон о банкротстве физических лиц также предусматривает возможность запрета на выезд должника за границу. Но на практике это ограничение применяется судами редко и отменяется по мотивированному ходатайству гражданина.

Судебная практика — ожидания и реальность

Во время принятия ФЗ о банкротстве физических лиц прогнозировалась высокая нагрузка на Арбитражные суды, связанная с большим количеством заявлений о банкротстве граждан. Но сегодня Федресурс дает следующую картину:

- За четыре года потребительское банкротство признали 163 235 российских граждан. Это количество ежегодно растет, в 2019 году банкротов было на 56% больше, чем в 2018.

- Инициируют процедуру сами граждане в 90% случаев.

- Доля тех, у кого инвентаризация показала отсутствие имущества составляет 78%, то есть в абсолютном большинстве дел от долгов освобождают без реализации имущества. Кредиторы не получают ничего, а должник – полное списание долгов.

Правом на личное банкротство сегодня воспользовались лишь 16% потенциальных банкротов, которых насчитывается свыше миллиона человек. Но успешная практика по банкротству физических лиц мотивирует граждан выбирать официальную процедуру, предпочитая ее банальному накоплению микрозаймов и просрочек по кредитам. Вопреки ожиданиям, колоссальной нагрузки на Арбитражные суды не возникло, и постепенно сформировалась четкая и понятная практика избавления от неподъемных долгов, с учетом постановлений Федеральных окружных судов и разъяснений Верховного суда.

Что мешает гражданину стать банкротом в 2022 году

Основной фактор, не позволяющий должнику заявить о своем банкротстве — это стоимость процедуры. В среднем она составляет порядка 60 тысяч рублей. Львиную долю этой суммы забирает арбитражный управляющий — его услуги стоят 25 тысяч рублей и оплачиваются при подаче заявления (деньги вносятся на депозит суда). Высокие затраты делают банкротство целесообразным при задолженности выше 200 тысяч рублей.

На ряде профильных форумов и страницах в сети встречается ошибочная информация, что банкротство физлица возможно только при общем долге от 500 тысяч рублей и трехмесячной просрочке по кредиту. Но Законом сумма и срок не ограничены, и гражданин вправе объявить себя банкротом при меньшей задолженности, если ситуация объективно безвыходная.

Второй фактор — страх должника перед финансовым управляющим. Важно знать, что финуправляющий — это независимый посредник между должником и кредиторами, призванный урегулировать финансовые вопросы, а никак не сборщик долгов, аналогичный коллекторам. К тому же действующая редакция закона №127-ФЗ строго регламентирует работу арбитражных управляющих.

Усилена ответственность финуправляющего в конкретном деле и ответственность СРО в целом. И если ранее встречались нелицеприятные отзывы о деятельности арбитражников, то сегодня финансовые управляющие работают в жестких рамках, и их взаимодействие с должником минимально.

В 2017 году в КоАП внесена статья 14.12, предусматривающая наказание за фиктивное или преднамеренное банкротство. К гражданам она применяется редко — менее 8% дел, где управляющие нашли признаки злонамеренности. Однако сотрудничество и честность с финуправляющим и судом — залог скорейшего списания долгов.

Судебная практика по ипотеке и единственном жилье при банкротстве вызывает понятное беспокойство у заемщиков, поэтому рекомендуем тематическую статью.

Также стоит учитывать, что в Арбитражный суд вправе отказать в признании гражданина банкротом. Причиной отказа становятся:

-

неверно заполненное заявление;

Избежать этого можно простым и доступным способом: подключить к процедуре банкротства профессиональных юристов, досконально знающих текущее законодательство и учитывающих последние новости о банкротстве физических лиц. И именно их участие станет гарантией успешного рассмотрения дела и признания за гражданином статуса банкрота.

![]()

Автор статьи Константин Милантьев

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Банкротство физических лиц: судебная практика

Брать кредиты давно стало обычным делом для россиян, но иногда обстоятельства оборачиваются так, что выплачивать кредит нечем, и начинается образовываться долговая яма. Причин много, и у всех они разные: увольнение с работы, болезнь близкого человека, семейный кризис — все это может привести к проблемам с выплатой кредитов. И порой единственным разумным выходом из ситуации является признание финансовой несостоятельности через суд.

Поскольку в большинстве случаев банкротство осуществляется через реализацию имущества, то основной проблемой становится потеря собственности и денежных средств, которые заберут у должника в пользу кредиторов. Но далеко не все имущество и деньги могут быть отобраны у должников в процессе банкротства физлица. Более того, должник может получать зарплату в прежнем виде весь период, пока продлится процедура! Как признать себя банкротом, и какое можно сохранить имущество? Что показала судебная практика, разберемся ниже.

Банкротство физлиц: особенности законодательства

Еще с 1 октября 2015 года благодаря принятию Федерального закона «О банкротстве физлиц» простые граждане получили возможность признавать свою финансовую несостоятельность через арбитражный суд.

В первые годы личное банкротство явно не пользовалось популярностью среди простых людей, поэтому законодатели приняли ряд изменений, которые должны были вызвать интерес к процедуре официального установления финансовой несостоятельности для физлиц, и решить некоторые нюансы. В частности — повысить интерес финуправляющих к процедуре банкротства (путем повышения вознаграждения, но об этом — ниже).

Были внесены следующие изменения в закон о банкротстве физических лиц:

- С 1 января 2017 года произошло существенное снижение госпошлины, которую инициатор банкротства вносит, подавая заявление на признание физлица банкротом. Ранее она составляла 6 000 рублей, и для многих должников это была весьма ощутимая сумма, учитывая все расходы на банкротство физлица. Теперь ее величина всего 300 рублей.

- В 2016 году было увеличено вознаграждение для управляющих — с 10 000 рублей до 25 000. Таким образом чиновники попытались решить конфликт с арбитражными управляющими, которые попросту отказывались работать за 10 000 рублей.

- В 2022 году принят закон, которым предусматривается внесудебное банкротство физлиц. Главной особенностью закона является уменьшение сроков банкротства и его стоимости, а также то, что дело рассматривает не суд — документы подаются в многофункциональный центр. Упрощенное банкротство предусматривает сокращение длительности процедуры до 6 месяцев. Также особенностью «упрощенки» является отсутствие арбитражного управляющего в процедуре. Заявление на списание долга через МФЦ подается бесплатно.

Как осуществляется банкротство физлица через суд?

Личное банкротство может реализовываться двумя способами (по очереди или с пропуском реструктуризации по ходатайству должника):

- Через реструктуризацию долгов. Составляется план (график по погашению платежей) на заседании кредиторов. Участие в разработке плана может принимать и сам должник. План не может быть составлен на период более 3-х лет. Если кредиторы его не одобряют, суд может утвердить график по своему усмотрению. Такое может произойти, если суд видит, что доходы должника позволяют через реструктуризацию выплатить большую часть долга. При этом судебная практика показывает, что арбитражи утверждали планы, по которым должник выплачивал только 50% долга! Остальные 50% попросту списывались после завершения процедуры.

- Через реализацию имущества. В 80% дел должникам назначают именно эту процедуру. Не секрет, что в основном это связано с отсутствием высокого дохода, который позволил бы рассчитаться с долгами по новому платежному графику. Реализация собственности проводится путем включения имущества должника в конкурсную массу и его дальнейшую продажу на специальных торгах, которые организует финуправляющий. Вырученные средства распределяются между кредиторами. После реализации собственности должник признается банкротом, а все его оставшиеся долги попросту списываются судом.

Существует еще и третий вариант развития событий: мировое соглашение с кредиторами. Он заключается в подписании специальных бумаг с теми, кто имеет претензию к должнику, в результате чего судебное дело прекращается.

Поможем списать ваши долги

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Судебная практика дел по банкротству физлиц на 2022 год

Закон о банкротстве физлиц работает в нашей стране с 2015 года. За это время признали несостоятельность свыше 320 тысяч человек (согласно статистике Федресурса). Однако граждане не всегда спешат в суд, когда не могут расплатиться по долгам. Причин много, но самая основная — дороговизна процедуры банкротства. Далеко не все, кто имеет долги, способны оплатить процедуру банкротства.

Согласно официальным данным и экспертным мнениям, на банкротство потребуется не менее 45 000 рублей, из которых 25 000 рублей предназначено на вознаграждение финансового управляющего (за одну процедуру). Зачастую финуправляющие попросту отказываются работать за такие деньги, аргументируя это несоразмерностью оплаты и количества работы по делу о банкротстве.

Однако существует несколько фактов, которые заинтересуют потенциальных банкротов, дав им понять, насколько выгодно признать себя банкротом, и судебная практика по состоянию на 2022 год это подтверждает:

- никто и ни при каких обстоятельствах не сможет отобрать у Вас единственное жилье( но с одним условием — оно не должно быть заложено по кредитному договору или по ипотеке );

- любое исполнительное производство в отношении Вашего имущества или финансов прекращается сразу же после первого судебного заседания по признанию банкротства;

- звонки из банков и от коллекторов прекращаются после начала процедуры по признанию банкротства;

- любая семейная пара может признать свою финансовую несостоятельность совместно, при этом расходы на судебные издержки сократятся вдвое;

Практика за последние годы показала, что закон практически всегда становится на сторону должников.

Во-первых, они не останутся без средств на проживание, что предусмотрено возможностью исключения из конкурсной массы прожиточного минимума на содержание должника и его иждивенцев.

Во-вторых, они могут признавать свое банкротство даже в самых запущенных случаях (если по кредиту не было сделано ни одного платежа).

В-третьих, они могут признавать банкротство всей семьей, что гораздо выгоднее как с финансовой, так и с морально-этической стороны.

Ну и последнее — должник, сколько бы он ни был должен, не останется без крыши над головой и сможет сохранить единственное жилье.

Получить бесплатную консультацию

по условиям банкротства физлиц

Исключение из конкурсной массы: какое имущество можно исключить при банкротстве?

Больше всего в процессе банкротства физических лиц людей пугает перспектива остаться не только без собственности, но и без финансов и ежемесячного дохода. Не секрет, что во время судебного процесса управлением денежными поступлениями должника занимается сам финансовый управляющий.

Законодательством установлен прожиточный минимум (в Москве он составляет чуть больше 20 000 рублей), который положен должнику на проживание и который будет вычитаться ежемесячно из конкурсной массы, если банкротство находится на стадии реализации имущества . Кроме того, если у должника есть иждивенцы (например, родственник-инвалид или малолетние дети), то он также сможет исключить из конкурсной массы средства на их содержание.

Итак, финансовым управляющим проводится инвентаризация. Опись материальных ценностей осуществляется одновременно с проверкой той информации, которую предоставил должник, когда подавал заявление в арбитражный суд. Однако финуправляющий также проводит расследование с целью выявить скрытую собственность банкрота.

В состав конкурсной массы могут входить:

- недвижимость (земельные участки, квартиры, дома);

- транспорт (автомобили, мотоциклы, яхты, катера, вертолеты и иные ТС);

- ценные бумаги (доли в юридических лицах, различные акционные пакеты и другое);

- бытовая техника (телевизоры, ноутбуки и т.д.);

- деньги на банковских счетах;

- наличные деньги;

- предметы роскоши и драгоценности (бриллиантовые колье, личные галереи, оружие и так далее).

Должник в рамках процедуры банкротства всегда может подать ходатайство на исключение из конкурсной массы определенных вещей или предметов. То есть, помимо заработной платы, должник сможет сохранить и другое свое имущество.

В частности, исключение имущества может состояться в отношении:

- продуктов питания;

- предметов домашнего обихода;

- единственного жилья;

- профессионального оборудования, при помощи которого должник зарабатывает на жизнь;

- прожиточного минимума (вычитается из доходов должника и выдается ему ежемесячно на весь период, пока длится процедура банкротства);

- предметов, которыми должник пользуется по медицинским показаниям;

- медалей, государственных наград и призов.

Стоит отметить, что данные вещи также не могут изыматься в рамках исполнительного производства, поскольку это является серьезным нарушением действующего законодательства. Опасаться стоит исключительно за предметы роскоши (произведения искусства, драгоценности), которые суд сочтет пригодными для продажи и удовлетворения кредиторских требований после реализации имущества.

Типичный пример: должник проживает в частном секторе, к нему пришли судебные приставы-исполнители для наложения ареста на имущество в целях удовлетворения кредиторских требований. Они не смогут отобрать предметы домашней обстановки и денежные средства, если их размер не превышает прожиточного минимума, положенного на должника и на его иждивенцев (детей). Прожиточный минимум в Московской области составляет около 15 000 рублей. То есть, если у Вас обнаружили 20 000 рублей, и у Вас есть дети, то эти денежные средства никто не вправе у Вас забрать.

Судебная практика на 2022 год показывает, что уменьшение государственной пошлины в 20 раз (с 6000 до 300 рублей) была верным шагом, поскольку количество подаваемых заявлений о банкротстве физлиц заметно возросло. Если у Вас есть основания для признания своей финансовой несостоятельности и желание списать все долги легально — не стоит затягивать данный процесс.

Помните: чем раньше Вы приступите к активным действиям, тем легче пройдет процедура банкротства. Признание банкротства откроет перед Вами новые возможности, а также позволит законным способом избавиться от имеющихся долгов.

Поможем списать ваши долги

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Банкротство физлиц: мифы и реальность

Возможность обанкротиться у рядовых граждан России появилась с конца 2015 года, когда Федеральный закон «О банкротстве» пополнился главой «Банкротство гражданина», то есть государство стало признавать такую процедуру нормальной и законной.

Вместе с вступлением данной главы в силу появилась и масса околоюридических организаций, предлагающих свои недешевые медвежьи услуги в сфере банкротства граждан. Отличить их можно по следующим лозунгам: «Избавим вас от долгов», «Вернем вам спокойную жизнь», «Законно избавим от кредитов раз и навсегда», «Гарантируем банкротство физического лица», «Законным путем обеспечим списание Ваших долгов», «Договоримся с судебными приставами об отсрочке платежей», и иные аналогичные варианты.

И вообще, позиционируют банкротство как едва ли не счастливое событие в жизни гражданина. Если вы увидели любой подобный лозунг — можете сразу разворачиваться и уходить, вам эта фирма не подходит. Но в данной статье речь пойдет не о подобных фирмах, а совершенно о другом.

Итак, главное, что предлагают гражданам большинство околоюридических фирм — это:

— полное списание всех долгов;

— сбережение вашего имущества от взыскания.

Теперь же мы подошли к главному вопросу: почему нельзя верить ни одной фирме, гарантирующей полное избавление от долгов и сохранность вашего имущества.

Для этого стоит развенчать несколько мифов о банкротстве физического лица и рассказать о некоторых неблагоприятных последствиях банкротства, о которых умалчивают околоюридические организации.

Миф первый: банкротство физического лица гарантирует избавление от долгов

Если в процессе разбирательства выяснится, что в анкете банка при получении кредита вы указали недостоверный размер своей зарплаты, недостоверное место работы, и т.п., то вместо банкротства вам гарантируется уголовная ответственность по статье 159.1 УК РФ «Мошенничество в сфере кредитования», и, само собой разумеется, что освобождения от долгов вам уже не видать, а вместо этого вы рискуете отправиться в исправительную колонию или на исправительные работы.

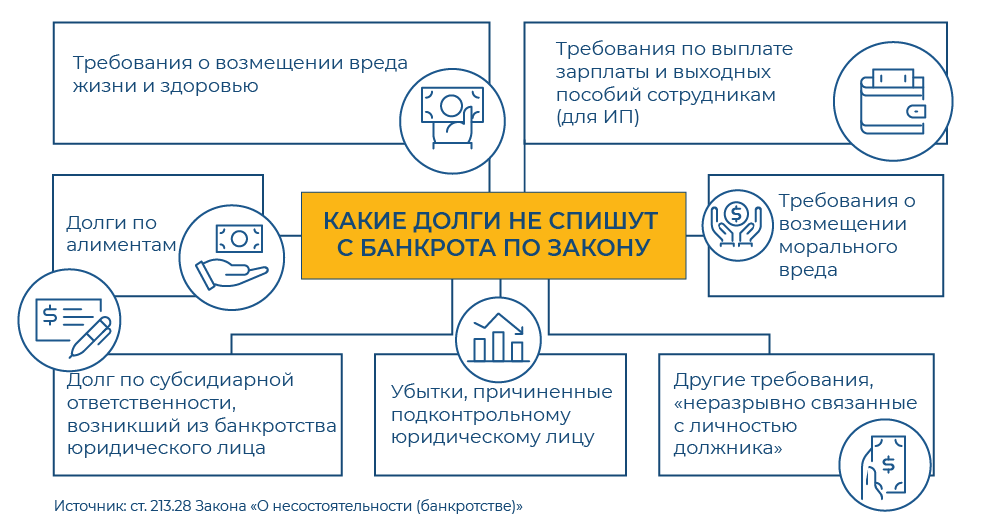

Кроме того, статья 213.28 Федерального закона о банкротстве указывает, что гражданин, признанный банкротом, освобождается далеко не от всех долгов.

В частности, не списываются долги:

— по возмещению вреда чужому здоровью или имуществу, а также по компенсации морального вреда;

— по текущим платежам, т.е. по тем, которые возникли в ходе процедуры банкротства, например, по оплате коммунальных услуг;

— по выплате заработной платы наемным работникам.

Не следует забывать и о том, что 24 марта 2016 года Арбитражный суд Новосибирской области вынес беспрецедентное решение по делу № А45-24580/2015 в отношении грузчика Валерия О., который был признан судом банкротом, но освобожден от долгов не был вообще. «С 15.11.20ХХ г. по настоящее время О. работает в ООО „А.“ в должности грузчика. Согласно справкам о доходах физического лица среднемесячный доход в 2013 г. за вычетом НДФЛ составил 17 805 рублей 43 копейки, в 2014 г. составил 21 485 рублей 05 копеек, по состоянию на 13.10.2015 г. по данным гражданина указанным в заявлении и финансового управляющего доход составил 21 623 рубля. Вместе с тем, ежемесячные платежи по кредитам составляли 23 616 рублей. Документальных доказательств, подтверждающих наличие иных источников дохода гражданина, в материалы дела не представлено. Из указанного следует, что О. принял на себя заведомо неисполнимые обязательства, что явно свидетельствует о его недобросовестном поведении в ущерб кредиторам.

Обращаясь с заявлением о признании банкротом, О. преследовал цель освобождения его от долгов. Объективных доказательств, позволяющих суду сделать иные выводы, в материалы дела не представлено. Довод должника о том, что исполнение кредитных обязательств прекращено из-за потери дополнительного заработка, судом не принимается во внимание, поскольку не подтверждается документально и не может являться основанием для освобождения от исполнения обязательств. Установленные выше обстоятельства свидетельствуют о наличии правовых оснований неприменения в отношении О. правил об освобождении от исполнения обязательств», — указал в своем определении арбитражный суд.

Таким образом, даже признав гражданина банкротом, суд может не освободить его от долгов, и основанием для этого может оказаться малейшая недобросовестность в поведении должника как до начала процедуры банкротства, так и в процессе ее проведения. Валерий О. был первым.

Подобные решения, когда банкротом должника признают, но от долгов не освобождают, выносятся арбитражными судами все чаще. И, наконец, мы забыли упомянуть о таком этапе, как реструктуризация ваших долгов. Именно о ней ставится вопрос в суде при начале процедуры банкротства. И может случиться так, что вместо освобождения вас от долгов арбитражный суд примет решение о том, что вы по всем долгам будете должны ежемесячно уплачивать определенную сумму.

Скрыть свои доходы при этом не удастся — за этим будет за ваши же деньги с ревностью бдить финансовый управляющий.

Миф второй: процедура банкротства обойдется недорого

— 300 рублей — госпошлина при подаче заявления в суд;

— 25000 рублей — вознагражление финансовому управляющему;

— около 20000 рублей — за публикацию сведений о банкротстве.

Реальность: ни один закон не обязывает финансового управляющего браться за любое дело о банкротстве.

Средняя рыночная стоимость услуг финансового управляющего за ведение процедуры банкротства физического лица составляет 200000 рублей.

Если финансовый управляющий увидит, что с реализации вашего имущества он ничего получить не сможет, или получит мизерную сумму, то он предложит вам заплатить ему эти 200000 рублей, естественно, неофициально.

Если не оплатите — он не возьмется за Вваше дело, а суд прекратит производство по делу о вашем банкротстве. «Наглость! Произвол! Беспредел! Самоуправство! Нарушение прав гражданина!», — закричите вы. Да, то так.

Мы имеем дело с наглостью и произволом финансовых управляющих, аппетиты которых реально законом никак не ограничены. Но чтобы оспорить такие положения закона в Конституционном суде (что, в принципе, реально), вам опять же понадобится юрист, который бесплатно работать не будет. Сам процесс также займет время, в течение которого вас будет донимать банкиры, коллекторы и иные кредиторы.

Кроме того, вам следует помнить, что финансовый управляющий вам не помощник! Вы за свои деньги наняли его для того, чтобы он нашел путь, как высосать из вас побольше денег для кредиторов и своих 7% вознаграждения.

Он примет все меры к тому, чтобы найти спрятанное, по его мнению, вами имущество, легализовать ваши дополнительные доходы. Он будет признавать недействительными совершенные вами за последние три года сделки. Иными словами — «доить» вас всеми возможными способами.

Вы не должны верить ни одному слову финансового управляющего. А чтобы он вас не «кинул», вам потребуется юрист, на услуги которого придется также потратиться.

Миф третий: банкротство обезопасит имущество должника

Все остальное финансовый управляющий имеет право продать, а деньги от продажи отдать кредиторам. Не стоит надеяться на то, что вы убережете имущество от взыскания, если продадите или подарите его до обращения в суд.

Финансовый управляющий через суд будет признавать сделку недействительной. Именно за это он получает свои деньги, причем от вас же.

И, наконец, так называемые околоюридические или псевдоюридические организации умалчивают о негативных последствиях банкротства, которых в реальности более, чем достаточно.

1. В течение трех лет вы не сможете участвовать в управлении юридическим лицом. Не сможете быть учредителем или директором фирмы, не сможете открыть своего дела.

2. В течение пяти лет вы не сможете умалчивать о факте своего банкротства при взятии кредитов.

Если же вы о нем умолчите, не укажете в анкете банка, то это будет достаточным основанием для уголовного преследования вас. Маловероятно, что банки согласятся дать вам кредит.

3. Данные о вашем банкротстве доступны во многих открытых источниках: на сайте арбитражного суда и в так называемом реестре банкротов. Любой желающий сможет получить информацию о вашем банкротстве за 2 — 3 минуты.

А это значит, например, что работодатель тысячу раз подумает, брать ли вас на работу. Да-да, я знаю, что отказав вам из-за банкротства, он будет не прав. Но вам придется долго, несколько месяцев, доказывать это в суде. За любые услуги вам также придется быть готовым внести 100% предоплату, поскольку доверять вам вряд ли будут.

4. Не факт, что вас перестанут беспокоить наглые коллекторы. Да, тем, что они будут вас беспокоить, они нарушат закон. Но когда закон останавливал коллекторов? Чтобы их остановить, вам придется сначала расшевелить правоохранительные органы: судебных приставов (именно им с 1 января 2017 года подконтрольны коллекторы) и полицию. Не исключено, что вам придется судиться, чтобы заставить их выполнить свою работу.

5. Если вам за долги отключили коммунальные услуги, ваше банкротство не является основанием для того, чтобы их вам снова подключили. Закон просто не обязывает коммунальщиков этого делать.

Они все равно будут требовать от вас оплаты всей задолженности, пока не оплатите — не подключат.

Итак, если вы решились на банкротство, то стоит подумать:

— нужна ли вам эта процедура, выгодна ли она вам;

— насколько негативными могут оказаться для вас последствия этой процедуры;

— сможете ли вы оплатить эту процедуру;

— насколько реальным является избавление вас от долгов по итогам процедуры;

— не окажется ли так, что вы впустую потратите свои деньги;

— можно ли доверять той фирме, в которую вы собираетесь обратиться.

И в заключение хочется напомнить, что банкротство — это крайняя мера, и не ко всем ситуациям подходящая и столь выгодная, как рекламируют не слишком добросовестные конторы.

Если сравнивать процедуры по урегулированию отношений с кредиторами с медицинскими процедурами, то досудебное и судебное урегулирование — это терапия, а банкротство — это ампутация больного органа, и оправдана она лишь в крайних случаях. Не стоит забывать о профилактике, нужно воздерживаться от необдуманных кредитов и стараться своевременно урегулировать все вопросы с возникшей задолженностью.

Выхода нет: когда банкротство не спасет от долгов

Должник обязан стремиться рассчитаться с кредиторами, насколько это возможно. Поэтому суды учитывают действия должника перед банкротством или уже во время процедуры. И оценивают его «добросовестность», которая может толковаться судами по-разному. При этом нужно ориентироваться на поведение должника в целом. Суду необходимо разбираться в таких моментах самостоятельно, даже если сами стороны не акцентируют на них внимания. На это в апреле обратил внимание Верховный суд.

Самый важный критерий: любые действия должника, которые направлены на то, чтобы не платить кредиторам, даже если такая возможность есть, суды могут истолковать как недобросовестное поведение, объясняет Александра Улезко, руководитель группы по банкротству АБ Качкин и Партнеры Качкин и Партнеры Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство Профайл компании × . Если должник вел себя недобросовестно, его могут не освободить от долгов по итогам процедуры банкротства.

Анализ судебной практики показал, что под «недобросовестностью» суды могут понимать самое разное поведение должника.

Не помог управляющему

Закон запрещает несостоятельному гражданину избавляться от долгов, если его привлекли к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство. Так произошло в деле № А33-3243/2017. Оксана Бровченко отказалась передать финансовому управляющему свои банковские карты. За это АС Красноярского края привлек ее к «административке» по ч. 7 ст. 14.13 КоАП. Суд решил, что она «воспрепятствовала деятельности управляющего», и вынес ей предупреждение. Из-за этого три инстанции признали, что должница вела себя недобросовестно, и не стали списывать ее долги по итогам банкротных процедур.

Чтобы не оказаться недобросовестным, должник обязан всячески сотрудничать с финансовым управляющим, не допуская злоупотреблений.

Павел Герасимов, партнёр, генеральный директор юридического бюро Падва и Эпштейн Падва и Эпштейн Федеральный рейтинг. 29 место По количеству юристов ×

А в деле № А82-14038/2016 должницу Маргариту Малышеву не освободили от долгов по другой причине. Она не предоставила управляющему никаких документов: ни сведений о кредиторах и должниках, ни информации о банковских счетах, ни данных о своих доходах. Кроме того, Малышева вообще не приходила в суды на заседания по своему делу. При этом она продала квартиру и машиноместо, и денег от их продажи хватило бы на оплату требований кредиторов. Но деньги она не передала. Суды решили, что в таком случае освободить Малышеву от долгов нельзя.

Набрал долгов

Распространенная ситуация: чтобы расплатиться с уже существующими долгами, человек набирает новые. Но не всегда такое поведение суды оценят как недобросовестное.

В деле № А40-41410/2016 основными кредиторами Алексея Рябцева оказались другие граждане, его знакомые. Он продолжал брать у них в долг миллионы рублей, хотя знал, что не сможет вернуть деньги. При этом он даже не платил и по старым займам. Кроме того, он также скрыл от управляющего информацию о нескольких своих кредиторах и о том, что у него есть автомобиль. Суды признали такое поведение недобросовестным и не стали списывать долги.

А вот в банкротстве Сергея Киреева ситуация была другой: его основными кредиторами были банки. В 2012 году он взял крупный кредит, в 2015 — еще несколько. Три инстанции признали такое поведение недобросовестным, ведь Киреев наращивал свои долги без возможности их погасить, а также отказался заключать с банками мировое соглашение. Но Верховный суд обратил внимание, что в этом деле не было выявлено признаков преднамеренного банкротства.

Кроме того, при получении кредитов должник предоставлял банкам полные и достоверные сведения о своем финансовом состоянии. А прекращение расчетов с кредиторами произошло по «объективным причинам»: из-за снижения зарплаты на 30%. Судьи экономколлегии признали его поведение неразумным, но не увидели в нем недобросовестности. А неразумное поведение не должно быть поводом для неосвобождения гражданина от долгов (дело № А41-20557/2016).

Если кредитором выступает банк, то поведение гражданина по принятию на себя обязательств, превышающих его активы, не может быть истолковано как «недобросовестное». Банк как профессиональный субъект оборота должен сам проводить проверку гражданина.

При этом если гражданин набрал кредитов, предоставив недостоверные сведения о своем положении, его от долгов не освободят, обращает внимание Улезко. В деле № А40-142506/2016 Никита Коршунов брал кредиты, предоставляя банкам «липовую» справку о своих доходах. Арбитражный суд Московского округа признал такое поведение недобросовестным, и в итоге АСГМ не стал освобождать должника от обязательств по итогам процедур.

Спрятал имущество

Часто должники в преддверии банкротства начинают «прятать» свое имущество от кредиторов. Что-то продадут, что-то подарят своим родственникам. Но так делать нельзя, и Верховный суд в апреле это подтвердил.

В 2008 году Александр Михайлов начал работать в «Инвестгазпроме». Почти сразу он договорился с работодателем о покупке авто в долг. Компания купила сотруднику УАЗ Патриот за 700 000 руб., а деньги оформила под 2% годовых. Стороны договорились, что сумму Михайлов должен вернуть до 2014 года. Деньги должны были удерживать из его зарплаты. Но сотрудник предпочел не выплачивать долг, а спустя всего три дня после перевода денег уволился.

Деньги в итоге взыскали через суд, но и после этого Михайлов не стал возвращать их. Он продал автомобиль, а еще подарил свою долю на земельный участок и квартиру своей супруге. В процедуре банкротства управляющий оспорил эти сделки, и имущество вернулось в конкурсную массу. Но денег для оплаты всех долгов не хватило. При этом суды трех инстанций все равно решили освободить Михайлова от долгов (дело № А72-18110/2016).

Экономколлегия рассмотрела спор и решила, что суды не исследовали изначальное поведение Михайлова. Долг у него образовался из-за того, что он взял у работодателя заем, обещал вернуть деньги, но тут же уволился. Только это позволяет усомниться в добросовестности должника и не освобождать его от обязательств, отметил ВС. Но в случае Михайлова нижестоящие инстанции закрыли глаза и на другие злоупотребления с его стороны: после взыскания денег через суд он сразу продал машину и подарил жене земельный участок и долю в квартире.

При новом рассмотрении дела Арбитражный суд Ульяновской области учел эти обстоятельства и решил не списывать с Михайлова долги по завершении банкротства.

Отказался от наследства

Интересное решение по банкротному спору несколько лет назад вынес Арбитражный суд Северо-Кавказского округа. Безработный Иван Неретин, имея долг перед своим знакомым, в 2011 году отказался от наследства, а через год взял несколько кредитов. В 2016 году суд признал Неретина банкротом. Три инстанции, которые поддержал и ВС, расценили его поведение при отказе от наследства как недобросовестное. Таким образом он попытался уклониться от погашения долгов. В итоге долги с него не списали (дело № А53-1344/2016).

По мнению Александры Улезко, это разбирательство — яркая иллюстрация того, что «автономия воли» гражданина в случае возбуждения банкротства ограничена. И любые действия и даже бездействие, которые потенциально повлекут за собой уменьшение конкурсной массы, расценят порой как недобросовестные. Эксперт предполагает, что практика может продолжить развиваться не в пользу должников и суды по такой логике начнут признавать «недобросовестным» неподачу потенциально выигрышного иска в суд или отказ от него. Ведь гражданин мог бы выиграть спор, и за счет полученных денег пополнилась бы конкурсная масса.

Банкротство физических лиц: как обнулить долги и что будет потом

За девять месяцев 2022 года около 137,5 тыс. россиян подали заявления о признании себя банкротами — в 1,8 раза больше, чем за тот же период прошлого года. Большинство россиян (95,1%) сами оформляли личное банкротство из-за долгов, а остальные — по требованию кредиторов и Федеральной налоговой службы (ФНС).

МФЦ с сентября 2022 года провела свыше 5,1 тыс. процедур внесудебного банкротства, однако почти 8 тыс. заявлений вернули россиянам. В сентябре прошлого года вступил в силу закон, который упростил процедуру банкротства граждан. Рассказываем, что такое личное банкротство, кому оно нужно, как его получить и какие последствия ждут банкротов.

Что такое личное банкротство и кому оно нужно?

Личное банкротство — это банкротство физического лица, то есть обычного гражданина. Это признание его неспособности в полном объеме погасить долги или вносить обязательные платежи. Оно помогает законно освободиться от долгов, если нет возможности их выплачивать. Сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и другим.

Гражданин обязан подать заявление на банкротство, если сумма его обязательств — не менее ₽500 тыс., а также просрочка по ним составляет три месяца. Сделать это нужно не позднее 30 рабочих дней со дня, когда человек понял или должен был понять, что он не может расплачиваться с долгами в полном объеме.

Если ваши долги меньше ₽500 тыс., но вы понимаете, что не можете выполнять обязательства, так как вы неплатежеспособны, то вы имеете право подать на банкротство. Однако это уже не обязанность, так что в этом случае можете решать сами.

Признаки неплатежеспособности:

- Вы прекратили платить по долгам, срок исполнения которых уже наступил;

- У вас есть просрочка более одного месяца по более чем 10% всех обязательств;

- Размер ваших долгов больше стоимости вашего имущества;

- У вас есть постановление об окончании исполнительного производства, так как у вас нет имущества, которое можно взыскать.

Кроме того, можно объявить себя банкротом, если есть обстоятельства, которые препятствуют выплате долгов. Например, если человек тяжело заболел, его уволили с работы, он пострадал от стихийного бедствия и т.д.

Судебное банкротство: что нужно знать

Заявление в арбитражный суд подают те, кто по закону обязан пройти процедуру банкротства, то есть сумма их долгов — более ₽500 тыс., а просрочка — три месяца. На время такой процедуры должник не может распоряжаться своим имуществом, счетами и картами — они передаются финансовому управляющему, назначенному судом. Должнику оставляют лишь сумму прожиточного минимума.

Чтобы подать на банкротство, нужно собрать документы. Их список может различаться в зависимости от ваших жизненных обстоятельств — наличия семьи, детей, от вида задолженности и так далее:

Личные документы

- Паспорт

- СНИЛС

- Свидетельство о присвоении ИНН

- Свидетельство о заключении, расторжении брака, рождении детей

- Брачное соглашение, составленное у нотариуса, соглашение о разделе имущества

- Копия паспорта супруга

- Справки о болезни (серьезном, хроническом заболевании, которое требует дорогостоящего лечения), инвалидности

- Справка об отсутствии регистрации в качестве индивидуального предпринимателя. Она действует только пять дней

Документы о долгах

- Договоры с банками, микрофинансовыми организациями, справки о сумме долга

- Копия решения суда или искового заявления, если банк подал в суд

- Справки об образовании задолженности, графики платежей

- Справка о долге перед коммунальными службами

- Копия долговой расписки о займе у физлица

- Постановление об исполнительном производстве по штрафам из ГИБДД

- Постановления из Федеральной службы судебных приставов, решения судов о взыскании долга

Документы о доходах и имуществе

- Справка с места работы 2-НДФЛ, справки о доходах за последние три года

- Трудовая книжка

- Выписки по всем банковским счетам за три года, справки о наличии вкладов

- Выписка из Пенсионного фонда России о состоянии пенсионного лицевого счета

- Справка из фонда социального страхования о назначении пособий и других выплат

- Справка из службы занятости о статусе безработного

- Документы на недвижимость и движимое имущество — о собственности на квартиру, дом, свидетельство о регистрации автомобиля

Другие документы

- Договоры купли-продажи, залога, дарения имущества за последние три года

- Копии договоров о сделках с ценными бумагами за последние три года

- Выписка из ЕГРЮЛ или реестра акционеров, если вы были учредителем юрлица

- Справка о понесенных убытках

- Квитанции об оплате госпошлины, о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему, о направлении копий заявлений всем, кто участвует в деле

Как видно из списка документов, процедура банкротства через суд не бесплатна. Должник должен оплатить госпошлину — ₽300, заплатить финансовому управляющему за его работу — ₽25 тыс. Если вы не можете сразу перечислить деньги на депозит суда для управляющего, то можно попросить отсрочку, но для этого нужно подать ходатайство. Если должник пользуется услугами юристов, то это еще один пункт расходов. Как отмечали в Госдуме, общие затраты на судебную процедуру банкротства составляют примерно ₽100 тыс., так что не всем она по карману.

Перед тем, как подавать заявление на банкротство, нужно не только собрать все документы, но и составить список кредиторов с информацией о них, посчитать задолженность каждому кредитору и общую сумму долгов, составить опись имущества и выбрать саморегулируемую организацию арбитражных управляющих.

Если вы индивидуальный предприниматель, то перед этим нужно еще опубликовать уведомление о своем намерении подать заявление на банкротство в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Сделать это необходимо не менее чем за 15 дней до обращения в суд.

Что будет дальше?

Процедура судебного банкротства может длиться от нескольких месяцев до нескольких лет. Если суд принял ваше заявление и вы доказали, что вы добросовестный гражданин, который оказался в трудной ситуации, то суд может утвердить несколько процедур:

Реструктуризация долгов. Ее применяют, чтобы восстановить платежеспособность должника и тот расплатился с долгами. Она позволяет человеку решить проблему без объявления себя банкротом. Однако для этого нужно иметь стабильный доход, за счет которого можно не только гасить задолженность, но и жить. Кроме того, нужно не быть судимым за экономические преступления, не иметь решения о признании банкротом в течение пяти лет и соответствовать некоторым другим условиям. Если с этим все хорошо, то составляется план реструктуризации долгов — их погашения по графику.

Реализация имущества. В этом случае должника признают банкротом. Такая процедура запускается, если никто не представил план реструктуризации долгов или его не одобрили, у должника недостаточно средств, чтобы платить по графику. Имущество банкрота распродают, а полученные деньги распределяют между кредиторами. Сюда входят не только недвижимость, но и драгоценности, и другие предметы роскоши, которые стоят более ₽100 тыс. Однако нельзя продавать единственное жилье должника. Если имущества банкрота не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

Мировое соглашение между должником и кредиторами. Его можно применить в любой момент рассмотрения дела о банкротстве. Однако для этого банкрот должен погасить задолженность перед кредиторами первой и второй очереди. После заключения соглашения полномочия финансового управляющего и производство по делу прекращаются, а должник приступает к погашению задолженности.

Внесудебное банкротство: кому оно подходит?

Процедуру внесудебного банкротства ввели в сентябре 2022 года. В отличие от судебного она бесплатна, так как нет финансового управляющего, а также не нужно платить госпошлину. Кроме того, не нужно отдавать деньги за рассмотрение заявления и включение данных в реестр.

Сумма долга, которая служит основанием для банкротства, тоже отличается. Процедуру можно пройти, если она составляет от ₽50 тыс. до ₽500 тыс. Она учитывается независимо от наступления даты платежа, просрочек и обращения кредитора в суд для взыскания задолженности. В нее входят несколько видов долгов:

- По займам и кредитам, включая проценты;

- По налогам и сборам;

- По алиментам;

- По договорам поручительства, в том числе суммы, по которым основной должник платит вовремя.

Процедуру внесудебного банкротства можно пройти, если:

- В отношении должника закончили исполнительное производство, так как у него нет имущества, которое можно взыскать;

- Исполнительный документ вернули взыскателю;

- После этого не возбуждались другие исполнительные производства, которые еще не закончились.

Должник оформляет заявление через МФЦ. К нему нужно приложить список всех известных кредиторов. Если какого-то кредитора или обязательства в перечне не будет, то по этим долгам придется платить. Внимательно и правильно записывайте все данные.

Процедура внесудебного банкротства длится полгода. В это время приставы не могут продать имущество в счет погашения долгов, не будут начисляться проценты и штрафы, а банк не спишет деньги со счетов. Тем не менее, везде есть свои исключения. Если ведется исполнительное производство по этим пунктам, то должник обязан по ним платить:

- Кредиты и займы, которые не указывались в приложении к заявлению о банкротстве

- О возмещении вреда жизни и здоровью, морального вреда

- О взыскании алиментов

- О выплате зарплаты и выходного пособия

Если финансовое положение должника улучшится, то он должен в течение пяти дней сообщить об этом в МФЦ. Например, если у него появилось имущество или доход, с помощью которых можно полностью погасить долги или их значительную часть. Тогда процедура внесудебного банкротства прекратится. Повторно подать заявление в МФЦ можно будет только через десять лет.

Последствия: что ждет должника после признания банкротом

Потеря денег и имущества — не единственные последствия банкротства:

- В течение пяти лет банкрот не сможет брать кредиты и займы, не указывая факт банкротства, самостоятельно подавать новое заявление о банкротстве

- В течение трех лет он не сможет занимать должности в органах управления юридического лица, а в течение десяти лет — в кредитной организации

- В течение пяти лет банкрот не сможет занимать должности в органах управления страховой организации, негосударственного пенсионного фонда, управляющей компании инвестфонда и микрофинансовой компании

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Как доказать клевету и привлечь к ответственности в суде

Клевета может разрушить жизнь человека – это знают все, но как доказать клевету и призвать к ответу очернителей – вопрос куда более сложный, ведь ложь не ограничивается ничем, а правда подтверждается только убедительными объективными фактами. Статья 128.1 Уголовного кодекса РФ вводит понятие «клевета» и описывает уголовную ответственность за неё.Законодательство РФ предоставляет реальную возможность пострадавшим от несправедливых наветов восстановить свои нарушенные права. Важно умело ей воспользоваться.

- Признаки преступления, ответственность

- Как действовать пострадавшему

- Обдуманное принятие решения

- Как зафиксировать факт

- Как опровергнуть ложь и подтвердить моральные страдания

- Как подсчитать материальные потери

- Альтернативный вариант: заявление мировому судье

- Кого можно призвать к ответственности

- Как действовать при обвинении в клевете

- Лингвистическая экспертиза

- Как написать опровержение

Признаки преступления, ответственность

Есть существенные различия преступления от обыкновенного бытового злословия, оскорбления.

Для того чтобы слова обрели форму уголовного проступка, необходимы условия:

- порочащие слова сообщены хотя бы одному стороннему лицу;

- распространяемая информация имеет заведомо лживый характер;

- разрушает достоинство и честь человека, уничтожает его репутацию.

Законом введены и другие специальные признаки, которые на профессиональном юридическом языке называются квалифицирующими. Они увеличивают тяжесть вины клеветника и меру наказания.

Например, от пятисот тысяч до пяти миллионов рублей возрастает штраф при распространении заведомой лжи:

- во время публичного выступления;

- при помощи средств массовой информации;

- с использованием преимуществ должности;

- о совершении тяжкого правонарушения, в том числе сексуального;

- о заболевании, опасном для окружающих.

К ответственности привлекаются лица с шестнадцатилетнего возраста. Но молодым пасквилянтам, особенно активно орудующим в интернете, не стоит уповать на юный возраст. Вред, причинённый их действиями, впорядкегражданского иска возмещать будут законные представители – родители.

К тому же последним предстоит отвечать по статье 5.35. Кодекса об административных правонарушениях РФ за неисполнение обязанностей по воспитанию несовершеннолетних.

Как действовать пострадавшему

Если человек считает, что его оклеветали, то отбросив лишние эмоции, нужно поступать следующим образом:

- объективно оценить, было ли злословие актом бытовой грубости, элементарной социальной распущенности или содержало признаки преступления;

- принять решение воспользоваться своим правом на защиту достоинства, репутации и чести;

- постараться сохранить свидетельства клеветы;

- составить перечень объективных улик, которые опровергают ложь;

- обратиться в правоохранительные органы и написать заявление, указав перечень всех доказательств.

Состав преступления содержит много оценочных понятий, которые следователь и судья могут истолковывать по-разному, поэтому помощь адвоката, специализирующегося по данной категории дел,в значительной мере увеличит шансы на победу.

Обдуманное принятие решения

Решение должно быть принято лично пострадавшим, так как деяние относится к делам частного обвинения. Предусмотрены исключительные варианты, когда интересы представляют законные представители. Важно отделять эмоциональную сторону спора от объективной.

- конфликт может быть прекращён примирением сторон;

- потерпевший имеет право отозвать жалобу.

Рекомендуется заранее оценить возможности примирения и прибегать к помощи правоохранителей при тех обстоятельствах, когда добровольное разрешение конфликта невозможно.

По отдельным причинам возможно возбуждение дела прокурором без непосредственного обращения оклеветанного человека. Это допускается при распространении навета в адрес лица, по тем или иным обстоятельствам неспособного самостоятельно защищать свои права либо в отношении представителя органа государственной власти.

Как зафиксировать факт

Акт распространения порочащих недостоверных данных может быть однократным или повторяющимся. Зачастую очернители «дают обратный ход»: удаляют свои пасквили, например, из всемирной сети, но при этом неправда уже воспринята кругом сторонних лиц.

Поэтому важно зафиксировать акты клеветнических выпадов:

- Скопировать скриншот соответствующей интернет-страницы. Лучше это сделать в конторе нотариуса, который завизирует его подлинность. Нотариально удостоверенное доказательство без проблем будет принято следствием и судом.

Снять на фото, видеокамеру акт распространения порочащих сведений (плакаты, надписи, публичные выступления).При этом важно, чтобы место фиксации было «привязано», то есть, на снимке были характерные объекты,по которым достоверно можно идентифицировать район съёмки либо включена функция определения локации. Необходимо указатьвремя фиксации. Как правило, это делается современной камерой автоматически. Публичное выступление можно записать на диктофон.

Снять на фото, видеокамеру акт распространения порочащих сведений (плакаты, надписи, публичные выступления).При этом важно, чтобы место фиксации было «привязано», то есть, на снимке были характерные объекты,по которым достоверно можно идентифицировать район съёмки либо включена функция определения локации. Необходимо указатьвремя фиксации. Как правило, это делается современной камерой автоматически. Публичное выступление можно записать на диктофон.- Сохранить экземпляры бумажных носителей распространяемых небылиц: газеты, листовки, плакаты и прочее.

- Заручиться поддержкой свидетелей, готовыхподтвердить факт устнойлжии дать показания следователю, судье.

Проделанная работа не позволит злоумышленнику избежать привлечения к ответственности.

Как опровергнуть ложь и подтвердить моральные страдания

Эмоциональные тезисы не имеют веса в расследовании, чтобы доказать, что сведения ложные, необходимо привести объективные контраргументы.

- При обвинении в совершении преступления – справка об отсутствии судимостей.

- При обвинении в опасном заболевании – справка из соответствующего медицинского учреждения о том, что гражданин не состоит на диспансерном учёте.

- При обвинении в хищениях – финансовые отчёты.

- При обвинении в аморальном образе жизни – характеристики с места работы, учёбы, проживания.

Пригодятся любые другие документальные свидетельства истинной деятельности потерпевшего, а также показания свидетелей.

Во время расследования уголовного дела у заявителя имеется возможность предъявить гражданский иск о выплате компенсации за моральные страдания, причинённые злодеянием. Определить денежный эквивалент ущерба можно произвольно. Но это не означает, что суд удовлетворит требование полностью.

Во-первых, нужно представить убедительные доказательства, что нравственный вред действительно нанесён.

Во-вторых, гораздо больше шансов получить возмещение, если его сумма обоснована конкретными документами:

- Справка от психолога, психотерапевта,о том, что пациент обращался за помощью в конкретный период, страдая от психотравмирующей ситуации.

- Справка от терапевта, если пациент обращался к нему в связи с психосоматическими расстройствами здоровья.

- Соответствующий лист врачебных назначений.

- Пригодятся также свидетельские показания о том, как изменились характер, поведение оклеветанного человека.

Найти доказательства – задача следователя, но она будет значительно облегчена, если потерпевший проявит инициативу и предоставит необходимые качественные улики.

Как подсчитать материальные потери

Как правило, лицо, пострадавшее от навета, несёт материальные потери. Возместить их обязан правонарушитель. Для этого к возбуждённому делу приобщается гражданский иск о материальном ущербе. Размер иска должен быть обоснованным. Поэтому в тот момент, когда принято решение о защите прав с помощью правоохранительных органов, нужно поставить цель – получить финансовые документы, обеспечивающие успех в суде.

К ним относятся:

- Счёт, кассовый чек из клиники, если гражданин обращался за консультацией к частнопрактикующим психологам, психотерапевтам и прочим специалистам.

- Рецепты, чеки из аптек на препараты, назначаемые для облегчения последствий психотравмирующей ситуации,снятия психосоматических расстройств, счёта за лечение в санатории и так далее.

- Иные документы, подтверждающие денежные траты, связанные с испорченной репутацией, например, расходы на переезд в другой населённый пункт, на опубликование в средствах массовой информации опровержения и так далее.

- Судебные расходы, например, оплата консультаций адвоката.

Важно, чтобы все финансовые затраты были непосредственно связаны именно с последствиями преступления.

Альтернативный вариант: заявление мировому судье

Нередко граждан по разным причинам пугает необходимость обращаться в полицию. В рассматриваемом случае возможен альтернативный вариант: обратиться с иском о защите от клеветы к мировому судье. Образец заявления обязательно имеется в судебном офисе.

- Дело будет рассмотрено, если пострадавшему достоверно известен клеветник, его личность, адрес проживания, так как мировой суд не предпринимает действий по установлению личности и розыску подозреваемых, а разбирает на основании предоставленных данных, которая из спорящих сторон права.

- Заявителю нужно приготовиться убедительно доказать при помощи фактов виновность клеветника и причинённый им вред моральный иущерб материальный.Это не такая простая задача, как кажется на первый взгляд, поэтому помощь квалифицированного адвоката будет нелишней.

- Возможно примирение спорщиков на условиях, которые устроят всех. К «полюбовному»разрешению конфликта важно успеть прийти до того, как судья удалится для принятия окончательного решения.

Внимание: целесообразность обращения в мировой суд нужно обдумать заранее.

Кого можно призвать к ответственности

Гражданину может быть приписано распространение порочащих сведений по трём причинам:

- Лицо действительно передаёт недостоверную неприглядную информацию, но делает это без злого умысла. Как правило, сообщение происходит со слов других людей, необдуманно и безответственно.

- Гражданин умышленно распространяет ложь, чтобы очернить другого человека и нанести реальный урон его репутации, причинить нравственные переживания. Эти действия формируют классический состав преступления.

- Человеку предъявляются претензии в клеветнической деятельности, чтобы заведомо нанести урон его собственной репутации, выставив перед обществом в неприглядном виде. В этом случае необходимо разбираться, кто является истинным субъектом – преступником. Здесь речь может идти о встречном гражданском иске или о возбуждении нового уголовного дела по факту ложного доноса и клевете на бывшего подозреваемого.

Важно отдавать себе отчёт, насколько справедливы предъявленные претензии, и быть готовым доказать свою невиновность либо нести ответственность.

Как действовать при обвинении в клевете

Варианты вероятного развития событий:

Если распространение неправды произошло случайно, без злого умысла,то не дожидаясь, когда потерпевший подаст заявление в суд или полицию, следует предпринять шаги к примирению: провести переговоры, опубликовать опровержение, принести извинения и так далее. Надеяться на то, что правонарушение допущено «не со зла» не стоит: для правоохранительных органов достаточно, что потерпевший считает свою репутацию запятнанной. Иногда поможет лингвистическая экспертиза: она разъяснит, что спорные сведения не имеют оскорбительного значения.

Если распространение неправды произошло случайно, без злого умысла,то не дожидаясь, когда потерпевший подаст заявление в суд или полицию, следует предпринять шаги к примирению: провести переговоры, опубликовать опровержение, принести извинения и так далее. Надеяться на то, что правонарушение допущено «не со зла» не стоит: для правоохранительных органов достаточно, что потерпевший считает свою репутацию запятнанной. Иногда поможет лингвистическая экспертиза: она разъяснит, что спорные сведения не имеют оскорбительного значения.- Когда преступление совершено умышленно, то у подозреваемого (обвиняемого) есть шанс раскаяться и принести извинения в ходе следствия или судебного заседания. Можно убедить пострадавшего заключить мировое соглашение, отозвать заявление из правоохранительных органов. Не исключено, что предстоит добровольно выплатить сумму ущерба, принести публичные извинения. Тем не менее такой результат гораздо лучше, чем реальная судимость, да и размер согласованной выплаты может оказаться меньше официального штрафа.

- Ситуация, в которой приходится доказывать, что подозреваемый не распространял ложь либо опубликованные или озвученные им сведения являются правдивыми, наиболее сложная. Важно акцентировать внимание следствия на мотиве действий. В подтверждение своей позиции необходимо привести неопровержимые свидетельства. Это можно сделать в рамках встречного заявления о распространении клеветы в отношении себя.

Если выбор решения представляет трудность, то целесообразно вовремя обратиться за квалифицированной помощью к адвокату.

Лингвистическая экспертиза

Категории «честь» и «достоинство» каждый человек воспринимает своеобразно. То, что оскорбительно и унизительно для одного, для другого является само собой разумеющимся. Чтобы исключить оценочные споры между потерпевшим и подозреваемым (обвиняемым), назначается лингвистическая экспертиза. О её проведении может ходатайствовать любая из сторон, либо лицо, ведущее расследование, выносит постановление по своей инициативе.

Категории «честь» и «достоинство» каждый человек воспринимает своеобразно. То, что оскорбительно и унизительно для одного, для другого является само собой разумеющимся. Чтобы исключить оценочные споры между потерпевшим и подозреваемым (обвиняемым), назначается лингвистическая экспертиза. О её проведении может ходатайствовать любая из сторон, либо лицо, ведущее расследование, выносит постановление по своей инициативе.

Эксперт решает несколько задач, среди них:

- разъясняет значение слов и устойчивых словосочетаний в разных смыслах и толкование в конкретном контексте;

- изучает фрагмент текста и выявляет его направленность, экспрессивность;

- разбирает стилистические приёмы;

- решает вопрос о характере исходящей информации: утверждение, мнение, размышление;

- определяет соотношение характера высказываний с конкретным лицом.

Заключение эксперта – важный аргумент, которым нельзя пренебрегать.

Как написать опровержение

При вынесении решения суд требует опубликовать опровержение в средствах массовой информации.

Это действие нужно выполнить правильно:

- Печатное, теле-, радио- или интернет-издание, а также время, место, раздел (рубрика, полоса, передача), шрифт, опубликования должны совпадать с условиями, которые были использованы при выходе порочащей информации.

- Обязательно используется заголовок «Опровержение».

- В тексте указывается, какие именно факты недостоверны, в каком виде и когда они были распространены.

- Максимальный размер не превышает болеечем в два раза объем фрагмента, содержащего ложь.

- Устное сообщение в средствах массовой информации длится не меньше времени, чем потребуется профессиональному диктору для оглашения стандартной страницы печатного текста.

- Опровергающие сведения размещаются в ближайшем подготавливаемом выпуске либо в еженедельных изданиях – не позднее десяти дней со дня получения распоряжения об опровержении.

В опровержении стоит принести извинения пострадавшему, чтобы восстановить репутацию обеих сторон.

Умело собрать доказательства распространяемой кем бы то ни было клеветы – значит обеспечить успешное расследование по делу и призвать лжеца к ответственности.

Доброе имя в зоне риска

Проверки показали, что ни один факт коррупции, в заявлениях на имя начальства полицейского, не подтвердился. И когда проверки завершились, переживший неприятные моменты правоохранитель пошел в суд, чтобы защищать свое честное имя. И несложному, на первый взгляд, делу пришлось дойти до высокой судебной инстанции. Верховный суд пересмотрел итоги этого гражданского дела и разъяснил, когда такие заявления-кляузы считаются порочащими честное имя, а когда – гражданским правом любого россиянина и борьбой с коррупцией.

Итак, истец, руководитель районной полиции, принес в суд иск о защите чести, достоинства и деловой репутации. Полицейский просил суд признать не соответствующими действительности сведения, которые распространил заявитель в своих письмах. И еще просил обязать ответчика написать опровержение cвоим начальникам и представителям Следственного комитета, которые разбирались с жалобами.

Райсуд полицейскому отказал. Судебная коллегия по гражданским делам Краснодарского краевого суда это решение отменила и приняла другое. Апелляция признала не соответствующими действительности и порочащими честь, достоинство и деловую репутацию сведения, которые заявитель приводил в своих письмах. Проигравший полицейский пожаловался в Верховный суд.

Первое и второе заявление бдительный гражданин отправил начальнику областной полиции с разницей в несколько дней. В заявлениях приводился длинный список преступлений начальника местной полиции – он и назначает подчиненных на хорошие места за деньги, и данью всех подчиненных обкладывает, и отбирает “удобных” сотрудников на хорошие должности, а плюс к этому еще и участки земли в округе ворует. В общем, заявитель проявил удивительную осведомленность о тайной жизни местной полиции. Жалобы проверяла Служба собственной безопасности областного главка МВД. Факты не нашли подтверждения.

Райсуд, отказывая полицейскому написал, что тот “не представил доказательств, что ответчик хотел причинить ему вред, то есть злоупотребил правом”. Областной же суд, отменив отказ, напротив, пришел к выводу, что отправленные ответчиком заявления содержали “негативную, умаляющую честь, достоинство и деловую репутацию истца информацию”. И эта информация “не свидетельствовала о намерении истца исполнить свой гражданский долг”. Письма были направлены “исключительно с намерением причинить вред другому лицу”. То есть гражданин злоупотребил правом.

Вот как выглядит этот спор глазами Верховного суда РФ. Суд напомнил про 152-ю статью Гражданского кодекса, в которой сказано, что человек может требовать опровержение порочащих его сведений, если их распространитель не докажет, что они соответствуют действительности. Потом Верховный суд указал на свой пленум, на котором говорилось об исках о защите чести и достоинства (N3 от 24 февраля 2005 года). На пленуме было сказано следующее – обстоятельствами, имеющими значение для дела, являются: факт распространения сведений ответчиком и порочащий характер этих сведении и несоответствие их действительности. При отсутствии хотя бы одного из этих обстоятельств иск судом не может быть удовлетворен. Не соответствующими действительности названы сведения о фактах и событиях, которые не имели место в реальности. Порочащими являются сведения, содержащие утверждения о нарушении гражданином или юридическим лицом законодательства, совершение нечестного поступка, неправильное, неэтичное поведение в личной, общественной или политической жизни, недобросовестность в бизнесе и прочее. На пленуме напомнили – обязанность доказывать соответствие действительности распространенных сведений лежит на ответчике. Истец обязан доказать лишь факт распространения информации человеком, к которому предъявлен иск, и порочащий характер этих сведений.

Но есть и другая “сторона медали”. В соответствии с Конвенцией о защите прав человека и нашей Конституцией, гарантирующей свободу слова, позицией Европейского суда по правам человека, при рассмотрении дел о защите чести и достоинства, судам следует различать две вещи. Это утверждение о фактах, соответствие действительности которых можно проверить, и оценочные суждения, мнения или убеждения, которые не являются предметом судебной защиты по 152-й статье Гражданского кодекса. Суждения, будучи “выражением субъективного мнения и взглядов ответчика, не могут быть проверены на соответствие действительности”.

В нашем случае, сказал Верховный суд, местному суду надо было установить, были ли высказывания автора писем оценочным суждением, мнением или убеждением автора. На истце лежала обязанность доказать факт распространения сведений и их порочащий характер. А на ответчике – соответствие действительности этих фактов.

Верховный суд процитировал свой пленум о защите чести и достоинства. Там было сказано, что если гражданин обращается в органы с заявлением и приводит какие-то сведения о готовящемся или предполагаемом преступлении, но они не подтверждаются, то написание заявления само по себе не может стать основанием для привлечения его автора “к гражданско-правовой ответственности по 152-й статье ГК”. В таком случае речь идет о “реализации гражданином права на обращение в органы, которые по закону обязаны проверять поступившую к ним информацию”. Требования о защите чести и достоинства могут быть удовлетворены лишь в одном случае – если суд установит, что заявление в органы не имело под собой никаких оснований и было продиктовано не намерением исполнить гражданский долг, а исключительно намерением причинить вред другому человеку, то есть было злоупотребление правом.

В нашем случае краевой суд , согласившись с иском, “не привел мотивов, по которым он пришел к такому выводу, не сослался на доказательства, имеющиеся в деле, не дал оценки доводам жалобщика о том, что он писал для проверки профессионализма полицейского и не носили умысла причинения ему вреда”. По мнению Верховного суда, дело апелляция должна пересмотреть.

Снять на фото, видеокамеру акт распространения порочащих сведений (плакаты, надписи, публичные выступления).При этом важно, чтобы место фиксации было «привязано», то есть, на снимке были характерные объекты,по которым достоверно можно идентифицировать район съёмки либо включена функция определения локации. Необходимо указатьвремя фиксации. Как правило, это делается современной камерой автоматически. Публичное выступление можно записать на диктофон.

Снять на фото, видеокамеру акт распространения порочащих сведений (плакаты, надписи, публичные выступления).При этом важно, чтобы место фиксации было «привязано», то есть, на снимке были характерные объекты,по которым достоверно можно идентифицировать район съёмки либо включена функция определения локации. Необходимо указатьвремя фиксации. Как правило, это делается современной камерой автоматически. Публичное выступление можно записать на диктофон. Если распространение неправды произошло случайно, без злого умысла,то не дожидаясь, когда потерпевший подаст заявление в суд или полицию, следует предпринять шаги к примирению: провести переговоры, опубликовать опровержение, принести извинения и так далее. Надеяться на то, что правонарушение допущено «не со зла» не стоит: для правоохранительных органов достаточно, что потерпевший считает свою репутацию запятнанной. Иногда поможет лингвистическая экспертиза: она разъяснит, что спорные сведения не имеют оскорбительного значения.

Если распространение неправды произошло случайно, без злого умысла,то не дожидаясь, когда потерпевший подаст заявление в суд или полицию, следует предпринять шаги к примирению: провести переговоры, опубликовать опровержение, принести извинения и так далее. Надеяться на то, что правонарушение допущено «не со зла» не стоит: для правоохранительных органов достаточно, что потерпевший считает свою репутацию запятнанной. Иногда поможет лингвистическая экспертиза: она разъяснит, что спорные сведения не имеют оскорбительного значения.