Бухгалтерский учет трудовых книжек

Хозяйственные операции по приобретению и списанию формуляров трудовых книжек и вкладышей в них подлежат отражению в бухгалтерском учете организации.

Порядок бухгалтерского учета этих бланков в настоящее время законодательно не установлен. В разные годы Минфин многократно выпускал разъяснения по данному вопросу, которые противоречили действующим нормативным актам, друг другу и больше дезориентировали налогоплательщиков, чем реально помогали правильно вести учет.

В результате на сегодняшний день применяется 2 варианта учета бланков трудовых книжек:

- в качестве активов, реализуемых работникам предприятия;

- в качестве расходов работодателя.

Способ учета формуляров организация определяет самостоятельно и закрепляет в учетной политике.

Трудовая книжка – актив организации

1) Как товар для перепродажи с использованием счета 41

Такой порядок учета Минфин рассматривает в письме от 19.05.2017 № 03-03-06/1/30818.

Следует отметить, что большинство специалистов с данной точкой зрения чиновников категорически не согласны, поскольку:

- товар представляет собой имущество, которое реализуется в рамках договорных отношений по волеизъявлению сторон, а передача трудовой книжки происходит в силу требований ТК РФ и уклониться от этой обязанности по собственной воле работодатель не может;

- реализация бланков производится исключительно Объединением «ГОЗНАК» или его уполномоченными представителями, другие лица продавать формуляры не имеют права;

- работодатель взимает с работника плату за бланк в той же сумме, которая была ранее уплачена официальному поставщику, т. е. фактически происходит возмещение понесенных затрат, а такая операция реализацией не признается.

2) Как материалы с использованием счета 10

В данном случае бланки приходуются как материалы, используемые для управленческих нужд предприятия. Такой порядок учета считается более корректным.

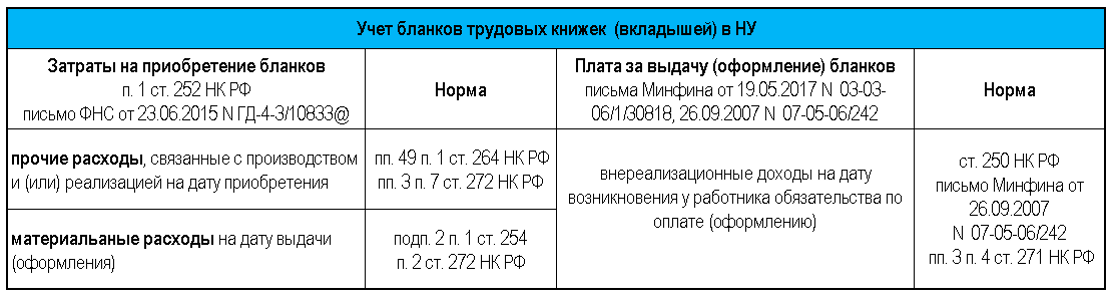

Поскольку затраты на приобретение формуляров являются экономически оправданными, они признаются в качестве расходов при исчислении налога на прибыль (письмо ФНС от 23.06.2015 № ГД-4-3/10833@).

Денежные средства, полученные от работников в оплату бланков, считаются доходами организации (письмо ФНС от 26.09.2007 № 07-05-06/242) и также учитываются в составе налоговой базы по налогу на прибыль.

Обратите внимание: компании, применяющие УСН, не смогут включить стоимость приобретенных формуляров в состав расходов при исчислении единого налога, поскольку такие затраты не поименованы в закрытом перечне, приведенном в п. 1 ст. 346.16 НК РФ.

При этом денежные средства, полученные за бланки от работников, рекомендуется включить в состав внереализационных доходов, чтобы избежать претензий со стороны налоговиков.

Передача работнику бланка трудовой книжки или вкладыша в нее облагается НДС (если работодатель является плательщиком данного налога), а сумма НДС, ранее предъявленная продавцом формуляров, подлежит вычету при наличии правильно оформленной первичной документации.

Примечание:

В настоящее время имеются постановления ВАС с положительными решениями в пользу налогоплательщиков (ФАС Северо-Западного округа от 01.10.2003 № А26-5317/02-28, 02.03.2007 № А56-44214/2006), подтверждающие следующую позицию: выдавая работникам бланки труд. книжек, работодатель не ставит целью получение прибыли, а выполняет обязательства, наложенные законодательными актами. Следовательно, такие операции не являются предпринимательской деятельностью и не подлежат обложению НДС.

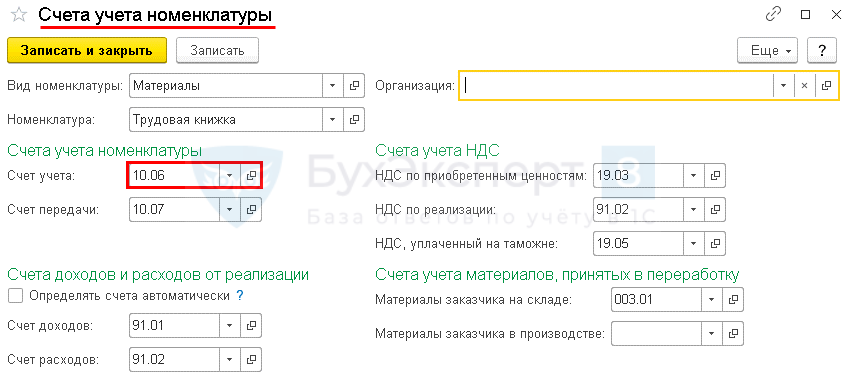

Приобретенные формуляры трудовых и вкладышей к ним, хранящиеся в организации, учитываются на забалансовом счете 006 в качестве бланков строгой отчетности.

Обратите внимание: списать бланк трудовой книжки (вкладыша) можно в день его выдачи сотруднику. При этом датой выдачи нужно считать не день увольнения, а день, когда бланк был оформлен на имя работника.

Учет трудовых книжек: большие споры вокруг мелких расходов

Наш опрос выявил множество способов отражения в учете операций с трудовыми книжками. Какой из них самый правильный? Выводы вас удивят.

При поступлении на работу необходимо предъявить работодателю трудовую книжку. Если трудовая книжка у работника отсутствует, то работодатель ее оформит (ст. 65 ТК РФ). А вот где приобрести бланк трудовой книжки и кто именно должен этим заниматься – работодатель или работник? Как отразить движение бланков трудовых книжек в бухгалтерском и в налоговом учете? Давайте разберемся.

Покупка бланков

Статья 66 Трудового кодекса гласит: порядок ведения трудовых книжек, а также порядок изготовления бланков трудовых книжек и обеспечения ими работодателей устанавливаются федеральным органом исполнительной власти, уполномоченным на то Правительством РФ. Такая формулировка сразу позволяет сделать принципиальный вывод: бланки трудовых книжек предназначены исключительно для работодателя, поступать в розничную продажу они не должны. Следовательно, физическое лицо приобрело бланк для личного использования незаконным путем. И если лицо, поступающее на работу, предоставит для оформления имеющийся у него бланк трудовой книжки, кадровый работник использовать этот бланк не вправе.

На основании пункта 3 постановления Правительства РФ от 16.04.2003 № 225 «О трудовых книжках» Минфин России приказом от 22.12.2003 № 117н утвердил «Порядок обеспечения работодателей бланками трудовой книжки и вкладыша в трудовую книжку» (далее – Порядок). Из Порядка следует, что изготовление бланков осуществляет Объединение «ГОЗНАК» Минфина России. Распространителями бланков могут выступать юридические лица или индивидуальные предприниматели, отвечающие требованиям, установленным изготовителем. Такие требования содержатся в «Положении о статусе Распространителя бланков трудовой книжки и вкладыша в трудовую книжку», утвержденном Дирекцией Объединения «ГОЗНАК» от 08.02.2005 № 14/3‑3/. Приобрести бланки на платной основе работодатель вправе либо в ГОЗНАКЕ, либо у официальных распространителей, причем на основании договора.

Трудовая книжка является основным документом о трудовой деятельности и трудовом стаже работника (ст. 66 ТК РФ).

Лицо (распространитель), у которого приобретен бланк трудовой книжки, указывается в графе 5 Приходно-расходной книги по учету бланков трудовой книжки и вкладыша в нее (постановление Минтруда России от 10.10.2003 № 69).

Иной способ приобретения бланков трудовой книжки, в том числе непосредственно у работника, может считаться административным правонарушением в сфере трудовых отношений. Ответственность за него предусмотрена статьей 5.27 Кодекса об административных правонарушениях (апелляционное определение Брянского областного суда от 07.05.2013 по делу № 33‑1206/ 2013, определение Верховного Суда РФ от 06.09.2007 № КАС07‑416).

Как приходовать бланки

Работодатель приобрел бланки в собственность. Между тем оформленный бланк, то есть трудовая книжка с внесенными в нее записями о работнике, собственностью работодателя уже не является. Трудовая книжка лишь хранится у работодателя, а при прекращении трудового договора она работнику выдается (ст. 84.1 ТК РФ).

На какой счет приходовать бланк?

Пункт 47 «Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей», утвержденный постановлением Правительства РФ от 16.04.2003 № 225, указывает, что при выдаче работнику трудовой книжки работодатель взимает с него плату, размер которой определяется размером расходов на их приобретение. Обратите внимание: плата взимается не при оформлении трудовой книжки, как убеждено большинство бухгалтеров, а именно при выдаче ее на руки, которая производится при прекращении трудового договора. Дата выдачи трудовой книжки при увольнении отражается в графе 12 Книги учета движения трудовых книжек и вкладышей в них, форма которой утверждена постановлением Минтруда России от 10.10.2003 № 69. До тех пор, пока книжка работнику не выдана, взимание платы за бланк заведомо неправомерно.

А теперь обратимся к пункту 42 Правил, которые определяют порядок взимания платы за бланк. В нем установлено: по окончании каждого месяца лицо, ответственное за ведение трудовых книжек, обязано представить в бухгалтерию организации отчет о суммах, полученных за оформленные трудовые книжки и вкладыши в них, с приложением приходного ордера кассы организации. Но это предписание подлежит исполнению лишь во взаимосвязи с предписанием пункта 47 Правил. По факту оформления трудовой книжки деньги за бланк взиманию не подлежат. Это неудивительно: ведь трудовой книжкой работник в период действия трудового договора фактически не пользуется. Ею «пользуется» работодатель.

Работодатель обязан постоянно иметь в наличии необходимое количество бланков трудовой книжки (п. 44 Правил, утвержденных постановлением Правительства РФ от 16.04.2003 № 225).

Между тем работодатель, не будучи официальным распространителем бланков, продавать их не вправе. Поэтому об их оприходовании на счет 41 «Товары» не может быть и речи. Принять бланки к учету на счет 10 «Материалы» не возбраняется. Ведь в дальнейшем они используются для управленческих нужд организации. Тогда учетные записи принимают вид:

ДЕБЕТ 10 КРЕДИТ 60

– оприходованы бланки трудовой книжки (без учета НДС);

ДЕБЕТ 73 КРЕДИТ 10

– списана стоимость бланка при оформлении трудовой книжки работнику (исходя из предположения, что он в дальнейшем возместит стоимость бланка).

Осмыслим характер актива, возникающего при этом на счете 73 «Расчеты с персоналом по прочим операциям». Как сказано выше, он подлежит погашению не ранее даты увольнения. Подобную «дебиторку» ПБУ 8/2010 (п. 13) классифицирует как условный актив: он возникает у организации вследствие прошлых событий ее хозяйственной жизни, когда существование у организации актива на отчетную дату зависит от наступления (ненаступления) одного или нескольких будущих неопределенных событий, не контролируемых организацией. А наступление такого события, как увольнение, от организации действительно не зависит. Между тем на основании пункта 14 ПБУ 8/2010 условные активы в бухгалтерском учете не признаются. Информация о них раскрывается в бухгалтерской отчетности. Но в отношении бланков такой необходимости не возникает – ввиду несущественности стоимости их запасов. Это значит, что списание бланков порождает не актив, а расход.

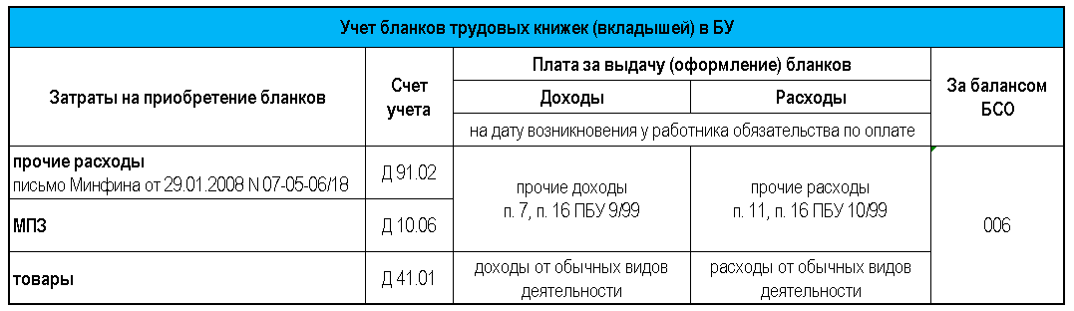

Теперь нам не покажется удивительным, что Минфин России в письме от 29.01.2008 № 07‑05‑06/18 предлагает затраты по приобретению бланков трудовой книжки сразу относить на прочие расходы. Чиновники рекомендуют учитывать данные о движении бланков на забалансовом счете 006 «Бланки строгой отчетности». Бухгалтерские записи будут выглядеть так:

ДЕБЕТ 91 КРЕДИТ 76

– отражены затраты на приобретение бланков у распространителей (без учета НДС);

ДЕБЕТ 006

– бланки приняты на забалансовый учет;

КРЕДИТ 006

– бланки использованы для оформления трудовых книжек работникам.

НДС, предъявленный распространителем, работодатель принимает к вычету в общеустановленном порядке.

Возмещение расходов на бланк

Выдача трудовой книжки не поставлена законодателем в зависимость от внесения за нее платы. Это подтвердил Верховный суд РФ в определении от 06.09.2007 № КАС07‑416. То есть работодатель не может диктовать условие: «трудовую книжку работнику не выдавать до тех пор, пока он не внесет деньги за бланк».

При увольнении работника расчет с ним производится по правилам статьи 140 Трудового кодекса. Применение этой статьи разъяснил Конституционный суд РФ в определении от 21.02.2008 № 74‑О‑О. А именно: если работник не согласен с правильностью начисленной ему суммы, работодатель обязан выплатить причитающуюся работнику сумму в неоспариваемой части, не откладывая осуществление расчета с увольняемым работником до окончания рассмотрения возникшего между ними трудового спора. При этом работодатель не вправе произвести удержание стоимости бланка из заработной платы (вознаграждения за труд) работника, поскольку перечень оснований для удержания носит закрытый характер (ст. 137 ТК РФ). Но в составе выплат при увольнении могут оказаться различные компенсации – чаще всего за неиспользованный отпуск (ст. 165 ТК РФ). Формальных противопоказаний для удержаний стоимости бланка из компенсаций не имеется. Однако в результате два работника, один из которых использовал отпуск до увольнения, а другой получил за него компенсацию, окажутся в неравных условиях, поскольку удержание возможно лишь у второго. Такой результат является дискриминацией в сфере труда и нарушает требования статьи 3 Трудового кодекса: никто не должен получать какие‑либо преимущества в зависимости от обстоятельств, не связанных с деловыми качествами работника. Коллизия подзаконного акта и закона налицо.

Бланки трудовой книжки – объекты гражданского права, ограниченные в обороте (п. 1, п. 2 ст. 129 ГК РФ).

Между тем условие о платности бланка для работника (п. 47 Правил) содержится в постановлении Правительства РФ, а не в нормативном акте федерального органа исполнительной власти, как того требует статья 66 Трудового кодекса. Однако статья 423 Трудового кодекса разъясняет: впредь до приведения нормативных правовых актов, действующих на территории Российской Федерации, в соответствие с настоящим кодексом они применяются постольку, поскольку ему не противоречат. Противоречие мы выявили. Поэтому, по мнению автора, удержания за бланк неправомерны в принципе. Приобретение бланков работодателем – это его невозмещаемый расход, обусловленный требованиями трудового законодательства, наряду с расходами по охране труда. По этой причине изначально приходовать бланки на счет 10 не следует.

Читатель может возразить: вышеупомянутым определением Верховного Суда РФ № КАС07‑416 пункт 47 Правил признан действующим. Однако это судебное решение принято в периоде, когда статья 66 Трудового кодекса действовала в иной редакции – соответствующими полномочиями наделялось именно Правительство РФ, а не федеральный орган исполнительной власти. Кроме того, суд анализировал пункт 47 на предмет коллизии с иными нормами. А право работодателя получать возмещение расходов в порядке волеизъявления работника не равнозначно праву его требовать.

Ни собственности, ни дохода

Если трудовая книжка выдана работнику без внесения платы за бланк, то принято считать, что работник получил имущество безвозмездно и в этой связи у него возник налогооблагаемый доход (письмо Минфина России от 27.11.2008 № 03‑07‑11/367). Однако с таким мнением нельзя согласиться.

Тот факт, что бланк являлся собственностью работодателя, не оспаривается. А вот трудовая книжка, оформленная на работника, вещью не является. Этот объект самостоятельно в гражданском обороте не участвует – так же, как паспорт гражданина РФ или диплом об образовании. Личные документы не обладают гражданской оборотоспособностью (ст. 129 ГК РФ). Бланк как таковой в собственность работнику не передавался. Поэтому о переходе права собственности говорить не приходится. В связи с оформлением трудовой книжки работодатель собственность утрачивает, а работник ее не приобретает (п. 2 ст. 209 ГК РФ).

Экономической выгоды от получения трудовой книжки физическое лицо тоже не получает, поскольку не имеет легальной возможности приобрести бланк трудовой книжки, минуя работодателя. То есть статью 41 Налогового кодекса к работнику применить нельзя, оценка его выгоды (дохода) в размере стоимости бланка неправомерна. А значит, не возникает объекта налогообложения НДФЛ.

Услуг в гражданско-правовом понимании по выдаче трудовой книжки работодатель сотруднику тоже не оказывает, поскольку нормы хозяйственного права на трудовые отношения не распространяются (п. 3 ст. 2 ГК РФ). Выполнение работодателем требований трудового законодательства в отношениях с работниками не является ни возмездным, ни безвозмездным, ведь возмездность – категория гражданского законодательства (п. 5 ст. 38, п. 1 ст. 39 НК РФ; ст. 423 ГК РФ).

В итоге ни оформление, ни выдача трудовой книжки работнику не являются реализацией (постановления ФАС Северо-Западного округа от 01.10.2003 № А26-5317/02-28, от 02.03.2007 по делу № А56-44214/2006). В этой связи объекта налогообложения по НДС не возникает. Поэтому с позицией, представленной в письме Минфина России от 06.08.2009 № 03‑07‑11/199, автор согласиться не может.

Наши рассуждения можно подкрепить, проводя параллель с получением образования за счет бюджета. Хотя для гражданина оно является бесплатным, до сих пор никто стоимость образования или выданного бланка диплома обложить НДФЛ не догадался. Почему? Да потому, что правоотношения сторон регламентируются не гражданским законодательством, а Бюджетным кодексом.

В итоге никаких дополнительных записей, связанных с начислением в бюджет НДФЛ или НДС, в приведенном примере не требуется.

Расход по налогу на прибыль

В то же время расходы на приобретение бланков трудовых книжек и вкладышей к ним могут быть учтены для целей налогообложения прибыли. Ведь данные расходы являются экономически оправданными и произведенными для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252, подп. 49 п. 1 ст. 264 НК РФ).

Заключение

Мы вас не убедили? Тогда вчитайтесь в разъяснения Минфина России, представленные в письме от 10.06.2009 № 03‑01‑15/6‑305. Воспроизведем из него актуальные для нас выдержки.

«Трудовые книжки или вкладыши в них приобретаются работодателем не с целью дальнейшей реализации. Приобретение и ведение трудовых книжек или вкладышей является обязанностью работодателя, установленной статьями 65, 66 Трудового кодекса. Таким образом, использование бланка для оформления трудовой книжки или вкладыша в нее работнику не является реализацией работнику бланка трудовой книжки или вкладыша в нее, так как в момент его заполнения такой бланк трудовой книжки или вкладыша не может рассматриваться как товар. Не является оформление трудовой книжки или вкладыша в нее и оказанием работнику услуг, поскольку оно производится организацией в рамках исполнения ее обязанностей как работодателя, предусмотренных трудовым законодательством».

Почему эта справедливая позиция не привлекла должного внимания специалистов – неизвестно.

Елена Диркова, для журнала «Практическая Б»ухгалтерия»

Данная статья опубликована в закрытом разделе портала «Практическая бухгалтерия». Конкретные бухгалтерские вопросы с примерами решений и экспертными мнениями – максимум полезной и нужной информации на одном портале.

Получите доступ >>

Если у Вас есть вопрос – задайте его здесь >>

Читайте также по теме:

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Выбор читателей

Изменения бухгалтерского и налогового законодательства с 2022 года

Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Учет трудовых книжек и операций по их выдаче.

Семинары и вебинары Аюдар Инфо

Идея отмены бумажных бланков трудовых книжек обсуждается уже давно, но до сих пор не воплощена в реальность. На сегодняшний день трудовая книжка установленного образца является основным документом о трудовой деятельности и трудовом стаже работника, который позволяет работодателю отследить весь трудовой путь работника, а для работника служит подтверждением трудового стажа. В данной статье рассмотрим особенности учета бланков трудовых книжек и вкладышей в них, а также операций по их выдаче работникам.

В соответствии со ст. 66 ТК РФ работодатель ведет трудовые книжки на каждого работника, проработавшего у него свыше пяти дней, в случае, когда работа у данного работодателя является для работника основной. При увольнении заполненные книжки выдаются на руки работнику.

В трудовую книжку вносятся сведения о работнике, выполняемой им работе, переводах на другую постоянную работу и об увольнении работника, а также отражаются основания прекращения трудового договора и сведения о награждениях за успехи в работе.

В случае если в трудовой книжке заполнены все страницы одного из разделов, в нее вшивается вкладыш, который оформляется и ведется работодателем в том же порядке, что и трудовая книжка.

Формы трудовой книжки и вкладыша в нее утверждены Постановлением Правительства РФ от 16.04.2003 № 225. Этим же приказом установлены Правила ведения и хранения трудовых книжек (далее – Правила № 225).

Согласно п. 45 Правил № 225 ответственность за организацию работы по ведению, хранению, учету и выдаче трудовых книжек и вкладышей в них возлагается на работодателя. Ответственность за ведение, хранение, учет и выдачу трудовых книжек несет специально уполномоченное лицо, назначаемое приказом (распоряжением) работодателя.

Приобретение бланков трудовых книжек.

Обеспечение бланками трудовых книжек и вкладышами в них работодателей осуществляется в соответствии с Порядком, утвержденным Приказом Минфина РФ от 22.12.2003 № 117н (далее – Порядок № 117н).

Согласно такому порядку бланки трудовой книжки и вкладыш в нее изготавливаются Объединением государственных предприятий и организаций по производству государственных знаков – Объединением «ГОЗНАК» Минфина (далее – изготовитель). Обеспечение работодателей на платной основе указанными бланками осуществляется на основании договора, заключенного с изготовителем или иными юридическими лицами (индивидуальными предпринимателями), распространяющими такие бланки (п. 2 – 4 Порядка № 117н).

Обратите внимание:

Бланки трудовой книжки и вкладыш в нее имеют соответствующую степень защиты (п. 2 Порядка № 117н).

Доставка работодателям бланков трудовой книжки и вкладыша в нее осуществляется службами доставки защищенной полиграфической продукции, либо работодателем со склада изготовителя или распространителя, либо иным способом по соглашению сторон в соответствии с законодательством РФ (п. 5 Порядка № 117н).

К сведению:

Работодатель обязан постоянно иметь в наличии необходимое количество бланков трудовой книжки и вкладышей в нее (п. 44 Правил № 225).

В соответствии с п. 42 Правил № 225 и п. 337 Инструкции № 157н [1] бланки трудовых книжек и вкладышей в них относятся к бланкам строгой отчетности.

В соответствии с п. 42 Правил № 225 и п. 337 Инструкции № 157н [1] бланки трудовых книжек и вкладышей в них относятся к бланкам строгой отчетности.

Исходя из этого, расходы на приобретение (изготовление) бланков трудовых книжек следует отражать по виду расходов 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд» в увязке с подстатьей 226 «Прочие работы, услуги» КОСГУ (Указания № 65н [2] ).

Учет данных бланков ведется на забалансовом счете 03 «Бланки строгой отчетности» в условной оценке (один бланк – один рубль) либо, если это установлено учреждением в рамках формирования учетной политики, по стоимости приобретения бланков (п. 337 Инструкции № 157н).

Поступившие в учреждение бланки выдаются лицу, ответственному за их хранение и выдачу. Внутреннее перемещение бланков оформляется требованием-накладной (ф. 0504204). В бухгалтерском учете внутреннее перемещение бланков на забалансовом счете 03 осуществляется путем изменения ответственного лица и (или) места хранения.

Выбытие бланков при их выдаче, а также в связи с выявлением порчи, хищений, недостачи, принятием решения об их списании (уничтожении) производится на основании акта о списании бланков строгой отчетности (ф. 0504816) по стоимости, по которой они были ранее приняты к учету.

Кроме того, с целью учета трудовых книжек у работодателя также ведутся следующие регистры:

1) книга учета бланков строгой отчетности (форма 0504045, утвержденная Приказом Минфина РФ № 52н [3] ). Данная книга ведется бухгалтерией организации. В нее заносятся даты получения и выдачи бланков с указанием серии и номера, их условная цена или стоимость, количество бланков с указанием серии и номера каждого бланка. Стоит отметить, что наряду с этой формой для регистрации учета полученных и выданных бланков трудовых книжек применяется также приходно-расходная книга по учету бланков трудовой книжки и вкладыша в нее, форма которой утверждена Постановлением Минтруда РФ № 69 [4] . Указываемые в ней сведения аналогичны сведениям, отражаемым в форме 0504045. При этом с учетом того, что последняя разработана специально для применения государственными (муниципальными) учреждениями, по нашему мнению, таким учреждениям правильней применять именно книгу (ф. 0504045), а не общую форму, доведенную Постановлением Минтруда РФ № 69;

2) книга учета движения трудовых книжек и вкладышей в них (форма утверждена Постановлением Минтруда РФ № 69). Эта книга ведется кадровой службой или другим подразделением организации, оформляющим прием и увольнение работников. В ней регистрируются все трудовые книжки, принятые от работников при поступлении на работу, а также трудовые книжки и вкладыши в них с указанием серии и номера, выданные работникам вновь. При получении трудовой книжки в связи с увольнением работник обязан расписаться в книге учета движения трудовых книжек и вкладышей в них.

Пример 1.

Бюджетное учреждение культуры заключило договор на приобретение бланков трудовых книжек на сумму 4 500 руб. (30 шт. по 150 руб. за книжку). Оплата произведена с лицевого счета за счет субсидии на выполнение государственного задания. Поставка бланков осуществляется после перечисления предоплаты (30 % от суммы договора). Согласно учетной политике указанные бланки отражаются по стоимости приобретения, расходы по оплате таких бланков включаются в состав общехозяйственных расходов.

Поступившие бланки выданы специалисту отдела кадров. Согласно отчету, представленному в бухгалтерию, за месяц были выданы два бланка трудовой книжки для оформления вновь принятых сотрудников.

В бухгалтерском учете операции согласно Инструкции № 174н [5] отразятся следующим образом:

(30 % x 4 500 руб.)

(КВР 244/226 КОСГУ)

Поступили бланки трудовых книжек

Зачтена ранее перечисленная предоплата

Произведен окончательный расчет за поступившие бланки

((4 500 ‑ 1 350) руб.)

(КВР 244/226 КОСГУ)

Списаны бланки, выданные для оформления вновь принятых сотрудников

Стоит отметить, что, поскольку в бухгалтерии учреждения учитываются только бланки трудовых книжек, их списание осуществляется в момент отпуска таких бланков для оформления нового работника. В этот момент, по сути, владельцем бланка (книжки) становится работник, а не учреждение. Заполненные трудовые книжки продолжают числиться в кадровом учете учреждения. Специалист по кадрам отмечает в соответствующей книге выбытие книжек на дату их выдачи при увольнении сотрудника.

Выдача трудовых книжек.

В соответствии с п. 47 Правил № 225 при выдаче работнику трудовой книжки или вкладыша в нее работодатель взимает с него плату, за исключением случаев:

- когда трудовые книжки работников были утрачены (испорчены) в результате чрезвычайных ситуаций (экологической и техногенной катастрофы, стихийного бедствия, массовых беспорядков или других чрезвычайных обстоятельств);

- когда бланк трудовой книжки (вкладыша в нее) был испорчен не по вине работника (например, неправильно заполнен кадровым сотрудником учреждения).

В перечисленных случаях работодатель обязан выдать трудовую книжку (вкладыши в нее) бесплатно.

Величина платы за бланки определяется размером расходов на их приобретение (п. 47 Правил № 225).

Согласно п. 42 Правил № 225 по окончании каждого месяца лицо, ответственное за ведение трудовых книжек, обязано представить в бухгалтерию организации отчет о наличии бланков трудовой книжки и вкладыша в нее и суммах, полученных за оформленные трудовые книжки и вкладыши в них, с приложением приходного ордера кассы организации.

В какой момент взимается плата за выданную трудовую книжку: по факту оформления или по факту выдачи на руки? Исходя из буквального толкования п. 47 Правил № 225 плата взимается при выдаче книжки работнику. В данном случае имеется в виду дата выдачи трудовой книжки на руки работнику при увольнении (прекращении трудового договора).

Кроме того, п. 42 Правил № 225 также предусматривается взимание платы за уже оформленные (заполненные) трудовые книжки и вкладыши в них.

Исходя из приведенных норм, можно сделать вывод, что работодатель не имеет права взимать плату до момента выдачи трудовой книжки на руки.

Может ли работодатель выдавать книжки бесплатно? Пунктом 47 Правил № 225 предусматривается платность услуги по предоставлению трудовой книжки работнику, за исключением отдельных случаев.

Рассматривая правомерность применения положений указанного пункта, ВС РФ в Определении от 06.09.2007 № КАС07-416 уточняет, что данной нормой закреплено право работодателя на взимание платы с работника при выдаче ему трудовой книжки или вкладыша в нее. При этом работодатель не может отказать в выдаче трудовой книжки в случае, если работник не произвел оплату бланка трудовой книжки.

Таким образом, работодатель может принять решение о бесплатной выдаче работникам трудовых книжек. При этом такое решение должно быть зафиксировано в локальном акте учреждения (например, в приказе руководителя или правилах внутреннего трудового распорядка).

Правомерно ли удержание платы за трудовую книжку из заработной платы работника? В бесспорном порядке удержать сумму платы за оформленную трудовую книжку из заработной платы нельзя. Перечень удержаний из заработной платы строго регламентирован ст. 137 ТК РФ и является закрытым. При этом рассматриваемый нами случай в указанном перечне не поименован.

Вместе с тем при увольнении (когда выдается трудовая книжка) работнику выплачивается не только заработная плата за отработанные дни, но и различные компенсационные выплаты (например, компенсация за неиспользованный отпуск и т. д.). Для таких выплат перечень удержаний законодательно не установлен.

Также стоит отметить, что, если работник написал заявление, в котором просит удержать стоимость трудовой книжки из выплат при увольнении, работодатель не может его проигнорировать.

Напомним, что п. 42 Правил № 225 предусматривается внесение платы за трудовую книжку в кассу организации.

С учетом вышеизложенного отметим, что оптимальным способом взимания платы за выдачу трудовой книжки является внесение такой платы работником в кассу учреждения. Удержать стоимость трудовой книжки из выплат при увольнении можно только при наличии письменного заявления от работника.

Операции по выдаче книжек в целях ведения налогового учета.

По поводу налогообложения операций по выдаче трудовых книжек существует несколько мнений.

С одной стороны, эксперты признают, что оформление и выдача трудовых книжек не являются реализацией товаров или оказанием услуг, поскольку такие операции осуществляются работодателем в рамках исполнения обязанностей, предусмотренных Трудовым кодексом (ст. 65, 66). В связи с чем плата, взимаемая с работника при выдаче ему трудовой книжки, лишь покрывает расходы работодателя на ее приобретение (то есть речь идет о возмещении затрат работодателя, а не о выручке от реализации товаров, услуг) (Письмо Минфина РФ от 10.06.2009 № 03‑01‑15/6‑305, Постановление ФАС СЗО от 02.03.2007 по делу № А56-44214/2006).

С другой стороны, существует достаточно официальных разъяснений Минфина и ФНС, согласно которым полученная учреждением от работника плата за выданную трудовую книжку является доходом для целей обложения НДС и налогом на прибыль.

Стоит отметить, что в последнее время вторая точка зрения преобладает. Как ее обосновывают специалисты финансовых ведомств, рассмотрим подробно.

НДС. Согласно ст. 146 НК РФ объектом обложения НДС являются операции по реализации товаров (работ, услуг) на территории РФ.

В соответствии с п. 1 ст. 39 НК РФ реализацией товаров признается передача права собственности на товары.

На основании Правил № 225 владельцем трудовой книжки и вкладышей в нее является работник.

Таким образом, операции по выдаче работодателем работникам трудовых книжек или вкладышей в них, в том числе по стоимости их приобретения, считаются операциями по реализации товаров и, соответственно, объектом обложения НДС (письма Минфина РФ от 19.05.2017 № 03‑03‑06/1/30818, от 16.08.2013 № 03‑03‑05/33508, от 06.08.2009 № 03‑07‑11/199, от 27.11.2008 № 03‑07‑11/367, от 07.10.2008 № 03‑03‑06/4/67, ФНС РФ от 23.06.2015 № ГД-4-3/10833@).

При этом принять к вычету на основании п. 1 ст. 172 НК РФ сумму НДС, предъявленную продавцом (изготовителем) бланков трудовых книжек, учреждение вправе только в случае приобретения таких трудовых книжек за счет средств, полученных от приносящей доход деятельности.

Налог на прибыль. Что касается обложения налогом на прибыль сумм, взимаемых работодателем с работника в оплату бланков трудовых книжек, то необходимо учитывать следующее.

При определении налоговой базы по налогу на прибыль налогоплательщики учитывают доходы от реализации и внереализационные доходы, определяемые в соответствии со ст. 249 и 250 НК РФ.

Полученные доходы налогоплательщик уменьшает на произведенные расходы, которыми согласно требованиям ст. 252 НК РФ признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Доходы, не учитываемые в целях налогообложения прибыли, определены в ст. 251 НК РФ. Данный перечень является исчерпывающим. При этом такой вид доходов, как суммы, взимаемые работодателем с работника в оплату бланков трудовых книжек, перечень не содержит.

На основании вышеизложенного доходы в виде платы за выдачу работнику трудовой книжки или вкладыша в нее подлежат обложению налогом на прибыль в общеустановленном порядке (письма Минфина РФ от 19.05.2017 № 03‑03‑06/1/30818, от 07.10.2008 № 03‑03‑06/4/67, ФНС РФ от 23.06.2015 № ГД-4-3/10833@).

При этом специалисты налоговой службы уточняют, поскольку обязанность работодателя приобретать бланки трудовых книжек (вкладыши в них) обусловлена подзаконным актом федерального органа власти (речь идет о Правилах № 225), затраты работодателя по приобретению указанных бланков являются обоснованными и подлежат учету при определении налоговой базы по налогу на прибыль организаций.

Таким образом, если доходы в виде сумм платы, взимаемой работодателем с работника в оплату бланков трудовых книжек (вкладышей в них), не превышают расходы на приобретение указанных бланков, то у учреждения налогооблагаемой прибыли не возникает.

Данный вывод приводит ФНС в Письме № ГД-4-3/10833@ в отношении казенных учреждений. При этом налоговики не принимают во внимание тот факт, что расходы казенных учреждений не учитываются в целях исчисления налога на прибыль на основании п. 48.11 ст. 270 НК РФ.

Действительно, уменьшать налогооблагаемую прибыль можно, но при подтверждении обоснованности затрат также необходимо учитывать, за счет каких средств такие затраты произведены. Согласно п. 1 ст. 252 НК РФ расходами признаются экономически оправданные и документально подтвержденные расходы при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Применительно к государственным (муниципальным) учреждениям в целях налогового учета расходами признаются затраты, произведенные за счет средств, полученных от приносящей доход деятельности, и для осуществления такой деятельности. При этом затраты, осуществленные за счет средств целевого финансирования (лимиты бюджетных обязательств, субсидии, предоставленные из бюджета, и т. д.), при формировании налоговой базы по налогу на прибыль не учитываются (письма Минфина РФ от 30.12.2016 № 03‑03‑06/3/79616, от 03.11.2016 № 03‑03‑06/3/64622, от 20.08.2015 № 03‑03‑05/48137).

Анализируя вышеизложенное, напрашивается вывод: при взимании платы за трудовую книжку избежать уплаты налогов не получится. При этом сразу возникает вопрос: может быть, учреждениям выгоднее выдавать трудовые книжки бесплатно?

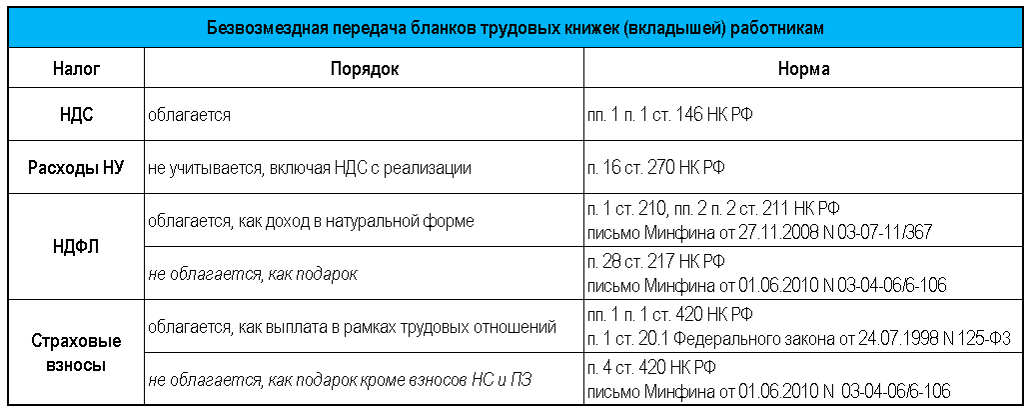

Отметим, что безвозмездная выдача трудовых книжек влечет за собой следующие налоговые последствия:

1) НДС все равно придется платить. Безвозмездная передача товаров для целей обложения НДС приравнивается к реализации товаров, следовательно, уплатить НДС нужно на общих основаниях (Письмо Минфина РФ от 27.11.2008 № 03‑07‑11/367);

2) дополнительно возникает объект обложения по НДФЛ. Если при выдаче работнику трудовой книжки или вкладыша в нее организация-работодатель не взимает плату, то их стоимость является доходом работника в натуральной форме и подлежит обложению НДФЛ в установленном порядке (Письмо Минфина РФ от 27.11.2008 № 03‑07‑11/367).

Операции по выдаче книжек в целях ведения бухгалтерского учета

Отражение в бухгалтерском учете операций по выдаче трудовых книжек будет зависеть от того, за счет каких средств приобретены бланки трудовых книжек и каким способом они будут выдаваться: за плату или безвозмездно.

Рассмотрим несколько вариантов оформления таких операций в учете, принимая во внимание, что суммы компенсации затрат государственных (муниципальных) учреждений (в качестве которой можно рассматривать и суммы, взимаемые с работников за выдачу бланков трудовых книжек) согласно Указаниям № 65н отражаются по статье 130 «Доходы от оказания платных услуг (работ)» КОСГУ.

Пример 2.

Воспользуемся условиями примера 1 и предположим, что за июнь 2017 года была выдана одна трудовая книжка на руки сотруднику. В отношении данного работника книжка была заведена впервые. При получении книжки работник внес в кассу бюджетного учреждения сумму, равную стоимости бланка такой книжки (150 руб.).

В бюджетном учреждении операции по выдаче заполненной книжки отразятся следующим образом:

Учет трудовых книжек

Учет и налогообложение трудовых книжек

Порядок ведения и оформления:

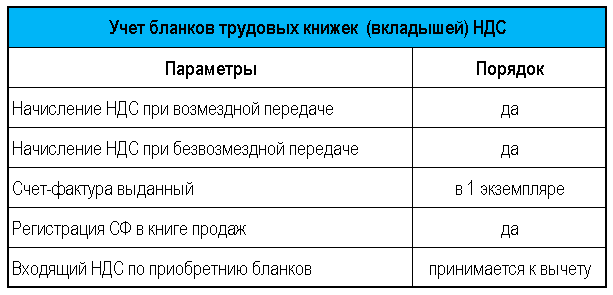

Надо ли начислять НДС при выдаче работникам трудовых книжек или вкладышей в них, ведь они переданы работникам по той же стоимости, что и приобретены?

Да, надо начислять НДС. Объектом налогообложения НДС являются операции по реализации товаров (работ, услуг) на территории РФ. Операции по выдаче работодателем работникам трудовых книжек (вкладышей) относятся к такой реализации (переход права собственности произошел).

Особенностей применения НДС при реализации товаров (работ, услуг) по стоимости их приобретения глава 21 НК РФ не содержит (Письмо Минфина РФ от 28.08.2019 N 03-07-11/66111).

Нужно ли составлять СФ и регистрировать его в книге продаж при выдаче работникам трудовых книжек или вкладышей в них, если они переданы работникам по той же стоимости, что и приобретены?

При выдаче работнику трудовой книжки (вкладыша) организации-работодателю возможно выписать в 1-м экземпляре СФ и зарегистрировать его в книге продаж (Письмо Минфина РФ от 16.07.2019 N 03-07-09/52577).

А кассовый чек при реализации трудовых книжек пробивать не надо – возмещение работниками расходов работодателя на приобретение бланка трудовой книжки не относится к расчетам для целей Федерального закона N 54-ФЗ (Письмо Минфина РФ от 04.12.2018 N 03-01-15/87763, Письмо Минфина РФ от 25.01.2019 N 03-01-15/4355).

Нужно ли начислять НДС при выдаче работникам трудовых книжек (вкладышей), если они переданы работникам безвозмездно?

Можно ли принять к вычету входящий НДС по приобретению трудовых книжек (вкладышей)?

Да, можно принять к вычету входящий НДС по трудовым книжкам (вкладышам) т. к. операция по их выдаче (оформлению) облагается НДС (п. 2 ст. 171 НК РФ, п. 1 ст. 172 НК РФ)

Получите понятные самоучители 2022 по 1С бесплатно:

Порядок учета НДС

Учетная политика БУ

Учетная политика НУ

Алгоритм учета трудовых книжек в 1С

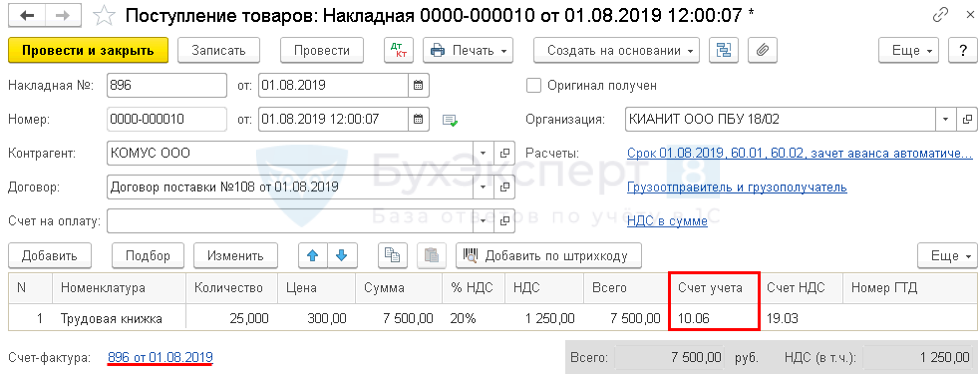

01 августа Организация приобрела 25 бланков трудовых книжек на сумму 7 500 руб. (в т.ч. НДС 20%)

01 августа трудовая книжка, 1 шт., оформлена на работника, который впервые устроился на работу.

02 августа произведена 100% постоплата за трудовые книжки.

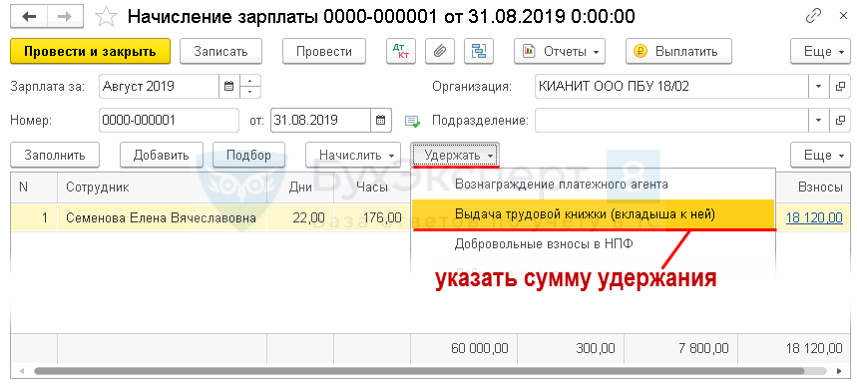

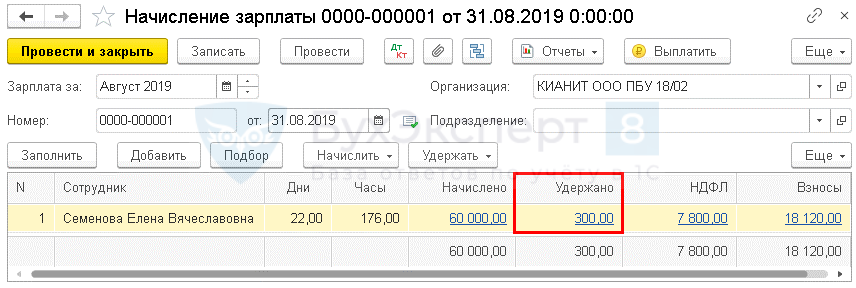

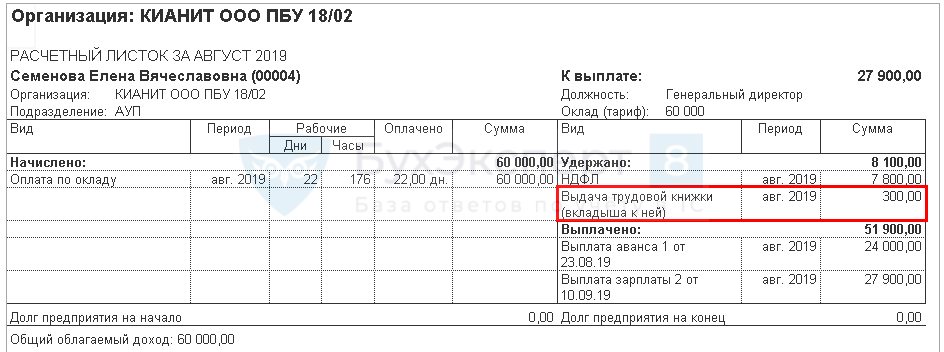

31 августа стоимость трудовой книжки удержана из зарплаты работника по его заявлению.

По учетной политике бланки трудовых книжек учитываются в составе МПЗ.

НДС начисляется на дату передачи трудовых книжек, и на эту же дату нужно отразить эту операцию в Книге продаж:

- работодатель обязан оформить трудовую книжку при заключении трудового договора впервые (ст. 65 ТК РФ);

- при выдаче трудовой книжки с работника взимается плата за ее бланк (п. 47 Правил ведения и хранения трудовых книжек, утв. Постановлением Правительства РФ от 16.04.2003 N 225);

- выдача сотрудникам трудовых книжек/вкладышей (в т. ч. за плату по стоимости приобретения) признается реализацией товаров, облагаемой НДС (п. 1 ст. 39 НК РФ, пп. 1 п. 1 ст. 146 НК РФ).

- Поступление трудовых книжек. Документ Поступление (акт, накладная) ;

- Учет трудовых книжек на забалансовом счете Дт 006. Документ Операция, введенная вручную ;

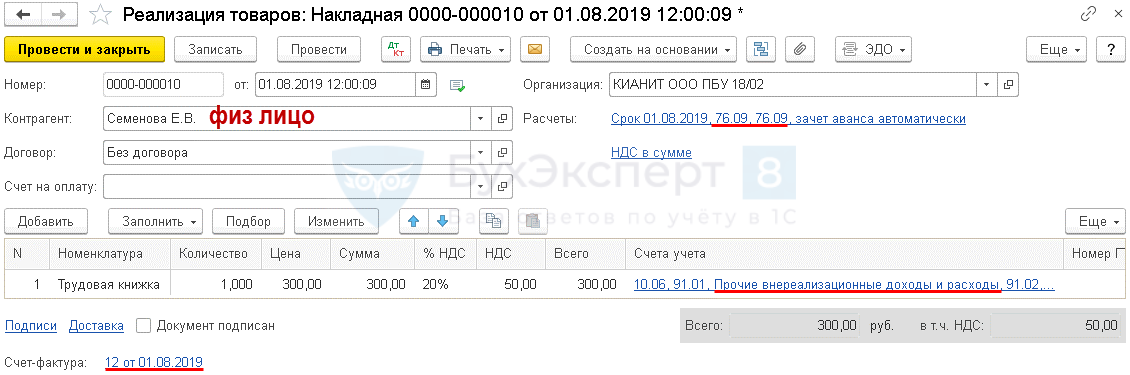

- Оформление трудовой книжки работнику. Документ Реализация (акт, накладная) . На основании документа Реализация (акт, накладная) создать документ Счет-фактуру выданный ;

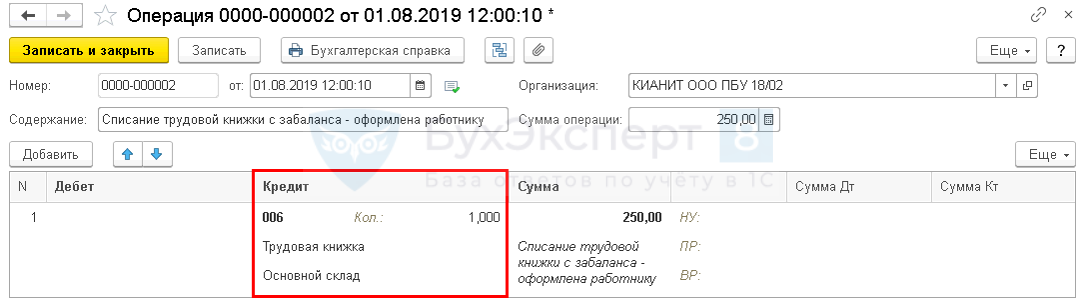

- Списание трудовой книжки с забалансового счета Кт 006. Документ Операция, введенная вручную ;

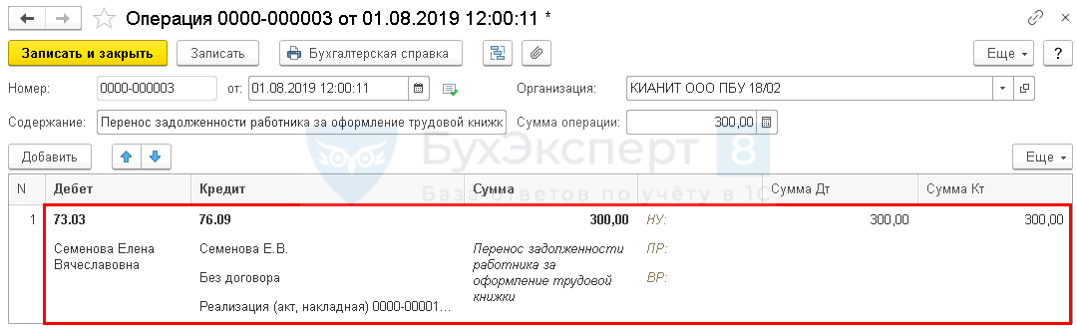

- Перенос задолженности работника за оформление трудовой книжки. Документ Операция, введенная вручную ;

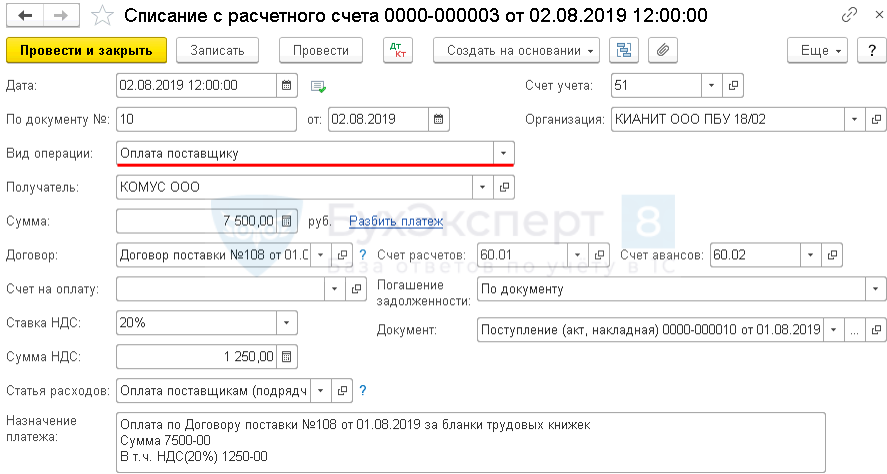

- Оплата за трудовые книжки. Документ Списание с расчетного счета – Оплата поставщику ;

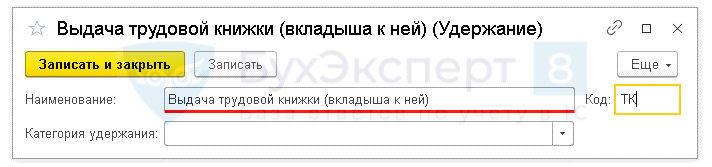

- Создать вид удержания, например, Удержание за трудовые книжки ;

- При расчете зарплаты в документе Начисление заработной платы на вкладке Удержание добавить созданное удержание;

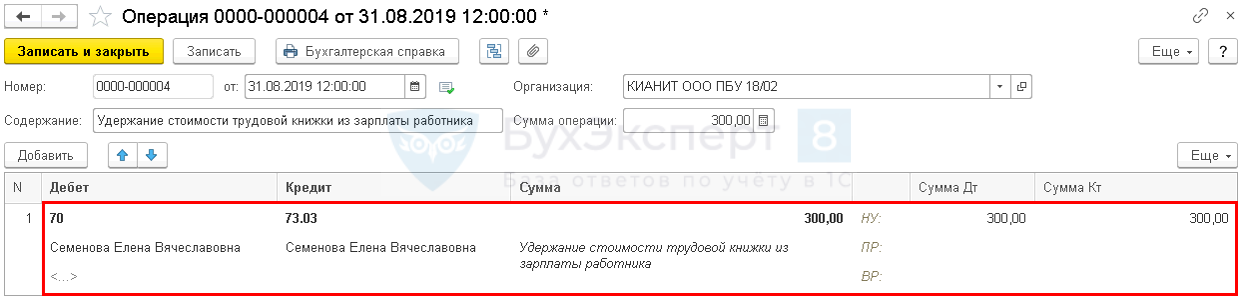

- Удержание стоимости трудовой книжки из зарплаты работника. Документ Операция, введенная вручную .

Поступление трудовых книжек.

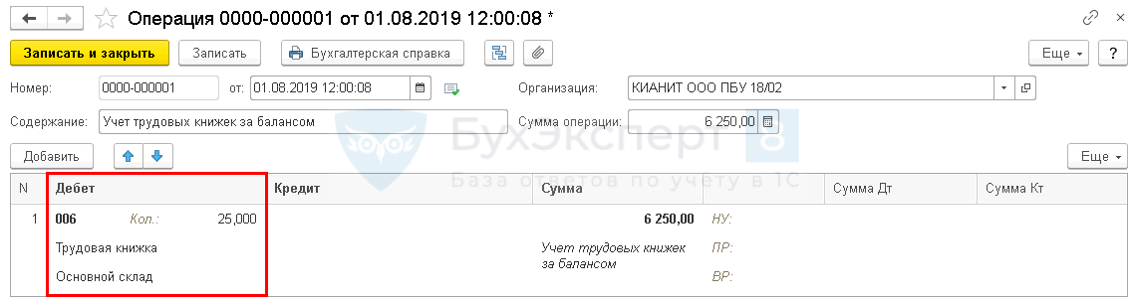

Справочники – Товары и услуги – Номенклатура – ссылка Счета учета номенклатуры .

Учет трудовых книжек на забалансовом счете.

Счет 006 Бланки строгой отчетности.

Оформление трудовой книжки работнику.

Списание трудовой книжки с забалансового счета.

Перенос задолженности работника за оформление трудовой книжки.

Оплата за трудовые книжки.

Создать вид удержания за трудовые книжки: Зарплата и кадры – Справочники и настройки – Настройки зарплаты – Расчет зарплаты – Удержания .

Начисление заработной платы на вкладке Удержание добавить созданное удержание.

Удержание учтено при Начислении зарплаты .

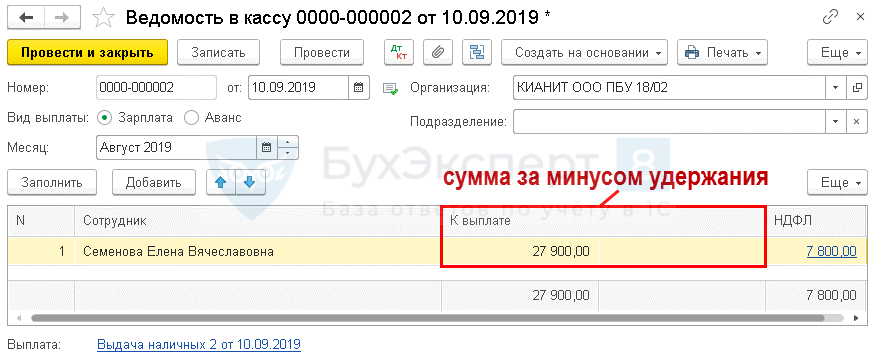

Ведомость на выплату.

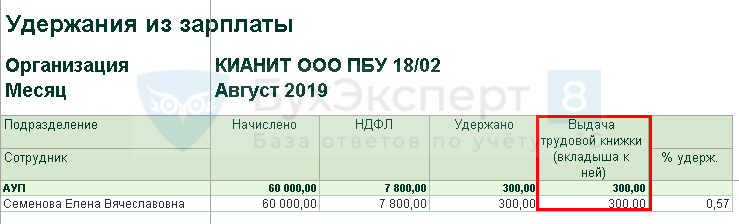

Зарплата и кадры – Зарплата – Отчеты по зарплате – Удержания из зарплаты .

Удержание стоимости трудовой книжки из зарплаты сотрудника.

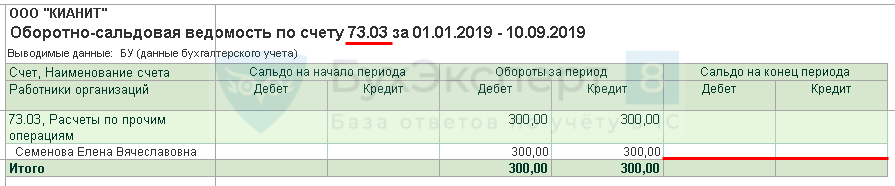

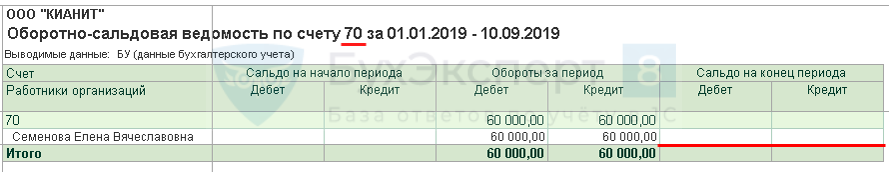

Контроль задолженности по ОСВ (карточке) по счету 70, 73.03.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Судьи признали неправомерным отказ ФСС в зачете пособий из-за отсутствия трудовых книжекФСС РФ провел камеральную проверку страхователя и отказал ему в.

- Объявлены планы 1С по реализации электронных трудовых книжек (ЭТК)Законопроект по электронным трудовым книжкам проходит последние стадии утверждения. Разработчики.

- Суть введения электронных трудовых книжек (из записи эфира от 26 мая 2022 г.).

- Ошибки в учете мероприятий для электронных трудовых книжек (из записи эфира от 7 июля 2022 г.).

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Выбытие / Кадры / Отгрузка / Поступление / Принятие к вычету |

| Объекты / Виды начислений: | |

| Последнее изменение: | 01.11.2019 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

Вы можете задать еще вопросов

Доступ к форме “Задать вопрос” возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку “Задать вопрос”, я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2022 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Изменения в 2022 году, о которых нужно знать бухгалтеру

Алгоритм альтернативного перехода на ФСБУ 6/2022 «Основные средства» в 1С

[29.10.2022 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

[11.10.2022 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

Спасибо за вебинар. Очень информативно и доходчиво. Все очень понятно.

Энциклопедия решений. Оформление работникам трудовых книжек: налоговые последствия, бухгалтерский учет, применение ККТ

Оформление работникам трудовых книжек: налоговые последствия, бухгалтерский учет, применение ККТ

Трудовая книжка установленного образца является основным документом о трудовой деятельности и стаже работника (ст. 66 ТК РФ) и оформляется работодателем как при заключении трудового договора впервые, так и в случае ее отсутствия у поступающего на работу в связи с утратой, повреждением или по иной причине (ст. 65 ТК РФ).

Несмотря на то, что хранится трудовая книжка у работодателя, владельцем с момента ее оформления на его имя является работник (ст.ст. 80, 84.1 ТК РФ, п. 12 Правил ведения и хранения трудовых книжек). Из совокупности норм гражданского законодательства (п. 1 ст. 223, п. 1 ст. 224 ГК РФ) следует, что право работника как владельца трудовой книжки не может быть реализовано ранее, чем она будет фактически передана или вручена работнику.

В п. 47 Правил ведения и хранения трудовых книжек однозначно указано, что плата взимается работодателем “при выдаче работнику трудовой книжки или вкладыша в нее”. Момент выдачи трудовой книжки для целей взимания платы с работника, по нашему мнению, определяется именно первой по времени датой фактической передачи (вручения) работнику трудовой книжки: не только при увольнении работника, но и при необходимости временной выдачи по его заявлению (ст. 62 ТК РФ).

Примечание

Взимание платы за выданные работникам бланки оформленных трудовых книжек является правом работодателя, но не обязанностью (определение ВС РФ от 06.09.2007 N КАС07-416, ответ с информационного портала Роструда “Онлайнинспекция.РФ”).

Существует достаточное количество разъяснений Минфина о том, что выдача трудовой книжки признается реализацией (пп. 1 п. 1 ст. 146, п. 1 ст. 39 НК РФ) в целях главы 21 НК РФ, соответственно, именно при выдаче трудовой книжки возникает обязанность организации начислить НДС к уплате в бюджет (см. письма Минфина России от 16.07.2019 N 03-07-09/52577, от 19.05.2017 N 03-03-06/1/30818, от 30.09.2015 N 03-07-11/55714, от 16.08.2013 N 03-03-05/33508 и др.).

Если рассматривать трудовую книжку как некую ценность, то право работника – ее владельца, например, в части распоряжения ею, могут быть реализованы не ранее, чем после вручения ему документа. Поэтому именно на дату первой по времени выдачи работнику трудовой книжки следует определять налоговую базу по НДС.

При выдаче работнику трудовой книжки (или вкладышей к ней) организация-работодатель может выписать в одном экземпляре счет-фактуру и зарегистрировать его в книге продаж, применяемой при расчетах по НДС (см. письмо Минфина России от 16.07.2019 N 03-07-09/52577).

Отметим, что бывают случаи, когда работодатель не взимает с работника стоимость оформленной им трудовой книжки. Во-первых, это происходит, когда работнику оформляется дубликат его трудовой книжки, утраченной или испорченной не по его вине (п. 34 и п. 48 Правил ведения и хранения трудовых книжек). Во-вторых, работодатель может добровольно отказаться от своего права по взиманию с работника стоимости бланка трудовой книжки. Однако свои налоговые последствия имеет и такая ситуация, поскольку передача права собственности на товары на безвозмездной основе признается реализацией, а значит, в любом случае возникает объект обложения НДС.

Естественно, НДС, предъявленный поставщиком при покупке бланков трудовых книжек, может быть принят к вычету работодателем.

Налог на прибыль

Перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль организаций, является исчерпывающим (ст. 251 НК РФ), и взимаемая с работника плата за предоставление трудовых книжек или вкладышей в нем не поименована. Значит, такие доходы облагаются налогом на прибыль организаций в общеустановленном порядке (см. письмо Минфина России от 19.05.2017 N 03-03-06/1/30818).

Как указано в п. 47 Правил ведения и хранения трудовых книжек, размер платы, взимаемой работодателем, определяется размером расходов на приобретение бланков трудовых книжек. В связи с этим доход в виде взимаемой платы с работника носит в большей степени компенсационный характер. Кроме того, в результате операции по передаче трудовой книжки работнику у работодателя не возникает экономической выгоды, поскольку полученный доход может быть уменьшен на себестоимость бланка трудовой книжки.

Примечание

При превышении взимаемой с работника платы за бланк трудовой книжки над затратами на его приобретение у работодателя возникает налогооблагаемая прибыль (см. письмо ФНС России от 23.06.2015 N ГД-4-3/10833@).

Если работодатель не взимает с работника стоимость оформленной им трудовой книжки, по мнению чиновников, у работника возникает доход в натуральной форме, что предполагает необходимость уплаты НДФЛ (письмо Минфина России от 27.11.2008 N 03-07-11/367). Указанные суммы подлежат обложению НДФЛ в общеустановленном порядке с применением налоговой ставки 13% (п. 1 ст. 224 НК РФ).

На наш взгляд, отказ от взимания платы за бланк трудовой книжки может рассматриваться как прощение долга физлицу (ст. 415 ГК РФ). Если организация (ИП) освобождает физическое лицо от уплаты денежных средств, то такая операция может быть квалифицирована как дарение (ст. 572 ГК РФ).

Если прощение долга оформлено договором дарения, то необходимо учитывать положения п. 28 ст. 217 НК РФ, согласно которому стоимость подарков, полученных налогоплательщиками от организаций или ИП, не превышающая 4000 рублей за налоговый период, не подлежит налогообложению НДФЛ (см. письмо Минфина России от 27.12.2018 N 03-04-06/95380). Поскольку стоимость бланка трудовой книжки, как правило, меньше 4000 руб., облагаемого НДФЛ дохода не возникает.

Из ПБУ 10/99 и ПБУ 9/99 следует, что расходы организации по приобретению бланков трудовой книжки и вкладыша в нее относятся на прочие расходы, а плата, взимаемая работодателем с работника при выдаче ему трудовой книжки и вкладыша в нее, – на прочие доходы (см. письмо Минфина России от 29.01.2008 N 07-05-06/18).

Стоимость бланка трудовой книжки организация может признать в расходах (при выполнении прочих условий), когда трудовая книжка оформлена на конкретного работника (абзац 3 п. 16 ПБУ 10/99), а признание в доходах стоимости бланка в большей степени оправданно в момент ее выдачи работнику, т. е. в отрыве от даты ее оформления на работника и списания стоимости бланка в расходы (пп. “в” п. 12 ПБУ 9/99).

Бланки трудовых книжек согласно п. 42 Правил ведения и хранения трудовых книжек являются документами строгой отчетности. Соответственно, данные о движении бланков трудовой книжки и вкладыша в нее также учитываются за балансом на счете 006 “Бланки строгой отчетности”.

Выписка из трудовой книжки

Составление выписки из трудовой книжки происходит в случае, когда владельцу данного документа требуется письменное доказательство о его стаже, опыте или месте работы.

Куда может потребоваться выписка

Обычно выписки требуются в:

- государственные органы (для установления права того или иного человека на субсидии, льготы и прочие финансовые послабления),

- банковские структуры (для анализа платежеспособности клиента при выдаче займов и кредитов).

Однако, этими организациями перечень учреждений, которые могут попросить выписку из трудовой не ограничивается – список на самом намного шире. В числе прочего выписка может понадобиться и при трудоустройстве на другую работу в качестве совместителя.

Почему нельзя воспользоваться самой трудовой книжкой

Трудовая книжка бывает на руках у владельца только тогда, когда он находится без работы. При трудоустройстве этот документ передается в отдел кадров предприятия, где в него сначала вносятся все необходимые записи, а затем он включается в личное дело сотрудника. После этого ответственность за содержание и сохранность трудовой книжки переходит на специалиста отдела кадров. Процедура организована именно таким образом потому, что трудовая книжка является документом строгого учета, на основании которого в дальнейшем производится подсчет стажа и начисление пенсии по возрасту.

Чем отличается выписка от копии

Как правило, обыватели редко видят разницу между копией и выпиской. А между тем она, хоть и совсем небольшая, но есть. Копия идентична документу от «А до Я» — иными словами, снимается ведь документ от корки до корки. Выписка же обычно касается какой-то отдельной небольшой части или раздела документа.

Кто делает выписку

Обычно непосредственно выдачей выписок из трудовых книжек занимается:

- сотрудник отдела кадров,

- секретарь организации (если эта функция входит в его должностные обязанности),

- либо сам руководитель.

Кто должен заверять выписку

Выписку может заверить любой ответственный работник компании, уполномоченный на подписание таких копий.

Отсутствие подписи главного руководителя предприятия (директора или генерального директора) не делает выписку недействительной. При этом документ желательно заверять печатью, но также не обязательно, поскольку с 2016 года предприятия и организации освобождены от требования использовать в своей деятельности печати и штампы.

Порядок и сроки выдачи выписки

Если возникла потребность в выписке из трудовой книжки, единственное, что нужно сделать – написать и любым удобным способом передать работодателю заявление в свободной форме на имя руководителя предприятия или ответственного сотрудника.

На основе этого заявления выпускается соответствующий приказ, который служит основанием для выдачи документа.

По закону выписка должна быть готова в течение трех дней с момента написания заявления. При этом работник может указать и другие, более сжатые в сроки, но работодатель не обязан идти ему навстречу. Поэтому если есть какая-то особенная срочность, лучше запастись письменными доказательствами этого и обязательно прикрепить их в виде приложения к заявлению.

Имеют ли право отказать в выписке

Трудовая книжка является собственностью того, на кого она выписана, поэтому в ведении работодателя она находится временно, а именно ровно на тот период, пока между предприятием и сотрудником действует трудовой договор.

Отказать в выписке из трудовой книжки работодатель не может – право работника на ее получение закреплено в трудовом законодательстве РФ.

При его нарушении сотрудник компании может пожаловаться в трудовую инспекцию за восстановлением справедливости.

Сколько раз можно обращаться за выпиской из трудовой книжки

Нормы по количеству обращений за выпиской из трудовой книжки нет, так что каждый сотрудник предприятия может делать это сколько угодно раз и в какое угодно время – работодатель обязан будет каждый раз удовлетворять просьбу работника.

Нужно ли указывать причину получения выписки

Работодатель обязан выдать выписку из трудовой книжки вне зависимости от того, куда и для каких целей она нужна сотруднику.

Более того – он не имеет права требовать с него объяснений. Иными словами, подчиненный может просто попросить предоставления ему выписки безо всяких обоснований и адреса, по которому она требуется.

Нужно ли регистрировать выписку

Любые действия с трудовой книжкой фиксируются в специальном внутреннем журнале учета движения трудовых книжек, в том числе и снятие с них копий и выписок – в журнал вносится дата выписки, а также кому именно она была выдана.

Образец выписки из трудовой книжки

Выписка делается либо вручную, либо копируется через ксерокс, при этом использоваться может как простой лист А4 формата, так и фирменный бланк организации. Вне зависимости от того, в каком режиме она готовится, она обязательно должна быть удостоверена автографом ответственного сотрудника. Обычно выписка умещается на одной странице, но если их несколько, то каждую нужно заверить подписью, пронумеровать и проштамповать.

Выписка обязательно должна содержать в себе следующие сведения:

- название документа,

- наименование организации-работодателя,

- должность ответственного лица,

- фамилию, имя, отчество ответственного лица, который ее сделал,

- данные о владельце трудовой книжки (т.е. того, кому собственно требуется выписка): его фамилию-имя-отчество, дату рождения и сведения об образовании и профессии.

- номер трудовой книжки,

- дату начала ее ведения.

Остальная информация зависит от того, для какой именно надобности она сделана, при этом обязательно следует поставить отметку о том, что «Данный работник трудится в компании до настоящего времени».

В завершение под выпиской обязательно должна стоять подпись ответственного лица с расшифровкой.

Выписка из трудовой книжки – образец заполнения

- Ответственность за трудовые книжки

- Выдача трудовой книжки или выписки из нее по требованию работника

- Образец выписки из трудовой книжки

- Итоги

Ответственность за трудовые книжки

Трудовая книжка является документом, который может подтвердить стаж и трудовую деятельность наемного работника. Положения, регламентирующие правила хранения и учета этих кадровых документов, с 01.09.2022 отражены в приказе Минтруда от 19.05.2022 № 320н.

Если у нового сотрудника бумажная трудовая, запись в нее делают, если он отработал не менее 5 дней (ст. 66 ТК РФ). Выдать трудовую ее владельцу полагается в день увольнения (или отослать по почте уведомление о приглашение забрать документ, если нет возможности передать документ на руки).

ВНИМАНИЕ! О приеме и увольнении сотрудника нужно сообщить в ПФР по форме СЗВ-ТД не позднее рабочего дня после издания документов, которые подтверждают оформление трудовых отношений. А вот запись в трудовую книжку можно внести, только если сотрудник проработал в организации свыше 5 дней. Напомним, с 2022 года на сотрудников, впервые устроившихся на работу, не оформляются бумажные трудовые книжки. Все сведения оформляются в электронном виде.

Примеры заполнения СЗВ-ТД при приеме и увольнении см. в КонсультантПлюс. Получите бесплатный демо-доступ к системе К+ и переходите к подсказкам от экспертов.

Подробнее о том, какие записи следует внести в книжку при расторжении трудовых отношений, можно узнать из материала «Заполнение трудовой книжки при увольнении – образец».

В рабочее время все трудовые книжки находятся у работодателя. За их сохранность ответственность несет руководитель или уполномоченное им лицо.

Выдача трудовой книжки или выписки из нее по требованию работника

В некоторых ситуациях сотруднику необходимо получить данные из трудовой книжки для предъявления их сторонним лицам, например для оформления кредита, прохождения собеседования на новом месте работы и т. д.

Как правило, в таких случаях выдается заверенная копия или выписка из трудовой книжки. Срок ее выдачи ― не более 3 дней со дня подачи заявления от работника (ст. 62 ТК РФ). При этом предоставляемая информация должна полностью совпадать с данными оригинала.

Подробнее о том, как правильно оформить трудовую, можно прочесть в материале «Инструкция по заполнению трудовых книжек».

Если сотрудник выбрал электронный способ ведения трудовой книжки, по запросу выдайте ему форму СТД-Р также в 3-х дневный срок.

В некоторых случаях работнику может понадобиться получить и подлинник книжки, который, например, могут потребовать в ПФ для оформления пенсии. Запрета на выдачу трудовой лично на руки в законодательстве нет. Однако следует помнить, что даже при наличии расписки от работника в получении книжки ответственность за возможную утрату возлагается на уполномоченное за сохранность документа лицо. Это, в частности, подтверждает письмо Роструда от 18.03.2008 № 656-6-0.

Образец выписки из трудовой книжки

Получение выписки из трудовой книжки (образец ее разрабатывается фирмой самостоятельно) должно сопровождаться предварительным заявлением работника. Обязательно указание в выписке реквизитов документа, данных сотрудника (Ф. И. О., образование, профессия, год рождения). Затем в хронологическом порядке заносятся сведения о трудовой деятельности ― наименование работодателей, даты приема и увольнения.

Образец выписки из трудовой книжки можно скачать на нашем сайте.

Итоги

Учитывая, что законодательство не запрещает выдачу оригиналов книжек, однако ответственность в случае потери документа ложится на работодателя, мы рекомендуем, по возможности, выдавать работникам выписки из трудовых. Заверенные должным образом, они дублируют информацию подлинных книжек.