Статья 159.1 – Мошенничество в сфере кредитования. Комментарии Федерального Судьи / Юргруппа МИП

Статья 159.1 – мошенничество в сфере кредитования. Бесплатные ответы юристов онлайн.

Понятие

Мошенничество в сфере кредитования является преступлением с 10.12.2012 года, то есть с момента появления в УК РФ ст.159.1 УК РФ.

Принимая во внимание участившиеся случаи мошенничества в сфере кредитования, а также повышенную общественную опасность деяния, связанную с дестабилизацией финансового рынка, законодатель ввел специальную норму — ст. 159.1 УК РФ.

В соответствии с этой нормой УК под мошенничеством в сфере кредитования понимается хищение денежных средств заемщиком путем предоставления в банк или иную кредитную организацию заведомо ложных и (или) недостоверных сведений.

Выделение в качестве отдельного состава преступления мошенничества в сфере кредитования не привело к изменениям, связанным с процедурой доказывания этого состава мошенничества, так что способ совершения преступления и доказательства его совершения остались прежними.

Состав преступления

Субъект этого преступления — физическое вменяемое лицо, достигшее возраста 16 лет.

Субъективная сторона данного преступления — прямой умысел. То есть, умысел преступника заведомо направлен при получении кредита на его невозврат.

Объективная сторона — совершение хищения лицом являющемся заемщиком по кредитному договору путем предоставления кредитной организации заведомо ложных и (или) недостоверных сведений.

Способ совершения преступления этого преступления — обман, который заключается в предоставлении займодавцу заведомо ложных и (или) недостоверных сведений.

В п. п. 2, 5 Постановления Пленума Верховного Суда РФ от 27.12.2007 N 51 «О судебной практике по делам о мошенничестве, присвоении и растрате» приведены разъяснения по вопросу о способах обмана и обстоятельствах, свидетельствующих об умысле мошенника.

В п. 2 указанного Постановления обман может заключаться в сознательном сообщении заведомо ложных, не соответствующих действительности сведений, либо в умолчании об истинных фактах, либо в умышленных действиях, направленных на введение владельца имущества или иного лица в заблуждение.

Ложные сведения могут относиться к любым обстоятельствам, в частности к юридическим фактам и событиям, качеству, стоимости имущества, личности виновного, его полномочиям, намерениям.

О наличии умысла, направленного на хищение, могут свидетельствовать, в частности:

1) заведомое отсутствие у заемщика реальной финансовой возможности исполнить обязательство по кредитному договору или отсутствие необходимой лицензии на осуществление какой-либо деятельности;

2) использование заемщиком фиктивных уставных документов или фальшивых гарантийных писем;

3) сокрытие информации о наличии задолженностей и залогов имущества;

4) создание лжепредприятий, выступающих в качестве одной из сторон в сделке.

Перечисленные обстоятельства сами по себе не могут предрешать выводы суда о виновности лица в совершении мошенничества. В каждом конкретном случае необходимо установить, что заемщик заведомо не намеревался исполнять свои обязательства по кредиту.

Преступление считается оконченным с момента, когда сумма кредита поступила в незаконное владение виновного или других лиц, и они получили реальную возможность пользоваться ей или распорядиться средствами по своему усмотрению.

Основания привлечения к ответственности

Для привлечения к уголовной ответственности по этому составу имеет значение размер похищенного кредита. В случае если сумма похищенных средств не превышает 1000 руб., лицо может быть привлечено не к уголовной, а к административной ответственности по ст. 7.27 КоАП РФ при соблюдении условий, указанных в этой статье и примечании к ней.

Кроме того, размер хищения имеет значение как квалифицирующий признак для привлечения к ответственности по ч. ч. 3 и 4 ст. 159.1 УК РФ. Крупным признается размер кредита, превышающий 1500000 руб., а особо крупным — 6000000 руб.

Наказание за мошенничество в сфере кредитования может быть как связано, так и не связано с лишением свободы.

Доказательства состава преступления – мошенничество в сфере кредитования

Для установления вины лица в совершении мошенничества в сфере кредитования необходимо доказать не только факт предоставления им недостоверных сведений кредитору, но и умысел на невозврат кредита.

В УК РФ нет перечня этих сведений и не указывает их содержания, то есть о ком и о чем они могут быть. Недостоверные данные фиксируются в документах, предоставляемых заемщиком, а также в формулярах банка, которые заполняет и подписывает заемщик.

В судебной практике встречаются следующие категории документов, которые могут содержать недостоверные сведения:

– документы, удостоверяющие личность заемщика;

– документы, подтверждающие должность и заработную плату заемщика;

– документы, подтверждающие наличие у заемщика имущества (в том числе имущества, передаваемого в залог;

– документы, подтверждающие цель, для достижения которой заемщик намерен получить кредит, и источники погашения кредита.

Все вышеперечисленные документы могут быть подделаны полностью или содержать заведомо недостоверные сведения.

Доказательствами недостоверности представленных документов могут служить:

— протоколы выемки, обыска;

— показания свидетелей, потерпевших;

— документы, полученные в налоговых и иных государственных органах или от контрагентов заемщика.

Доказательства, свидетельствующие об использовании полученного кредита (полностью или частично) на личные нужды, не связанные с целями, на которые был выдан кредит, и (или) на цели, не связанные с финансово-хозяйственной деятельностью заемщика

К таким доказательствам можно отнести выписки по счетам, платежные поручения, расходные ордера, договоры, счета-фактуры, накладные, показания свидетелей и потерпевших, протоколы осмотра, обыска, выемки и т.п.

Перечисление полученных в кредит средств под фиктивный договор, то есть по надуманным основаниям в пользу фирмы-однодневки, с последующим их обналичиванием свидетельствует об отсутствии намерения у заемщика погашать кредит.

Доказательства, свидетельствующие о действиях заемщика, связанных с воспрепятствованием кредитору в обращении взыскания на имущество заемщика путем вывода активов (включая предмет залога) из-под взыскания, оспариванием договоров залога, поручительств, банкротством (в том числе и преднамеренным) заемщика и т.п.

К таким доказательствам можно отнести договоры, заключения экспертиз, судебные акты, показания свидетелей, потерпевших, выписки из ЕГРП и т.п.

Данный вид доказательств используется в случае, если при получении кредита или в последующем (в период действия договора) у заемщика имелось имущество, за счет которого он мог осуществить погашение кредита, однако он препятствовал кредитору обратить взыскание на это имущество.

В качестве доказательства умысла мошенников на хищение кредитов следствием широко используются данные, полученные с изъятых в ходе обыска или выемки электронных накопителей, серверов, распечатки электронной корреспонденции, списки контактов, полученные из изъятых мобильных телефонов.

Доказательства, подтверждающие умысел на хищение кредита

Возражая против предъявленного обвинения, подсудимые могут ссылаться на то, что невозврат кредита произошел вследствие неисполнения гражданско-правовых обязательств перед заемщиком третьими лицами и обусловлен неудачной коммерческой деятельностью заемщика, так как предпринимательская деятельность всегда сопряжена с риском. Нередко подсудимые указывают на то, что осуществляли частичный возврат кредита и (или) его частичное целевое использование.

Признавая вину подсудимых в хищении кредита, суды учитывают различные обстоятельства, наличие которых в конкретном деле в совокупности с другими обстоятельствами может свидетельствовать об умысле подсудимого.

Такими обстоятельствами могут являться:

- завышение оценки имущества, передаваемого в залог банку, с целью создания мнения об обеспеченности кредита.

- частичное целевое использование кредита с целью создания видимости добросовестности.

- сокрытие от банка информации о непогашенном кредите, представление в банк поддельных документов, подтверждающих наличие дебиторской задолженности и устойчивое финансовое положение.

- инициирование заемщиком судебных заседаний с целью изъятия из собственности заемщика объектов недвижимости, с последующим обременением этого имущества залогами других банков.

- наличие достаточных знаний и навыков предпринимателя, высшего образования и достаточного опыта работы, позволяющих подсудимому заведомо знать о ложности представляемых им в банк сведений, искажавших реальное финансовое состояние индивидуального предпринимателя.

- перечисление кредита на счета фирмы-однодневки, которая не ведет реальной финансово-хозяйственной деятельности, а учредители и сотрудники которой отрицают причастность к учреждению и деятельности фирмы.

- Представление в банк баланса и иных документов о хозяйственной деятельности и финансовом положении, содержащих заведомо недостоверную информацию.

- Использование подсудимыми поддельных общегражданских паспортов, документов, подтверждающих право собственности на предмет залога, платежных поручений и доверенностей; легализация кредитных средств с помощью фирм-однодневок.

- Использование мошенником фигуры номинального директора заемщика, которому мошенник давал указания.

- Уклонение от регистрации договора ипотеки.

- Продажа заемщиком имущества, находящегося в залоге у банка, без согласия банка и использование вырученных средств не для погашения кредита.

- Поиск лиц, готовых получить кредит на основании поддельных документов, полученных от подсудимого.

- Поиск и приобретение утерянных паспортов, изготовление и подделка документов для получения кредита, приобретение бланков трудовых книжек, приобретение наборной печати и заверение трудовых книжек оттисками печатей несуществующих предприятий .

- Использование в качестве поручителей перед банком фиктивных фирм .

- Обременение заемщика и его имущества поручительствами и залогами по обязательствам подконтрольных компаний с целью сделать невозможным обращение взыскания на имущество заемщика .

- Представление банку сфальсифицированных договоров и т.п. документов, подтверждающих ведение заемщиком хозяйственной деятельности, приносящей доход, и необходимость в получении кредита для ее продолжения.

- Передача в залог банку имущества, ранее заложенного третьим лицам, и сокрытие от банка этого обстоятельства.

- Подтверждение неплатежеспособности заемщика решением арбитражного суда о признании заемщика банкротом.

Использование в доказывании обстоятельств, установленных по гражданскому делу, для установления вины в хищении кредита

В рамках уголовного дела зачастую устанавливается тот факт, что при наличии многочисленных неисполненных финансовых обязательств подсудимый продолжал брать денежные средства в кредит, скрывая информацию об имеющихся задолженностях и залогах имущества, заведомо не имея никакой реальной финансовой возможности исполнить обязательства.

Суды в таких случаях указывают на то, что осужденные совершили не разрешенные законом гражданско-правовые сделки, а ряд сложных завуалированных действий, внешне носящих законный характер, а по сути являющихся этапами общего преступного умысла, направленного на совершение преступного деяния, с целью придания видимости законности этим противоправным действиям.

То обстоятельство, что между банком и заемщиком существовал или существует гражданско-правовой спор, рассматриваемый арбитражным судом, не свидетельствует само по себе об отсутствии в действиях руководителей заемщика состава преступления.

Обвиняемый по уголовному делу по факту хищения средств в сфере кредитования может попытаться сослаться на статью 90 УПК РФ, в соответствии с которой обстоятельства, установленные вступившим в законную силу решением суда, признаются судом, прокурором, следователем, дознавателем без дополнительной проверки.

Однако в предмет доказывания по гражданскому делу о взыскании долга по кредиту не входят обстоятельства, связанные с наличием у заемщика умысла на хищение средств. Более того, суд в данном случае не интересует причина невозврата кредита, а также причина, по которой он был выдан. Не исследует суд также и обстоятельств, как именно были использованы полученные денежные средства и почему заемщик представил банку недостоверные сведения о своем финансовом положении, о наличии и состоянии имущества, передаваемого в залог.

Таким образом, наличие гражданско-правового спора, связанного со взысканием долга по кредиту, само по себе не подтверждает отсутствия умысла на хищение.

В уголовно-правовых процедурах исследуются вопросы, не входящие в предмет доказывания по гражданскому делу, — об умышленных действиях организатора преступления и его соучастников, о наличии признаков фиктивности у фирм, использованных для совершения преступления, о фальсификации доказательств, об обналичивании денежных средств и т.п.

Соучастие в мошенничестве в сфере кредитования

Квалифицирующим признаком мошенничества в сфере кредитования является совершение преступления группой лиц по предварительному сговору либо организованной группой.

Судебная практика показывает, что хищение денежных средств заемщиком путем представления банку заведомо ложных и (или) недостоверных сведений нередко осуществляется группой лиц и даже организованной группой.

Мошенник не заинтересован в назначении ему более строгого наказания посредством вменения в вину этих квалифицирующих признаков. Более того, он может не выдавать соучастников исходя из представлений о воровской этике.

В результате соучастники преступления нередко остаются не найденными и указываются в приговоре в качестве неустановленных лиц, которые помогли мошеннику «в неустановленном месте в неустановленное время».

Недоказанность причастности мошенника к подделке документов, представленных для получения кредита, приводит к невозможности привлечения его к ответственности по ст. 327 УК РФ.

Практика расследования уголовных дел

При расследовании дел, связанных с потребительскими кредитами, зачастую устанавливается, что подсудимые в течение длительного времени нигде не работали, не имели источников дохода и нуждались в наличных денежных средствах. Совершить преступление им предложили неустановленные лица, которые снабдили подсудимого поддельными документами и пояснили, что платежей по кредиту вносить не придется.

Зачастую лица, изготовившие поддельные документы, использованные мошенником, отрицающим свою причастность к их изготовлению, остаются не найденными и указываются в приговорах судов в качестве неустановленных лиц.

В связи с этим возникает вопрос о возможности квалифицировать действия мошенника, получившего кредит, как совершенные группой лиц по предварительному сговору. В ряде случаев суды указывают на то, что множественные действия по изготовлению поддельных документов не установленным следствием лицом свидетельствуют о том, что руководитель заемщика, представивший в банк эти документы для получения кредита, совершил мошенничество по предварительному сговору с неустановленным лицом, то есть мошенничество было совершено группой лиц.

Иногда в состав преступной группы входят сотрудники банка, что образует квалифицирующий признак ч. 3 ст. 159.1 УК РФ (деяния, совершенные лицом с использованием своего служебного положения).

Судебная практика

В ряде случаев совершение преступления становится возможным в связи с прямым сговором сотрудников банка с мошенниками. Банк не соблюдает собственные процедуры выдачи кредита, проверки законности создания, финансового состояния заемщика, реального наличия имущества и подлинности документов, подтверждающих право собственности заемщика на имущество.

Из приговоров судов зачастую следует, что при выдаче кредита банк доверился исключительно бухгалтерским документам и договорам, представленным заемщиком в качестве подтверждения своего финансового положения. При этом выезд на место, где заемщик осуществляет свою деятельность, осмотр его помещений, продукции, сырья, знакомство с сотрудниками заемщика, его контрагентами и т.п. действия на практике зачастую не осуществляются. Далеко не всегда проверяется история создания и деятельности заемщика, причастность учредителей заемщика к его созданию и деятельности.

Из приговоров судов видно, что в ряде случаев, при более внимательной проверке финансово-хозяйственной деятельности заемщика, банк мог предотвратить хищение кредита.

На практике возможно возникновение ситуации, при которой заемщик, желающий получить кредит, предоставляет недостоверные сведения о своем финансовом положении, однако рассчитывает погасить кредит за счет дохода от бизнеса или иных источников.

Доказать, что, обманывая банк относительно своего финансового состояния, мошенник изначально не намеревался возвращать кредит, гораздо более сложно, чем доказать, что кредитору были представлены заведомо ложные (недостоверные) сведения о хозяйственном положении либо финансовом состоянии заемщика.

Если умысел на хищение доказан не будет, заемщик может быть привлечен к ответственности только за предоставление кредитору заведомо ложных сведений о хозяйственном положении либо финансовом состоянии.

В зависимости от суммы ущерба эта ответственность может быть административной или уголовной.

Кредит недоверия. Как действовать, если мошенники оформили заем на ваше имя?

Количество киберпреступлений в 2022 году выросло на 75% по сравнению с 2019-м, а раскрывается каждое пятое. Часть дел связана с кредитами, которые взяли мошенники на чужое имя.

Преступники используют разные способы отъема денег у населения. Но если знать хотя бы часть схем, то есть шанс избежать ловушек.

Так, чаще всего злоумышленники звонят от лица якобы службы безопасности банка, сразу же начиная нагнетать обстановку и давя на психику фразами «ваши деньги под угрозой», «кто-то попытался украсть деньги с вашего счета» и т. д. Все начинается как уже привычные попытки телефонного мошенничества. Но затем запаниковавшего человека могут спросить, не оформлял ли он сейчас потребительский кредит. Получив отрицательный ответ, мошенники сообщают, что какие-то преступники пытаются взять заем на его имя и нужно срочно обнулить эту заявку. Нельзя медлить! Однако для отмены операции и перевода денег со счета клиента в другой банк ему необходимо оформить кредит на такую же сумму и перевести средства в страховые ячейки. Звучит глупо и шито белыми нитками, однако многие, находясь в панике, верят и действуют по указке.

Другая схема осуществляется непосредственно через банковских работников (подкупленных или самостоятельно действующих как преступники): так как сотрудники кредитной организации имеют доступ к личной информации клиентов, они могут оформить кредит по его паспортным данным, подделав подпись. Затем взять средства по займу и скрыться. О том, что на нем висит кредит, клиент часто узнает лишь на этапе взыскания долга. Как же действовать, если это произошло?

Кредитные бои

В случае, когда судом рассматривается иск о взыскании долга, пострадавший должен предъявить банку встречный иск с требованием признать кредитный договор недействительным. Также нужно сообщить, что вы не брали и не получали никакого займа.

Следующий шаг — запросить проведение почерковедческой экспертизы, чтобы доказать, что вы не подписывали договор. Если результаты покажут именно это, считайте, что отделались легким испугом! В этом случае взыскивать долг с вас не будут.

Если же экспертиза не докажет, что в документе расписался кто-то другой, избежать выплаты займа будет сложно. Если специалисты решат, что определить подлинность подписи невозможно, ее уже нельзя будет назвать подложной. А значит, долг останется на обманутом человеке.

Но стоит бороться и дальше: например, можно приложить к делу письмо территориального отдела ФМС России о краже или утере документа, удостоверяющего личность, — паспорта или водительских прав. Обязательно напишите и заявление в полицию по факту мошенничества.

Возможен и другой вариант: когда мошенники оформили кредит через мобильный банк. Здесь почерковедческая экспертиза не поможет.

Схема обмана такая же, как и при снятии денег с карты: злоумышленники всеми правдами и неправдами пытаются получить ПИН-код, код из СМС, секретный код безопасности CVV2, а затем оформляют кредит онлайн. И идут на это сами клиенты банков, подписав пользовательское соглашение, позволяющее подтверждать операции паролями и перечисленными кодами в формате аналога личной подписи.

Как правило, крайне сложно доказать, что заем взят мошенниками, если вы сами сообщили им всю конфиденциальную информацию. Но не стоит опускать руки: подавайте встречный иск, пишите заявление в полицию.

Когда ситуация разрешится в вашу пользу, не забудьте проконтролировать аннулирование сведений в бюро кредитных историй. Иначе можете столкнуться с новой проблемой, когда действительно решите взять кредит.

Без паники!

Как же избежать судебных тяжб и уловок мошенников? Конечно, никто не застрахован от того, чтобы поддаться сиюминутной панике и сдать свои данные с потрохами. Но, во-первых, давайте помнить главное: нельзя терять голову и поддаваться на запугивания. Если вам сообщили, что кто-то пытается украсть ваши деньги, первое, что вы должны сделать, — положить трубку и самостоятельно позвонить в свой банк, чтобы все выяснить.

Во-вторых, очевидно, что ни в коем случае нельзя сообщать третьим лицам конфиденциальную информацию, коды и данные карты. Потом будет крайне сложно доказать, что вы это сделали, поддавшись психологическому давлению. Раскрыли данные — сами виноваты!

В-третьих, если вы потеряли карту, то не медлите, звоните в банк, чтобы заблокировать ее. Или сделайте это онлайн.

В-четвертых, обязательно пользуйтесь информированием с помощью СМС или онлайн-уведомлений. Так вы не пропустите совершенные без вашего согласия операции и сможете оперативно заблокировать карту. При этом не забудьте привязать к карте новый номер телефона, если по каким-то причинам он поменяется. Иначе такая оплошность может привести к весомым потерям.

В целом, чтобы не оказаться должником по кредиту, который вы не брали, помните о тех же правилах безопасности, что и при ином виде финансового обмана. Не оставляйте паспорт без присмотра, не сообщайте никому свои данные и не попадайтесь на провокации телефонных мошенников.

Мнение автора может не совпадать с мнением редакции

Заем не брал, а долг имеется: как бороться с кредитами на чужое имя

В конце января комментатор «Матч-ТВ» Роман Нагучев получил неожиданное письмо из суда. Там оказался судебный приказ о взыскании долга по займу, который Нагучев якобы взял в Новосибирске 5 марта 2019 года. Выдала этот кредит микрофинансовая организация (МФО) «Займер». Только вот, как утверждает сам Нагучев, никаких денег он не брал. Более того, он никогда не был в Новосибирске, а 5 марта 2022-го находился за границей, рассказал он в своем Twitter.

В похожей ситуации двумя годами ранее оказался политик Леонид Волков. В феврале 2019-го он проверял свою кредитную историю и обнаружил, что должен около 70 000 руб. некоему ООО «Деньги Взаймы». Оказывается, в августе 2017-го кто-то взял на его имя 6000 руб. под 730% годовых. А вот предпринимателю Алексею из Петербурга (его фамилию The Village не называет) отказали в кредите потому, что бизнесмен задолжал неизвестной ему МФО 3500 руб. О долге мужчина узнал из письма приставов за полгода до этого, но ничего не предпринял.

Подобные истории встречаются все чаще, говорит Иван Бычков, руководитель тюменского офиса Бюро адвокатов Бюро адвокатов «Де-юре» Бюро адвокатов «Де-юре» Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Разрешение споров в судах общей юрисдикции группа Банкротство (включая споры) группа Страховое право группа Уголовное право группа Налоговое консультирование и споры (Налоговые споры) группа Семейное и наследственное право группа Финансовое/Банковское право группа Земельное право/Коммерческая недвижимость/Строительство 12 место По количеству юристов 14 место По выручке 19 место По выручке на юриста (более 30 юристов) Профайл компании × . Кредиты в них, как правило, выдают именно микрокредитные финансовые организации. Ведь чтобы взять заем в банке, надо принести внушительный пакет документов, в том числе подтвердить доход. У МФО требования ниже: одним хватает паспортных данных, другие требуют номера еще нескольких документов (СНИЛС, свидетельства ИНН, полиса ОМС и т.д.), третьи просят прислать скан паспорта, а иногда и других бумаг. Некоторые выдают займы даже дистанционно.

В большинстве своем проверка минимальна, а риски закладываются в высокий процент. Предложений на рынке достаточно: «на карту мгновенно», «под 0% через 15 минут» и так далее.

Срочно получить деньги с минимальными проверками – это не проблема.

Срочно получить деньги с минимальными проверками – это не проблема.

«Лояльностью» МФО пользуются мошенники. Их схемы бывают очень разнообразны, рассказывает адвокат МКА «Вердиктъ» Дмитрий Джулай. Чтобы взять кредит офлайн по оригиналу паспорта (например, если он был утерян), они могут подделать фотографию или подобрать «заемщика», похожего на настоящего владельца документа. С онлайн-займами все еще проще: преступникам достаточно просто вбить персональные данные гражданина либо с их помощью подделать сканы документов.

По словам Бычкова, займы, которые выдают в результате таких схем, чаще всего небольшие. Ведь сами МФО могут идентифицировать клиента только если сумма кредита не превышает 15 000 руб. Если она больше, то проводить проверку должна уже кредитная организация, с которой у МФО заключен договор или соглашение о сотрудничестве. Но это ограничение не всегда может защитить от крупных долгов, потому что преступники могут взять на имя гражданина сразу несколько небольших кредитов (до 15 000 руб.). В таком случае все они, как правило, оформляются в один день, чтобы данные о выдаче не успевали дойти до бюро кредитных историй (БКИ), замечает Бычков.

Чаще всего данные попадают к мошенникам не из-за взлома системы, а из-за недобросовестных сотрудников.

Чаще всего паспортные данные оказываются у злоумышленников в результате различных утечек из банков, салонов связи, МФО, билетных агентств и других организаций, которые массово работают с такими сведениями. Причем, как правило, не из-за взлома системы, а из-за недобросовестных сотрудников, которые крадут и продают эту информацию, обращает внимание Ашот Оганесян, основатель и технический директор SmartLine Inc – разработчика программных средств защиты от утечек. Полностью защитить свои данные от этого вряд ли возможно.

Жертвой такого рода мошенничества может стать каждый.

Но особенно стоит опасаться активным интернет-пользователям, чьи данные могли уйти с различных онлайн-площадок, а также тем, кто недавно остался без паспорта (документ украли или он потерялся), предупреждает Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров.

Другие факторы повышенного риска – хорошая кредитная история и высокий уровень дохода, замечает Бычков. С таким «набором» гражданину, а точнее, мошеннику под его именем, могут без проблем одобрить заем.

Как себя обезопасить?

100%-й гарантии не дадут никакие меры предосторожности. Но есть риски, о которых полезно знать. Как защитить свои данные, рассказывает руководитель тюменского офиса Бюро адвокатов «Де-юре» Бюро адвокатов «Де-юре» Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Разрешение споров в судах общей юрисдикции группа Банкротство (включая споры) группа Страховое право группа Уголовное право группа Налоговое консультирование и споры (Налоговые споры) группа Семейное и наследственное право группа Финансовое/Банковское право группа Земельное право/Коммерческая недвижимость/Строительство 12 место По количеству юристов 14 место По выручке 19 место По выручке на юриста (более 30 юристов) Профайл компании × Иван Бычков:

- Не позволяйте фотографировать свой паспорт в салонах связи, банках и МФО;

- Если делается копия или фото документа, то нужно четко понимать, для чего. Когда необходимость в них отпадет, подавайте заявление о прекращении обработки персональных данных и уничтожении ранее снятых копий;

- Не держите документ открытым в общественных местах;

- Не отправляйте сканы документов по электронной почте;

- Не контактируйте с сомнительными магазинами и другими компаниями, которые требуют от вас копии документов.

Никто также не застрахован от потери или кражи паспорта. Если это произошло, надо сразу же обратиться в полицию и написать заявление об утере или хищении. Чем быстрее это сделать, тем лучше, поскольку сведения о старом паспорте вносятся в реестр недействительных паспортов, поясняет Бычков. Но даже если мошенники успеют получить кредит на утерянный или украденный паспорт, то со справкой из полиции будет проще доказать свою непричастность, добавляет Александр Васанов из юрфирмы Инфралекс Инфралекс Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Цифровая экономика группа Корпоративное право/Слияния и поглощения группа Налоговое консультирование и споры (Налоговые споры) группа Семейное и наследственное право группа Налоговое консультирование и споры (Налоговое консультирование) группа Уголовное право Профайл компании × .

О кредите важно вовремя узнать. Чем раньше, тем больше способов защиты.

Чтобы выяснить, не брали ли преступники кредит на ваше имя, нужно проверить:

- Кредитную историю;

- Наличие исковых производств;

- Наличие исполнительных производств.

Проверить кредитную историю можно через «Госуслуги», направив запрос в Центральный каталог кредитных историй (ЦККИ). Из ЦККИ заявителю пришлют список бюро кредитных историй (БКИ), которые содержат сведения о нем, а также ссылки на сайты этих бюро. Нужно перейти по ним, зарегистрироваться и получить информацию обо всех займах, выданных на ваше имя (дважды в год услуга предоставляется бесплатно). Получить сведения из ЦККИ можно также в любом банке, МФО и любом бюро кредитных историй.

Об исполнительных производствах можно узнать тоже через «Госуслуги». А вот исковые производства следует проверять на сайте суда по месту регистрации. Но это скорее крайняя мера, если есть явные основания беспокоиться. Например, потерян паспорт или была утечка с портала, где есть ваши персональные данные, замечает Жданухин.

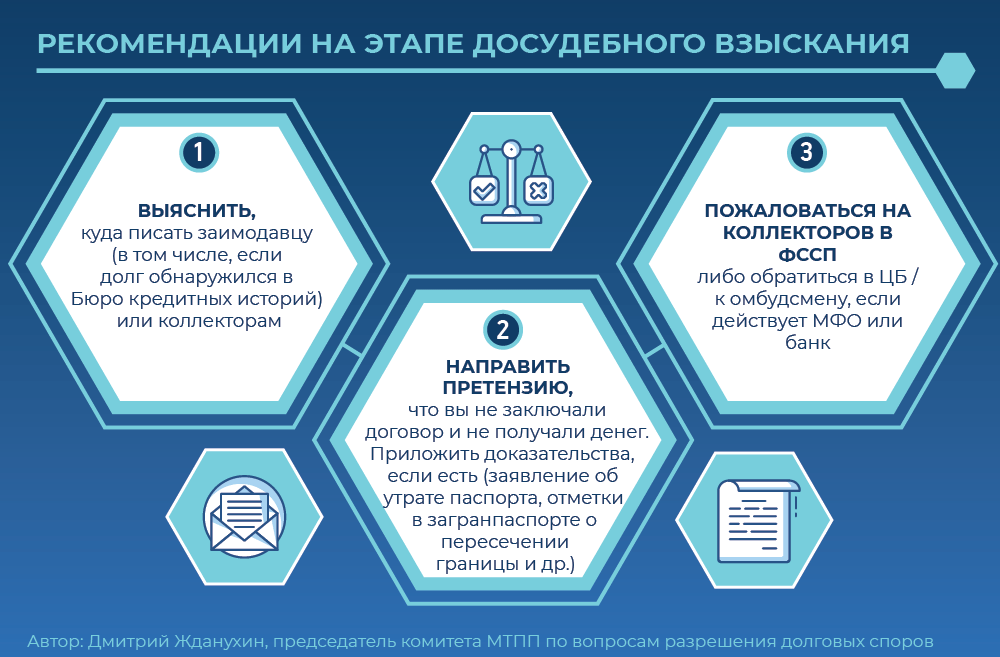

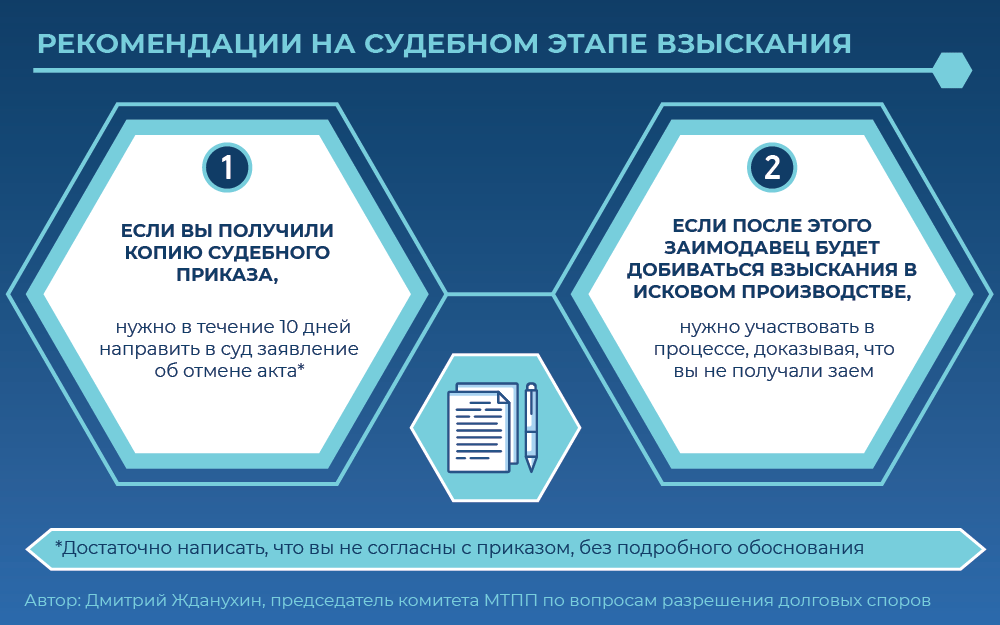

Что делать, если на ваше имя взяли кредит?

Что делать, если вы обнаружили за собой кредит, который не брали? Ответ во многом зависит от стадии взыскания.

Надо максимально подробно все выяснить: кто кредитор, реквизиты договора, сумма долга, стадия взыскания (досудебная, судебное или исполнительное производство). При возможности следует получить информацию в письменном виде – хотя бы в каком-нибудь мессенджере.

Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров

Если все это не помогло, придется обращаться в суд. Практики много, недействительными признают сделки, которые заключены как в офисе МФО, так и через онлайн-сервисы, делится Васанов. Он рассказывает, что нужно потребовать в иске к МФО:

- Признать договор займа незаключенным. В практике есть случаи, когда суд признает договор недействительным, а не незаключенным (дело № 33-0003/2020), но это не совсем корректно. Если лицо не участвовало в заключении сделки, то ее, по сути, вообще нет, поясняет Васанов;

- Обязать ответчика исключить запись о займе из БКИ;

- Обязать ответчика прекратить обработку персональных данных, исключить их из системы и письменно уведомить об этом гражданина;

- Взыскать с ответчика компенсацию морального вреда и расходы на представителя.

В суде: как доказать, что ты не заемщик

По общему правилу, каждый должен доказывать те обстоятельства, на которые он ссылается. Но первоначально такая обязанность лежит на истце, потому что он инициировал спор, замечает Васанов. То есть, если гражданин обращается с иском о признании договора незаключенным, то ему придется доказать, что он не брал заем. Он может, например, указать, что физически не мог этого сделать: был в другом городе (в качестве доказательств подойдут билеты и даже свидетельские показания), за границей (билеты, загранпаспорт со штампом, свидетельские показания), потерял паспорт (это подтвердит справка из полиции).

Например, Марине Федотовой* удалось добиться признания незаключенным договора займа, который она якобы подписала в офисе МФО «Особый случай» в Москве. Заявительница настаивала, что в день, когда ей якобы выдали 3000 руб., она находилась на работе в Санкт-Петербурге. Красногвардейский райсуд Санкт-Петербурга этот довод Федотовой признал обоснованным (дело № 2-4571/2017).

Если подобных обстоятельств нет, то на помощь может прийти почерковедческая экспертиза, которая докажет, что подпись в договоре принадлежит не истцу. Конечно, все эти аргументы (за исключением утраты паспорта) не сработают, если заем взяли дистанционно. Но на такой случай есть другие доводы.

Например, можно сослаться, что номер, на который при регистрации заявки приходило сообщение с кодом подтверждения, равно как и банковский счет, на который перечисляли сумму займа, принадлежат не истцу, дает совет Бычков. Эти доказательства можно истребовать в судебном порядке с помощью соответствующих запросов. Также можно установить местонахождение электронного устройства (например, IP-адрес), с которого входили на сайт МФО, и доказать, что истца в тот момент в этом месте не было, объясняет Васанов.

Все эти аргументы, например, помогли Софье Кузьминой* в споре с МФК «Кредитех Рус» и коллекторской фирмой ООО «Кредитэкспресс Финанс». Советский райсуд Брянска признал, что заем в 9000 руб. МФК непосредственно Кузьминой не предоставлялся. Суд пришел к такому выводу, установив, что номер, который в «Кредитех Рус» указан как принадлежащий Кузьминой, на самом деле оформлен на другого человека. Кроме того, деньги МФК перечислила на карту «Альфа-банка», а у Кузьминой карт этого банка никогда не было. И, наконец, IP адрес устройства, с которого взяли заем, находится в Новосибирске, где у истицы нет ни временной, ни постоянной регистрации, установил суд и признал договор займа незаключенным (дело № 2-3848/2017).

Все упомянутые доводы могут помочь и в случае, если спор инициирует МФО, потребовав вернуть долг. В таком случае гражданину как минимум придется возражать против ее аргументов, а как максимум доказывать обоснованность встречного иска о признании договора незаключенным (если он его заявит).

Независимо от того, когда человек обнаружил «чужой» долг, ему стоит подать заявление о возбуждении уголовного дела, считает Васанов. Поскольку есть вероятность привлечь злоумышленников к ответственности. А еще на подачу такого заявления не помешает сослаться при оспаривании договора.

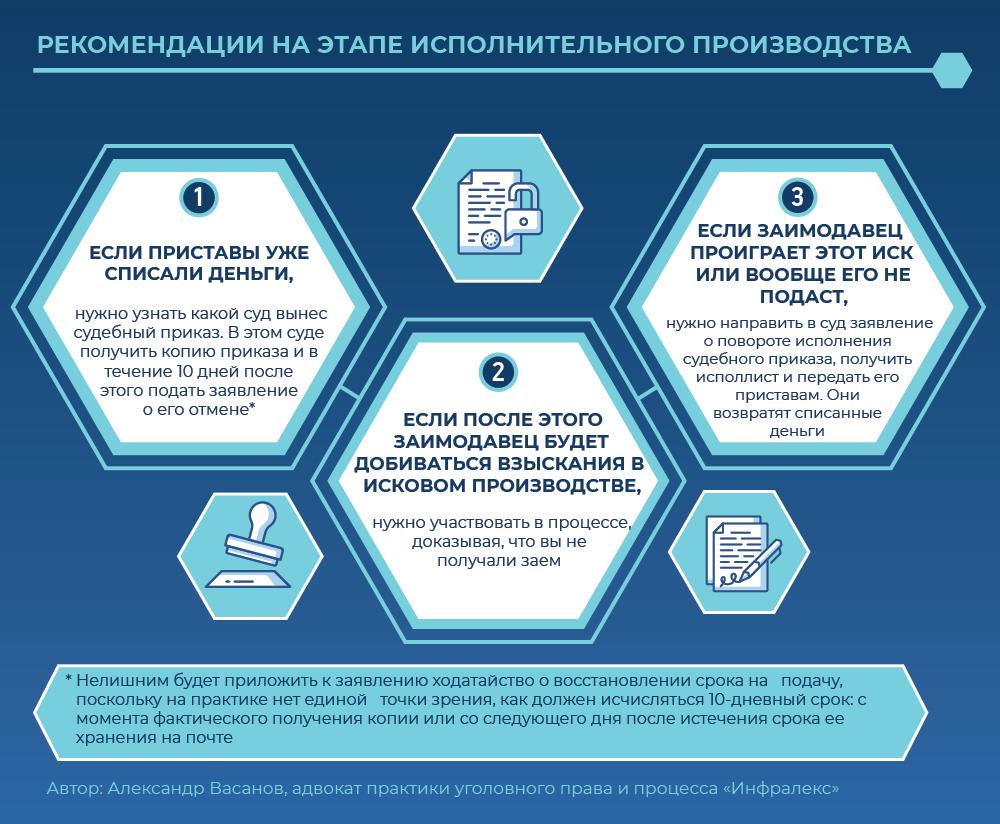

Но чаще всего о наличии кредита человек узнает, когда приставы уже списывают у него деньги, говорит Васанов.

На этот случай у нас тоже есть советы.

Как видно, с «чужими» долгами можно и нужно бороться. Есть хорошие шансы добиться своего. В этом на своем опыте убедился Роман Нагучев, чьей историей начинается статья. Комментатор отправил заявление об отмене судебного приказа, написал в Бюро кредитных историй и позвонил в «Займер». После этого ему прислали письмо из МФО. Организация признала, что Нагучев не получал заем, и попросила БКИ удалить эту информацию из его кредитной истории. Хэппи-энд был и у истории Леонида Волкова. Запись о «его» долге исчезла после писем в БКИ и ООО «Деньги Взаймы». А вот предпринимателю Алексею для этого пришлось дойти до суда, но итог был тот же – «очищенная» кредитная история.

Мошенничество при оформлении кредита

Какие бывают мошенничества с кредитами?

Кредитное мошенничество – достаточно распространенный вид преступлений в финансовой сфере. Существует несколько видов обмана при оформлении кредита. Причем обманывают как организацию-кредитора, так и граждан, желающих получить кредит.

- Какие бывают мошенничества с кредитами?

- Мошенничество в отношении кредитора

- Получение кредита на другое лицо

- Злоупотребление доверием

- Процессуальные трудности

- Что ожидает мошенников?

- Как доказать кредитное мошенничество?

Существует несколько основных видов мошенничества с кредитами:

Оформление кредита по поддельным документам.

Потребительский кредит мошенники могут оформить по чужому паспорту. Жертвами становятся граждане, потерявшие паспорт. В банк обращается человек максимально похожий на владельца документа. В другом случае аккуратно переклеивается фото. Поэтому при утрате паспорта необходимо незамедлительно подать объявление в газету и обратиться в отдел управления миграции МВД РФ с заявлением на восстановление утраченного документа.

Услуги кредитных брокеров.

Для экономии времени и подбора оптимальных условий кредита клиенты часто стали обращаться к посредникам – кредитным брокерам. Большая часть из них работает честно, но есть риск нарваться на «черных» брокеров. Обычно такие лица берут аванс за свои услуги, который возврату не подлежит. Затем клиента уведомляют, что кредит не одобрен. Также недобросовестные посредники предлагают выплатить кредит наличными в обмен на взятую в магазине технику. Заемщик получает примерно треть или половину от суммы кредита. Банку же он остается должен полную сумму со всеми процентами и комиссиями. Посредник обязуется выплатить кредит, однако делать он этого не будет.

Оформление кредита обманным путем.

Встречаются случаи мошенничества со стороны недобросовестных сотрудников, которые, используя паспорт клиента, оформляют на него кредит без его ведома. Произойти это может при оформлении кредита, когда в общей куче документов клиенту дают на подпись еще один договор. Или работник банка при оформлении клиенту дебетовой карты, пользуясь персональными данными, оформляет еще и кредитную.

Оформление на клиента якобы кредитной карты.

Случай онлайн мошенничества. Создается сайт, якобы банка, размещаются реквизиты, форма заявки. Клиент заполняет форму, заявка якобы рассматривается и одобряется. Затем мошенники просят оплатить за услуги пересылки карты определенную сумму денег. Клиент перечисляет деньги, и мошенники исчезают.

Мошенничество в отношении кредитора

Банки также страдают от действий мошенников.

Самыми распространенными случаями мошеннических действия являются:

Предоставление в банк недостоверных сведений о доходах и рабочем месте.

Сотрудники некоторых организаций подтверждают достоверность указанных данных при сговоре с лицом, оформляющим кредит. Хотя кредит платить заемщику все равно придется, если оформляется он на реальные, а не на подложные документы.

Получение кредита и его последующее обжалование через суд.

Мошенники берут кредит, а затем подают в суд яобы на незаконность сделки из-за утраты паспорта или признания заемщика недееспособным.

Регистрация подставной фирмы для получения кредита.

Регистрируется юридическое лицо, имитируется деловая активность. После получения кредитных денег фирма ликвидируется.

Получение кредита на другое лицо

Паспорт другого человека достать сейчас несложно. Мошенники добывают паспорта различными способами: выкупают у карманников, используют паспорта, которые попали к ним в руки вследствие исполнения ими служебных обязанностей. В дальнейшем переклеивается фотография или подбирается очень похожий человек. Если заявка оформляется без визита в банк, в случае с банком Тинькофф, присылается скан чужого паспорта. Курьер, который привозит карту и проверяет документы, может быть в сговоре с мошенниками.

Встречаются ситуации, когда предоставляются данные другого лица или в банк приходит человек, который заведомо не сможет оплачивать кредит (алко и наркозависимые люди, бомжи).

Злоупотребление доверием

Злоупотребление доверием используют банки для получения с заемщиков больших сумм возврата по кредиту. Схемы вполне законны. К ним относится страхование жизни и здоровья. Сумма страховки доходит до 20 000 – 25 000 рублей. Деньги на страховку выдаются клиентам также в кредит и на них начисляются проценты. Вернуть страховую сумму достаточно сложно, даже при досрочном закрытии кредита.

Процессуальные трудности

Мошенничество необходимо доказать, прежде чем виновных лиц привлекут к ответственности. Жертвы мошенников остаются должны банку деньги, которые они фактически не брали и бремя доказательств ложится на них. Для начала необходимо выполнить ряд необходимых действий:

- Запросить у банка копию кредитного договора с подписью заемщика.

- Письменно направить банку претензию с указанием причин, по которым гражданин не мог взять кредит.

- Обращение в органы МВД с заявлением, где необходимо подробно описать ситуацию.

- Подать исковое заявление в суд в рамках гражданского судопроизводства.

Ответчиком будет выступать банк, так как именно он предъявляет претензии. - Если суд удовлетворит требования к банку, то все судебные затраты, а также моральный ущерб будут взысканы за его счет.

Что ожидает мошенников?

Мошенники могут быть привлечены по ст. 159 УК РФ. Предоставление подложных документов квалифицируется по ч. 1 ст.159 УК РФ и наказывается штрафом в размере 120 000 рублей или дохода обвиняемого за год или обязательными работами до 360 часов, исправительными работами – до 1 года, принудительными работами – до 2 лет или арестом до 120 дней или лишением свободы до 2 лет.

Как доказать кредитное мошенничество?

При обнаружении кредитного долга, необходимо вспомнить, не теряли ли вы на тот период паспорт или не оставляли ли его третьим лицам. Доказательством утраты паспорта может быть копия заявления из управления миграционной службы МВД.

При необходимости с банка запрашиваются видеоматериалы, фотографии лица, взявшего кредит, проводится почерковедческая экспертиза. Если заемщик брал кредит лично, как в случае обналичивания стоимости бытовой техники, то доказать факт мошенничества будет сложно. Надежда на успех есть, если с заявлением обратиться несколько пострадавших, тогда их могут объединить в серию и открыть уголовное дело.

Когда могут обвинить в мошенничестве в сфере кредитования (ст.159.1 УК РФ)

Адвокат Антонов А.П.

Статья 159.1 УК РФ предусматривает ответственность за мошенничество в сфере кредитования. Обязательным признаком данного вида мошенничества, помимо перечисленных выше, является особый субъект преступления, которым может выступать только заемщик. Способом совершения преступления является представление банку или иному кредитору заведомо ложных и (или) недостоверных сведений.

Обман в сфере кредитования — это предоставление банку или иному кредитору заведомо ложных и (или) недостоверных сведений для безвозмездного обращения денежных средств (наличных или безналичных) в свою пользу или пользу третьих лиц при заведомом отсутствии намерения их возвращения в соответствии с условиями договора.

Мошенничество признается совершенным в сфере кредитования только в случае представления кредитору заведомо ложных или недостоверных сведений об обстоятельствах, необходимых для получения кредита. Если же лицо целиком и полностью выдает себя за другого человека, то его действия будут квалифицированы по ст. 159 УК РФ как обычное мошенничество.

В том случае, если создается коммерческая организация, имеющая своей целью хищение кредитных средств и не имеющая намерения фактически осуществлять предпринимательскую или банковскую деятельность, то это полностью охватывается составом рассматриваемой нормы.

В качестве примера можно рассмотреть следующую ситуацию.

Генеральный директор ООО «Л» обращается в банк за получением кредита в сумме 10 млн руб. для нужд своей организации. Однако он предоставляет в банк заведомо ложные и недостоверные сведения, а именно не соответствующие действительности учредительные документы, а также документы относительно финансово-хозяйственной деятельности, содержащие ложные сведения о прибыли (либо стоимости имущества, передаваемого в залог). По результатам рассмотрения данных документов банк принимает положительное решение, денежные средства в качестве кредита предоставляются, однако обязательства по погашению кредита ООО «Л» не выполняет. Банк, видя, что кредит не возвращается, начинает проводить свои проверочные мероприятия. Его службы безопасности, где, как правило, работают бывшие сотрудники правоохранительных органов, запрашивают сведения в налоговых органах, анализируют в совокупности имеющуюся информацию и получают данные о предоставлении ложных и недостоверных сведений при обращении за получением кредита. После этого представители банка обращаются в правоохранительные органы. В данном случае действия генерального директора ООО «Л» будут квалифицированы по ч. 4 ст. 159.1 УК РФ.

Части 2 — 4 ст. 159.1 УК РФ предусматривают ответственность за мошенничество в сфере кредитования, совершенное:

— группой лиц по предварительному сговору;

— лицом с использованием служебного положения, а равно в крупном размере;

— организованной группой либо в особо крупном размере. Определение размеров ущерба дано в примечании к ст. 159.1 УК РФ.

Крупным размером признается стоимость имущества, превышающая 1 млн 500 тыс. руб., а особо крупным — 6 млн руб.

Иногда возникают сложности в применении ст. 159.1 УК РФ ввиду схожести с составом преступления, предусмотренным ст. 176 УК РФ (незаконное получение кредита). Рассмотрим, по каким критериям можно разграничить указанные смежные составы преступлений.

— Во-первых, если в ст. 159.1 УК РФ субъектом преступления является заемщик (при этом нет указания, является ли он физическим лицом или представителем юридического лица (как например, заместитель генерального директора)), то ст. 176 УК РФ четко указывает на то, что речь идет о получении кредита либо льготных условий кредитования индивидуальным предпринимателем или руководителем организации.

— Во-вторых, ст. 159.1 УК РФ предусматривает уголовную ответственность исключительно за хищение денежных средств (товара), предоставляемых в качестве кредита, в то время как ст. 176 УК РФ устанавливает ответственность не только за получение кредита в виде денежных средств (товара), но и льготных условий кредитования (например, уменьшение процентной ставки).

— В-третьих, самым сложным и спорным моментом является установление умысла. Так, если при квалификации действий по ст. 159.1 УК РФ умысел лица должен быть изначально направлен на хищение денежных средств, предоставляемых в качестве кредита (лицо не планирует возвращать кредит), то при применении ст. 176 УК РФ умысел виновного направлен исключительно на незаконное получение кредита, для чего и предоставляются заведомо ложные сведения банку или иному кредитору о хозяйственном положении либо финансовом состоянии организации, но в дальнейшем кредит возвращается в установленном порядке.

В связи с этим вернемся к приведенному нами примеру.

Если бы генеральным директором ООО «Л» были предоставлены в банк заведомо ложные сведения относительно финансово-хозяйственной деятельности компании исключительно для целей получения кредита, но в дальнейшем ООО «Л» возвращало бы в установленном порядке полученный кредит, то действия генерального директора были бы квалифицированы по ст. 176 УК РФ.

Согласно примечанию к ст. 170.2 УК РФ, крупным ущербом признается ущерб в сумме, превышающей 2 млн 250 тыс. руб., а особо крупным — 9 млн руб.

Остались вопросы к адвокату?

Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Договор задатка

Договор задатка представляет собой соглашение, в силу которого одна сторона передает денежные средства другой стороне с целью удостоверения своих намерений по покупке определенного имущества.

Многие путают понятия задатка и аванса, так как они имеют определенную схожесть. Однако следует различать эти понятия, потому что по своей сути они имеют следующие отличия:

- Договор задатка представляет собой обязательство одной стороны приобрести определенное имущество у другой стороны, когда аванс – это просто предоплата.

- Задаток является обеспечением исполнения обязательств по какому-либо договору. При заключении соглашения о задатке оговариваются условия, на которых будет заключен последующий договор, в то время как при заключении договора об авансе, условия последующего договора могут быть изменены. Таким образом, в случае недопонимания между сторонами, аванс может быть попросту возвращен.

Исходя из норм Гражданского законодательства, а именно пункта 2 статьи 380 ГК РФ, договор задатка подлежит оформлению в письменной форме.

Ниже мы подробно разберем процесс составления такого документа, при этом выделив основные моменты, касающиеся содержания данного договора.

Преамбула

Договор задатка

Лорин Рауль Альбертович, зарегистрированный по адресу: Тюменская область, Город Тюмень, улица Доможирова, дом 284, квартира 951, паспорт: номер 0000 серия 000000, выдан УМВД России по Тюменской области в городе Тюмень 12.12.2000, именуемый в дальнейшем «Продавец», с одной стороны

И

Чистяков Альбер Павлович, зарегистрированный по адресу: Тюменская область, Город Тюмень, улица Новосёлова, дом 157, квартира 942, паспорт: номер 0000 серия 000000, выдан УМВД России по Тюменской области в городе Тюмень 10.12.2000, именуемый в дальнейшем «Покупатель», с другой стороны

Заключили настоящий договор о нижеследующем:

Преамбула договора содержит в себе информацию, связанную с личными данными сторон. Так, в тексте преамбулы фигурируют следующие положения:

- Во-первых, разновидность заключаемой сделки (в нашем случае это — Договор задатка).

- Во-вторых, место, то есть город, в котором оформляется соглашение;

- В-третьих, дата заключения договора;

- В-четвертых, фамилии и инициалы сторон, адреса регистрации и паспортные данные;

- В-пятых, роли участников сделки.

Все вышеперечисленные позиции в совокупности представляют собой содержание преамбулы.

Далее в договоре прописываются разделы, содержащие существенные (без наличия которых договор не вступает в юридическую силу) и дополнительные (по усмотрению сторон) условия. Ниже мы представим образец каждого раздела по отдельности.

Предмет

Раздел о предмете выступает базовой составляющей любого документа. В нем указывается, на счет чего конкретно стороны договариваются. Итак, положения, связанные с предметом соглашения, в тексте документа прописываются следующим образом:

В соответствии с настоящим соглашением Контрагенты договорились заключить договор купли-продажи жилого дома в срок до 21 января 2023 года.

Жилой дом расположен по адресу: Тюменская область, поселок Советский, жилой комплекс «Чайка», дом 7.

Характеристики отчуждаемого объекта недвижимости представлены в приложении 1 к настоящему договору.

Цена жилого дома составляет 2 000 000 (Два миллиона) рублей 00 копеек.

После заключения настоящего соглашения Покупатель передает Продавцу денежную сумму в размере 500 000 (Пятьсот тысяч) рублей 00 копеек в качестве задатка.

Задаток входит в оплату стоимости жилого дома.

Собственником жилого дома является Продавец. Данный факт подтверждается выпиской из Государственного Реестра.

Продавец гарантирует, что отчуждаемый объект недвижимости. Являющийся предметом настоящего соглашения, не обременен правами третьих лиц, не находится в залоге или под арестом.

Права и обязанности

Настоящий раздел предусматривает перечень обязательств Контрагентов в рамках настоящего соглашения. Таким образом, здесь прописываются положения, связанные с действиями лиц, а именно, как они должны поступать в тех или иных ситуациях.

Примерные формулировки, которые фигурируют в таком разделе, мы представим ниже:

Продавец вправе:

• Требовать своевременного внесения задатка в той сумме, которая указана в пунктах настоящего договора.

• Требовать от Покупателя надлежащего исполнения обязательств по настоящему соглашению.

Продавец обязуется:

• После подписания настоящего соглашения предоставить Покупателю, все необходимые документы на отчуждаемый объект;

• За 7 (Семь) календарных дней до подписания соглашения о купле-продаже жилого дома, предоставить Покупателю, документы, связанные с оплатой услуг связи. Электроэнергии и т.д.

• После подписания договора не производить каких-либо ремонтных и иных работ, влекущих за собой изменение характеристик жилого дома.

• Нести ответственность в случае нарушения положений настоящего договора, а также в случае неисполнения обязательств, установленных настоящим соглашением.

• Исполнять свои обязательства в соответствии с положениями заключаемого договора.

Покупатель вправе:

• Требовать соблюдения всех договоренностей между сторонами.

• Требовать предоставления всех документов на жилой дом после подписания настоящего соглашения.

• Требовать от Продавца надлежащего исполнения обязательств по настоящему соглашению.

Покупатель обязуется:

• Передать Продавцу полную сумму задатка в срок, уставленный настоящим соглашением.

• Нести ответственность в случае нарушения положений настоящего договора, а также в случае неисполнения обязательств, установленных настоящим соглашением.

• Исполнять свои обязательства в соответствии с положениями заключаемого договора.

Заключительные положения

В таком разделе отражаются положения, не связанные по своей сути с указанными выше разделами, но имеющие непосредственное отношение к настоящему договору. Их формулировки выглядят следующим образом:

• Настоящее соглашение приобретает юридическую силу с момента его подписания Контрагентами.

• Договор составлен в двух экземплярах, по одному для каждой из сторон.

• Настоящий договор вступает в силу с момента подписания его сторонами.

Как оформить задаток правильно, чтобы не потерять деньги

Как оформить задаток? Разумный размер задатка, Какие документы подписать. Договор-соглашение о задатке. Расписка от продавца в получении задатка. Возвращение задатка в двойном размере

Статья обновлена 29.05.2022 года

Такие вопросы возникают у любого здравомыслящего покупателя недвижимости. Ведь есть понимание, что задаток необходим, но и есть страх его потерять или вернуть в двойном размере.

В этой статье я расскажу как правильно оформить передачу задатка, без опасности утраты денег.

Разберемся в этом подробно:

Как оформить задаток

- Действительно задаток теряют из-за неправильного оформления документов.

- Но ведь и взыскать задаток с Продавца в двойном размере, при правильном оформлении абсолютно реально.

Поэтому, если Вы определились с выбором — передавайте задаток!

Задача задатка обеспечить выполнение договоренностей по Предварительному договору. Поэтому совсем не достаточно составить Соглашение о задатке.

Исходя из многолетнего опыта сопровождения сделок, смею утверждать, что весь успех купли-продажи зависит от правильно или неправильно составленного Предварительного договора.

Вы даже и не задумывались об этом.

Напротив Вы считали Предварительный договор купли-продажи не нужным, не существенным. Или даже не знали о его существовании?

-А я ни чуть не удивлена, ведь многие дилетанты начинают строить дом без проекта. При этом потом сильно расстраиваются от того, что он трещит по швам.

- Так вот, Предварительный договор купли-продажи нужен и передавать задаток без него нельзя!

Предварительный договор — это проект сделки, продуманный до мелочей! И ни чуть не меньше.

Содержание статьи подробное:

Как правильно оформить задаток при покупке квартиры, дома, земельного участка

Как правильно оформить задаток ?

-А что, разве можно его оформить неправильно?

-Еще как! )))

Начнем с того как правильно определить размер задатка, это очень важно.

Ведь задаток является обеспечительной мерой выполнения договоренностей по предварительному договору.

Конечно он составляет часть стоимости, но при определении размера задатка необходимо ориентироваться именно на то, какой его размер будет обеспечивать выполнение Продавцом обязательства продать , на оговоренных условиях. А покупателя купить, на оговоренных условиях.

Например:

Рыночная стоимость недвижимости составляет 3 000 000, 0 рублей. Вы торгуетесь и договариваетесь купить за 2 900 000.0 рублей с использованием кредитных средств. Составляете Предварительный договор, прописываете условия и форму оплаты и передаете задаток 50 000.0 рублей.

То есть в случае отказа от продажи Продавец возвращает Вам двойной задаток, то есть 100 000,0 рублей.

Продавец, поразмыслив над ценой и к тому же «напряжными» условиями оплаты с использованием кредитных средств после перехода права на Покупателя , понимает что прогадал и продолжает продажу у Вас за спиной.

К нему приходит Покупатель с наличными деньгами и срочной покупкой и не торгуясь предлагает ему 3 000 000.0 рублей, он удачно продал свою квартиру, но ему необходимо освободить ее за неделю.

То есть Продавец, на завтра продает недвижимость, при подписании договора получает полную сумму и безболезненно возвращает Вам деньги в размере 50 000.0 рублей. Он уже проконсультировался )))) Вы же соглашение о задатке не составили, значит суд сочтет его авансом, а аванс возвращается в размере переданной по расписке сумме.

Даже возврат суммы в 100 000.0 Продавца не ударит по карману.

Хорошо если он Вас уведомит о продаже))))), а то будете ждать, когда он Вам соберет полный пакет документов для банка.

И Вы остались с носом!

Вернее без квартиры. А чемоданы и коробки уже собраны.

И независимую оценку для банка уже оплатили ((((

А вот правильно оформленный задаток в размере 100 000.0 рублей обеспечил бы Вам спокойную покупку, на прописанных в предварительном договоре условиях.

Документы, оформляющие задаток

С размером задатка определились.

-Теперь , какие бумаги необходимо составить?

Как оформить задаток ?

-Конечно расписка нужна. Ведь она подтверждает факт получения денег Продавцом. Но не более того!

-Тогда еще нужно Соглашение о задатке.

-Обязательно.

Но оно подтверждает понимание каждой из сторон о последствиях невыполнения договоренностей: о возврате в двойном размере в случае отказа от продажи или потери задатка в случае отказа от покупки.

И все!

В Соглашении о задатке НЕ прописываются условия купли-продажи. Оно является приложением к предварительному договору купли-продажи.

-Значит нужен договор о намерениях совершить куплю-продажу?

Предварительный договор купли-продажи не является договором отчуждения — это договор о намерениях продать и купить.

Только три документа, работающие вместе являются правильным оформлением сделки:

-А какой из них самый главный?

-Все они, для целей сделки купли-продажи недвижимости, ценны вместе и не ценны по-одному!

Я вижу, Вы сомневаетесь?

Ну тогда вспомните о нашем разговоре позже )

Уж поверьте моему опыту. Я сопровождаю сделки с недвижимостью с 2006 года, в моей профессиональной копилке более 1 000 успешных сделок.

Перед передачей задатка нужно оценить риски в сделке и проверить документы, подтверждающие права на недвижимость.

Нужно ли оформлять задаток у нотариуса?

Гражданский кодекс требует заключение предварительного договора в такой форме, как оформляется основной.

В обязательном порядке нужно удостоверять договор продажи недвижимости,

1. принадлежащей несовершеннолетним и недееспособным, а так же

2. при продаже доли в праве собственности НЕ всеми «дольщиками» сразу.

Однако на практике и в этих случаях применяется простая письменная форма предварительного договора.

Однако, необходимо помнить!

Для таких сделок нужно в обязательном порядке:

Как оформить задаток. Видео консультация

Я приготовила для вас видео консультацию с подробными разъяснениями по письменному оформлению задатка и шаблоны договоров.

Составление сразу трех необходимых документов с помощью конструктора договоров:

Посмотрите обязательно.

Составление соглашения о задатке по шаблону:

Конструктор договоров можно протестировать бесплатно > > >

Кто может подписать соглашение о задатке

Подписать соглашение о задатке и принять денежные средства может только собственник недвижимости! Или его представитель по нотариальной доверенности.

- Супруг не может принимать задаток, если право собственности зарегистрировано на другого.

Не нужно путать понятия «совместно нажитое имущество» и «форма зарегистрированного права».

- Если супруги владеют недвижимостью на праве общей совместной собственности — один из может принять задаток.

-Как оформить задаток?

Составить три документа:

Риэлтор, посредник. агент по недвижимости, директор агентства недвижимости НЕ ИМЕЮТ ПРАВА принимать задаток без нотариальной доверенности от собственника.

Как передать деньги продавцу

Как правило задаток передают наличными, ведь это не крупная сумма.

Так же можно сделать перевод с банковской карты покупателя на банковскую карту продавца.

Или совершить безналичный расчет путем банковского перевода на счет продавца.

При любой форме расчета продавец должен передать покупателю расписку о получении средств.

При безналичном расчете в расписке нужно указать способ получения денежных средств.

«Денежные средства получены мной на банковскую карту ПСБ «

«Денежные средства получены на банковский счет ВТБ»