Налоговый вычет в 2022 году: что нужно знать при покупке квартиры

Россияне, которые платят налог на доход физических лиц (НДФЛ), после покупки жилья могут вернуть часть уплаченных налогов из бюджета. При этом не важно, каким способом приобретена недвижимость, на собственные средства или в ипотеку.

Рассказываем что нужно знать о налоговом вычете при приобретении квартиры.

Налоговый вычет за квартиру:

Как получить налоговый вычет за квартиру: видео

Как рассчитать налоговый вычет за квартиру

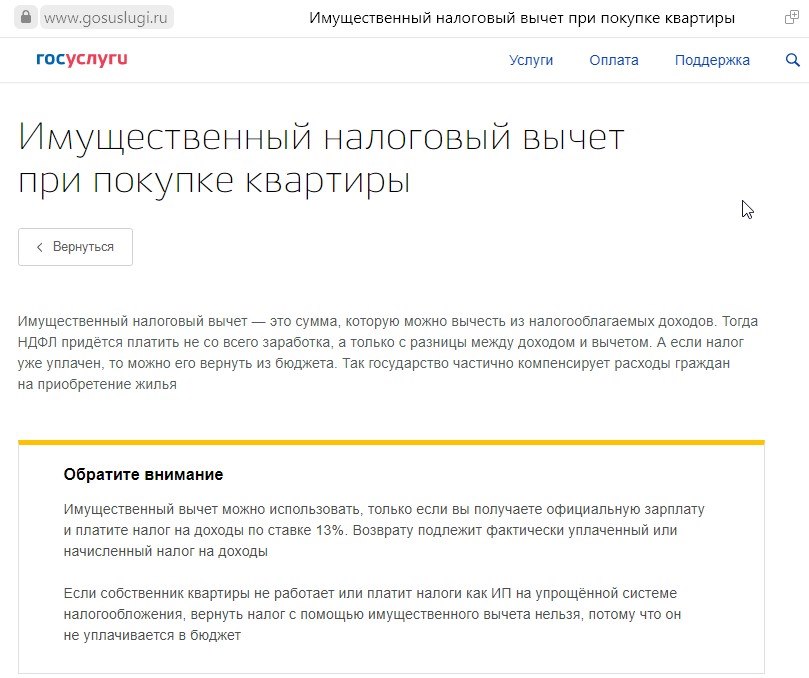

Налоговые резиденты России (живут в стране не менее 183 дней в течение года и уплачивают налог с зарплаты) могут получить у государства 13% от стоимости приобретенной недвижимости. Если собственник квартиры не работает или платит налоги как ИП на упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

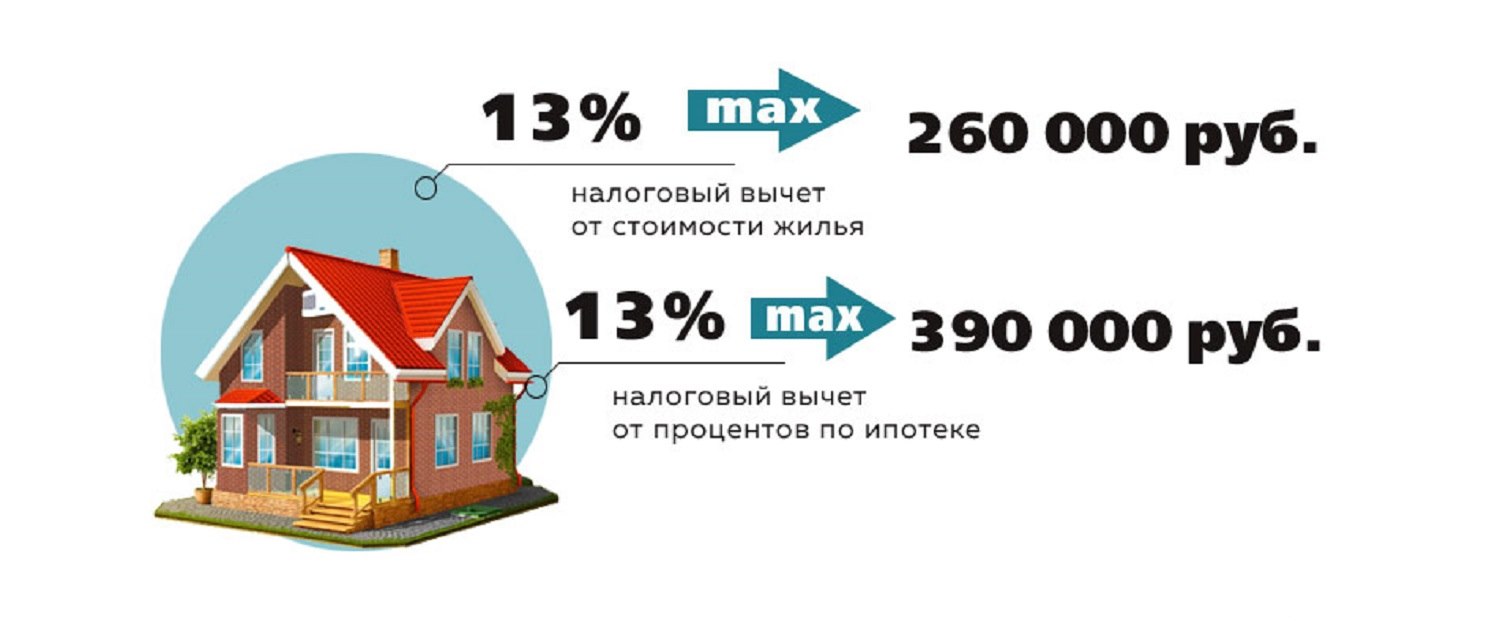

Налоговый вычет за квартиру каждому человеку дают один раз. Существует лимит, с которого будет исчисляться налоговый вычет: 2 млн руб. — для строительства или покупки жилья, 3 млн руб. — при погашении процентов по ипотеке. Таким образом, сумма имущественного налогового вычета может составить до 650 тыс. руб.: 260 тыс. руб. — за покупку квартиры и 390 тыс. руб. — уплаченные проценты по ипотеке.

Если стоимость квартиры меньше 2 млн руб., то вычет рассчитывают в зависимости от суммы покупки, а остаток можно перенести на покупку других объектов. Вычет от уплаты процентов по ипотеке возвращается одноразово и действует в отношении одного объекта недвижимости.

Пример расчета суммы НДФЛ к возврату

Если квартира стоит 1,5 млн руб., то вычет по расходам на ее покупку составит 1,5 млн руб. — можно вернуть 13%, то есть 195 тыс. руб. уплаченного НДФЛ.

При стоимости квартиры в 2 млн руб. можно вернуть 260 тыс. руб. налога.

Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн руб., а налог к возврату составит 260 тыс. руб.

Уплаченные проценты по ипотеке учитываются отдельно. НДФЛ вернут с той суммы, которая уже перечислена банку.

Бывают случаи, когда использовать весь вычет за год не получается. В таком случае остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ. Растягивать вычет можно на любой период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Вернуть средства за жилье, которое приобреталось в браке, может каждый из супругов. В сумме семья сможет получить до 1,3 млн руб. Также, если родители платят за долю ребенка, они могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн руб. Просто расходы на долю ребенка учтутся как расходы родителей. Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

В каких случаях НЕЛЬЗЯ получить налоговый вычет за квартиру:

- Получить налоговый вычет за недвижимость не получится, если оплата строительства (приобретения) жилья произведена за счет средств работодателя или других лиц, средств материнского капитала, а также за счет бюджетных средств.

- При покупке квартиры у родственников (взаимозависимых лиц) получить вычет не получится. К таким лицам относятся: физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. То есть купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. При этом при покупке недвижимости у тещи или брата жены получить вычет можно.

- Нельзя получить вычет по унаследованной или подаренной квартире, так как вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу.

- Участники военной ипотеки не могут использовать вычет на общих основаниях, так как часть суммы на жилье им дает государство.

Срок получения вычета

Обратиться за получением налогового вычета при приобретении жилья на вторичном рынке можно сразу после регистрации сделки. Если квартира приобреталась в новостройке, подать документы можно после сдачи дома в эксплуатацию и подписания акта приема-передачи жилья. Сумма налогового вычета не может превышать уплаченных вами за год налогов или ежемесячных платежей по НДФЛ.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие годы. Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя. Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры. Но стоить помнить, что вернуть подоходный налог получится не более чем за три последних года.

Новостройку оплатили в 2016 году, а право собственности на нее оформили только в 2018-м. Право на вычет появилось в 2018 году. В 2022 году собственник подает декларации за 2019 и 2018 годы. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2017-й не вернут, потому что тогда еще не было права на вычет.

Квартира куплена в 2017 году и тогда же оформлено на нее право собственности, а оформить вычет решили в 2022 году. Вернуть налог можно за 2019, 2018 и 2017 годы.

Единственным исключением из этого правила является перенос вычета пенсионерам. Они могут получить вычет не только за тот год, когда приобрели недвижимость и оформили право собственности на нее, и последующие годы, но и за три предыдущих года.

Например

Пенсионер в 2019 году купил квартиру и в том же году вышел на пенсию. Соответственно, налог на доходы он уже не платит и вернуть его за последующие годы не сможет, так как в бюджет ничего не перечисляет. Однако он имеет право заявить вычет за 2018, 2017 и 2016 годы и вернуть НДФЛ, который заплатил до выхода на пенсию и приобретения жилья. Таким правом обладают и работающие пенсионеры: даже если они платят НДФЛ, все равно могут вернуть налог за три года до покупки квартиры.

Список документов для налогового вычета

Для начала нужно заключить сделку по покупке жилья. Затем получить в налоговой инспекции уведомление о том, что вы имеете право на вычет. И это право требуется документально подтвердить и доказать, что вы совершили покупку.

Для оформления имущественного вычета при покупке квартиры необходимы документы:

- декларация о налогах на доходы физлиц по форме 3-НДФЛ (бланк можно взять в налоговой или на ее сайте);

- справка от доходах по форме 2-НДФЛ (получить у работодателя);

- договор купли-продажи жилья;

- свидетельство о праве собственности (или выписка из ЕГРН);

- акт приема-передачи квартиры налогоплательщику (или доли в ней);

- документы, подтверждающие расходы на покупку имущества (банковские выписки, расписка от продавца о получении денег);

- паспорт;

- свидетельство о заключении брака (если квартира приобретена в браке).

При получении вычета по ипотечным процентам нужно предоставить:

- договор с кредитной организацией;

- график погашения кредита и уплаты процентов за пользование заемными средствами.

Все документы можно предоставить в копиях, однако лучше всегда иметь при себе оригиналы.

Как получить налоговый вычет через налоговую

Для того чтобы получить имущественный вычет, можно обратиться в налоговую инспекцию. В этом случае нужно дождаться окончания года, в течение которого была куплена недвижимость. Этот способ подойдет тем, кто хочет получить большую сумму сразу. Полученные средства можно направить на ремонт квартиры, покупку мебели, крупные покупки или досрочное погашение жилищного кредита.

Инструкция для получения имущественного налогового вычета через налоговую:

1. Заполнить налоговую декларацию (по форме 3-НДФЛ).

2. Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготовить копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом;

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем;

- при погашении процентов по кредиту — целевой кредитный договор или договор займа, договор ипотеки, график погашения кредита (займа) и уплаты процентов.

4. Подготавливаем копии платежных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (можно использовать выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

5. При приобретении имущества в общую совместную собственность подготавливаем:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договоренности сторон — участников сделки о распределении размера имущественного налогового вычета между супругами.

6. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Как получить налоговый вычет через работодателя

Получить имущественный налоговый вычет можно и через работодателя. Документы стоит подавать сразу, не дожидаясь конца года. В этом случае не нужно подавать декларацию по форме 3-НДФЛ. Вычет предоставят на основании уведомления. Налоговая инспекция выдает такой документ по заявлению. Работодатель не будет удерживать НДФЛ с зарплаты, пока не выплатит полагающийся лимит компенсации. Эти средства можно направить на погашение ежемесячных ипотечных платежей.

Инструкция для получения имущественного налогового вычета через работодателя:

- В произвольной форме написать заявление на получение уведомления от налогового органа о праве на имущественный вычет.

- Подготовить копии документов, подтверждающих право на получение имущественного вычета.

- Предоставить полный пакет документов в налоговый орган по месту жительства.

- По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет.

- Предоставить работодателю выданное налоговым органом уведомление. Документ будет являться основанием для неудержания НДФЛ из зарплаты сотрудника до конца года.

Как получить налоговый вычет при покупке недвижимости

После покупки недвижимости в ипотеку вы можете вернуть себе часть денег — получить налоговый вычет. Напомним самое важное о получении вычета и расскажем, почему сейчас — самое подходящее время подать документы.

Положен ли вам налоговый вычет

Вы сможете получить имущественный вычет, если вы:

✅ Официально работаете и платите подоходный налог

✅ Не оформляли налоговый вычет по жилью, купленному до 2014 года

✅ О формили налоговый вычет в 2014 году или позже, но еще не исчерпали всю сумму

За что можно получить имущественный налоговый вычет

✅ Покупка квартиры, частного дома, комнаты, доли, участка с жилым домом или под строительство

✅ Строительство жилья

✅ Проценты по ипотечному кредиту

✅ Отделку и ремонт квартиры в новостройке, если она куплена у застройщика и продавалась без отделки

Сумма налогового вычета

Вы можете получить вычет в размере 13% от стоимости жилья и отделки и 13% от суммы процентов по ипотеке, но не больше 650 тысяч рублей.

Почему так: максимальная сумма для расчета вычета за покупку недвижимости и отделку — 2 миллиона, а за проценты по ипотеке — 3 миллиона. Если ваша недвижимость стоит больше 2 миллионов, вычет всё равно рассчитают только от 2 миллионов. Так гласит закон.

Важно: налоговый вычет за отделку и ремонт не увеличивает общую сумму вычета, а входит в вычет за покупку жилья.

Однако если вы в браке, при определенных условиях каждый из супругов сможет получить до 650 тысяч, то есть в общей сложности — до 1,3 миллионов рублей.

Читайте подробнее о том, как получить максимум, в статье: «Как получить налоговый вычет 650 000 рублей, если у вас ипотека» .

Как рассчитать налоговый вычет

Рассчитать сумму налогового вычета просто. Если ваша недвижимость стоит меньше 2 миллионов рублей, просто умножьте стоимость на 0,13. Именно такую сумму вы получите. То же с процентами по ипотеке.

Если недвижимость стоит больше, за покупку можно будет получить только до 260 тысяч, а за проценты — до 390 тысяч рублей.

Когда можно подать документы на вычет

Если вы купили недвижимость в 2022 году или раньше, вы можете подать документы на вычет уже сейчас. Получение вычета — довольно длительный процесс. И если подать документы сейчас, к маю вы получите деньги.

Если вы купили недвижимость в этом году, подать документы можно будет только в следующем, так как декларация 3-НДФЛ, необходимая для получения вычета, подается только за целый календарный год. Единственная возможность в этом случае получить налоговый вычет в 2022 году — оформить его через работодателя.

Какие документы нужны для получения вычета

✅ Паспорт

✅ Заявление на налоговый вычет

✅ Декларация 3-НДФЛ

✅ Справка 2-НДФЛ за нужный период

✅ Копия договора купли-продажи или долевого участия

✅ Выписка из ЕГРН или акт приема-передачи

✅ Документы, подтверждающие ваши расходы

✅ Справка об уплаченных по ипотеке процентах — при оформлении вычета за проценты. Ее можно заказать в личном кабинете Домклик

✅ Реквизиты карты или счета для перечисления средств

Список может немного отличаться в зависимости от типа недвижимости и вычета. Узнать точный список можно в налоговой службе.

При оформлении вычета за отделку есть много нюансов. Подробно о них написали здесь: «Как получить налоговый вычет за отделку квартиры».

Как получить вычет проще

Если вы купили недвижимость в ипотеку Сбера, вы можете воспользоваться Сервисом возврата налогов .

Стоимость услуги — 2 199 рублей. Наш налоговый консультант поможет вам рассчитать максимальную сумму вычета, соберет документы и оформит за вас декларацию. Вам останется только передать документы в налоговую — на сайте или лично.

Услуга упрощает процесс, так как в каждом случае есть нюансы, которые могут влиять на сумму и возможность получения вычета. Вам не придется несколько раз подряд обращаться в налоговую службу с документами, чтобы всё точно рассчитать и правильно оформить. Кроме того, декларация, которую оформит наш консультант, поможет вам сразу получить и другие виды вычета, если они вам положены — например, за обучение или лечение.

Как быстро вы получите налоговый вычет

После подачи документов у налоговой службы есть 3 месяца на их рассмотрение. Еще месяц занимает перечисление денег. Такой срок предусмотрен законом.

Как выгоднее оформить имущественный налоговый вычет: 5 лайфхаков

С помощью имущественного налогового вычета можно частично компенсировать свои расходы на покупку жилья и вернуть до 650 тысяч ₽. Рассказываем о способах сделать это максимально выгодно и быстро.

Со своих доходов россияне платят НДФЛ — налог на доходы физических лиц в размере 13% (при доходе свыше 5 миллионов ₽ в год — 15%). Их можно вернуть, оформив налоговый вычет. Например, имущественный — при покупке жилья.

Есть два вида имущественного вычета:

Читайте по теме:

5 способов выгоднее оформить налоговый вычет

1. Купить квартиру в браке

Если недвижимость куплена в браке, то размер налогового вычета за её покупку вырастет вдвое — получить налоговый вычет могут оба супруга. Каждый по 260 тысяч ₽ за покупку жилья и по 390 тысяч за проценты по ипотеке. В итоге вернуть можно 1,3 миллиона ₽. Правда, в таком случае процентов по кредиту нужно заплатить на 6 миллионов ₽, стоимость квартиры должна быть не меньше 4 миллионов ₽ (так как лимит по вычету при покупке жилья — 2 миллиона ₽ на каждого).

Если квартира стоила дешевле, придётся распределить доли.

2. Грамотно распределить доли

Если недвижимость стоила меньше 4 миллионов ₽, супругам нужно распределить доли: кто с какой суммы будет получать вычет.

консультант по налоговым вычетам

«Если на момент покупки жилья вы состояли в браке, то оно считается общим имуществом. С 2014 года каждый супруг может получить вычет за свою долю в такой квартире. Здесь важно помнить об ограничениях в 2 миллиона ₽ на человека. Если квартира стоила 4 миллиона ₽ или больше, то всё просто: каждый супруг как бы вкладывает по 2 миллиона своих денег, поэтому может получить полный вычет.

Если квартира обошлась дешевле 4 миллионов ₽, то каждый супруг заплатил менее 2 миллионов. Тут неважно, кто в семье работал и получал больше. Это общее имущество. Нужно просто распределять доли по супругам. Лучше это сделать так, чтобы большая доля была у супруга, который платит больше налогов. Тогда вы быстрее получите суммарный вычет.

Например, супруги поженились и через год купили квартиру за 3 миллиона ₽. На семейном совете они решили, что доля супруги составляет 2 миллиона, а супруга — 1 миллион ₽. Жена получает полную сумму вычета — 260 тысяч ₽, а муж — 130 тысяч ₽. При следующей покупке недвижимости супруг сможет вновь подать на вычет из оставшегося у него 1 миллиона и получить ещё 130 тысяч ₽».

3. Фиксировать весь доход

Сумма возврата имущественного налога напрямую зависит от размера вашего дохода: чем больше вы получаете, тем больше отчисляется подоходный налог. А значит, и к возврату у вас быстрее наберётся необходимая сумма.

Поэтому нужно брать справки о доходе со всех мест работы. Даже если вы подрабатываете где-то на четверть ставки, фрилансером по гражданско-правовому договору — это всё равно ваш доход, вы с него уплачиваете 13% налога и имеете право на его возврат.

4. Не спешить становиться самозанятым

Это касается, прежде всего, фрилансеров — специалистов, которые работают, как правило, удалённо с разными заказчиками на постоянной или временной основе. Например, фотографы, дизайнеры, копирайтеры и другие специалисты.

Есть несколько способов оформить трудовые отношения, если вы фрилансер:

- Подписать гражданско-правовой договор (договор подряда или договор оказания услуг). В этом случае из вашего оклада будут вычитаться 13% подоходного налога, а значит, вы сможете получить вычет.

- Оформить договор как самозанятый. Это налог на профессиональный доход с льготной ставкой 6% при оказании услуг юрлицам. То есть зарегистрировавшись как самозанятый, вы будет платить налог почти в два раза ниже, а значит, больше получать на руки. Однако вернуть в качестве вычета уплаченные налоги вы уже не сможете.

консультант по налоговым вычетам

«Самозанятые платят налог на профессиональный доход и освобождены от уплаты НДФЛ. Поэтому они не могут претендовать на получение имущественного налогового вычета, так как он применяется при исчислении налоговой базы по НДФЛ».

Получается, если фрилансер купил квартиру, ему выгоднее заключить с заказчиком гражданско-правовой договор: хотя в этом случае налог будет выше, но он сможет его вернуть в полном объёме, когда оформит вычет на квартиру.

Та же ситуация и с индивидуальными предпринимателями (ИП): предприниматель получит налоговый вычет, только если платит 13% и не применяет никакие спецрежимы упрощённого налогообложения.

5. Оформить вычет через работодателя

Получить имущественный налоговый вычет можно не только через налоговую, но и через работодателя. В первом случае приходится ждать окончания года, чтобы подать документы на вычет и вернуть его со всех уплаченных за год налогов. Во втором случае ждать окончания года не нужно. То есть заявить на вычет можно сразу после возникновения права на него.

Чтобы оформить вычет через работодателя, нужно получить в налоговой уведомление о том, что вы имеете право на налоговый вычет с указанием его суммы, отнести его работодателю и написать заявление.

После этого работодатель перестанет удерживать НДФЛ из вашей зарплаты. Это будет происходить до исчерпания суммы вычета или до конца календарного года (смотря что наступит быстрее). Подробнее об этом можно прочитать тут.

Для сотрудника это выглядит так, словно ему временно повысили размер ежемесячной зарплаты на 13%. Эту «надбавку» можно положить на вклад под процент.

Как оформить имущественный налоговый вычет:

1. Собрать полный пакет документов

Вот список документов для получения имущественного вычета через налоговую:

· заявление на возврат налога (оригинал);

· копия договора долевого участия (ДДУ);

· копия акта приёма-передачи квартиры;

· платёжные документы (чеки, квитанции на первые взносы, ипотечный договор) на всю стоимость квартиры;

· копия выписки ЕГРН, свидетельство о праве собственности.

В случае с ипотекой понадобится также копия кредитного договора с банком и справка банка об уплаченных за год процентах по кредиту.

2. Подать декларацию через личный кабинет налогоплательщика

Есть несколько способов подачи декларации в налоговую:

· отнести лично (нужно распечатать заполненную декларацию, подписать, приложить заверенные копии документов и отнести в налоговую по месту прописки);

· отправить почтой с описью вложения (нужно сделать всё то же самое, что и в первом случае, только отправить почтой);

«Последний способ — самый современный. Здесь всё просто: создаёте личный кабинет налогоплательщика на официальном сайте налоговой, заполняете сами или подгружаете уже заполненную декларацию, отправляете и отслеживаете её статус. Ждёте три месяца и в случае одобрения налоговой получаете возврат налога на свой расчетный счёт. Не нужно никуда ходить, тратить время на дорогу и очереди. Это существенно экономит время», — говорит консультант по налоговым вычетам Мила Мельникова.

С конца мая 2022 года оформить налоговый имущественный вычет можно упрощённо — без подачи декларации и сбора документов. Но для этого нужно дождаться, пока вам придёт предзаполненное заявление от ФНС. Как только оно появится в «Личном кабинете налогоплательщика», вам останется только проверить его и указать банковские реквизиты для перечисления денег. Деньги придут в течение 1,5 месяца.

Как налоговая узнает о вашем праве на вычет? Предполагается, что банки (налоговые агенты) будут подключаться к специальной системе обмена данных и передавать в налоговую информацию о сделках. Правда, это дело добровольное. На момент написания статьи только один банк согласился передавать данные об оплате квартир и ипотечных сделках.

Как оформить налоговый вычет на квартиру при покупке: как получить НДФЛ, пошаговая инструкция оформления возврата налогов

По законодательству каждый гражданин РФ обязан отдавать в бюджет 13% от своего заработка. При этом средства вполне реально вернуть на законных основаниях. Например, при приобретении земельного надела, жилплощади или при ипотечном займе. О том, как и когда можно получить имущественный налоговый вычет за квартиру и его отличиях от социального – в материале РИА «Воронеж».

Что собой представляет

Это сумма, которую можно вернуть или удержать из доходов, подлежащих налогообложению. Если же налог уже уплачен, потраченные деньги подлежат возврату из бюджета. По такой схеме государство компенсирует часть затрат граждан на покупку жилплощади.

Рассчитывать на вычет могут только официально трудоустроенные граждане. Те, кто исправно платят 13% подоходного налога от своего заработка.

Если же приобретатель жилья не имеет официальной работы, а зарегистрирован, например, как индивидуальный предприниматель, к которым применяется упрощенная система налогообложения, на возмещение денежных затрат на жилье он рассчитывать не может. Когда возникает право на оформление налогового вычета при покупке квартиры, действия по его реализации совершаются в определенной последовательности.

Подать заявление можно только при соблюдении нескольких обязательных условий.

- Если заявитель является гражданином Российской Федерации. При этом проживать на территории РФ он должен не менее шести месяцев в год.

- В случае, когда человек заплатил за жилье и способен доказать это документально. Непосредственно выплата производится в полной мере или только частично. Главное – чтобы это было зафиксировано официально. Таким образом, рассчитывать на возврат средств, если жилье получено по наследству или в дар, не стоит. Поскольку на его приобретение не были потрачены личные деньги. Те, кто участвует в военной ипотеке, также не имеют права на компенсацию. Так как часть суммы на приобретение жилплощади им выделяет государство.

- Наличие правоустанавливающих бумаг. Выясняя, как оформить возврат налогового вычета НДФЛ на квартиру или другую недвижимость при покупке, нужно знать о нюансах, что связаны с имущественными налогами. Если дело касается новостройки, подойдет акт приема-передачи жилища. В случае с долевым строительством подтверждающий участие документ не пригодится: придется подождать, пока объект сдадут в эксплуатацию. В отношении «вторички» понадобится справка или свидетельство из ЕГРН. Бумаги при этом оформляются непосредственно на заявителя или его супруга. Например, хрущевка мамы для получения возврата определенно не подходит, даже если по факту она принадлежит вам и оплачивали ее тоже вы.

- Представитель продающей стороны не должен быть родственником покупателя. Приобрести жилище у папы или брата, конечно, можно. Но вот рассчитывать на возмещение средств при таком раскладе нельзя. Для взаимозависимых лиц процедура не предусмотрена. Никто не учтет честно отданные родителям или другим близким родственникам деньги. Утаить покупку жилья у заинтересованных людей невозможно. Инспекция без труда выявит обман, подтвердив родство по информационной базе. Но, к примеру, со свекровью – прямого родства нет – сделка допустима. Приобретая жилье у сестры, получить выплату не удастся. Однако, если купить его, например, у брата мужа – то вполне. Разбираясь с пошаговой инструкцией, как оформить налоговый вычет при покупке квартиры, не забывайте, что к взаимозависимым причисляют не только прямых родственников. Гражданский супруг или папа общего ребенка таковыми тоже являются. Чтобы обосновать свое право на вычет, потребуются весомые доказательства.

- Право на получение возврата не было реализовано ранее. Любому гражданину РФ разрешается возвратить часть средств на покупку жилья лишь однажды. Поэтому, если раньше вы уже покупали жилплощадь и получили за нее определенную сумму (при этом остаточных средств нет), можете не пытаться подать заявление вторично.

Налоговый имущественный вычет – что это такое и как получить выплаты при покупке квартиры, документы

Все необходимые документы следует предоставить в виде ксерокопий. Сотрудники службы сами проверят их по информационной базе. При возникновении спорных моментов и вопросов, с вами свяжутся и попросят предъявить оригинальные версии. Подобное происходит довольно редко, в основном достаточно копий, переданных через персональный кабинет.

В пакет бумаг, необходимых для возмещения, входят:

- ксерокопия свидетельства, подтверждающего собственность, или справка ЕГРН;

- скан соглашения о купле недвижимого объекта и акт о его передаче;

- платежная документация;

- заявление о разделе суммы между мужем и женой, если сделка была оформлена в браке.

Документация, подтверждающая расходы

Правила, порядок и условия получения имущественного налогового вычета при условии покупки квартиры от ФНС дают понять, что без процедуры подтверждения потраченных средств льготу не получить. Поэтому о необходимых документах следует позаботиться заблаговременно.

Существует несколько способов документально подтвердить право собственности: расписка, банковские платежки, квитанции. Об имеющихся нюансах в отношении платежной документации неплохо узнать заранее.

- Соглашение. Подтверждает оплату, если в нем имеется пункт, где указано, что продающая сторона получила деньги. Министерство финансов разрешает указать наличие расходов даже без участия нотариуса. Необходимо просто отобразить в документе, что за жилье рассчитались полностью. Покупающая сторона передала, а продающая получила.

- Расписка. Дает возможность подтвердить оплату за недвижимое имущество. В ней должны быть сведения об объекте, продавце, его личная подпись, а также размер внесенных средств и дата их передачи. Важный момент – всегда составляйте расписку от руки. Если риелтор предлагает сделать распечатку – отказывайтесь.

- Банковская документация. Для установления факта оплаты через банковскую организацию достаточно выписки со счета и квитка. Электронное уведомление не подойдет.

Когда подают документы

Делать это необходимо одновременно с подачей декларации и заявления. Если это происходит через личный кабинет на сайте ФНС, то прикладываются все необходимые файлы. При отправке по почте или посредством личного обращения достаточно ксерокопий. Сотрудники проверят полученные данные на их соответствие оригинальным.

Если инспектор решит уточнить информацию, он сделает это непосредственно через Росреестр, ЗАГС, пенсионный фонд, нотариальную контору и т.д. В случае, когда потребуется дополнить определенные сведения, налоговики свяжутся с вами и попросят предоставить оригиналы бумаг. Поэтому следует указывать номер телефона, по которому с вами всегда можно связаться.

Сколько раз можно получить выплаты

Законодательством предусмотрено однократное получение. Любой гражданин Российской Федерации вправе рассчитывать на 260 тыс. рублей (без ипотечных процентов).

Если стоимость жилплощади менее 2 млн рублей, вернуть можно 13% от расходов по факту. Если жилье стоит дороже, начисление будет максимально возможным – 260 тыс. рублей. Если получить максимальный вычет не удалось, «остаток» можно перенести на другие недвижимые объекты. Перенос при этом возможен только после приобретения жилья. С процентами по ипотеке так не выйдет.

Максимальная сумма имущественного налогового вычета за квартиру при покупке, как получить возврат

Не важно в каком регионе вы проводите сделку и сколько стоит ваша будущая жилплощадь, претендовать можно максимум на 13% от 2 млн рублей (260 тыс. рублей). Этот лимит установлен государством с 2008 года.

Пример расчета на одного человека

Раньше (до 2014 года) при возмещении расходов на покупку жилой недвижимости правила для покупателя были менее выгодными. Воспользоваться льготой можно было лишь однажды, как и сейчас. Однако если жилплощадь стоила менее 2 млн, остаток средств просто «сгорал». Например, в 2012-м вы приобрели жилье за 1,5 млн рублей. После подачи заявления на получение вычета, вам вернули 195 тыс. рублей, а оставшиеся 65 тыс. пропали. Их уже никто не вернет, сколько бы жилья вы не меняли впоследствии. Однократное право использовано. В настоящее время условия кардинально переменились, но для тех, кто приобрел раньше, они остались прежними.

Чтобы понять, с какой суммы рассчитывается налоговый вычет за квартиру, как сделать и получить выплаты при покупке, важно знать основные нюансы. Только с 2014 года процесс начали привязывать к объекту, а это означает, что остаточные средства допустимо переносить.

К примеру, если в 2016 году вы стали владельцем жилплощади стоимостью 1,5 млн рублей и успешно вернули уплаченные налоги, то покупая жилье, скажем, в 2018-м можете рассчитывать на оставшиеся 65 тыс. рублей. Согласно новому законодательству государство предоставит их вам для приобретения второго жилища.

За какой период возвращаются выплаты

Сделать это удастся не ранее того момента, когда вы стали обладателем права на возврат.

К примеру, жилье было куплено в 2015 году, а в собственность оформлено – только в 2017-м, с этого момента можно претендовать на получение выплаты. Когда владелец подает заявление с просьбой вернуть средства в 2019 году, подавая декларацию за 2018-й и последующий годы, деньги ему начислят только за этот временной промежуток, 2016 включен не будет, поскольку на тот момент права собственности еще не возникло.

Как подаются документы на оформление налогового имущественного вычета при покупке квартиры, кто выплачивает

Для этого нужно подать декларацию и необходимый пакет бумаг в ФНС или получить льготу с помощью работодателя. В первом случае бланк для заполнения можно найти на официальном сайте налоговой службы. Там же есть специальная программа для заполнения. Представители инспекции сами проверят предоставленные сведения в течение трех месяцев, после чего на ваш счет поступит перевод.

В случае с работодателем при приобретении жилья не нужно ждать следующего года. Можно не делать выплаты по налогам, получая дополнительную сумму к заработной плате. Главное – предварительно получить подтверждение налоговиков, что вы можете воспользоваться этим правом.

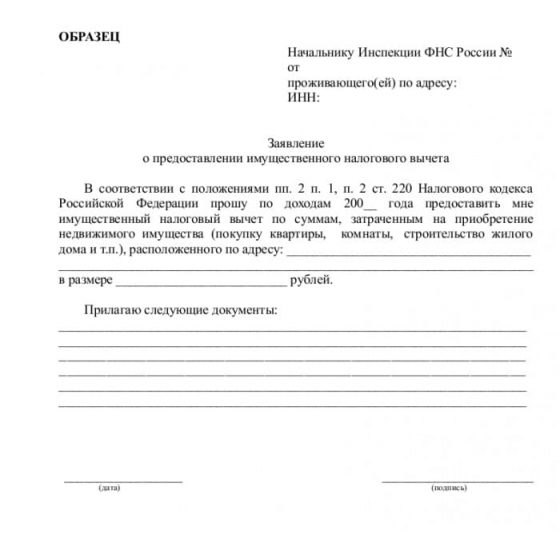

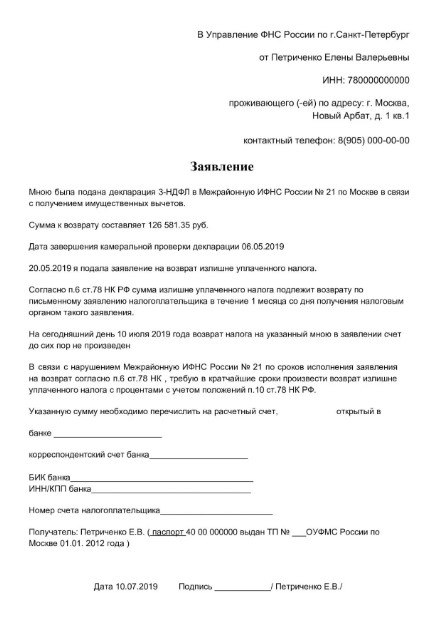

Как оформить заявление

После того, как инспекция проверит сведения, на счет налогоплательщика придет выплата.

Заполнить заявку можно двумя способами.

- Через персональный кабинет. Для этого нужно войти в раздел «Мои налоги», выбрать подпункт «Переплата» и активировать клавишу «Распорядиться». В форму вносятся все необходимые реквизиты с электронной подписью в виде кода.

- Письменно. Существует бланк установленного образца, который нужно заполнить собственноручно и передать инспектору. Или его можно отсканировать и прикрепить к цифровой версии декларации.

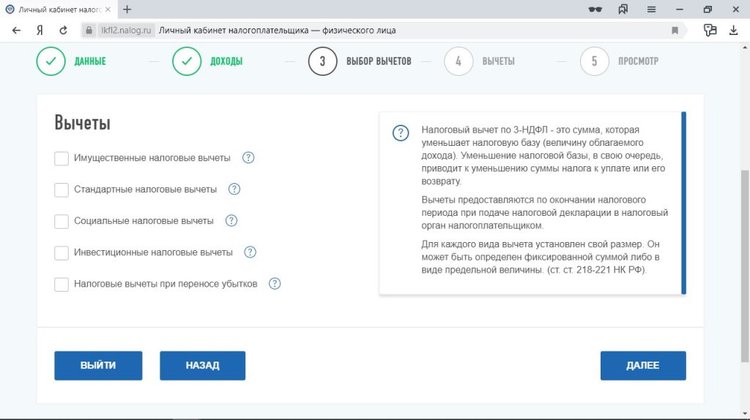

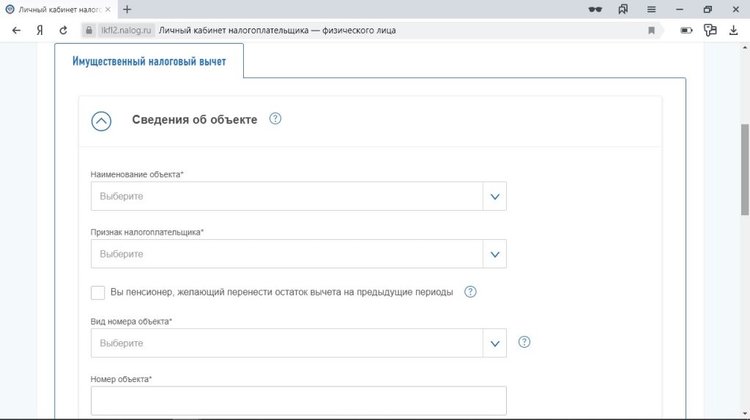

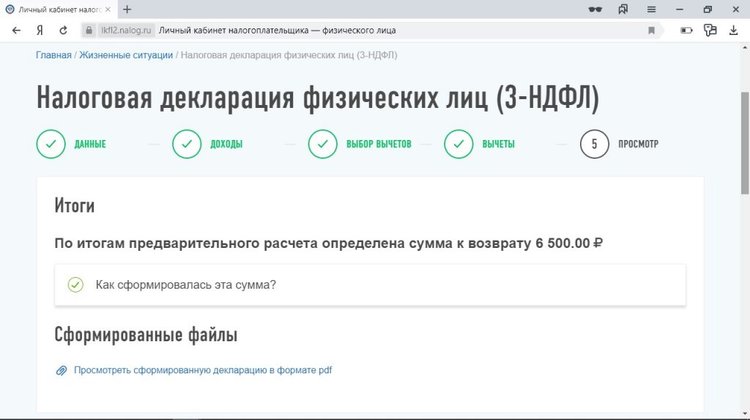

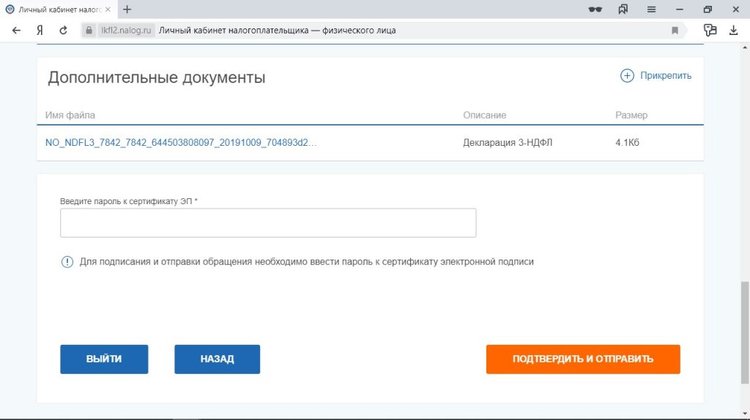

Имущественный вычет на квартиру на сайте ФНС

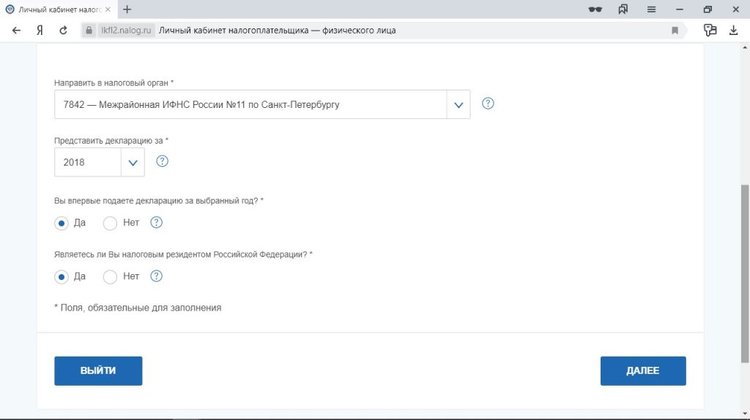

Для оформления заявки онлайн через портал налоговой службы необходимо совершить несколько последовательных действий.

- Зайдите в свой личный кабинет налогоплательщика.

- Пройдите процедуру оформления электронной подписи, если таковой у вас еще нет.

- Перейдите в раздел «Жизненные ситуации», кликните на пункт подачи документа и нажмите «Заполнить онлайн».

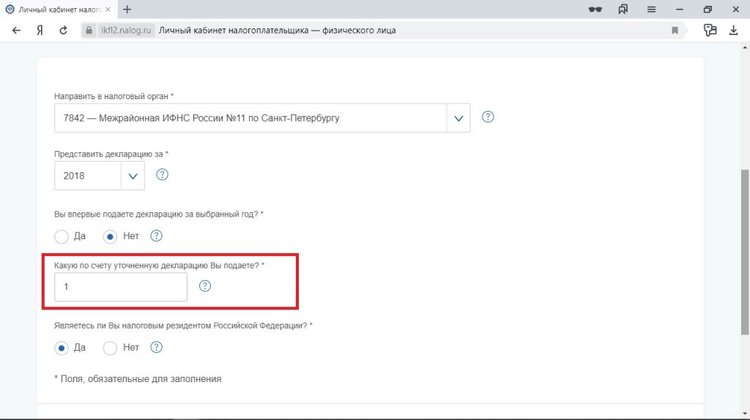

- После этого необходимо внести личные сведения. Выберите подразделение, в которое будете направлять бумаги.

Проставьте отметку, какой раз за год подаете документацию. Уточните число версий.

Подтвердите, что являетесь резидентом РФ.

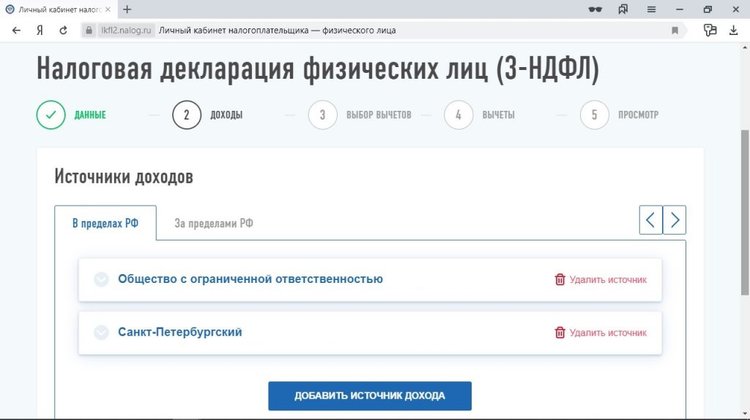

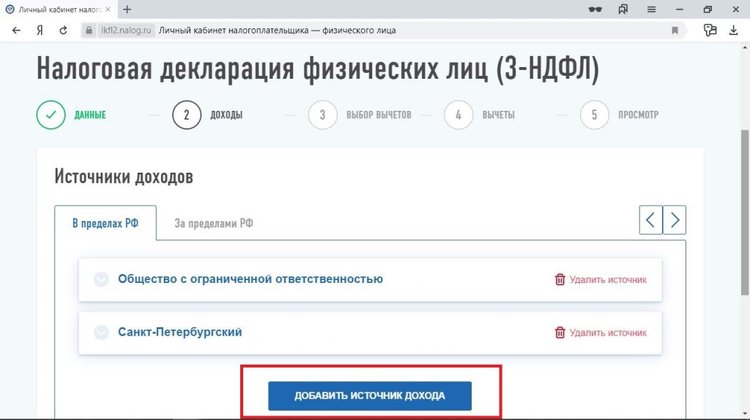

- Предоставьте отчет о доходах.

Если работодатель уже успел произвести операцию, пункты будут заполнены в автоматическом режиме. Если нет – придется сделать это самостоятельно.

- Определитесь с категорией вычета.

- Укажите, почему вправе получить возврат.

- Подготовьте документ к отправке.

- Теперь остается дождаться ответа от инспекции.

Ограничения на получение

Рассчитывать на налоговый вычет можно при соблюдении следующих условий:

- человек является гражданином РФ и платит налоги;

- приобретенный объект недвижимости находится на территории Российской Федерации;

- собственность полностью или частично оплачивалась;

- жилплощадь не покупалась у взаимозависимых лиц.

В каких случаях нельзя получить выплаты

Налогоплательщику не вернут часть потраченных на приобретение средств, если:

- использовался материнский капитал;

- в общей сумме были бюджетные деньги.

Также возмещение исключено, если сделка купли-продажи была заключена с прямыми родственниками или другими заинтересованными людьми. Обо всех этих важных обстоятельствах следует помнить, выясняя, куда обращаться за налоговым вычетом и как получить возврат подоходного налога при покупке новой квартиры.

Возврат налога за покупку квартиры

Если вы приобретаете жилую недвижимость или построили её, то вы вправе воспользоваться имущественным налоговым вычетом. Для этого необходимо выполнить ряд условий, предусмотренных Налоговым кодексом.

Итак, на вычет могут рассчитывать только налоговые резиденты РФ, у которых есть доход, облагаемый НДФЛ по ставке 13%. Смысл данного вычета в том, что государство возвращает вам 13% от расходов на приобретение жилья за счёт НДФЛ. При этом максимальная сумма расходов, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вернуть вы можете не более 260 000 руб.

Вычет в размере 2 млн рублей можно получить один раз в жизни. В случае приобретения имущества после 1 января 2014 года предельный размер вычета применяется к расходам, понесённым на приобретение как одного, так и нескольких объектов недвижимости.

Пример 1

Полюсов Константин Анатольевич, проектировщик, г. Калуга.

Приобрёл в 2014 году квартиру за 1 млн руб. и воспользовался вычетом, получив возврат в размере 130 000 руб. В 2016 году он приобрёл еще одну квартиру, заплатив 5 млн руб. Таким образом, он вправе использовать остаток вычета в размере 1 млн рублей и вернуть еще 130 000 руб. по второй квартире. Если вы приобрели квартиру до 2014 года и воспользовались вычетом не полностью, то доиспользовать остаток нет возможности, он «сгорает».

Вычет можно получать ежегодно до его полного погашения. При отсутствии в налоговом периоде доходов право на получение имущественного налогового вычета не теряется. При наличии в последующих налоговых периодах доходов, облагаемых по ставке 13%, вы вправе получить указанный вычет. То есть если вы воспользовались правом на получение вычета не в полном размере, остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.

письмо Минфина России от 18.07.2016 N 03-01-05/42052

подп. 2 п. 1 ст. 220 НК РФ

Пример 2

Фёдорова Валентина Евгеньевна, менеджер по продажам, 29 лет, г. Новосибирск.

Приобрела в 2016 году квартиру за 3 млн руб. В течение 2016 года ее ежемесячная зарплата составляла 55 000 руб. Работодатель с ее зарплаты за год удержал НДФЛ на сумму 85 800 руб. ((55 000 руб. х 12) х 13%). В 2017 году она подала декларацию и получила возврат в размере 85 800 руб. В течение 2017 года ее ежемесячная зарплата составляла 100 000 руб. Работодатель с ее зарплаты за год удержал НДФЛ на сумму 156 000 руб. ((100 000 руб. х 12) х 13%). В 2018 году она подала декларацию и получила возврат в размере 156 000 руб. Она вправе переносить вычет на последующие годы до тех пор, пока сумма возврата не составит 260 000 руб. За два года она вернула 241 800 руб.

Вы вправе по своему желанию получить вычет через работодателя или налоговую инспекцию.

Если хотите получить вычет через налоговую инспекцию, то по окончании календарного года необходимо подать декларацию 3-НДФЛ и к ней приложить документы, подтверждающие право на вычет (подробнее о том, в какие сроки производят возврат, читайте в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Вычет можно получить и до окончания налогового периода при обращении к работодателю, предварительно подтвердив это право в инспекции.

Для этого следует написать заявление на получение уведомления от налогового органа о праве на имущественный вычет. Заявление можно подать лично, через представителя по нотариально заверенной доверенности, по почте или через личный кабинет налогоплательщика. К нему также нужно приложить подтверждающие документы. Уведомление инспекция должна подготовить в течение 30 календарных дней. После его получения необходимо представить уведомление работодателю вместе с заявлением на получение имущественного вычета.

На основании данных документов работодатель предоставит вычет за текущий год. При обращении к работодателю с документами не в первом, а в одном из последующих месяцев календарного года налог исчисляется за весь истекший с начала года период с применением имущественного налогового вычета. Вычет работодатель представляет до его полной выплаты либо до конца календарного года – в зависимости от того, что наступило раньше.

письмо Минфина России от 20.01.2017 № 03-04-06/2416

Пример 3

Хорьков Сергей Борисович, машинист, 40 лет, г. Челябинск.

Приобрел квартиру в 2017 году за 3 млн руб. Вычет он решил получить у работодателя (так можно, да). Уведомление от налогового органа он получил и принес его работодателю только в июне 2017 года. Ежемесячно в течение 2017 года его зарплата составляла 70 000 руб. С начала года работодатель удержал НДФЛ 45 500 руб. за 5 месяцев. На основании заявления переудержанный налог в размере 45 500 руб. компания обязана перечислить в течение трех месяцев (ст. 231 НК РФ). А начиная с июня и до конца года работодатель не будет удерживать НДФЛ с его зарплаты. То есть за 2017 год ему вернут НДФЛ в размере 109 200 руб. ((70 000 руб. х 12 мес.) х 13%). То есть одного года не хватило, чтобы получить вычет в полном размере. Чтобы получать вычет через работодателя в 2018 году, Сергею нужно снова обратиться в инспекцию за уведомлением. То есть пройти данную процедуру ещё раз.

Учтите, вычет по приобретению жилья не применяется:

- в части расходов на строительство (приобретение) жилья за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств. В этом случае вычет можно заявить, но только в сумме израсходованных собственных средств;

- если сделка купли-продажи заключена с гражданином, являющимся по отношению к вам взаимозависимым.

п. 5 ст. 220 НК РФ

Если вам нужна помощь в получении имущественного вычета, посетите сайт open-ndfl.ru .

- Открытый журнал

- Рубрики

- Налоги

- Возврат налога за покупку квартиры

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Срок возврата налогового вычета: когда налоговая должна перечислить деньги

Налоговые вычеты возвращают за покупку квартиры, выплату процентов по ипотеке, лечение, обучение, при получении дохода от профессиональной деятельности, инвестиций. Чтобы вернули налоговый вычет, обращаются в отделение ФНС, подают заявление через личный кабинет налогоплательщика или подписывают предзаполненное налоговой заявление.

Разбираемся, когда можно получить деньги от государства, в течение какого времени возвращают налоговый вычет, и что можно сделать, если срок уже прошел, а деньги не поступили.

Вернуть налоговый вычет могут граждане РФ, которые платят НДФЛ. Фото: korkino-raion.ru

Какие бывают налоговые вычеты

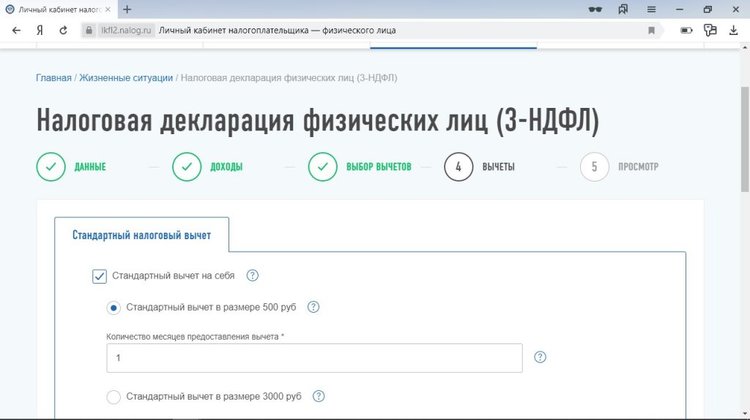

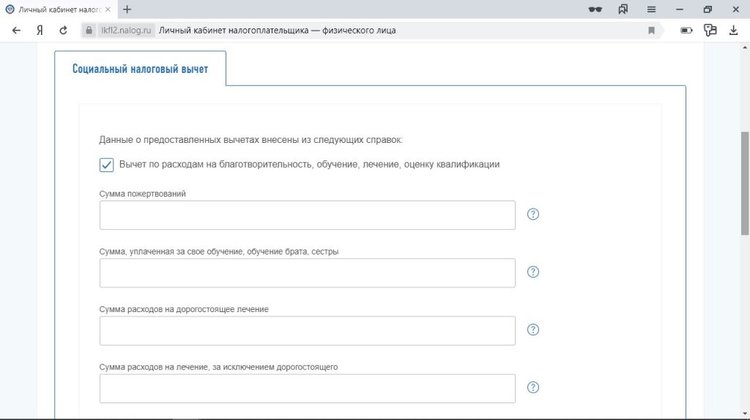

Граждане России платят НДФЛ. Это налог, перечисляемый в бюджет страны. В определенных случаях можно вернуть часть перечисленного НДФЛ. Налогоплательщики возвращают такие виды вычетов:

- имущественные — при покупке жилья, продаже имущества, погашении процентов за оформленный ипотечный кредит;

- стандартные — при несении расходов на детей, инвалидов и других расходов, предусмотренных для отдельных категорий лиц;

- социальные — при лечении, оздоровлении, перечислении средств на благотворительные цели;

- инвестиционные — при получении доходов от операций с ценными бумагами.

Кто может получить налоговый вычет

Для каждого вида налогового вычета законом установлены отдельные правила, но общие условия получения денег такие:

- заявитель на возврат вычета должен иметь официальный доход, с которого в бюджет страны перечисляется НДФЛ;

- заявитель должен быть резидентом РФ. Резидент — это тот, кто проживает на территории РФ не меньше, чем 183 дней в календарном году. В отдельных случаях, чтобы считаться резидентом страны, можно проживать меньшее количество дней. Например, в 2022 году можно было стать резидентом, находясь на территории РФ всего 90 дней. Но для этого налогоплательщики направляли заявление в ФНС.

Налогоплательщики часто путают сроки подачи деклараций о доходах и деклараций для получения налогового вычета. Срок подачи декларации о доходах — до 30 апреля года, следующего за отчетным. Но это правило касается именно декларирования доходов. Если налогоплательщик хочет получить налоговый вычет, он может обратиться в течение 3 лет после несения расходов.

Для получения налогового вычета нужно направить заявление в ФНС. Фото: j.etagi.com

Как получить налоговый вычет?

В общих случаях налоговый вычет можно получить:

- На указанный счет после одобрения заявления специалистами отделения ФНС. В ФНС заявитель обращается лично или оформляет заявку через личный кабинет. Перечень документов и способ обращения в налоговую определяют в зависимости от типа вычета, который заявитель хочет получить.

- Через работодателя. Для этого предоставляют уведомление на вычет, полученное в налоговой, непосредственному работодателю. На основании уведомления работодатель перестает удерживать НДФЛ. Кроме этого, заявитель имеет право вернуть весь НДФЛ, который был перечислен в бюджет с начала года. НДФЛ не будут удерживать до тех пор, пока вся сумма, указанная в полученном от ФНС уведомлении, не будет исчерпана.

При покупке недвижимости в ипотеку можно вернуть 650 тыс. рублей. Фото: odstroy.ru

Через какое время придет налоговый вычет?

В общих случаях деньги перечисляют в течение 4 месяцев со дня подачи декларации и документов, подтверждающих право на получение налогового вычета. Такой срок состоит из:

- 3 месяцев, в течение которых сотрудники ФНС проводят камеральную проверку декларации;

- 1 месяца, отведенного на возврат налогового вычета. Его считают со дня окончания срока камеральной проверки при условии, что заявление подавали одновременно с декларацией. Если заявление подано позже, срок отсчитывают со дня направления заявления.

Датой подачи декларации считают:

- при направлении документа почтой — день, когда в отделение ФНС направили письмо;

- при подаче через личный кабинет на сайте налоговой — дату направления заявки;

- при личном визите — дату приема декларации инспектором отделения ФНС.

В течение какого времени возвращают налоговый вычет при упрощенном порядке?

С 21 мая 2022 года изменились законодательные нормы, определяющие правила получения вычета. На их основании некоторые вычеты возвращают в упрощенном порядке. Такой порядок действует для вычетов:

- инвестиционных;

- имущественных — по расходам на приобретение дома или квартиры, по оплате процентов ипотечного кредита.

Порядок возврата конкретного налогового вычета можно посмотреть на сайте госуслуг. Фото: www.gosuslugi.ru

С учетом изменений:

- налогоплательщику не нужно предоставлять документы и декларацию 3-НДФЛ;

- право получения вычета подтверждается на основании данных, которые находятся в налоговом органе. Это информация, которая есть у ФНС, и данные, которые получают при информационном обмене с органами власти и налоговыми агентами. В качестве агентов ФНС выступают банки. Но они могут быть агентами в случае, если на добровольной основе участвуют в обмене информацией с ФНС России;

- для получения вычета заявитель подписывает предзаполненное заявление;

- сокращены сроки на проверку и непосредственное получение средств.

Любой клиент может обратиться в финансовую организацию и получить информацию о том, является ли его банк налоговым агентом. Например, это может быть банк, в котором оформлен ипотечный кредит. Если банк не является агентом, заявление на вычет нужно направлять лично.

После того как от налогового агента или органа исполнительной власти в ФНС поступает информация:

- Налогоплательщика информируют о поступлении информации о нем сообщением, направленным в личный кабинет на сайте ФНС.

- Если налогоплательщик имеет право получить вычет, налоговый орган формирует и направляет предзаполненное заявление для его утверждения.

- Налогоплательщик получает в личный кабинет заявление и подписывает его.

- Заявление рассматривают, и при его одобрении деньги поступают на счет налогоплательщика.

В какие сроки налоговая возвращает имущественный вычет по новым правилам? Для упрощенного порядка установлены такие сроки:

- 1 месяц на проверку;

- 15 дней на возврат средств.

Документы, которые налоговая может прислать после окончания камеральной проверки

- Требование. Его направляют при условии, что у проверяющего инспектора возникают претензии к заполнению декларации или предоставленным документам. В требовании будет указано, какие пояснения нужно предоставить или что уточнить.

- Акт камеральной проверки. Его оформляют, если выявляют налоговое нарушение. Акт составляют и передают не позднее 10 дней с момента окончания проверки.

- Сообщение о принятом решении. Это может быть отказ в возврате налогового вычета или решение о его предоставлении. Сообщение направляют в течение 10 дней после того, как завершат камеральную проверку.

Сколько времени возвращают налоговый вычет после заявления и что делать, если деньги не пришли?

Если в утвержденный законом срок возврата вычета по НДФЛ после заявления деньги не поступили, нужно направить жалобу. Это делают на сайте налоговой службы или пишут заявление, которое лично отдают в отделение ФНС. По правилам жалобу должны рассмотреть и ответить в течение 30 дней с момента ее направления.

Если истек срок возврата вычета, направляют жалобу в ФНС. Фото: journal.tinkoff.ru

Если после подачи первой жалобы деньги не поступили, ее направляют повторно. Во второй жалобе указывают реквизиты первой и передают уже в управление ФНС.

Если превышен максимальный срок возврата вычета, можно взыскать компенсацию. Ее считают с момента последнего дня, когда налогоплательщик должен был получить вычет. Размер компенсации определяют с учетом ключевой ставки ЦБ России. Чтобы получить компенсацию, нужно рассчитать ее сумму и направить заявление в отделение ФНС.

Налоговый вычет при покупке квартиры

Разделы:

По каким расходам можно получить налоговый вычет за покупку квартиры?

Есть четыре основные группы таких затрат.

На приобретение жилья

Вычет распространяется на покупку жилых домов, квартир, комнат или доли (долей) в них.

А если жилье было приобретено без отделки, то с помощью вычета можно возместить и расходы на ремонт и отделку – причем как на стоимость отделочных материалов, так и на оплату услуг бригады ремонтников, а также на разработку проектной и сметной документации на проведение отделочных работ. Но есть одно условие: договор купли-продажи недвижимого имущества, в котором производятся эти доработки, должен в обязательном порядке содержать условие о том, что недвижимость продается в состоянии незавершенного строительства или без отделки (подп. 5 п. 3 ст. 220 Налогового кодекса).

На строительство жилья

Вычет можно получить и если строительство объекта еще не завершено (например, при участии в долевом строительстве дома). Обращаем внимание, что в последнем случае для получения вычета в обязательном порядке нужен передаточный акт на квартиру или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами. При его отсутствии, даже если на руках у вас есть договор участия в долевом строительстве и квитанции об оплате по нему, воспользоваться имущественным налоговым вычетом не получится (подп. 6 п. 3 ст. 220 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 октября 2017 г. № 03-04-05/71416, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 8 июля 2016 г. № 03-04-05/40267 от 19 июня 2015 г. № 03-04-05/35504).

А в случае приобретения квартиры по договору участия в долевом строительстве права по которому были получены налогоплательщиком по договору уступки прав требования, для подтверждения права на имущественный налоговый вычет налогоплательщик представляет договор о долевом строительстве, договор уступки прав требования на квартиру в строящемся доме и акт о передаче квартиры налогоплательщику. При этом в расходы на приобретение квартиры включаются расходы, произведенные налогоплательщиком в соответствии с заключенным договором уступки прав требования по договору участия в долевом строительстве (письмо ФНС России от 5 сентября 2014 г. № БС-3-11/2994@).

К вычету также можно принять расходы на:

- разработку проектной и сметной документации;

- приобретение строительных и отделочных материалов;

- работы или услуги по строительству (достройке жилого дома или доли (долей) в нем, не оконченного строительством) и отделке;

- подключение дома к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации (подп. 3 п. 3 ст. 220 НК РФ).

На проценты по ипотеке

Компенсировать стоимость кредита можно, если он выдан и на строительство, и на приобретение жилья. При этом потребуется подтвердить факт уплаты процентов платежными документами – квитанциями к приходным ордерам, банковскими выписками о перечислении денежных средств со счета покупателя на счет продавца и т. д. (п. 4 ст. 220 НК РФ).

На покупку земельного участка

Вычет будет предоставлен налогоплательщику при наличии одного из следующих обстоятельств: если на этой земле стоит приобретаемый дом либо если земля предоставлена для индивидуального жилищного строительства.

Следует учитывать, что расходы, которые принимаются к вычету, строго определены в налоговом законодательстве и предъявлять к вычету другие затраты не разрешается (подп. 3 п. 1 ст. 220 НК РФ). Так, не смогут претендовать на возмещение части своих расходов владельцы гаражей и другой нежилой недвижимости.

Важно, что недвижимость должна находиться строго на территории России (подп. 3 п. 1 ст. 220 НК РФ). Таким образом, россиянин-владелец виллы на тропических островах воспользоваться вычетом при ее покупке не сможет.

В каком размере можно получить вычет при покупке квартиры?

Размеры вычетов разнятся в зависимости от того, на возмещение каких расходов претендует налогоплательщик:

- на приобретение недвижимости или земельного участка под жильем либо предназначенного для его строительства: в размере фактически произведенных расходов (подп. 3 п. 1 ст. 220 НК РФ), но не более 2 млн руб. (подп. 1 п. 3 ст. 220 НК РФ). Таким образом, покупатель квартиры может вернуть по этому основанию не более 260 тыс. руб.;

- на погашение процентов по ипотеке: в сумме фактически произведенных расходов (подп. 4 п. 1 ст. 220 НК РФ), но не более 3 млн руб. (п. 4 ст. 220 НК РФ). Таким образом, заемщик может вернуть по этому основанию не более 390 тыс. руб.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги (ст. 19 НК РФ).

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (п. 1 ст. 207 НК РФ). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (п. 2 ст. 207 НК РФ). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России (п. 3 ст. 207 НК РФ).

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года (п. 2.1 ст. 207 НК РФ).

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (п. 1 ст. 207 НК РФ). Однако получить налоговый вычет они по общему правилу не могут (п. 4 ст. 210 НК РФ).

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников (ст. 209 НК РФ).

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят. Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них (п. 6 ст. 220 НК РФ).

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой декларации 3-НДФЛ (п. 7 ст. 78 НК РФ). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Ограничения на получение налогового вычета при покупке квартиры

Так, налоговый вычет по этому основанию можно получить только один раз в жизни (п. 11 ст. 220 НК РФ). Однако однократность подразумевает полное использование суммы вычета, поэтому использование вычета по нескольким объектам недвижимости нарушением не является. Лишь после получения полной суммы налогового вычета налогоплательщик утрачивает право на его повторное использование. К примеру, если гражданин приобрел квартиру стоимостью 1,5 млн руб., то заявить вычет он сможет еще раз, при покупке следующей квартиры или, например, строительстве дома – но уже на сумму, не превышающую 500 тыс. руб. Следует отметить, что эти правила действуют лишь с 1 января 2014 года, поэтому если вы использовали налоговый вычет на жилье, купленное до этой даты, то заявить его повторно уже невозможно, независимо от размера ранее предоставленного вычета. Так, если бы налогоплательщик из нашего примера приобрел первую квартиру до 1 января 2014 года, то остаток его вычета (500 тыс. руб.) попросту бы “сгорел” (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 22 июля 2015 г. № 03-04-05/42071, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 24 октября 2013 г. № 03-04-05/44997).

Важно, что правило о переносе части неиспользованного вычета действует только при покупке или строительстве жилья. Если гражданин желает заявить вычет на проценты по ипотеке, сделать это он сможет только один раз, даже если сумма вычета не достигает 3 млн руб. (п. 8 ст. 220 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 7 августа 2015 г. № 03-04-05/45673).

Не будет предоставлен налоговый вычет и на часть стоимости жилья, оплаченного за счет иных лиц (в частности, работодателя) или материнского капитала и в случае приобретения недвижимого имущества у взаимозависимых лиц. К последним относятся, к примеру, супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (п. 5 ст. 220 НК РФ).

Таким образом, получить налоговый вычет при покупке квартиры вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь налогоплательщиком, российским налоговым резидентом и уплачиваете НДФЛ;

- приобретенная или построенная недвижимость находится на территории России;

- вы полностью или частично самостоятельно оплачивали указанные объекты, либо проценты по кредитам (займам) на их приобретение или постройку и являетесь их собственником;

- вы ранее не получали аналогичный имущественный налоговый вычет в полном объеме (либо не получали его в любом размере до 1 января 2014 года, а в отношении вычета на проценты по ипотеке требуется, чтобы вы его не получали вообще никогда раньше – независимо от того, до или после 1 января 2014 года);

- недвижимость не была приобретена у взаимозависимых лиц.

В каких случаях имущественный налоговый вычет на приобретение жилья получить нельзя?

НК РФ предусматривает несколько таких ситуаций. Вычет не применяется в случаях, если оплата расходов на строительство или приобретение жилья для налогоплательщика производится за счет:

- средств работодателей или иных лиц;

- средств материнского капитала (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 8 августа 2013 г. № 03-04-05/32097);

- выплат, предоставленных из средств бюджетов (п. 5 ст. 220 НК РФ).

Кроме того, права на вычет не возникает, если сделка купли-продажи жилья совершается между взаимозависимыми физлицами (ст. 105.1 НК РФ) (письма Департамента налоговой и таможенно-тарифной политики Минфина России от 21 декабря 2017 г. № 03-04-05/85621, от 26 апреля 2017 г. № 03-04-05/25014). В то же время разъяснено, что супруг и отец другого супруга не являются взаимозависимыми лицами, в связи с чем не ограничены в праве на получение налогового вычета при покупке квартиры или жилого дома друг у друга (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 13 июля 2015 г. № 03-04-07/40094).

Также не удастся получить вычет, заключив договор о перемене лиц в обязательстве (уступки требования), который не является договором купли-продажи. При этом в расходы налогоплательщика на приобретение жилья включается сумма документально подтвержденных расходов, произведенных им в соответствии с соглашением о перемене лиц в обязательстве по договору о привлечении денежных средств в строительство жилья, подтвержденная распиской в получении денежных средств (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 7 марта 2013 г. № 03-04-05/4-194).

Какие документы нужны для получения налогового вычета за квартиру?

Для получения налогового вычета за приобретенную или построенную жилую недвижимость потребуются следующие документы:

- декларация 3-НДФЛ;

- справка 2-НДФЛ (выдает работодатель, если их несколько, то можно получить такую справку у каждого из них);

- копии документов, подтверждающих право собственности на имущество (свидетельство о государственной регистрации права собственности, договор о приобретении имущества или об участии в долевом строительстве, акт приемки-передачи);

- документы, подтверждающие понесенные при покупке или строительстве расходы (товарные и кассовые чеки, квитанции, банковские выписки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы) (подп. 7 п. 3 ст. 220 НК РФ);

- документы, подтверждающие расходы по процентам за кредит или заем на приобретение недвижимости при обращении за получением вычета по этому основанию (договор и график погашения кредита (займа) и уплаты процентов по нему, платежные документы об уплате процентов);

- заявление о предоставлении налогового вычета;

- копия свидетельства о рождении ребенка (если недвижимость оформлена на несовершеннолетнего ребенка);

- копия свидетельства о браке (если недвижимость оформлена в общую совместную собственность);

- решение органа опеки и попечительства об установлении опеки или попечительства (если недвижимость приобретается опекунами (попечителями) в собственность своих подопечных в возрасте до 18 лет);

- подтверждение права на получение налогового вычета от ИФНС (в случае получения вычета через работодателя).

Если вычет предоставляется на приобретение земельного участка для индивидуального жилищного строительства, есть один нюанс. Получить такой вычет можно только после окончания строительства и оформления прав на воздвигнутый дом (подп. 2 п. 3 ст. 220 НК РФ). Поэтому представления в налоговую свидетельства о праве собственности на такой участок будет недостаточно для получения налогового вычета – потребуется представить также свидетельство о праве собственности на построенный на нем жилой дом.

Обращаем внимание, что все документы, подтверждающие понесенные расходы, должны быть оформлены в установленном порядке, иметь все необходимые реквизиты, печати и подписи (подп. 7 п. 3 ст. 220 НК РФ).