Возврат подоходного налога при покупке квартиры в 2022 году

Налоги представляют собой серьезную статью расходов для каждого гражданина. Это не ощущается напрямую, однако если внимательно посмотреть свой расчетный лист, в котором указана получаемая заработная плата, то можно удостовериться, что отчисления в бюджет составляют 13% от всего начисленного дохода. Однако следует помнить, что при определенных обстоятельствах государство обязуется вернуть суммы выплаченного подоходного налога полностью или частично. Особенно это актуально для тех, кто подвергся большим тратам. В частности, рассмотрим случай, когда происходит возврат подоходного налога при покупке квартиры, и каким образом можно воспользоваться данным типом льгот.

Кто имеет право на возврат подоходного налога при покупке квартиры?

Уменьшить свои налоговые платежи путем получение вычета при покупке собственного жилья (в частности, квартиры) может любой гражданин Российской Федерации, который имеет официальное место работы и каждый месяц производит отчисления со своей заработной платы в размере 13% с суммы оплаты за его трудовую деятельность.

Размер возврата составляет также 13%. К числу случаев, при которых можно реализовать право на возврат налога при покупке квартиры 2022, относятся следующие варианты приобретения недвижимого имущества:

- получение жилья посредством договора купли-продажи;

- осуществление строительства собственного жилого дома;

- затраты на проведение ремонта и отделки купленного жилья (при условии предоставления всех чеков).

Отдельно стоит отметить ситуацию, в которой осуществляется возврат подоходного налога при покупке квартиры ипотека если есть. Здесь основание для возмещения налога является необходимость погашения процентов по кредиту.

Также в соответствующем законодательном акте прописаны случаи, в которых подоходный налог при покупке квартиры не возвращается. Такое развитие событий имеет место если:

- покупатель не имеет официального места работы;

- в осуществлении сделки на покупку недвижимости принимал участие работодатель (производил частичную оплату);

- квартира была куплена до января 2014 года, и факт приобретения уже выступал в качестве основания для предоставления вычета;

- квартира стала собственностью после января 2014 года, однако доступный лимит максимальной суммы возврата уже исчерпан;

- имело место участие в государственных программах (например, использование материнского капитала для покупки квартиры);

- сделка о приобретении недвижимости была заключена с близким родственником.

–>

Количество вычетов зависит от даты покупки. С 1 января 2014 года вступили новые правила, согласно которым вычет может предоставляться несколько раз при условии, что общая сумма не превышает 260 тысяч рублей. Если же квартира была куплена до указанной даты, то данный налоговый вычет равняется 13% от суммы оплаты за квартиру и исключает возможность воспользоваться подобной льготой в дальнейшем.

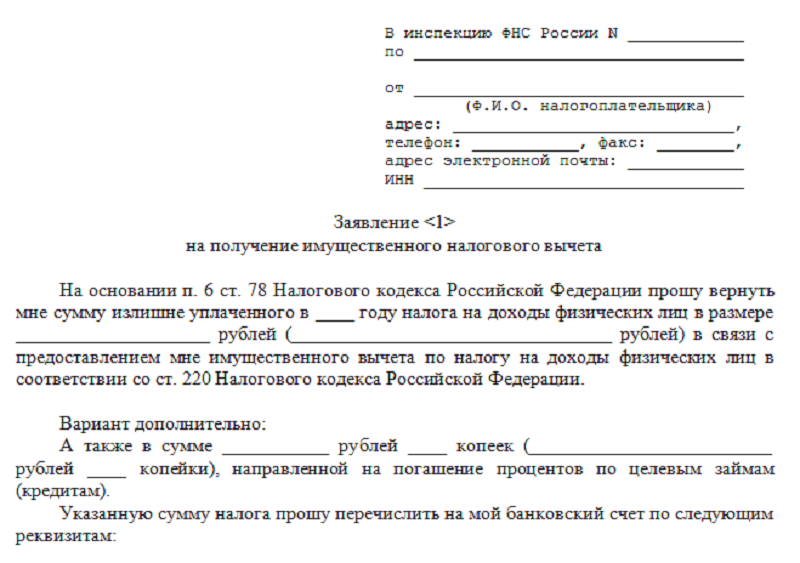

Образец заявление на возврат налога

Порядок осуществления возврата налога при покупке квартиры

Процедура, по которой можно оформить возврат подоходного налога покупке квартиры, имеет строго установленный алгоритм действий. Так, для этого необходимо лично обратить в налоговую инспекцию в соответствии с местом жительства и предоставить ее сотруднику заполненное заявление установленного образца и полный перечень требуемых документов (чаще всего вместе с их копиями). В необходимый пакет входят следующие материалы:

- копия паспорта налогоплательщика;

- договор о заключении сделки купли-продажи квартиры;

- документы, подтверждающие право собственности на жилье (это может быть акт о передаче или свидетельство о регистрации соответствующего права);

- документы, подтверждающие факт оплаты за квартиру;

- копия свидетельства с ИНН;

- справка о доходах с места работы;

- декларация о полученных доходах за последний год.

Как получить налоговый вычет после покупки квартиры в ипотеку

В общей сложности за квартиру и проценты по ипотеке можно вернуть до 650 000 рублей в течение нескольких лет.

Если вы работаете официально и получаете «белую» зарплату, то платите подоходный налог — 13%. Перечисляет его бухгалтерия, а вы получаете зарплату уже без НДФЛ — налога на доходы физических лиц. Каждый год вы отдаете государству внушительную сумму.

Например, получая официальную зарплату 60 000 рублей, каждый месяц вы выплачиваете налоги на сумму 7 800 рублей. В год это 93 600 рублей. После покупки квартиры эту сумму можно и нужно вернуть!

В каких случаях можно получить налоговый вычет за недвижимость

- Строительство или покупка жилья: квартиры, частного дома, комнаты или доли

- Покупка земельного участка с жилым домом или под строительство дома

- Расходы по выплате процентов по ипотечному кредиту

- Расходы на отделку и ремонт жилья — только в случае с новостройкой (если приобреталась у застройщика без отделки)

Вычет НЕ предоставляется

При покупке недвижимости у взаимосвязанных лиц

Налоговый вычет не получится оформить, если вы купили квартиру или дом у родственников: супруга, детей, родителей, братьев или сестер, а также у работодателя. Потому что все эти люди считаются «взаимосвязанными лицами», то есть заинтересованными.

Если человек уже исчерпал свое право имущественного вычета

да, имущественный вычет можно получить только один раз, если приобретали жилье до 2014 года.

А вот с 1 января 2014 года в Налоговый кодекс внесли изменения: если налоговый вычет при покупке недвижимости получен не в максимальном размере (с суммы меньше 2 млн рублей), то его остаток можно дополучить при покупке другого объекта недвижимости.

Ограничение для одного человека составляет 260 000 рублей за недвижимость и 390 000 рублей по процентам за ипотечный кредит.

В отличие от вычета по расходам на покупку жилья, вычет по процентам за ипотеку может быть получен только один раз в жизни по одному объекту жилья.

Какую сумму можно получить

Сумма налога, которую вы можете вернуть, определяется двумя основными параметрами: вашими расходами при покупке жилья и уплаченным вами подоходным налогом.

Максимально возможная сумма для расчета налогового вычета – 2 млн рублей, а для процентов по ипотеке – 3 млн рублей

В общей сложности вы можете вернуть до 13% от стоимости жилья или земельного участка, но максимальная сумма на вычет не должна превышать 2 млн. рублей.

Таким образом, до 260 000 рублей можно вернуть из своих налогов при покупке квартиры, а также до 390 000 рублей за выплаченные проценты по ипотеке. То есть купить жилье можно и за 5, и за 10 млн, но государство выплатит 13% только с 2 млн рублей.

Для жилья, приобретенного ранее 2008 года, максимальная сумма на вычет составляет 1 млн рублей.

Ежегодно вы можете получить не больше, чем перечислили в бюджет подоходного налога (13% от официальной зарплаты). При этом возвращать налог вы можете в течение нескольких лет до тех пор, пока не вернете всю сумму целиком.

Если недвижимость была приобретена в ипотеку

В случае приобретения жилья в ипотеку до 1 января 2014 года, подоходный налог с расходов по уплате ипотечных процентов возвращается в полной мере, без ограничений.

Если же жилье было приобретено с помощью ипотечных средств после 1 января 2014 года, то вычет по процентам ограничен суммой 3 млн рублей.

Вернуть с ипотечных процентов вы можете максимум 3 млн рублей x 13% = 390 тысяч рублей.

Если в 2018 году за проценты по кредиту выплачено 10 000 рублей, возместить можно 1 300 рублей. И так не более 390 тысяч рублей за весь срок кредитования.

Законодательство не накладывает ограничения на число лет возмещения. Если ипотечный договор подписан на 30 лет, то можно ежегодно оформлять вычет по мере уплаты процентов.

В общей сложности за квартиру и проценты по ипотеке можно вернуть до 650 000 рублей в течение нескольких лет. Вы можете сами рассчитать на калькуляторе, какую сумму можете получить.

А если квартира была приобретена в браке

Ограничение налогового вычета для одного человека составляет 260 000 рублей, вычета по кредитным процентам— 390 000 руб.

При этом, если квартира приобретена после 1 января 2014 года супругами в браке, каждый супруг может получить имущественный вычет в размере данных лимитов.

Супруги имеют равные права на возврат, даже если имя супруга не указано в договоре купли-продажи.

За какое время можно получить вычет

Получить вычет можно только за календарный год, в котором возникло право на него, и за последующие годы. Вернуть налог за годы, предшествующие году возникновения права на вычет – нельзя.

Единственным исключением из этого правила является перенос вычета пенсионером. Пенсионеры имеют право перенести вычет на три года, предшествующих году возникновения права на него.

Если вы купили квартиру в прошлом и не оформили вычет сразу, то вы можете сделать это сейчас (никаких ограничений по срокам получения вычета нет). Заявить вычет можно и через 10 лет, и через 20 лет после покупки жилья.

Единственное, вернуть подоходный налог вы можете не более чем за три последних года. Например, если вы купили квартиру в 2016 году, а оформить вычет решили в 2019 году, то вы сможете вернуть себе налог за 2018, 2017 и 2016 годы.

Когда можно подать документы на вычет

Вы можете вернуть деньги по имущественному вычету, начиная с того года, когда у вас имеются на руках:

- платежные документы, подтверждающие произведенные расходы на приобретение квартиры, дома или участка

- документы, подтверждающие право собственности на жилье: выписка из ЕГРН (свидетельство о регистрации права собственности) при покупке квартиры по договору купли-продажи или акт приема-передачи при покупке жилья по договору долевого участия

Есть мнение, что подать декларацию для получения вычета можно только до 30 апреля. Это не так. Подать декларацию вы можете в любое время и день года.

Единственное ваше ограничение заключается в том, что подать декларацию и вернуть налог можно только за 3 предыдущих года. Например, в 2019 году уже нельзя подать декларацию и получить вычет за 2015 год.

За какой срок можно получить налоговый вычет

Декларация на возврат налога всегда подается за целый календарный год (вне зависимости от того, в каком месяце куплено жилье и в какие месяцы были уплачены налоги).

При этом подать декларацию за календарный год можно только по его окончании. Подать декларацию на возврат налога за календарный год до его окончания нельзя.

При этом стоит отметить, что вы можете воспользоваться возможностью получить вычет через работодателя, не дожидаясь окончания календарного года.

Как получить вычет

Процесс получения вычета состоит из: сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. В каждой конкретной ситуации есть свою нюансы, поэтому рекомендуем уточнить подробные требования для оформления вычета в налоговой.

Какие документы нужны

- Паспорт

- Декларация 3-НДФЛ

- Заявление на возврат налога

- Документы, подтверждающие ваши расходы

- Документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ)

Процесс получения вычета можно упростить, воспользовавшись сервисом возврата налогов.

Сервис удобен, если вы не хотите разбираться во всех тонкостях самостоятельно и заполнять документы. Такая услуга — заполнение декларации и подготовка пакета документов — обойдется вам в 1 499 рублей.

Подайте онлайн-заявку, и вам позвонит налоговый консультант: он подробно расскажет, какие требуются документы.

Чтобы отправить их консультанту, вы можете их отсканировать или просто сфотографировать на смартфон. Консультант сам заполнит декларацию, и вам нужно будет только загрузить её на сайт ФНС, отправить туда по почте или занести лично. Деньги вернутся вам на карту, причем необязательно для этого быть клиентом Сбербанка.

Налоговый вычет в 2022 году: что нужно знать при покупке квартиры

Россияне, которые платят налог на доход физических лиц (НДФЛ), после покупки жилья могут вернуть часть уплаченных налогов из бюджета. При этом не важно, каким способом приобретена недвижимость, на собственные средства или в ипотеку.

Рассказываем что нужно знать о налоговом вычете при приобретении квартиры.

Налоговый вычет за квартиру:

Как получить налоговый вычет за квартиру: видео

Как рассчитать налоговый вычет за квартиру

Налоговые резиденты России (живут в стране не менее 183 дней в течение года и уплачивают налог с зарплаты) могут получить у государства 13% от стоимости приобретенной недвижимости. Если собственник квартиры не работает или платит налоги как ИП на упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

Налоговый вычет за квартиру каждому человеку дают один раз. Существует лимит, с которого будет исчисляться налоговый вычет: 2 млн руб. — для строительства или покупки жилья, 3 млн руб. — при погашении процентов по ипотеке. Таким образом, сумма имущественного налогового вычета может составить до 650 тыс. руб.: 260 тыс. руб. — за покупку квартиры и 390 тыс. руб. — уплаченные проценты по ипотеке.

Если стоимость квартиры меньше 2 млн руб., то вычет рассчитывают в зависимости от суммы покупки, а остаток можно перенести на покупку других объектов. Вычет от уплаты процентов по ипотеке возвращается одноразово и действует в отношении одного объекта недвижимости.

Пример расчета суммы НДФЛ к возврату

Если квартира стоит 1,5 млн руб., то вычет по расходам на ее покупку составит 1,5 млн руб. — можно вернуть 13%, то есть 195 тыс. руб. уплаченного НДФЛ.

При стоимости квартиры в 2 млн руб. можно вернуть 260 тыс. руб. налога.

Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн руб., а налог к возврату составит 260 тыс. руб.

Уплаченные проценты по ипотеке учитываются отдельно. НДФЛ вернут с той суммы, которая уже перечислена банку.

Бывают случаи, когда использовать весь вычет за год не получается. В таком случае остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ. Растягивать вычет можно на любой период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Вернуть средства за жилье, которое приобреталось в браке, может каждый из супругов. В сумме семья сможет получить до 1,3 млн руб. Также, если родители платят за долю ребенка, они могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн руб. Просто расходы на долю ребенка учтутся как расходы родителей. Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

В каких случаях НЕЛЬЗЯ получить налоговый вычет за квартиру:

- Получить налоговый вычет за недвижимость не получится, если оплата строительства (приобретения) жилья произведена за счет средств работодателя или других лиц, средств материнского капитала, а также за счет бюджетных средств.

- При покупке квартиры у родственников (взаимозависимых лиц) получить вычет не получится. К таким лицам относятся: физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. То есть купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. При этом при покупке недвижимости у тещи или брата жены получить вычет можно.

- Нельзя получить вычет по унаследованной или подаренной квартире, так как вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу.

- Участники военной ипотеки не могут использовать вычет на общих основаниях, так как часть суммы на жилье им дает государство.

Срок получения вычета

Обратиться за получением налогового вычета при приобретении жилья на вторичном рынке можно сразу после регистрации сделки. Если квартира приобреталась в новостройке, подать документы можно после сдачи дома в эксплуатацию и подписания акта приема-передачи жилья. Сумма налогового вычета не может превышать уплаченных вами за год налогов или ежемесячных платежей по НДФЛ.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие годы. Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя. Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры. Но стоить помнить, что вернуть подоходный налог получится не более чем за три последних года.

Новостройку оплатили в 2016 году, а право собственности на нее оформили только в 2018-м. Право на вычет появилось в 2018 году. В 2022 году собственник подает декларации за 2019 и 2018 годы. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2017-й не вернут, потому что тогда еще не было права на вычет.

Квартира куплена в 2017 году и тогда же оформлено на нее право собственности, а оформить вычет решили в 2022 году. Вернуть налог можно за 2019, 2018 и 2017 годы.

Единственным исключением из этого правила является перенос вычета пенсионерам. Они могут получить вычет не только за тот год, когда приобрели недвижимость и оформили право собственности на нее, и последующие годы, но и за три предыдущих года.

Например

Пенсионер в 2019 году купил квартиру и в том же году вышел на пенсию. Соответственно, налог на доходы он уже не платит и вернуть его за последующие годы не сможет, так как в бюджет ничего не перечисляет. Однако он имеет право заявить вычет за 2018, 2017 и 2016 годы и вернуть НДФЛ, который заплатил до выхода на пенсию и приобретения жилья. Таким правом обладают и работающие пенсионеры: даже если они платят НДФЛ, все равно могут вернуть налог за три года до покупки квартиры.

Список документов для налогового вычета

Для начала нужно заключить сделку по покупке жилья. Затем получить в налоговой инспекции уведомление о том, что вы имеете право на вычет. И это право требуется документально подтвердить и доказать, что вы совершили покупку.

Для оформления имущественного вычета при покупке квартиры необходимы документы:

- декларация о налогах на доходы физлиц по форме 3-НДФЛ (бланк можно взять в налоговой или на ее сайте);

- справка от доходах по форме 2-НДФЛ (получить у работодателя);

- договор купли-продажи жилья;

- свидетельство о праве собственности (или выписка из ЕГРН);

- акт приема-передачи квартиры налогоплательщику (или доли в ней);

- документы, подтверждающие расходы на покупку имущества (банковские выписки, расписка от продавца о получении денег);

- паспорт;

- свидетельство о заключении брака (если квартира приобретена в браке).

При получении вычета по ипотечным процентам нужно предоставить:

- договор с кредитной организацией;

- график погашения кредита и уплаты процентов за пользование заемными средствами.

Все документы можно предоставить в копиях, однако лучше всегда иметь при себе оригиналы.

Как получить налоговый вычет через налоговую

Для того чтобы получить имущественный вычет, можно обратиться в налоговую инспекцию. В этом случае нужно дождаться окончания года, в течение которого была куплена недвижимость. Этот способ подойдет тем, кто хочет получить большую сумму сразу. Полученные средства можно направить на ремонт квартиры, покупку мебели, крупные покупки или досрочное погашение жилищного кредита.

Инструкция для получения имущественного налогового вычета через налоговую:

1. Заполнить налоговую декларацию (по форме 3-НДФЛ).

2. Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготовить копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом;

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем;

- при погашении процентов по кредиту — целевой кредитный договор или договор займа, договор ипотеки, график погашения кредита (займа) и уплаты процентов.

4. Подготавливаем копии платежных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (можно использовать выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

5. При приобретении имущества в общую совместную собственность подготавливаем:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договоренности сторон — участников сделки о распределении размера имущественного налогового вычета между супругами.

6. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Как получить налоговый вычет через работодателя

Получить имущественный налоговый вычет можно и через работодателя. Документы стоит подавать сразу, не дожидаясь конца года. В этом случае не нужно подавать декларацию по форме 3-НДФЛ. Вычет предоставят на основании уведомления. Налоговая инспекция выдает такой документ по заявлению. Работодатель не будет удерживать НДФЛ с зарплаты, пока не выплатит полагающийся лимит компенсации. Эти средства можно направить на погашение ежемесячных ипотечных платежей.

Инструкция для получения имущественного налогового вычета через работодателя:

- В произвольной форме написать заявление на получение уведомления от налогового органа о праве на имущественный вычет.

- Подготовить копии документов, подтверждающих право на получение имущественного вычета.

- Предоставить полный пакет документов в налоговый орган по месту жительства.

- По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет.

- Предоставить работодателю выданное налоговым органом уведомление. Документ будет являться основанием для неудержания НДФЛ из зарплаты сотрудника до конца года.

Порядок возмещения (возврата) НДФЛ при покупке квартиры

- Как вернуть 13 процентов от покупки квартиры?

- 2 способа вернуть НДФЛ с покупки квартиры

- Какие документы нужны, чтобы получить вычет НДФЛ при покупке квартиры?

- Как заполнить налоговую декларацию?

- Как подавать документы на получение имущественного вычета?

- Итоги

Как вернуть 13 процентов от покупки квартиры?

С 2014 года порядок возврата 13 процентов от покупки квартиры немного изменился: теперь имущественный вычет можно использовать несколько раз (при приобретении нескольких объектов недвижимости) в пределах 260 тыс. руб. Этот лимит составляет 13% от максимальной суммы вычета на стоимость недвижимости, которая не может превышать 2 млн руб.

Если жилье было приобретено (построено) за счет кредитных средств, налогоплательщик вправе возместить сумму оплаченных банку процентов, но не более 390 тыс. руб.

Многократный возврат НДФЛ при покупке квартиры смогут совершить только те налогоплательщики, которые не использовали данную налоговую льготу ранее, поскольку до 2014 года таким вычетом можно было воспользоваться лишь 1 раз в жизни, независимо от стоимости объекта.

Следует учесть еще один нюанс: возмещение НДФЛ при покупке квартиры может быть произведено только в размере фактического удержанного или же самостоятельно уплаченного физическим лицом налога с доходов. То есть если лицо не получает доход и с него не удерживается подоходный налог, то и источника для возмещения налога нет.

Право на налоговый вычет обеспечено подп. 3 п. 1 ст. 220 НК РФ. Стандартной процедурой для реализации права на имущественный вычет является обращение в налоговую службу по месту регистрации налогоплательщика. При этом потребуется собрать пакет необходимых документов (подп. 6 п. 3 ст. 220 НК РФ) и передать их в ИФНС. Срок ожидания для проведения выплаты составляет 4 месяца, из которых 3 отводится на проведение камеральной проверки (п. 2 ст. 88 НК РФ) и 1 — на произведение непосредственно выплаты (п. 6 ст. 78 НК РФ).

Для возмещения налога должно быть выполнено несколько условий:

- физлицо должно быть плательщиком налога с доходов в размере 13%;

- вычет дается только по приобретенной в России недвижимости;

- для расчета за объект использовались личные средства налогоплательщика либо деньги, выданные ему по ипотечной ссуде;

- стороны сделки купли-продажи не являются близкими родственниками либо иными связанными лицами.

Время, прошедшее после приобретения недвижимости, для получения имущественного вычета значения не имеет, однако вернуть можно только тот НДФЛ, который был перечислен в бюджет за последние 3 года.

При этом налогоплательщику потребуется сдать декларацию по форме 3-НДФЛ за 3 года с целью подсчета суммы уплаченного за этот период налога. Поможет вам в этом статья «Как заполнить декларацию 3-НДФЛ за 3 года?».

Право на использование имущественного вычета предоставляется также родителям не достигшего совершеннолетия ребенка, если именно для него приобретается квартира.

А вправе ли ребенок по достижению совершеннолетия заявить имущественный вычет,если родитель приобрел для него квартиру в собственность и уже воспользовался вычетом? Ответ на данный вопрос подробно рассмотрен в Путеводителе по налогам от КонсультантПлюс. Получите пробный доступ к системе и изучите материал бесплатно.

2 способа вернуть НДФЛ с покупки квартиры

Налогоплательщику предоставляется право выбора способа, как вернуть НДФЛ с покупки квартиры:

- Если сумма уплаченного ранее налога с полученных доходов позволяет физлицу воспользоваться правом на имущественный вычет сразу, то быстрее получить все средства можно будет через ИФНС. Для этого в заявлении следует указать такой способ возврата налога, как перечисление на свой банковский счет.

- Использовать свое право на имущественный вычет налогоплательщик сможет и другим способом. Предоставляя своему работодателю (работодателям) выданное ИФНС уведомление о подтверждении права воспользоваться возмещением НДФЛ при покупке квартиры, работник может рассчитывать на получение зарплаты без удержания налога в размере 13%. Если положенная сумма не была целиком использована, то остаток неиспользованного вычета переносится на следующий налоговый период.

Преимуществом второго способа является то, что налогоплательщику не надо ждать окончания налогового периода для зачисления вычета налоговой, ведь можно начать пользоваться льготой уже в том же году, когда была приобретена недвижимость (п. 8 ст. 220 НК РФ). Кроме того, документы для получения имущественного вычета у работодателя налоговые инспекторы будут проверять в течение 30 дней (вместо 3 месяцев, если вы желаете получить возврат налога в ИФНС).

Недостатком второго способа является то, что налоговое уведомление для работодателя выдается только 1 раз на протяжении налогового периода. При смене места работы продолжать пользоваться льготой можно будет лишь со следующего налогового периода. Кроме того, применять налоговую льготу работодатель начнет с начала года, в котором получено соответствующее уведомление (письмо Минфина от 20.01.2017 № 03-04-06/2416), а не с момента покупки недвижимости.

Какие документы нужны, чтобы получить вычет НДФЛ при покупке квартиры?

В соответствии с подп. 6 п. 1 ст. 220 НК РФ, для того чтобы получить вычет НДФЛ при покупке квартиры, налогоплательщик должен собрать и представить в ИФНС такие документы:

- Договор купли-продажи (мены) на объект жилой недвижимости (квартиру, комнату или долю в них) и также квитанции о проведении расчета за него (подп. 7 п. 1 ст. 220 НК РФ). Все документы подаются в форме заверенных копий.

- Договор о долевом участии в строительстве или акт о передаче такого объекта строительства. Документ подается в виде заверенной копии.

- Если приобреталась квартира в собственность для не достигшего 18 лет ребенка, то необходимо предоставить копию его свидетельства о рождении, а также разрешение органа опеки на совершение такой сделки.

- Также потребуется заверенная копия свидетельства о регистрации права собственности на введенное в эксплуатацию недвижимое имущество (для строящегося жилья данный документ не нужен, достаточно будет акта приема-передачи объекта). С 15.07.2016 вместо «розового» свидетельства госорганы выдают выписку из Единого госреестра прав на недвижимость.

- Копии свидетельства о присвоении ИНН и документа, удостоверяющего личность заявителя.

- Кроме того, налогоплательщику желательно представить справку с места работы по форме 2-НДФЛ. Данная справка не поименована в перечне обязательных документов, однако контролеры вправе ее истребовать. Подробности см. здесь.

Для получения вычета через налоговое ведомство потребуется подать декларацию по форме 3-НДФЛ. Она представляется начиная с первого квартала года, следующего за тем налоговым периодом, в котором была приобретена недвижимость.

ВНИМАНИЕ! Для возмещения НДФЛ за 2022 год заполняйте 3-НДФЛ по обновленной форме.

Для того чтобы указать выбранный способ получения имущественного вычета, а также банковские реквизиты налогоплательщика, должно быть подано заявление на возврат НДФЛ. Срок подачи его не регламентирован, но выплаты начнутся только спустя 1 месяц после его представления. В связи с этим желательно подавать такое заявление вместе с полным пакетом необходимой документации.

По истечении отведенного срока для проведения камеральной проверки (3 месяца, если налог возвращает инспекция, и 30 дней, если НДФЛ перестает удерживать работодатель) налоговое ведомство сообщит о своем решении предоставить имущественный вычет либо об отказе. В большинстве случаев отказ в предоставлении имущественного вычета связан с неточностями, допущенными при заполнении декларации. Налогоплательщик сможет подать декларацию повторно, при этом срок проведения камеральной проверки не меняется.

Как получить имущественный вычет при участии в долевом строительстве, узнайте в авторитеном мнении экспертов КонсультантПлюс. Получие пробный доступ к системе бесплатно.

Как заполнить налоговую декларацию?

Для получения права на имущественный вычет физлицу-налогоплательщику потребуется заполнить налоговую декларацию 3-НДФЛ. Для отчета за 2022 год форма утверждена приказом ФНС от 28.08.2022 № ЕД-7-11/615@.

Заполнению подлежат 5 страниц отчетного документа: титульный лист, разделы 1 и 2, приложение 1 и приложение 7.

Трудностей с заполнением титульного листа возникать не должно, ведь в него заносится персональная информация о физлице и налоговом органе, в который декларация будет подана.

Особенности заполнения декларации:

- В раздел 1 заносятся итоговые результаты расчетов налога: к возмещению или доплате.

- В разделе 2 показывается вся последовательность расчета налоговой базы и итоговой суммы налога.

- В приложение 1 переносятся сведения о доходах из выданной работодателем справки по форме 2-НДФЛ.

- В приложение 7 вписываются сведения о приобретенной квартире, а также проставляется сумма имущественного вычета.

Если декларация заполняется вручную, то на отпечатанном бланке следует выравнивать вносимые данные по левому краю. Если декларация заполняется при помощи компьютерной программы, то по правому краю. Двухсторонняя печать не допускается, также не следует скреплять страницы, чтобы не испортить расположенные слева штрихованные коды.

Как подавать документы на получение имущественного вычета?

Подавать документы на право использования имущественного вычета можно одним из способов:

- Лично. Для этого необходимо найти время и посетить ИФНС по месту своей регистрации. Недостатком такого способа является трата личного времени и необходимость отвечать на возможные вопросы налогового инспектора.

- По почте. Документы лучше отправлять ценным письмом с описью вложения. Недостатком такого способа является то, что если с документами непорядок, то об этом можно будет узнать только спустя 3 месяца, отведенные для проведения камеральной проверки.

- Через личный кабинет налогоплательщика, заполнив предложенную форму декларации в онлайн-режиме. Сканы подтверждающих траты на квартиру документов также необходимо приложить к декларации. Преимуществом такого способа является то, что налогоплательщик сможет отслеживать статус проверки декларации и движение поданного заявления о возмещении налога.

Подробнее о заполнении декларации 3-НДФЛ онлайн читайте в статье «Каким образом можно сдать декларацию 3-НДФЛ в налоговую».

Итоги

Физлица, уплачивающие НДФЛ, при приобретении квартиры могут воспользоваться правом на возврат уплаченного ранее налога либо льготами по освобождению от удержания 13% с доходов, полученных по месту работы. Для того чтобы воспользоваться таким правом, необходимо собрать полный пакет документов и подать в свою ИФНС.

Максимальный размер имущественного вычета, предоставляемого 1 раз на всю жизнь, составляет 260 тыс. руб., а воспользоваться своим правом на него можно сколько угодно раз до полного исчерпания лимита. Это касается объектов жилой недвижимости, приобретенных с 2014 года, либо случаев, когда объект был приобретен раньше, но налогоплательщиком вообще не было использовано право на такой вычет.

Срок ожидания возмещения НДФЛ при покупке квартиры составляет не более 4 месяцев, причем сумма налога, заявленная как подлежащая возмещению в виде выплаты на счет налогоплательщика, будет перечислена ему сразу же, а получение вычета у работодателя получится более длительным.

Возврат налога за покупку квартиры

Если вы приобретаете жилую недвижимость или построили её, то вы вправе воспользоваться имущественным налоговым вычетом. Для этого необходимо выполнить ряд условий, предусмотренных Налоговым кодексом.

Итак, на вычет могут рассчитывать только налоговые резиденты РФ, у которых есть доход, облагаемый НДФЛ по ставке 13%. Смысл данного вычета в том, что государство возвращает вам 13% от расходов на приобретение жилья за счёт НДФЛ. При этом максимальная сумма расходов, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вернуть вы можете не более 260 000 руб.

Вычет в размере 2 млн рублей можно получить один раз в жизни. В случае приобретения имущества после 1 января 2014 года предельный размер вычета применяется к расходам, понесённым на приобретение как одного, так и нескольких объектов недвижимости.

Пример 1

Полюсов Константин Анатольевич, проектировщик, г. Калуга.

Приобрёл в 2014 году квартиру за 1 млн руб. и воспользовался вычетом, получив возврат в размере 130 000 руб. В 2016 году он приобрёл еще одну квартиру, заплатив 5 млн руб. Таким образом, он вправе использовать остаток вычета в размере 1 млн рублей и вернуть еще 130 000 руб. по второй квартире. Если вы приобрели квартиру до 2014 года и воспользовались вычетом не полностью, то доиспользовать остаток нет возможности, он «сгорает».

Вычет можно получать ежегодно до его полного погашения. При отсутствии в налоговом периоде доходов право на получение имущественного налогового вычета не теряется. При наличии в последующих налоговых периодах доходов, облагаемых по ставке 13%, вы вправе получить указанный вычет. То есть если вы воспользовались правом на получение вычета не в полном размере, остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.

письмо Минфина России от 18.07.2016 N 03-01-05/42052

подп. 2 п. 1 ст. 220 НК РФ

Пример 2

Фёдорова Валентина Евгеньевна, менеджер по продажам, 29 лет, г. Новосибирск.

Приобрела в 2016 году квартиру за 3 млн руб. В течение 2016 года ее ежемесячная зарплата составляла 55 000 руб. Работодатель с ее зарплаты за год удержал НДФЛ на сумму 85 800 руб. ((55 000 руб. х 12) х 13%). В 2017 году она подала декларацию и получила возврат в размере 85 800 руб. В течение 2017 года ее ежемесячная зарплата составляла 100 000 руб. Работодатель с ее зарплаты за год удержал НДФЛ на сумму 156 000 руб. ((100 000 руб. х 12) х 13%). В 2018 году она подала декларацию и получила возврат в размере 156 000 руб. Она вправе переносить вычет на последующие годы до тех пор, пока сумма возврата не составит 260 000 руб. За два года она вернула 241 800 руб.

Вы вправе по своему желанию получить вычет через работодателя или налоговую инспекцию.

Если хотите получить вычет через налоговую инспекцию, то по окончании календарного года необходимо подать декларацию 3-НДФЛ и к ней приложить документы, подтверждающие право на вычет (подробнее о том, в какие сроки производят возврат, читайте в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Вычет можно получить и до окончания налогового периода при обращении к работодателю, предварительно подтвердив это право в инспекции.

Для этого следует написать заявление на получение уведомления от налогового органа о праве на имущественный вычет. Заявление можно подать лично, через представителя по нотариально заверенной доверенности, по почте или через личный кабинет налогоплательщика. К нему также нужно приложить подтверждающие документы. Уведомление инспекция должна подготовить в течение 30 календарных дней. После его получения необходимо представить уведомление работодателю вместе с заявлением на получение имущественного вычета.

На основании данных документов работодатель предоставит вычет за текущий год. При обращении к работодателю с документами не в первом, а в одном из последующих месяцев календарного года налог исчисляется за весь истекший с начала года период с применением имущественного налогового вычета. Вычет работодатель представляет до его полной выплаты либо до конца календарного года – в зависимости от того, что наступило раньше.

письмо Минфина России от 20.01.2017 № 03-04-06/2416

Пример 3

Хорьков Сергей Борисович, машинист, 40 лет, г. Челябинск.

Приобрел квартиру в 2017 году за 3 млн руб. Вычет он решил получить у работодателя (так можно, да). Уведомление от налогового органа он получил и принес его работодателю только в июне 2017 года. Ежемесячно в течение 2017 года его зарплата составляла 70 000 руб. С начала года работодатель удержал НДФЛ 45 500 руб. за 5 месяцев. На основании заявления переудержанный налог в размере 45 500 руб. компания обязана перечислить в течение трех месяцев (ст. 231 НК РФ). А начиная с июня и до конца года работодатель не будет удерживать НДФЛ с его зарплаты. То есть за 2017 год ему вернут НДФЛ в размере 109 200 руб. ((70 000 руб. х 12 мес.) х 13%). То есть одного года не хватило, чтобы получить вычет в полном размере. Чтобы получать вычет через работодателя в 2018 году, Сергею нужно снова обратиться в инспекцию за уведомлением. То есть пройти данную процедуру ещё раз.

Учтите, вычет по приобретению жилья не применяется:

- в части расходов на строительство (приобретение) жилья за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств. В этом случае вычет можно заявить, но только в сумме израсходованных собственных средств;

- если сделка купли-продажи заключена с гражданином, являющимся по отношению к вам взаимозависимым.

п. 5 ст. 220 НК РФ

Если вам нужна помощь в получении имущественного вычета, посетите сайт open-ndfl.ru .

- Открытый журнал

- Рубрики

- Налоги

- Возврат налога за покупку квартиры

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как сделать перепланировку по всем требованиям закона

Вопрос о том, как оформить перепланировку, одинаково остро встает и перед теми собственниками помещений, которые только задумались о ремонте, и перед теми, кто его уже выполнил, не позаботившись о получении разрешения. В первом случае потребуется согласование строительных работ, а во втором — узаконивание. Порядок действий при оформлении ремонта до начала работ и после их завершения несколько различается. В статье рассмотрим оба сценария и расскажем, как добиться одобрения госорганов на ремонт и как узаконить уже сделанную перепланировку.

Но сперва необходимо разобраться, о каких именно работах идет речь. Ведь, как можно догадаться, без разрешения выполнять нельзя только определенные виды ремонта. Согласно статье 25 ЖК РФ, к перепланировке относятся работы, в результате которых изменяется конфигурация помещения, зафиксированная в техпаспорте [1] .

Итак, законом не запрещено, например:

- совмещать ванную комнату и туалет;

- увеличивать площадь санузла с использованием площади коридора;

- переносить кухню и организовывать кухню-нишу;

- делать проемы в стенах или закладывать существующие;

- разбирать или переносить ненесущие стены;

- устанавливать новые легкие перегородки;

- вырезать проемы для окон и дверей или изменять форму тех, что уже есть;

- объединять балкон (либо лоджию) и жилую комнату с установкой перегородки;

- организовывать гардеробную.

Как бы то ни было, необходимо в каждом случае отдельно рассматривать, как сделать перепланировку так, чтобы она соответствовала СНиП и другим требованиям.

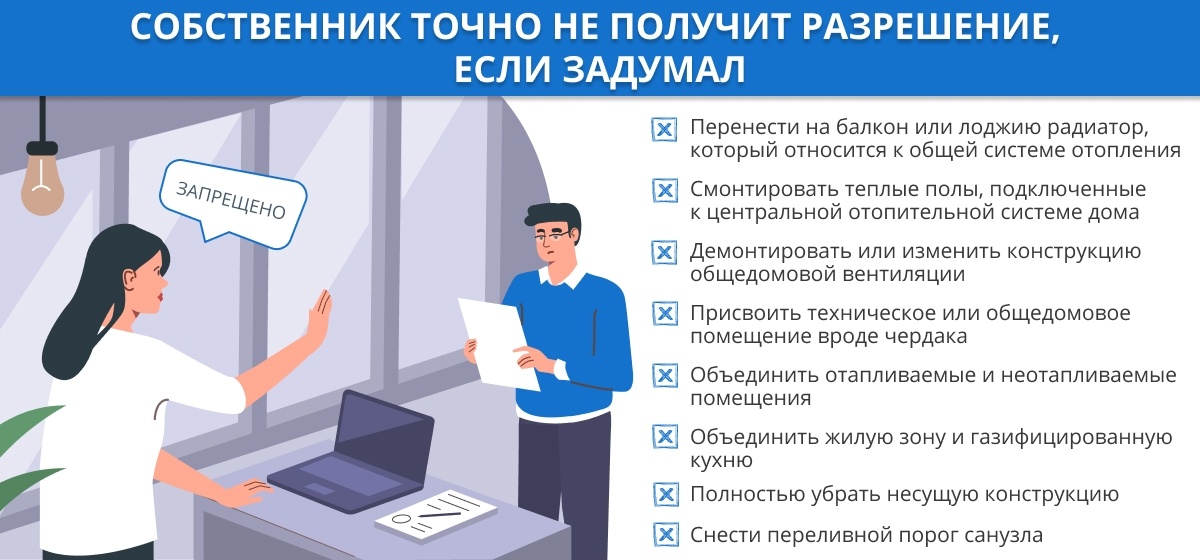

В любом случае еще при планировании ремонта следует учитывать тот факт, что нормы и правила существуют для обеспечения безопасности проживания и жизнедеятельности находящихся в здании людей, поэтому нарушать установленные требования ни в коем случае нельзя. Перед началом строительных мероприятий также следует ознакомиться со списком запрещенных работ, которые обозначены в постановлении Правительства Москвы № 508-ПП и других нормативных документах [2] .

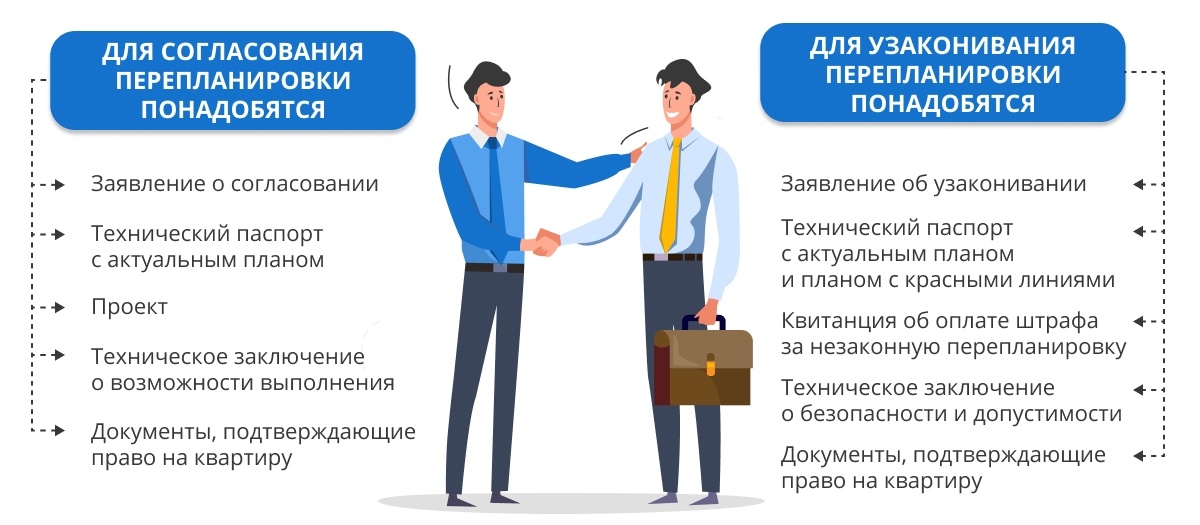

Согласование перепланировки: документы и разрешения

Согласованием ремонтных работ в Москве занимается Мосжилинспекция (МЖИ). Чтобы подать заявление в МЖИ, необходимо собрать пакет документов. Но обо всем по порядку.

Официальная перепланировка квартиры или нежилого помещения начинается с оформления проекта, а также технического заключения о возможности проведения работ. Заказать эти документы можно в проектной конторе, являющейся членом СРО. СРО — это саморегулируемая организация, которая осуществляет контроль за оказанием услуг в данной сфере. Проект и техзаключение обойдутся собственнику в сумму примерно 25 000 рублей.

Исключением являются те случаи, когда ремонт затрагивает несущие стены или здание имеет деревянные перекрытия. Для получения разрешения на такие работы необходимо экспертное заключение автора проекта дома. Если автор больше не выдает такие документы или найти его не представляется возможным, обращаться нужно в ГБУ «Экспертный центр». Стоимость заключения начинается от 70 000 рублей.

Помимо проекта и технического заключения потребуются:

- техпаспорт помещения;

- документы, подтверждающие имущественное право на недвижимость (выписка из ЕГРН), или договор соцнайма;

- заявление на перепланировку;

- согласие всех сособственников или членов семьи нанимателя квартиры на перепланировку.

Технического паспорта на руках у собственника может не быть — он хранится, например, в МосгорБТИ или Ростехинвентаризации. Между тем чаще всего собственнику не приходится самостоятельно забирать данный документ, ведь МЖИ может сделать это без его участия. Специалисты проектных бюро также способны запрашивать документы в БТИ по желанию собственника.

Однако, если речь идет о ремонте в новостройке, то процедура может несколько усложниться. Дело в том, что обязанности проводить техинвентаризацию в новых домах у застройщика нет, а значит, техпаспорта у помещения в таком здании может попросту и не быть. Следовательно, владельцу подобной недвижимости, перед тем как оформлять перепланировку, понадобится организовать техническую инвентаризацию. Для этого можно обратиться в МосгорБТИ или другую организацию, занимающуюся проведением обозначенной процедуры для последующего составления техпаспорта. Заплатить за такую услугу придется примерно 10 000 рублей.

Заявление о перепланировке может подать держатель недвижимости или его законный представитель. Направить заявление на согласование перепланировки в МЖИ можно через портал mos.ru [3] . Заполняется заявление на сайте. Распечатывать заявление и вписывать туда сведения от руки не нужно — вся информация вносится онлайн, а для удобства можно сперва изучить инструкцию по заполнению, где подробно обозначены все шаги.

Далее хозяину помещения предстоит недолгое ожидание. Ведь приступать к проведению перепланировки сразу после подачи документов, не дождавшись решения МЖИ, запрещено. Заявление будет рассматриваться на протяжении нескольких недель. Если инспекторы не обнаружат никаких ошибок, собственник получит заветное разрешение на перепланировку. И вот тогда уже можно начинать ремонт. Главное помнить, что документ действует в течение года. Продлить данный срок позволяется лишь единожды и максимум на полгода. Для этого собственнику нужно будет подать в МЖИ еще одно заявление — о продлении разрешения. К тому же во время строительных мероприятий нельзя отступать от проекта, иначе в МЖИ и БТИ перепланировку не примут.

По окончании ремонта на объект приглашается представитель МЖИ. Он проверяет, как были проведены работы, делает обмеры и, если не находит несоответствий с проектом, готовит акт о завершенной перепланировке. Заверить акт подписями должны все стороны, принимающие участие в процессе, — и проектное бюро, и собственник помещения, и строители, и, конечно же, МЖИ. При этом документ подписывается в четырех экземплярах: один предназначен для БТИ, второй остается в жилищной инспекции, третий отправляют в Росреестр. А владелец помещения может забрать свой акт в МФЦ.

После получения на руки акта необходимо оформить согласованную и сделанную перепланировку в БТИ. Для этого придется заказать выезд техника БТИ на объект — он также сделает обмеры и проверит, были ли соблюдены строительные нормы и требования безопасности. Если выяснится, что все в порядке, собственник наконец получит новый техпаспорт на помещение.

После получения обновленного плана БТИ владельцу недвижимости остается только зарегистрировать изменения в Росреестре. Для этого необходимо будет заказать технический план квартиры у кадастрового инженера, оплатить пошлину, собрать все документы, которые передавались в МЖИ, а также полученные разрешения и новый техпаспорт. За технический план отдать нужно будет порядка 15 000 рублей, а пошлина составит 350 рублей.

Как узаконить уже сделанную перепланировку

С порядком согласования предстоящих изменений все, казалось бы, понятно. Но как узаконить уже сделанную перепланировку квартиры или нежилого помещения?

Обсуждение этого вопроса начнем с того, что самовольный ремонт, к сожалению, не такая уж и редкость. Но это вовсе не означает, что его не нужно оформлять по всем правилам. Проведение несанкционированной перепланировки — нарушение закона: за это даже предусмотрено наказание. А еще выполнение работ без разрешения может привести к серьезным проблемам с устойчивостью как отдельных конструкций дома, так и всей постройки в целом.

Даже если собственникам помещений с таким ремонтом кажется, что скрывать факт его проведения можно бесконечно, они ошибаются. Рано или поздно жилищная инспекция узнает об этом, и владелец столкнется с необходимостью оплатить штраф в размере от 2000 до 2500 рублей и официально узаконить перепланировку. Разумеется, специально дожидаться этого момента не стоит: если хозяин квартиры или нежилого помещения по каким-то причинам все-таки провел работы без одобрения госорганов, взяться за узаконивание следует при первой возможности. Причем оформить самовольный ремонт реально только при условии, что он выполнен без отступлений от строительных норм и правил безопасности. Если же выяснится, что перепланировку нельзя узаконить, помещение придется вернуть в тот вид, который соответствует актуальному плану.

Между тем чаще всего, проводя несанкционированную перепланировку, владельцы допускают различные мелкие недочеты, устранив которые, в принципе можно сохранить основную концепцию ремонта. Поэтому узаконивание строительных работ разумно начинать с приглашения на объект специалиста проектной организации. Он осмотрит помещение и подскажет, как подготовиться к приходу техника БТИ.

Чтобы оформить перепланировку квартиры или нежилого помещения в том случае, когда строительные работы уже состоялись, понадобится и архивный план помещения, и фактический — с красными линиями.

Согласование уже сделанной перепланировки в МЖИ происходит на основании технического заключения о допустимости и безопасности выполненных работ. Этот документ также готовят в проектном бюро с членством в СРО. Стоимость такого техзаключения у различных исполнителей составляет от 20 000 до 40 000 рублей. Следует помнить: если перекрытия в доме деревянные либо во время перепланировки были затронуты капитальные конструкции, потребуется техническое заключение именно от автора проекта дома.

Остальной пакет документов для подачи в МЖИ будет таким же, как и при согласовании только намеченного ремонта. Направлять и заполнять заявление необходимо тоже онлайн.

Спустя 10–20 дней после обращения собственника в МЖИ инспектор отправится на осмотр объекта. Если ремонт соответствует техническому заключению, он составит акт об административном правонарушении. Далее необходимо оплатить штраф. Квитанцию на оплату владелец помещения получит в течение 30 дней после выдачи упомянутого акта. О факте погашения штрафных санкций нужно будет сообщить в МЖИ. Только после этого заявление начнут рассматривать.

Об отказе собственник будет проинформирован письменно. В случае решения в пользу заявителя ему сообщат об этом по телефону. Тогда владельцу потребуется подписать акт о завершенной перепланировке. Заверить документ должен не только сам владелец помещения, но и проектное бюро, которое занималось подготовкой техзаключения, а также строители, которые выполняли ремонт. Доставить акт в нескольких экземплярах проектировщику, а затем обратно в МЖИ должен будет заявитель. Свой экземпляр собственник, как и при оформлении согласования, получит позже в МФЦ. От даты обращения в МЖИ до получения акта о завершенной перепланировке может пройти от двух до трех месяцев.

Затем нужно передать документы в БТИ для составления актуального плана. Если есть план в красных линиях, техник БТИ переведет их в черные на основании акта от МЖИ. Если нарушений нет, владелец недвижимости получит новый техпаспорт. Согласование уже сделанной перепланировки квартиры будет считаться завершенным после внесения соответствующих данных в Росреестр.

Выполнение таких масштабных работ, как перепланировка, без разрешения госорганов чревато последствиями: речь идет и о штрафах, и о проблемах с продажей жилья и передачей его по наследству, и о многих других неприятностях. Чтобы не столкнуться с ними, достаточно оформить все по закону. При этом учесть придется немало нюансов различного характера, разобраться в которых человеку неосведомленному может быть довольно сложно. Однако всегда можно упростить ситуацию и сразу обратиться к профессионалам. Они точно знают, как правильно сделать перепланировку в квартире или нежилом помещении.

Помощь в составлении проекта и согласовании перепланировки

О том, где можно получить профессиональную помощь в согласовании либо узаконивании перепланировки, рассказал Дмитрий Алексеевич Замятин, руководитель отдела проектирования компании «АПМ-1»:

«Оформить задуманную перепланировку без проекта и технического заключения невозможно. Подготовкой проектной документации занимаются многие бюро. Однако не все из них состоят в СРО проектировщиков. И если собственник закажет проект у компании, не имеющей допуска саморегулируемой организации, ему все равно потребуется найти фирму с членством в СРО, которая сможет заверить документ. В противном случае его попросту не примут в МЖИ. Оптимальнее всего будет сразу отыскать бюро, являющееся членом саморегулируемой организации проектировщиков. Наша «Архитектурно-проектная мастерская № 1» входит в число таких исполнителей. «АПМ-1» состоит в Ассоциации СРО «МежРегионПроект» (допуск № 1891).

Также хорошо, если фирма может оказывать сразу все необходимые услуги, чтобы заказчику не пришлось обращаться в разные организации на каждом этапе процедуры. Так, в «АПМ-1» можно заказать проект, техническое заключение и любые другую проектную и техническую документацию в отдельности. Кроме того, мы готовы предоставить помощь при согласовании и узаконивании ремонта либо вообще взять на себя все связанные с этими процедурами заботы. К тому же опыт взаимодействия с различными инстанциями, в том числе с самой МЖИ, у наших специалистов достаточно богатый, а весь процесс оформления изучен от и до.

Мы не заключаем договор до осмотра объекта: только убедившись в том, что ситуация может разрешиться в пользу собственника, мы беремся за дело. Однако после этого можем гарантировать результат — перепланировка будет согласована или узаконена.

Безусловно, не последнюю роль играет и опыт организации. На сайте «АПМ-1» можно ознакомиться с проектами, которые составили и успешно согласовали сотрудники мастерской (в Москве их уже более 1000) [4] . А всего к настоящему моменту в нашем проектном отделе подготовили более 3000 проектов перепланировок для москвичей и жителей Московской области».

* Материал не является публичной офертой. Цены указаны для ознакомления и актуальны на декабрь 2022 года.

Собственнику квартиры необходимо получить техническое заключение о безопасности выполненной перепланировки. Помочь могут специалисты проектной организации.

За помощью в узаконивании выполненной перепланировки по правилам 2022 года следует обращаться в проектное бюро, имеющее допуск СРО.

Узаконить выполненную перепланировку, в том числе собрать всю необходимую документацию, могут эксперты специализированной организации.

Эксперты проектного бюро могут согласовать перепланировку в БТИ и Москомархитектуре в соответствии с правилами 2022 года.

Специалист по узакониванию перепланировки может бесплатно проконсультировать в мессенджере WhatsApp.

Задать специалисту вопросы о перепланировке квартиры можно на бесплатной консультации.

- 1 https://clck.ru/NPyT3

- 2 http://docs.cntd.ru/document/537907820

- 3 https://www.mos.ru/pgu/ru/services/link/3955/

- 4 https://pereplan-one.ru/nashi-proekty/portfolio

- 5 https://clck.ru/J3nFQ

Пармон Анна Сергеевна Ответственный редактор

Есть специальный каталог типовых решений перепланировки квартир в жилых домах массовых серий . Если владелец нашел там свой дом и при этом первоначальная планировка его жилья полностью совпадает с той, что представлена в каталоге, он вправе воспользоваться возможностью оформить ремонт по типовому проекту. Тогда процедура будет несколько проще: собственнику помещения не придется тратиться на проектную документацию. Однако в этом случае нужно строго следить за тем, чтобы реальная перепланировка не отличалась от типового проекта.

Перепланировка и переустройство: чем различаются эти виды работ и как их согласовать

Перепланировка в хрущевке: как изменить планировку однушки, двушки и трешки в доме хрущевской постройки

Проект перепланировки и переустройства нежилого помещения: состав и требования, сколько стоит и где заказать проект перепланировки?

Противовирусные препараты: виды и применение

Противовирусные препараты: виды и применение Последствия самоизоляции или Как вернуться к привычной жизни

Последствия самоизоляции или Как вернуться к привычной жизни Обеззараживание воздуха: как уничтожить бактерии и вирусы

Обеззараживание воздуха: как уничтожить бактерии и вирусы

Приложения для доставки продуктов на дом: обзор от пользователей

Приложения для доставки продуктов на дом: обзор от пользователей Китайская медицина: секреты терапии

Китайская медицина: секреты терапии- Процедура банкротства юридических лиц

Топ-10 бизнес-школ России

Топ-10 бизнес-школ России Как выбрать соковыжималку для дома

Как выбрать соковыжималку для дома Как и чем можно лечить грипп у ребенка?

Как и чем можно лечить грипп у ребенка?

© 2022 АО «Аргументы и Факты» Генеральный директор Руслан Новиков. Главный редактор еженедельника «Аргументы и Факты» Игорь Черняк. Директор по развитию цифрового направления и новым медиа АиФ.ru Денис Халаимов. Шеф-редактор сайта АиФ.ru Владимир Шушкин.

Как согласовать перепланировку

1. Что такое перепланировка?

Согласно Жилищному кодексу Российской Федерации переустройством и (или) перепланировкой считается любая работа, результат которой отражается на техническом плане помещения.

Процедура согласования перепланировки зависит от того, как именно вы собираетесь менять помещение. Существует перечень конкретных работ, согласовать которые нужно до того, как вы их проведете.

2. Какие работы нужно предварительно согласовать?

Есть три вида работ, требующих предварительного согласования: по переустройству, по перепланировке и работы, затрагивающие общее имущество дома.

Работы по переустройству

- Установка в нежилых помещениях дополнительного оборудования (инженерного, технологического, санитарно-технического) или перенос существующего с прокладкой дополнительных подводящих сетей.

- Работы по переустройству помещения, расположенного в многоквартирном доме, являющемся объектом культурного наследия/выявленным объектом культурного наследия.

Работы по перепланировке

- Устройство (перенос, изменение границ) совмещенного санузла, уборных и ванных комнат.

- Устройство несущих стен.

- Устройство проемов в перекрытиях

- Устройство проемов в несущих стенах.

- Устройство проемов в несущих (ненесущих) межквартирных стенах (с усилением в несущих стенах) для изменения границ помещений.

- Заделка проемов в несущих стенах и перекрытиях.

- Изменение конструкции и (или) устройство полов в домах с деревянными перекрытиями.

- Устройство или разборка лестниц, подиумов, ступеней, пандусов.

- Устройство перегородок, создающих сверхнормативные нагрузки на перекрытия (из материалов, создающих нагрузку более 150 кг/кв. м).

- Устройство или разборка перегородок в домах с деревянными перекрытиями.

- Устройство (перенос) кухонь, кухонь-ниш.

- Устройство антресоли площадью не более 40 процентов площади помещения, в котором она сооружается.

- Работы по перепланировке помещения, расположенного в многоквартирном доме, являющемся объектом культурного наследия/выявленным объектом культурного наследия.

Работы, проведение которых связано с передачей в пользование части общего имущества и (или) затрагивает архитектурный облик многоквартирного дома:

- Создание, ликвидация, изменение формы оконных и дверных проемов во внешних ограждающих конструкциях (стенах, крышах) – без ослабления несущей способности элементов конструкций многоквартирного дома.

- Создание навесов, остекленных навесов (в пределах существующих границ террасы) на эксплуатируемых кровлях многоквартирных домов, не предусматривающее увеличение высоты здания, создания помещения, оснащения отоплением, инженерным и санитарно-техническим оборудованием, без надстройки стен, в том числе наружных.

- Создание входов, входных групп (лестниц, крылец и других площадок) в подвальные либо цокольные помещения или на первые этажи зданий в пределах габаритов земельного участка, относящегося к общему имуществу собственников помещений в многоквартирном доме, в том числе с устройством козырьков и навесов – общей площадью не более 10 кв. м (без учета площади пандуса для маломобильных групп населения), без устройства фундамента.

- Создание навесов в пределах габаритов существующих элементов здания многоквартирного дома (дебаркадеры, стилобаты).

- Устройство балконов, лоджий на первых этажах без устройства фундаментов и помещений, в том числе подземных, под лоджиями, балконами и организации отопления.

- Устройство каминов и (или) дымоходов.

- Устройство на фасаде многоквартирного дома вентиляционных коробов.

- Иные работы по переустройству и (или) перепланировке, связанные с использованием общего имущества собственников помещений в многоквартирном доме.

- Иные работы по переустройству и (или) перепланировке, затрагивающие архитектурный облик многоквартирного дома.

3. С чего начинать перепланировку?

Итак, если планируемые вами работы есть в одном из списков, приведенных выше, стандартная процедура перепланировки будет состоять из четырех этапов.

Шаг 1. Определиться с проектом перепланировки.

Шаг 2. Получить разрешение Мосжилинспекции на проведение перепланировки.

Шаг 3. Провести сами работы, соблюдая все необходимые условия (требования к ведению журнала работ, оформлению актов на скрытые работы и др.)

Шаг 4. Оформить акт о завершенных работах.

Если того, что вы планируете делать в рамках перепланировки, нет в списках выше, получать согласование не нужно — достаточно оформить акт о завершенных работах, когда вы их закончите.

4. Где взять проект перепланировки и что в нем должно быть?

Перепланировка, требующая предварительного согласования с Мосжилинспекцией, должна проводиться на основании проекта. Он может быть составлен для вас проектной организацией, являющейся членом саморегулируемой организации (СРО).

При подаче заявления необходимо иметь проектную документацию в электронном виде, подписанную электронной подписью проектной организации.

Кроме того, существует каталог типовых проектов, одобренных Мосжилинспекцией.

Проект переустройства и (или) перепланировки помещения в текстовом и графическом выражении должен содержать:

- планировочные, архитектурные, конструктивные, технологические решения;

- решения по устройству инженерного оборудования и заключение о функционировании внутренних инженерных сетей;

- решения по охране окружающей среды, противопожарным мероприятиям;

- решения по организации производства работ, обеспечению доступности маломобильным группам населения (для нежилых помещений).

Конкретные требования, выдвигаемые к проектной документации, закреплены в приложении №3 постановления Правительства Москвы от 25 октября 2011 года № 508-ПП.

При планировании работ ознакомьтесь также с перечнем того, что не допускается при перепланировке.

Противовирусные препараты: виды и применение

Противовирусные препараты: виды и применение Последствия самоизоляции или Как вернуться к привычной жизни

Последствия самоизоляции или Как вернуться к привычной жизни Обеззараживание воздуха: как уничтожить бактерии и вирусы

Обеззараживание воздуха: как уничтожить бактерии и вирусы Приложения для доставки продуктов на дом: обзор от пользователей

Приложения для доставки продуктов на дом: обзор от пользователей Китайская медицина: секреты терапии

Китайская медицина: секреты терапии Топ-10 бизнес-школ России

Топ-10 бизнес-школ России Как выбрать соковыжималку для дома

Как выбрать соковыжималку для дома Как и чем можно лечить грипп у ребенка?

Как и чем можно лечить грипп у ребенка?