Официальный сайт

Верховного Суда Российской Федерации

ВС освободил пользователей микрозаймов от сверхвысоких процентов

Верховный суд (ВС) РФ вынес сенсационное решение по вопросу о возврате микрозаймов: высшая инстанция посчитала, что гигантские проценты, которыми отличаются краткосрочные кредиты микрофинансовых организаций (МФО), должны начисляться не на весь период задолженности, а только на срок договора. Этот нюанс позволит заемщикам в десятки раз снизить сумму своих долгов.

ВС пояснил, что микрозайм как раз и отличается от обычного кредита тем, что его можно взять на короткий срок, но под большой процент. Однако действие этих же колоссальных ставок уже в длительном периоде искажает цели деятельности МФО, подчеркивают в высшей судебной инстанции.

Суд указал, что огромные проценты заемщики возвращать все же должны, но только за тот период, на который они берут в долг. Если деньги не удалось вовремя вернуть, то с даты завершения кредитного периода начинают действовать не невероятные ставки от МФО, а средневзвешенные, отмечает ВС.

Такая трактовка Верховного суда может освободить многих потребителей микрозаймов от сверхвысоких выплат. Так, например, в дошедшем до высшей инстанции деле заемщика из Иваново, суд снизил задолженность по процентам в 43 раза.

Суд рассматривал дело жителя Иваново, получившего у ООО “Доступно Деньги” 10 тысяч рублей под 730% годовых, которые он должен был вернуть через 15 дней, но не сделал этого. Спустя 1 год и 2,5 месяца кредитор подал к заемщику иск, и Фрунзенский суд Иваново удовлетворил его частично: он обязал вернуть основной долг, проценты за пользование займом – 15 тысяч рублей и штраф за просрочку – 700 рублей.

Компания, между тем, требовала взыскать 108 тысяч 540 рублей и 50 копеек. Поэтому “Доступно Деньги” обратились с апелляцией в Ивановский областной суд, который уже увеличил сумму обязательных к возврату процентов в шесть раз – до 93 тысяч 400 рублей.

Верховный суд РФ не поддержал позицию районного суда, но и с решением областного также не согласился. Высшая инстанция призвала суды проверять принципы разумности и справедливости условий каждого договора, по которым возникли судебные споры.

Кредит и закон

Гражданский кодекс действительно регламентирует, что заёмщик должен вернуть не только деньги, но и проценты в размере, установленном в договоре. Если же в документе не прописаны эти условия, то размер определяется существующей ставкой банковского процента (ставкой рефинансирования) на день уплаты суммы долга, признает ВС РФ.

Он также соглашается, что возможность начисления процентов по займу не может считаться нарушающей принцип свободы договора. При этом проценты, предусмотренные статьей 809 Гражданского кодекса (ГК) РФ, являются платой за использование денежных средств и не могут быть снижены судом, констатирует он.

Однако высшая инстанция отметила, что если человеку дают займ не с целью предпринимательской деятельности, то к кредиту уже применяется другая статья – 807 ГК РФ, часть 3 которой отсылает для разрешения споров к соответствующему законодательству. Значит судам необходимо ориентироваться на закон от 2 июля 2010 года № 151 “О микрофинансовой деятельности и микрофинансовых организациях”, указывает судья.

Он призывает суды находить “золотую середину” в соблюдении интересов кредиторов и заёмщиков и определять справедливость и разумность условий договоров, ставших предметом разбирательств.

“Принцип свободы договора в сочетании с принципом добросовестного поведения участников гражданских правоотношений не исключает обязанности суда оценивать условия конкретного договора с точки зрения их разумности и справедливости, с учетом того, что условия договора займа, с одной стороны, не должны быть явно обременительными для заемщика, а с другой стороны, они должны учитывать интересы кредитора”, – говорится в решении.

ВС отмечает, что это положение имеет особое значение, когда спор связан с деятельностью МФО, которые предоставляют займы на небольшие суммы и на короткий срок, чем и обусловливается возможность выдавать кредит под колоссальные проценты.

“Иное, то есть установление сверхвысоких процентов за длительный срок пользования микрозаймом, выданным на короткий срок, приводило бы к искажению цели деятельности микрофинансовых организаций”, подчеркивает Верховный суд. Он отмечает, что законодательство как раз защищает потребителя от безграничной ставки по микрозаймам и бессрочного удержания заемщика в долговой “яме”.

Арифметика от ВС

“Взыскивая с истца проценты за пользование микрозаймом в размере 730% за период, составляющий 467 дней, суд исходил из того, что эти проценты продолжают начисляться по истечении срока действия договора займа. Однако такой вывод противоречит существу законодательного регулирования договоров микрозайма, поскольку фактически свидетельствует о бессрочном характере обязательств заемщика, вытекающих из такого договора, а также об отсутствии каких-либо ограничений размера процентов за пользование микрозаймом”, – указывается в решении.

ВС РФ считает, что согласно нормам закона о потребительском кредите и самому тексту договора, гигантские проценты начисляются на срок самого договора – 15 дней, но не после. Поскольку в самом договоре не было указано, что по завершении срока договора на сумму займа по-прежнему начисляются 730%, то взыскание такой ставки не может быть признано правомерным, указывает высшая инстанция.

Она отмечает, что согласно пункту 9 части 1 статьи 12 Закона “О микрофинансовой деятельности” организация не вправе начислять заемщику проценты, штрафы или иные платежи, если их сумма достигнет четырехкратного размера суммы займа. ВС также обращает внимание, что это условие должно быть указано на первой странице договора потребительского займа, срок возврата по которому не превышает 1 года.

Правда, именно эти положения не работали, когда житель Иванова брал в долг 10 тысяч рублей, однако это не значит, что потребитель должен попасть в кабалу.

В связи с этим суд пересчитал проценты по периоду задолженности после завершения договора уже исходя из средневзвешенный процентной ставки, рассчитанной на тот период Банком России – 17,53 процента годовых. Новый перерасчёт позволил в 43 раза снизить сумму задолженности с 93 тысяч 400 рублей до 2 тысяч 170 рублей.

Как снизить сумму долга по микрозайму в 6 и более раз – пример из судебной практики

Уверен, что многие читатели данной статьи не понаслышке знают о высоких процентах микрофинансовых организаций (далее – МФО), которые, как правило, составляют до 2% в день, но не все так плохо как кажется.

Из практики

26 ноября 2018 года мы добились очень выгодного решения суда для клиента МФО, а именно более чем в 6 раз снизили сумму требования по договору займа.

Требования МФО о взыскании задолженности в размере 34 930 рублей, в том числе основной долг – 11 929,38 рублей, проценты – 23 000,62 руб. были удовлетворены действительно уважаемым судом частично.

Решением суда с ответчика взыскана сумма 3 290 руб. по основному долгу, проценты – 2 283,36 руб. (ссылка на данное решение суда размещена далее по тексту). Учитывая изложенное мы решили поделиться с Вами нашим опытом и знаниями, которые позволят значительно снизить сумму долга перед МФО.

Из теории

Итак, немного «воды». В силу статьи 421 Гражданского кодекса Российской Федерации граждане и юридические лица свободны в заключении договора. Условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (пункты 1, 4).

В соответствии с пунктом 1 статьи 807 Гражданского кодекса Российской Федерации по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей. На основании пункта 1 статьи 809 Гражданского кодекса Российской Федерации, если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

Возможность установления процентов на сумму займа по соглашению сторон не может рассматриваться как нарушающая принцип свободы договора, в том числе во взаимосвязи со статьей 10 Гражданского кодекса Российской Федерации о пределах осуществления гражданских прав.

Особенности предоставления займа под проценты заемщику-гражданину в целях, не связанных с предпринимательской деятельностью, устанавливаются законами (пункт 3 статьи 807 Гражданского кодекса Российской Федерации).

Порядок, размер и условия предоставления микрозаймов предусмотрены Федеральным законом от 2 июля 2010 г. № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» (далее – Закон о микрофинансовой деятельности). Пунктом 4 части 1 статьи 2 названного закона предусмотрено, что договор микрозайма – договор займа, сумма которого не превышает предельный размер обязательств заемщика перед заимодавцем по основному долгу, установленный названным законом.

Исходя из императивных требований к порядку и условиям заключения договора микрозайма, предусмотренных Законом о микрофинансовой деятельности, денежные обязательства заемщика по договору микрозайма имеют срочный характер и ограничены установленными этим законом предельными суммами основного долга, процентов за пользование микрозаймом и ответственности заемщика.

Принцип свободы договора в сочетании с принципом добросовестного поведения участников гражданских правоотношений не исключает обязанности суда оценивать условия конкретного договора с точки зрения их разумности и справедливости, с учетом того, что условия договора займа, с одной стороны, не должны быть явно обременительными для заемщика, а с другой стороны, они должны учитывать интересы кредитора как стороны, права которой нарушены в связи с неисполнением обязательства.

Правомерны ли высокие проценты на длительный срок?

Это положение имеет особое значение, когда возникший спор связан с деятельностью микрофинансовых организаций, которые предоставляют займы на небольшие суммы и на короткий срок, чем и обусловливается возможность установления повышенных процентов за пользование займом. Иное, то есть установление сверхвысоких процентов за длительный срок пользования микрозаймом, выданным на короткий срок, приводило бы к искажению цели деятельности микрофинансовых организаций.

Таким образом, высокий процент МФО (например, 2% в день) подлежит начислению только на период возврата займа (например,1 месяц), а в остальной период подлежат начислению проценты исходя из рассчитанной Банком России средневзвешенной процентной ставки по кредитам, предоставляемых кредитными организациями физическим лицам в рублях на срок до одного года (19-20% годовых).

Расчет

Например, сумма займа 12 000 рублей.

Проценты за пользование займом в период с 8 октября по 10 ноября 2017 года – 4 360 руб. (401,5% годовых). Проценты оплачены.

Далее подлежат начислению проценты, исходя из рассчитанной Банком России средневзвешенной процентной ставки по кредитам, предоставляемых кредитными организациями физическим лицам, а именно 19% годовых.

С 10 по 29 ноября 2017 года (20 дней) сумма начисленных процентов составила 124,8 руб.

19% : 365 = 0,052% в день

12000: 100 Х 0,052 = 6,24 руб.

6,24 Х 20 = 124,8 руб.

С 30 ноября 2017 года по 10 января 2018 года (42 дня) – 205,8 руб.

9424,4: 100 Х 0,052% = 4,9 руб.

4,9 Х 42 = 205,8 руб.

С 11 января по 28 марта 2018 года (77 дней) – 164,78 руб.

4110,6: 100 Х 0,052 = 2,14 руб.

2,14 Х 77 = 164,78 руб.

С 29 марта по 3 августа 2018 года (128 дней) – 252,16 руб.

3785,38: 100 Х 0,052 = 1,97 руб.

1,97 Х 128 = 252,16 руб.

Как подготовить возражение

Соответственно, в случае, если МФО обратится в суд с исковым заявлением о взыскании с Вас задолженности по договору займа, Вам необходимо подготовить грамотное возражение относительно исковых требований со ссылками на судебную практику Верховного Суда РФ, а также подготовить и приложить к возражению контррасчет задолженности в указанном порядке.

Также необходимо обратить внимание на требование МФО о взыскании с ответчика расходов на оплату юридических услуг. Размер данных требований также можно значительно снизить. В рассматриваемом в данной статье решении суда требование МФО о взыскании с ответчика расходов по оплате юридических услуг в размере 5 000 рублей было удовлетворено судом частично – взыскано всего 500 рублей.

Для того чтобы суд снизил взыскиваемые с Вас расходы на оплату юридических услуг необходимо доказать суду, что размер данных расходов является неразумным и необоснованным.

В соответствии с п. 11-13 Постановления Пленума Верховного Суда РФ от 21 января 2016 года «О некоторых вопросах применения законодательства о возмещении издержек, связанных с рассмотрением дела»:

в целях реализации задачи судопроизводства по справедливому публичному судебному разбирательству, обеспечения необходимого баланса процессуальных прав и обязанностей сторон суд вправе уменьшить размер судебных издержек, в том числе расходов на оплату услуг представителя, если заявленная к взысканию сумма издержек, исходя из имеющихся в деле доказательств, носит явно неразумный (чрезмерный) характер.

Расходы на оплату услуг представителя, понесенные лицом, в пользу которого принят судебный акт, взыскиваются судом с другого лица, участвующего в деле, в разумных пределах.

При неполном (частичном) удовлетворении требований расходы на оплату услуг представителя присуждаются каждой из сторон в разумных пределах и распределяются в соответствии с правилом о пропорциональном распределении судебных расходов. Разумными следует считать такие расходы на оплату услуг представителя, которые при сравнимых обстоятельствах обычно взимаются за аналогичные услуги.

Весомым доказательством в данном случае будет являться информация о минимальных ставках вознаграждения за оказываемую юридическую помощь адвокатами Вашего края или области. Данную информацию можно получить на сайте интересующей Вас адвокатской палаты в информационно-телекоммуникационной сети «Интернет».

А вот и обещанная ссылка на вышеуказанное решение суда.

При возникновении вопросов, буду рад на них ответить и оказать Вам необходимое содействие. Если в отношении Вас уже имеются вступившие в силу судебный приказ или решение суда, то не расстраивайтесь, их можно отменить.

Также обращаю Ваше внимание, что погасить проблемный долг перед МФО на выгодных условиях можно и в досудебном порядке, о чем более подробно Вы можете прочитать в данной статье «Как выбраться из «ловушки» микрозаймов?»

Кроме того, уверен, что читателям настоящей статьи также будет весьма интересна публикация «Как выиграть суд у банка по кредиту»

Споры с МФО: как помириться в суде или до него

Хоть закон и регулирует деятельность МФО, сильно легче от этого не становится.

Центробанк следит, чтобы микрофинансовые организации не вгоняли заемщиков в кабалу: например, закон ограничивает максимальную процентную ставку, обязывает до получения займа предоставить заемщику информацию об условиях договора и возможности его изменения. Но количество просроченных договоров и клиентов в долговой яме растет с каждым годом.

Я участвовала в судах и выигрывала дела как со стороны должников, так и со стороны МФО. В статье расскажу, как из заемщика не превратиться в должника и что делать, если отношения с МФО уже так себе.

Центробанк может воздействовать только на компании, внесенные в государственный реестр микрофинансовых организаций. Реестр выложен на сайте Центробанка и постоянно обновляется. Рекомендую пользоваться именно этими данными: никто не сможет поручиться за полноту и достоверность информации на сторонних сайтах. Можно не скачивать реестр и проверить информацию по названию МФО.

Перед оформлением займа стоит проверить микрофинансовую организацию в этом реестре. Если обратиться в организацию, не внесенную в реестр, есть риск стать жертвой мошенников.

Также заемщик имеет право запросить у микрофинансовой организации документы о том, что она внесена в государственный реестр. По запросу МФО обязана предоставить свидетельство.

Центробанк утвердил табличную форму условий потребительского кредита — в ней 16 пунктов, которые должны быть в договоре займа. Разберем самые важные из них.

Валюта займа. Микрофинансовая организация вправе выдавать займы только в российских рублях — если предлагают в иностранной валюте, это нарушение законодательства.

Процентная ставка. С 28 января 2019 года максимальная ставка, под которую МФО могут выдавать микрозаймы продолжительностью меньше года, — 1,5% в день. С 1 июля 2019 максимальная ставка снизится до 1% в день.

МФО обычно указывают процентную ставку в день, а не в год. Это не нарушение или введение в заблуждение с точки зрения закона, но именно эти небольшие числа сбивают с толку и создают иллюзию выгоды — переплата 1% в день кажется незначительной, но на самом деле это 365% в год. Если проценты указаны за один день или за неделю, всегда считайте процентную ставку в год.

Микрофинансовая организация не может в одностороннем порядке увеличивать размер процентных ставок или менять порядок их определения по действующим договорам микрозайма. Также МФО не вправе сокращать срок действия договоров.

Уступка прав требования третьим лицам. Обратите внимание, есть ли в договоре условие о том, что МФО может передать право требования третьим лицам. Такое условие не нарушает закон, МФО вправе это сделать, но вы заранее будете знать о возможности такого варианта. Однако МФО может переуступить право требования, даже если этого нет в договоре.

Сначала читать, потом подписывать

Исполнение обязательств заемщиком. Убедитесь, что порядок и условия погашения займа не ограничиваются каким-то одним неудобным способом — например, наличными в кассе конкретного МФО на другом конце города. Недобросовестные МФО могут намеренно уклоняться от приема платежей, чтобы в дальнейшем сослаться на просрочку со стороны должника.

Досрочный возврат займа. По закону вы вправе вернуть всю сумму займа без предварительного уведомления МФО в течение 14 календарных дней после заключения договора. Заплатить проценты нужно будет только за фактический срок пользования деньгами МФО. Срок менее 14 дней не может быть установлен договором, это будет прямо противоречить закону. Срок больше 14 дней может быть согласован сторонами, но вряд ли МФО на это пойдут.

Если вы хотите досрочно вернуть заем, но указанные в законе 14 дней уже прошли, нужно письменно уведомить микрофинансовую организацию не менее чем за 10 дней до погашения. В этом случае микрофинансовая организация не имеет права применить штрафные санкции за досрочный возврат денег. Обычно легальные МФО не нарушают эту норму.

Если микрофинансовая организация отказывается принимать от вас заявления или какие-либо документы, отправляйте все заказным письмом с описью вложения, сохраните квитанцию об отправке и свой экземпляр описи. Так у вас будут доказательства, что вы пытались погасить долг и что в образовавшейся просрочке нет вашей вины. Это пригодится в суде, если дело дойдет до него.

Ответственность заемщика. Внимательно читайте пункты договора, в которых сказано о неустойке за несвоевременное погашение долга. Обратите внимание, может ли неустойка меняться в каких-то случаях: например, увеличиться с 2 до 5 процентов в зависимости от просрочки платежа.

Размер неустойки или штрафа за просрочку не может составлять больше 20% годовых, если за время нарушения на долг начислялись проценты. Если проценты не начислялись, штраф не может составлять более 0,1% от суммы просроченной задолженности.

Избегайте займов под залог имущества

Иногда МФО предлагают взять заем под залог имущества — обычно недвижимости или автомобиля. Риск в том, что если заемщик не сможет платить долг, имущество, которое он заложил по договору, будет продано на публичных торгах.

Пример из судебной практики: женщина взяла в долг у микрофинансовой организации 100 000 рублей под залог недвижимости, но не смогла отдать. В итоге суд взыскал: основной долг 50 000 рублей, проценты 52 500 рублей, неустойку 25 000 рублей. Денег у должницы не было, и взыскание обратили на долю в квартире: продали ½ квартиры площадью 40,5 м² на торгах с начальной продажной стоимостью 200 000 рублей.

Госдума сейчас рассматривает законопроект, запрещающий МФО выдавать займы под залог недвижимости, но пока такой вид кредитования вполне законен.

Еще несколько лет назад российские судьи не спешили становиться на сторону должника и одобряли практически все иски микрофинансовых организаций. Сейчас судебная практика меняется в лучшую для должников сторону, но о единообразии принимаемых решений говорить пока рано. Немало случаев, когда вопрос решался положительно для заемщика только в Верховном суде.

Скажу сразу: если не участвовать в судебном процессе, избегать коллекторов и не гасить долг, ситуация не улучшится. Суды массово выносят решения в пользу МФО — и к сумме долга, процентам и штрафу еще добавляется государственная пошлина, которую платит проигравшая сторона. Учитывайте, что судебный процесс по таким делам длится в среднем три-четыре месяца в одной инстанции.

Часто неблагоприятная судебная практика складывается из-за неучастия самого должника в судебном процессе. Если вы будете ходить в суд и озвучивать свою позицию, ситуация может развернуться в вашу сторону. Разберемся, какие есть варианты, если долг есть, а денег нет. Начнем с того, как делать не надо.

Не пытайтесь признать договор недействительным

Микрофинансовые организации действуют в рамках правового поля — конечно, за исключением мошеннических организаций. И договоры, которые МФО предлагают заключать, соответствуют всем формальным требованиям закона — признать их недействительными практически невозможно, если в них нет прямого нарушения закона.

Что делать, если взял в долг у мошенников

Если вы взяли в долг, а потом поняли, что условия договора нарушают закон, расторгать его придется в суде.

Если просто не платить проценты и не возвращать долг, мошенники вряд ли обратятся в суд для взыскания долга. Но у таких «компаний» обычно свои методы возврата долгов — не сильно дружелюбные и часто незаконные. Центробанк никак не сможет повлиять на ситуацию, единственный вариант — обратиться в правоохранительные органы.

Не говорите, что договор подписан под принуждением

Человек сам приходит в МФО с определенной целью — получить заем. Если человеку что-то не понравилось в условиях конкретного МФО, он мог встать и пойти в другую компанию.

При вынесении решения суд будет исходить из того, что обязательства должны исполняться, а односторонний отказ от обязательств недопустим. А ведь как раз и получается, что микрофинансовая организация должна была предоставить заем — предоставила; заемщик должен погашать долг — и не погашает. То есть выходит, что неправ заемщик.

Не пытайтесь объявить договор кабальным

Чтобы признать сделку кабальной, требуется одновременное наличие нескольких условий:

- Сделка крайне невыгодна для одной из сторон. Это может быть, например, слишком высокая цена по сравнению с аналогичными предложениями.

- Сторона была вынуждена заключить сделку под влиянием крайне неблагоприятных обстоятельств. Например, тяжелого материального положения.

- Другая сторона знала о первых двух обстоятельствах и воспользовалась ими в своих интересах.

К договорам с МФО можно применить неблагоприятные обстоятельства — тяжелое финансовое положение заемщика. Но доказать остальные два обстоятельства практически невозможно.

На практике суды руководствуются тем, что, подписывая договор, человек выражает свое с ним согласие. Если он ставит свою подпись, предполагается, что он прочитал, изучил, понял содержимое договора и осознает, какие обязательства этот договор на него налагает и какую ответственность он будет нести за их несоблюдение. После подписания договора поздно говорить, что «что-то не понял», «не дочитал», «не увидел», «не заметил» и т. д. Суд будет считать, что если человек подписал договор, то он был с ним согласен.

Иногда суд признает договор «имеющим элементы кабальности», но все равно взыскивает задолженность с заемщика. Но в этом случае можно отсрочить исполнение решения. Например, судебная коллегия по гражданским делам Верховного суда Республики Карелия отсрочила взыскание долга на шесть месяцев, указав, что договор «имеет элементы кабальности».

Отказал в признании договора кабальным и Колпинский районный суд Санкт-Петербурга в решении от 1 марта 2017 года по делу № 2-669/2017 .

Ссылаться на невыгодность сделки бесполезно: по мнению судов, это не является признаком кабальности договора — например, так решил Ленинградский районный суд Краснодарского края от 28.09.2018 г. по делу № 2-1073/2018.

Попытайтесь снизить проценты и штрафы

Если у заемщика есть долг, то его взыщут в любом случае — это обязательство по договору, которое должно соблюдаться и от которого нельзя отказаться, если одной стороне просто так захотелось. Но можно снизить проценты и штрафы — даже в несколько раз.

Может возникнуть вопрос: как на это соглашаются МФО, ведь неустойки и штрафы — их основная прибыль. Есть две причины: первая — статья 333 ГК РФ «Уменьшение неустойки». По смыслу этой статьи, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе ее уменьшить. По договорам, заключенным до 28 января 2019 года, снизить неустойку таким образом вполне реально: тогда еще не действовали ограничения по максимальной ставке и неустойке. Некоторые МФО сами понимают это на этапе подачи исков, поэтому снижают взыскиваемую сумму в несколько раз.

Еще по «старым» договорам суд учитывает позицию Верховного суда: проценты по займу вычисляют, исходя из средневзвешенной процентной ставки по потребительским кредитам, установленным Банком России на момент заключения договора микрозайма.

Возможна и другая ситуация: когда проценты — это плата за пользование займом. Тогда статья 333 ГК РФ неприменима. В этом случае суд обязан оценивать условия конкретного договора с точки зрения их разумности и справедливости.

При этом не последнюю роль играет добросовестность заемщика. Если какое-то время заемщик исправно платил, или же в письменной форме предупреждал МФО, что в данный момент не может платить, или на судебном заседании демонстрирует готовность погасить долг и умеренную неустойку, вероятность, что суд пойдет ему навстречу, гораздо выше.

Например, один мужчина в Ижевске взял в долг у МФО 9000 рублей и не смог отдать. В суде по договору МФО хотела взыскать 52 433,76 Р : 9000 Р основного долга, 42 260 Р процентов, 1173 Р неустойки. Но в результате суд значительно уменьшил взыскание: основной долг остался 9000 Р , проценты снизились до 3477,5 Р , неустойка — до 441,43 Р . Вместо 52 тысяч рублей мужчина должен заплатить лишь 13 тысяч.

Попробуйте «сторговаться» на мировое соглашение

Мировое соглашение может быть предложено любой из сторон на любом этапе судебного процесса, но до вынесения решения судом. Мировое соглашение утверждается судом. Суд не будет диктовать или предлагать сторонам какие-то условия — он лишь проверит, чтобы не нарушались нормы закона.

МФО может сама предложить мировое соглашение, но, чтобы должник захотел подписать такое соглашение, оно должно быть ему выгодно — МФО приходится чем-то жертвовать и снижать неустойки. Причина, по которой МФО может быть выгодно заключение мирового соглашения: в этом случае больше шансов получить обратно хоть какие-то деньги — и при этом должник заплатит добровольно.

Если должник подписал мировое соглашение, он должен исполнить свою часть обязательств в оговоренные в мировом соглашении сроки. Если должник не будет исполнять мировое соглашение, микрофинансовая организация сошлется на это при обращении в суд и получит исполнительный лист, а затем обратится к судебным приставам. Приставы могут удерживать суммы из дохода должника, описывать имущество, закрыть выезд из страны.

Получите полгода-год отсрочки

Если должнику нечем платить, то уменьшение процентов и неустоек ему не особо поможет: решение суда, если его не обжаловать, вступит в силу через 30 дней. По истечении этих 30 дней МФО может получить исполнительный лист и обратиться к судебным приставам. Если должник предвидит, что деньги у него в ближайшие месяцы не появятся, об этом можно позаботиться еще на этапе судебного разбирательства. В этом случае должник может просить суд об отсрочке или рассрочке исполнения решения суда.

Порядок действий такой:

- После вынесения судебного решения подать ходатайство об отсрочке или рассрочке исполнения решения суда, ссылаться на статью 203 Гражданского процессуального кодекса.

- В ходатайстве указать причины, по которым исполнение решения суда и выплата долга сейчас затруднительна или невозможна: тяжелое имущественное положение; проблемы со здоровьем у должника или близких родственников на его иждивении и необходимость покупки дорогостоящих лекарств. В этом случае стоит приложить медицинские документы и рецепты лечащего врача, документы, подтверждающие родство, если речь идет о родственниках. Если должник потерял работу — копию трудовой книжки, документы, подтверждающие факт постановки должника на учет как нуждающегося в работе. Главное — подтвердить свою позицию документами.

- Указать разумный срок, на который должник просит предоставить отсрочку. Обычно суды не предоставляют отсрочку более чем на 1 год, чаще — на полгода.

- Также указать, как за предполагаемый период отсрочки обстоятельства изменятся и позволят должнику исполнить решение суда. Если должник лишился работы, ему помогут документы, свидетельствующие о постановке на учет на бирже труда.

Если должник основывает свою позицию на том, что признает долг и готов платить разумные проценты, и у него действительно есть неблагоприятные обстоятельства, препятствующие быстрому погашению долга, то суд может пойти ему навстречу. Например, Курский областной суд учел, что у должника сложное материальное положение из-за прекращения деятельности ИП, и предоставил рассрочку исполнения судебного решения на два года.

Однако не стоит злоупотреблять возможностью получить отсрочку: суд обязан соблюдать интересы не только должника, но и взыскателя.

Например, Пошехонский районный суд Ярославской области отказал в отсрочке потому, что ходатайство не было оформлено письменно и не были представлены доказательства того, что отсрочка необходима. А Засвияжский районный суд Ульяновска посчитал, что ответчик слишком рано попросил предоставить отсрочку, заявив ходатайство до вынесения решения.

ВС формирует практику по микрозаймам

Законодатель ужесточает контроль

За первые полгода 2018 года микрофинансовые организации выдали населению 11,1 млн займов на 110 млрд руб. Число займов выросло на 19%, а сумма – на 17% по сравнению с таким же периодом прошлого года. При этом годовые ставки могут составлять нескольких сотен процентов.

МФО, в отличие от банков, выдают кредиты и заемщикам с “плохими” долгами. По статистике ЦБ, среднерыночное значение полной стоимости краткосрочных потребительских кредитов (на срок до одного месяца и на сумму до 30000 руб.) на конец 2017 года составило 614% годовых. Как рассказал Право.ru Андрей Паранич, заместитель директора СРО “МиР”, cредняя сумма

– оффлайн-займов физлицам составляет 11 500 руб.,

– онлайн-займов физлицам – 8500 руб.,

– займов юрлицам и ИП – 1,2 млн руб.

Средняя сумма займа растет – по результатам первого квартала 2018 года она составила 12 900 руб.

“В структуре совокупного портфеля МФО четверть займов составляют так называемые займы “до зарплаты” (сроком до месяца), две четверти – среднесрочные потребительские займы (сроком до года). Еще четверть приходится на займы юрлицам. Это отдельная, довольно специфическая категория, в которой максимальный срок сейчас ограничен 3 годами, но в скором времени будет увеличен до 5 лет”,- рассказал Паранич.

“Кредиты до зарплаты” дороги для заёмщика, но очень востребованы. На конец 2017 года количество действующих договоров микрозаймов составляло до 6,6 млн., говорит Паранич. Число заёмщиков за 2017 год возросло на 64% по сравнению с предыдущим годом и составило 8,4 млн человек. Среди них много заемщиков с плохими долгами – по сообщению РИА “Новости”, в первом квартале на МФО пришлось 85% таких кредитов. Это в два с половиной раза больше, чем в начале 2015 года. Продолжает рост и средняя сумма займа, по результатам первого квартала 2018 года она составила 12900 руб.

Регулирование на законодательном уровне предельного размера ставки проводится уже давно – она ограничена максимально-допустимыми значениями полной стоимости кредита, которые устанавливает Банк России на ежеквартальной основе. Кроме того, в марте 2016 года заработало ограничение предельного размера обязательств заемщика перед МФО. Сейчас оно установлено на уровне 2-2,5-кратного размера по отношению к “телу” долга. То есть если вы взяли в долг 1000 руб. на год, то отдать придется не больше 3500 руб.

МФО и суды: как складывается практика

Судебная практика различается по регионам. Однако за последний год последовало сразу несколько определений ВС, которые могут способствовать унификации практики.

Основная тенденция – призыв судам в каждом конкретном деле устанавливать разумный баланс интересов сторон сделки, считает Юлия Карпова, партнер и руководитель судебной практики Инфралекс Инфралекс Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Цифровая экономика группа Корпоративное право/Слияния и поглощения группа Налоговое консультирование и споры (Налоговые споры) группа Семейное и наследственное право группа Налоговое консультирование и споры (Налоговое консультирование) группа Уголовное право Профайл компании × .

Принцип свободы договора в сочетании с принципом добросовестности участников гражданских правоотношений не исключает, что суд должен оценить условия конкретного договора с точки зрения их разумности и справедливости. При этом следует учесть, что условия договора займа, с одной стороны, не должны быть явно обременительными для заемщика, а с другой – должны учитывать интересы кредитора, права которого нарушил не исполнивший обязательства должник.

Юлия Карпова, партнер “Инфралекс”.

За последние три года прослеживается эволюция точек зрения Верховного суда, объединенных одной целью – защиты имущественных интересов заемщиков со ссылкой на недобросовестность займодавца, установившего в договоре драконовские проценты, замечает Вячеслав Калабин, юрист практики по разрешению споров и банкротства Линия Права Линия Права Федеральный рейтинг. группа Корпоративное право/Слияния и поглощения группа Природные ресурсы/Энергетика группа Рынки капиталов группа Транспортное право группа ГЧП/Инфраструктурные проекты группа ТМТ (телекоммуникации, медиа и технологии) группа Финансовое/Банковское право группа Арбитражное судопроизводство (крупные споры – high market) группа Земельное право/Коммерческая недвижимость/Строительство × .

Определения № 16-КГ17-1 от 28 февраля 2017 года (спор между гражданами о взыскании задолженности по договору займа) и № 83-КГ16-2 от 29 марта 2016 года (спор между гражданами о взыскании денег) содержат общий вывод о возможности снизить высокие договорные проценты по займам, но привязки к специфике микрозаймов в них нет.

Следующим этапом стало Определение № 7–КГ17-4 от 22 августа 2017 года по спору между гражданином и ООО “Доступно Деньги”. В нем эта позиция была применена к спорам с МФО, дело вошло в Обзор практики по делам, связанным с защитой прав потребителей финансовых услуг. В рамках спора ВС указал, что в конкретном деле необходимо снизить проценты за пользование займом, которые продолжают начисляться после даты возврата кредита. Снижение предполагалось до средневзвешенной процентной ставки по кредитам, предоставляемым физлицам в рублях на срок больше года, по состоянию на момент заключения договора. ВС пресек ранее сложившуюся практику, при которой МФО начисляли “сверхвысокие проценты” за пользование микрозаймом по истечении срока его возврата, установленного договором.

“ВС дал разъяснение, что “сверхвысокие” проценты за пользование микрозаймом, выданным на короткий срок (менее 1 года), могут начисляться только в период предоставления займа согласно договору. Их начисление за пределами этого срока неправомерно. Сумму таких процентов суд снизит на основании оценки условий конкретного договора о предоставлении микрозайма с точки зрения их разумности и справедливости для всех участников сделки”, – говорит Юлия Карпова.

При этом суды не будут снижать размер процентов по договору ниже сложившегося на рынке для подобных займов по мотивам добросовестности и справедливости, поскольку такой размер уже отвечает этим критериям, отмечает Ольга Бенедская, советник Муранов, Черняков и партнеры Муранов, Черняков и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Разрешение споров в судах общей юрисдикции × (п. 10 Обзора от 27 сентября 2017 года).

Далее, в Определении № 45-КГ17-24 от 13 марта 2018 года (спор между гражданином и ООО “Микрофинансовая организация Управляющая компания Деньги Сразу Юг”) ВС закрепил этот подход, но уже в виде общей, абстрактной правовой позиции, а не в виде решения по конкретному делу. “Такой порядок ВС использует для договоров микрозайма, которые были заключены до 29 марта 2016 года, когда не действовали ограничения, установленные п. 9 ч. 1 ст. 12 Закона о микрофинансовой деятельности. В соответствии с действующей редакцией этой статьи МФО не праве начислять проценты за пользование займом, выданным на период до года, если их сумма превышает трехкратный размер самой суммы займа”, – отмечает Вячеслав Калабин.

Требовать уплаты процентов в большем размере микрофинансовая организация не вправе. В этой связи в споре с микрофинансовой организацией необходимо обратить внимание на правильность расчета суммы предъявленных требований.

Одним из последних дел, рассмотренных ВС по спорам граждан и МФО, стал спор с ООО “Экспрессденьги” (дело № 41-КГ18-3). Проценты по займам компании составили 1738% и 3678% от суммы полученного кредита, которая изначально составляла 10000 руб. Однако по дополнительному условию в договорах при невыполнении обязательств начислялись 4% за каждый день просрочки. В итоге МФО решила взыскать с заемщиков 208000 и 369000 руб. Гражданская коллегия ВС заключила, что в такой ситуации нельзя полагаться исключительно на свободу договора, а сверхвысокие проценты за долгий срок использования микрозайма приводят к “искажению цели деятельности микрофинансовых организаций”. Повышенные проценты можно взыскивать только до конца срока предоставления займа, подтвердил ВС. В этом деле такой срок составил две недели.

Что делать потребителю

Задолженность заемщика перед МФО, рассчитанная организацией, с большой вероятностью будет отличаться от суммы, которую, в свете судебной практики, взыщет суд. Чтобы защитить свои имущественные интересы, Вячеслав Калабин дает рекомендации заёмщику.

– выяснить средневзвешенную процентную ставку по кредитам, предоставленным кредитными организациями физлицам в рублях, на дату заключения договора.

Эту информацию можно найти на сайте www.cbr.ru в подразделе «Процентные ставки и структура кредитов и депозитов по срочности» раздела «Банковский сектор».

– четырехкратного размера суммы займа (если договор заключен с 29.03.2016 по 01.01.2017)

-трехкратного размера суммы займа (если договор заключен с 01.01.2017).

Признать договор займа недействительным на основании ст. 179 ГК – из-за кабальности его условий – не получится, такие требования суды отклоняют, говорит Юлия Карпова.

ЦБ поддержал идею запрета ставок в 365% годовых для микрозаймов

Банк России готов поддержать снижение максимальной ставки по микрозаймам с закрепленного в законодательстве уровня — 1% в день. Такое заявление глава Центрального банка России Эльвира Набиуллина сделала, выступая в Госдуме.

«Мы думаем, что настала пора снизить, как вы и предложили, максимальную ставку кредита по микрофинансовым организациям. Мы это делали, законы были приняты. Я думаю, что пора это сделать», — отреагировала она на предложение депутатов.

Председатель Госдумы Вячеслав Володин также поддержал идею. «Нареканий очень много, людей практически разоряют. Давайте мы посмотрим и ограничим ставки для микрозаймов. Мы должны думать о людях, а не о тех, кто занимается ростовщичеством», — подчеркнул он.

Ограничение процентной ставки по кредитам и займам начало действовать в России с января 2018 года — предельная стоимость ссуды сначала была установлена на уровне 2,5% в день, а к июлю 2019 года доведена до 1% в сутки. Одновременно действует ограничение на переплату по займам для должников — общие выплаты с учетом суммы долга, процентов и штрафов не могут более чем в 2,5 раза превышать первоначально взятую взаймы сумму.

В первую очередь эти меры сказались на сегменте микрокредитования и на займах «до зарплаты» (payday loan, PDL). По данным ЦБ, на конец первого полугодия среднерыночное значение полной стоимости кредита (ПСК) по краткосрочным микрозаймам составляло 350% годовых, то есть вблизи законодательно установленного потолка (.pdf). Выдачи микрозаймов в России в этом году растут рекордными темпами: только за второй квартал микрофинансовые компании выдали населению 7,9 млн новых займов на 104,6 млрд руб., следует из статистики крупнейшего объединения на рынке МФО — саморегулируемой организации «МиР».

В первом полугодии выдачи приблизились к 200 млрд руб., что почти на треть больше результата второй половины прошлого года, когда кредитование в России начало восстанавливаться после первой волны пандемии. Численность заемщиков МФО в России на 1 июля составляла 11,9 млн человек.

Как на идею снизить ставки смотрят МФО

Если предельная ставка по займам снова будет законодательно ограничена, бизнесу придется это выполнять, но заемщикам лучше не станет, говорит председатель совета СРО «МиР» Эльман Мехтиев: «Те МФО, кто пилотировал самостоятельно ставку ниже 1%, особенно в сегменте краткосрочных займов, признали, что удержать рентабельность возможно, только еще сильнее сократив количество одобрений».

Он ожидает, что ужесточение требований приведет к временному резкому сокращению выдач займов, но в долгосрочной перспективе компании смогут повысить качество своих портфелей.

«Вопрос в том, куда пойдут за заемными средствами те, кому откажут в МФО. Компании и так значительно ужесточили требования к оценке заемщика в последние годы. В это же время эксперты стали фиксировать рост объемов теневого рынка. Обязать бизнес снизить ставку законодательно можно, а обязать при этом сохранять высокий уровень одобрения для обеспечения финансовой доступности — нет. Неплатежеспособный спрос не исчезнет от снижения ставок», — указал Мехтиев.

- Лидеры рынка будут перестраиваться — ужесточат скоринговую политику и сосредоточатся на качественной клиентской базе, говорит гендиректор IDF Eurasia в России (бренд MoneyMan) Ирина Хорошко.

- МФО не смогут предлагать более низкие ставки по займам без значительной оптимизации расходов на маркетинг и верификацию, замечает управляющий директор компании «Лайм-Займ» Олеся Киселева. Она считает, что сохранить баланс смогут только игроки с достаточным масштабом бизнеса.

- Удержать рентабельность бизнеса можно, снизив затраты, но сейчас они растут на 10–20% в год, оценивает председатель совета директоров группы «Финбридж» Леонид Корнилов. Он связывает это в первую очередь с ростом регуляторной нагрузки. «Крупные игроки рынка и так ужесточили требования к качеству заемщиков. Ужесточат еще — и заемщики будут вынуждены дальше обращаться к черным кредиторам», — добавляет Корнилов.

- Снижение предельной ставки скажется на рентабельности бизнеса и приведет к уходу большого количества МФО с рынка, допускает гендиректор МФК «Займер» Роман Макаров. По его оценкам, реестр микрофинансовых организаций может сократиться на 20–30%. Как следует из данных ЦБ на 17 ноября, в России услуги микрофинансирования предоставляют 1263 МФО. «Прежде всего уйдут те компании, которые с трудом пережили последние этапы регулирования рынка», — замечает Макаров. Но на рынке есть компании, которые успешно работают при ставке ниже 1% в день, указывает он.

- Пересмотр предельной ставки мало что поменяет для крупных МФО, считает гендиректор МФК «МигКредит» Олег Гришин. «Весь бизнес-подход лидеров рынка лежит в области работы с повторными клиентами. Поэтому основная прибыль находится не в части процентного дохода, что тоже важно, а скорее в области снижения кредитного риска», — подчеркивает он, допуская, что с рынка уйдут небольшие компании с одним продуктом в линейке, выдающие займы в офлайне. «Но это даже к лучшему, потому что рынок очистится», — заключает Гришин. Компромиссным решением гендиректор «МигКредита» считает снижение предельной ставки до 0,85% в день (примерно соответствует 310% годовых).

- Для каждой компании уровень ставки, которая позволяет им развиваться, разный, отмечает гендиректор ГК Eqvanta (бренды «Быстроденьги» и «Турбозайм») Андрей Клейменов. «Ставка играет здесь не ключевую роль. Например, есть ограничение по переплатам — больше 150% суммы полученного займа клиент никогда не переплатит, а если это привести к 365 дням года, средняя ставка получается менее 0,5% в день», — говорит он.

Для чего нужны ограничения

Снижение предельной ставки направлено на защиту прав заемщиков, замечает директор по банковским рейтингам агентства «Эксперт РА» Иван Уклеин: «Ставки по микрозаймам «до зарплаты», как и по микрозаймам на срок до 180 дней до 100 тыс. руб., у большинства компаний на рынке составляют 360–365% годовых, то есть на пределе разрешенного. Задача Банка России — не допустить чрезмерного роста отдельных, наиболее чувствительных характеристик закредитованности населения».

Точка безубыточности для крупных МФО в сегменте PDL, по словам аналитика, находится в районе 150–200% годовых. «Более резкое снижение (предельной ставки. — РБК) может повлечь за собой существенные риски для легальных кредиторов, поэтому едва ли Банк России поддержит более радикальное снижение процентной ставки, чем до 200–250% годовых», — полагает Уклеин. Но даже такое сокращение он считает существенным для МФО и соглашается с прогнозами компаний о сокращении численности игроков на рынке.

«Для потребителей ограничение предельной ставки всегда является положительным моментом, однако для МФО высокий уровень ставок является своего рода обязательной частью бизнес-модели», — замечает директор банковских рейтингов НРА Константин Бородулин. Более высокая ставка позволяет микрофинансовым компаниям выдавать займы клиентам, которым отказывают банки, напоминает он. «Важно избежать ситуации, когда ограничение ставки приведет к уходу с рынка ряда МФО», — считает аналитик.

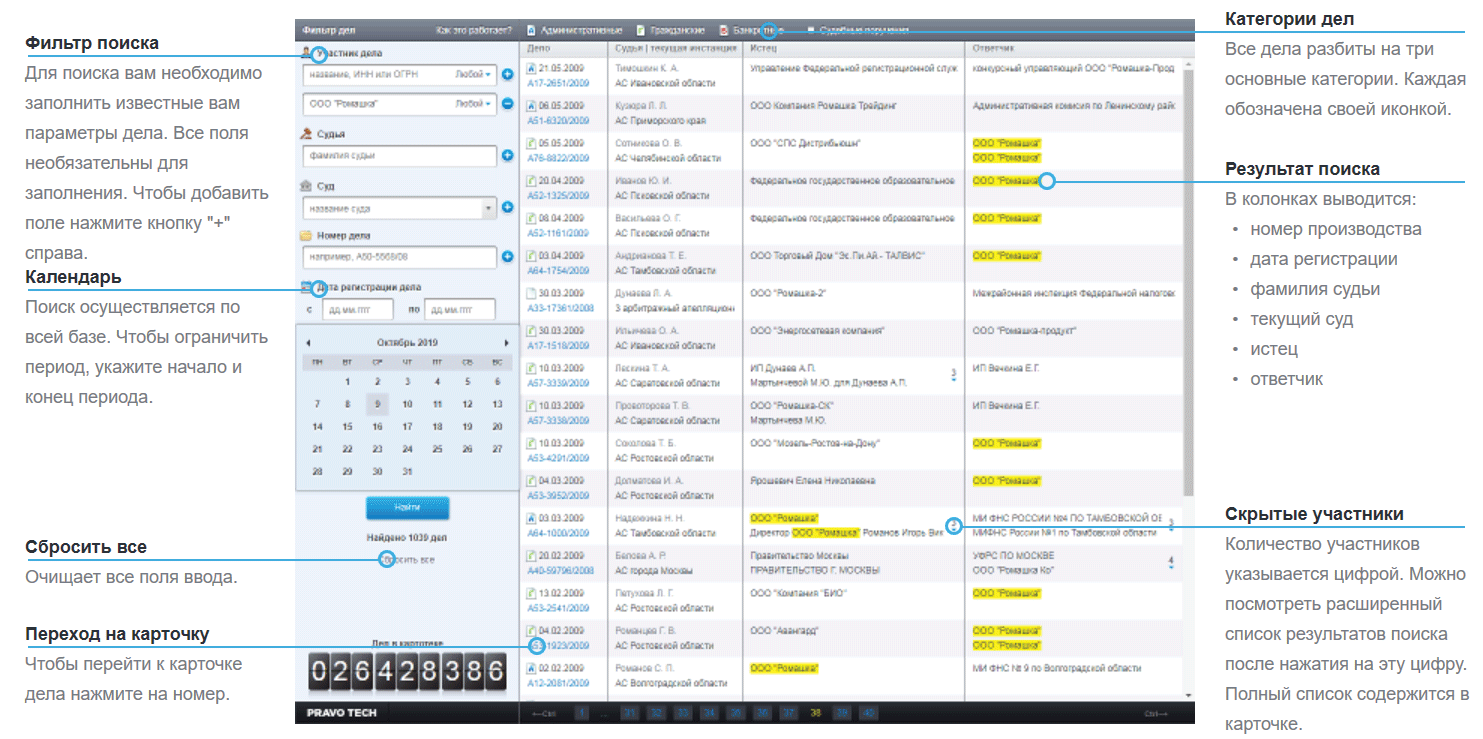

Инструкция, как проверить контрагента или найти нужное дело на Arbitr.ru

Сайт Arbitr.ru был запущен более 10 лет назад. Юристы сразу же его полюбили за удобство работы с процессуальными документами.

Оказалось, что в России правосудие может быть открытым. Хотя бы на уровне арбитражных судов, разрешающих экономические и административные споры с участием бизнеса и власти.

Ниже памятка о том, как работать с сайтом Arbitr.ru.

Что такое Arbitr.ru?

Arbitr.ru – это база судебных документов. База, которую сегодня активно использует любой юрист.

Arbitr.ru был создан исключительно под арбитражное судопроизводство. В базе вы не найдёте решения и судебные заседания, которые рассматриваются в судах общей юрисдикции. Эти суды работают на обособленной платформе – ГАС «Правосудие», о которой мы расскажем в одном из следующих материалов.

На наш взгляд, это один из самых автоматизированных и удобных сервисов судебной системы РФ. Это утверждение легко можно подтвердить примерами. Именно Картотекой арбитражных дел активно пользуются такие гиганты консалтинговых услуг, как «СПАРК-Интерфакс» (владелец ИА «Интерфакс»), «Контур Фокус» (владелец СКБ «Контур»), «Картотека.ру» (владелец ИД «КоммерсантЪ»). Эти сервисы предоставляют своим платным подписчикам информацию о судебных спорах нужных заказчику контрагентов и партнеров.

Популярность сервиса видна и по статистике установки приложений для работы с Arbitr.ru. На данный момент мобильными приложениями сервиса пользуется более 554 тыс. владельцев техники Apple, 422 тыс. владельцев техники на Android и более 75 тыс. пользователей мобильной техники Microsoft.

Согласно статистике Судебного департамента РФ, в структуре рассмотренных дел по итогам 2016 года основную часть составили дела, вытекающие из экономических споров и других гражданских правоотношений – 78,4% от общего количества рассмотренных дел. Экономические споры и другие дела, возникающие из административных и иных публичных правоотношений, составили 12,7 %. О несостоятельности (банкротстве) всего было рассмотрено 2%, а вопросы по установлению фактов, имеющих юридическое значение составили всего 0,1%.

Что можно найти на Arbitr.ru?

На этом сайте можно найти любые процессуальные документы по арбитражным спорам:

- определение судьи о принятии искового заявления к производству;

- определение судьи о назначении предварительного судебного заседания;

- определение судьи об отсрочке уплаты госпошлины;

- определение судьи о назначении дела к судебному разбирательству;

- определение судьи об обеспечении иска или об отказе в обеспечении иска;

- определение судьи об отложении судебного разбирательства;

- судебное решение по делу;

- и другие документы.

Документы публикуют в полном объеме, поэтому юрист может почерпнуть из них много полезной информации.

К сожалению, на Arbitr.ru пока не выкладываются иски и отзывы на иски. Мы надеемся, что в будущем и такая информация на сайте появится.

Очевидно, что открытость арбитражного правосудия дисциплинирует и участников процесса, и самих судей. Утаить какие-то действия сторон или доказательства, а также признаки предвзятости суда крайне сложно.

Документы каких судов можно найти на Arbitr.ru?

Арбитражная система в России выглядит так:

- в первой инстанции дело рассматривает арбитражный суд субъекта РФ (например, арбитражный суд Свердловской области);

- если какая-то из сторон желает обжаловать решение суда первой инстанции, то она может обратиться в апелляционный суд (например, в Семнадцатый арбитражный апелляционный суд);

- но и решение апелляционной инстанции не является окончательным. Любая из сторон по делу может его оспорить в кассационном порядке (например, обратившись в Федеральный арбитражный суд Уральского округа);

- наконец, существует еще и высшая судебная инстанция – Верховный Суд РФ. Любая из сторон по делу, сохраняющая надежду на успех, может обжаловать ранее вынесенное арбитражным судом решение в одной из коллегий Верховного Суда РФ.

Кроме того, на сайте также в электронном виде выкладываются документы, вынесенные Судом по интеллектуальным правам. Он рассматривает споры, связанные с интеллектуальной собственности (товарными знаками, патентами, фирменными наименованиями, изобретениями и др.).

Какие разделы могут понадобиться юристу в первую очередь?

На Arbitr.ru вы можете найти все процессуальные документы по интересующим вас спорам, вынесенные данными судами.

- Картотека арбитражных дел (здесь хранится информация о ходе слушаний по всем судебным процессам);

- Банк решений арбитражных судов (все вынесенные решения по всем делам, которые можно использовать в своем споре);

- Календарь судебных заседаний арбитражных судов (расписание процессов).

Мой арбитр – сервис отслеживания ключевых дел.

Сервис поможет отследить любые изменения и процессуальные решения по интересующему вас делу. На электронную почту вам будут приходить оповещения. Подписку на обновления можно настроить в своём Личном кабинете.

Еще одна функция сервиса: возможность подачи процессуальных документов в суд в электронном виде.

С января 2017 года начала прием подачи электронных документов в арбитражные суды через авторизацию на портале Госуслуг. С появлением этого нововведения, было внедрено и использование пользователями системы усиленной квалифицированной электронной подписи. Теперь, владельцем этой подписи не нужно предоставлять в суд бумажный оригинал – подойдут и электронные документы.

Таким образом, появилась возможность дистанционной подачи таких документов, как заявление об обеспечении доказательств, заявление об обеспечении иска, заявление об обеспечении имущественных интересов, заявление об обеспечении исполнения судебного акта и другие.

Получить электронную подпись возможно с помощью государственных услуг, предоставляемых Министерством связи РФ. Сделать это можно в одном из удостоверяющих центров, списки которых можно проверить на сайте Минсвязи.

Как искать дела в картотеке Arbitr.ru?

В картотеке вы можете найти любой интересующий вас спор. Как? Введите номер дела, если он вам известен, или название кого-то из участников спора (можно не указывать полное фирменное наименование). Чтобы сузить поиск укажите арбитражный суд, рассматривающий дело.

См. алгоритм работы поиска дела по названию компании

Дело можно искать и по его уникальному номеру. Возможно, его вам предоставили коллеги, или участники процесса.

См. алгоритм работы поиска дела по номеру дела

Далее мы видим подробную информацию о конкретном судебном споре. Здесь указаны истец и ответчик, третьи лица, и выложены в календарном порядке процессуальные документы, которые вынес суд.

Например, вы можете кликнуть и загрузить на свой компьютер Определение о назначении судебного заседания.

Это будут выглядить так:

В Банке решений вы можете найти любое судебное решение арбитражного суда.

В Календаре у вас есть возможность уточнить, на какую дату назначено предварительное или очередное заседание по конкретному делу.

Все заседания в арбитражных судах (за исключением тех, в которых раскрывается государственная тайна) проходят в открытом режиме. Вы можете прийти в качестве зрителя на любой процесс. Судья, конечно, поинтересуется у сторон, не против ли они вашего присутствия. Но опять же, если никакие коммерческие и государственные тайны в процессе спора не раскрываются, удалить вас из зала суда не получится.

Слушайте, записывайте, учитесь у лучших!

Как проверить контрагента?

На сайте Arbitr.ru вы можете найти судебные споры по любой интересующей вас компании (или индивидуальному предпринимателю).

Например, вы хотите заключить с кем-то сделку. Будьте осмотрительны, вдруг ваш контрагент – злостный неплательщик, с которого “выбивают” в суде долги десятки других компаний.

Заходим на сайт, вводим название контрагента и смотрим.

См. пример результатов поиска

Важно проверять и действующих клиентов, особенно тех, которые накопили перед вами большую дебиторскую задолженность. Чем больше отсрочка по платежу, тем меньше шансов, что вы его в итоге получите в полном объеме.

Особая категория дел – банкротства

В России любая компания, индивидуальный предприниматель и даже просто гражданин могут быть признаны банкротами.

Как это происходит? Кредитор или сам потенциальный банкрот обращаются в арбитражный суд с заявлением о банкротстве. И информация об этом также публикуется на Arbitr.ru. С красной буквой “Б”.

Почему это важно? Зная, что в арбитражный суд подан иск о банкротстве компании или гражданина, вы можете решить для себя, а стоит ли с таким лицом заключать сделку. В рамках процедуры банкротства в среднем удовлетворяются требования кредиторов лишь в размере 3-5% от общего размера долга. Иначе говоря, если потенциальный банкрот должен вам 100 рублей, то после того, как его объявят банкротом, вы сможете рассчитывать на получение 3-5 рублей. И то через несколько лет.

Архив документов Высшего арбитражного суда

Наконец, на Arbitr.ru вы можете найти постановления и определения, вынесенные в предыдущие годы Высшим арбитражным судом.

Сам ВАС уже не функционирует (его функции были переданы Верховному Суду РФ), однако многие позиции Высшего арбитражного суда, зафиксированные в арбитражной практике, до сих пор сохраняют свою ценность. Участвуя в процессах и составляя юридические документы, юристы активно используют положения, содержащиеся в определениях и постановлениях ВАС РФ.

10 лет в базе: юбилей картотеки арбитражных дел

Первые шаги по систематизации актов

В 2008 году появилась первая полноценная база решений арбитражных судов (БРАС), ведением которой занимался «Гарант-Интернет». Но там публиковались только итоговые акты судов, вспоминает CEO PravoTech Алексей Пелевин: «Их число не превышало 30% от общего количества решений, которые суды принимали».

В то же самое время бизнесмен Дмитрий Чиракадзе и Пелевин задумали открыть портал «Право.ru» и добавить к информационной ленте различные сервисы: сделали карточки судей и стали публиковать информацию о судебных делах. Эти сведения собирали с сайтов судов, так и набралась первая база судебных актов от «Право.ru». Именно она и легла в основу КАД, технической разработкой которой занялись восемь программистов. На работу отводилось не больше двух месяцев.

По словам Пелевина, они с Чиракадзе на три дня закрылись в офисе, чтобы придумывать дизайн КАД: «Тогда и появился интерфейс, теперь уже всем привычный». Так и появился единый централизованный бесплатный ресурс, который включил в себя данные о реквизитах всех судебных дел и документов, а также тексты принятых судебных актов.

Картотеку запустили в феврале 2010 года и подключили к ней сразу 112 арбитражных судов. Тогда в базе содержалась информация более чем о 4 млн судебных дел, за девять лет эта цифра увеличилась почти в семь раз, до 27,3 млн. На тот момент нововведение выглядело настоящим технологическим прорывом и изначально имело большую часть функций, которые сегодня юристы считают уже привычными. Для поиска дела достаточно указать его номер либо иные реквизиты: наименование участника спора, дату регистрации дела, имя судьи или наименование суда. В карточке спора пользователь может ознакомиться с опубликованными судебными актами, узнать о событиях по делу, увидеть список участников и судей. Карточка содержит информацию о поданных заявлениях, жалобах и ходатайствах, показывает текущий статус спора и его рассмотрение в вышестоящих инстанциях. Все события в карточке располагаются в хронологической последовательности. Непосредственно в карточке можно посмотреть, а главное – распечатать принятые по делу судебные акты.

Разработчик КАД – российская компания PravoTech (под руководством акционеров из РФ) является лидером рынка Legal Tech. Среди ее клиентов – Альфа-Банк, Сбербанк, «Мираторг», «Газпром нефть», «МегаФон», «Ингосстрах», Россельхозбанк, «Ростелеком» и другие. Более 300 организаций, в том числе и международных, доверяют автоматизацию юридических процессов PravoTech.

Тем не менее изначально многие юристы отнеслись к новинке с глубоким недоверием. Некоторые коллеги делились подозрениями, что система лишь усложнит жизнь юристов, вспоминает первые впечатления от картотеки арбитражных дел партнер ЕМПП ЕМПП Федеральный рейтинг. группа Семейное и наследственное право группа Уголовное право группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Корпоративное право/Слияния и поглощения группа ТМТ (телекоммуникации, медиа и технологии) 20 место По выручке на юриста (менее 30 юристов) 49 место По выручке Профайл компании × Мерген Дораев. Подозрения юррынка усиливало и отношение судейского сообщества к нововведению.

Проблема гласности – палка двух концов. Благодаря КАД каждого судью можно рассмотреть под микроскопом. Все процессуальные события видны. Раньше ведь ни отказы в обеспечительных мерах, ни переносы заседаний нигде не публиковались. За 10 лет качество раскрытия информации выросло.

Алексей Пелевин, CEO PravoTech

По словам Дораева, им с коллегами приходилось наблюдать нежелание судов принимать поданные в таком виде документы: «Что-то не подшивалось в дела. Доходило до того, что все электронные файлы дублировались в бумажном виде». Поначалу уровень раскрытия данных со стороны судов не превышал 25%, признает Пелевин: «За несколько месяцев эта цифра выросла до 99% благодаря разъяснительной работе, которую вели с судейским корпусом».

Юристам система быстро приглянулась

Уже через год систему по достоинству оценили сотрудники крупных юркомпаний, частнопрактикующие юристы и другие представители, участвующие в процессах. Главное, что они отмечали, – КАД способствует развитию судебной системы России. Об этом еще девять лет назад говорил Константин Астафьев, партнер КИАП КИАП Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Комплаенс группа Семейное и наследственное право группа Интеллектуальная собственность (включая споры) группа Разрешение споров в судах общей юрисдикции группа Трудовое и миграционное право (включая споры) группа Уголовное право группа Антимонопольное право (включая споры) группа ВЭД/Таможенное право и валютное регулирование группа Земельное право/Коммерческая недвижимость/Строительство группа Корпоративное право/Слияния и поглощения группа Международный арбитраж группа ТМТ (телекоммуникации, медиа и технологии) группа Финансовое/Банковское право группа Банкротство (включая споры) группа Налоговое консультирование и споры (Налоговое консультирование) Профайл компании × .

Его коллега по бюро Илья Дедковский тогда подчеркивал, что с помощью этого ресурса юристы стали экономить свое время и силы: «Теперь не нужно стоять в очереди за решением или проводить половину рабочего дня за телефоном, чтобы узнать информацию по делу. Функция информирования по электронной почте в отношении интересующих споров позволяет оперативно реагировать на любые изменения по ним».

Возможность проследить «судебную историю» в отношении конкретной компании благодаря нажатию нескольких кнопок серьезно облегчила рутинную работу специалистам и снизила нагрузку на сотрудников аппаратов арбитражных судов.

Показатели системы росли стремительно, спустя два года после запуска среднесуточная посещаемость КАД выросла на 75% и составила 200 000 человек. Аудитория на то время достигла почти 10 млн уникальных пользователей, которые заходили на ресурс в общей сложности 61 млн раз и просмотрели более 220 млн страниц.

Функции системы стали со временем использовать еще шире. В 2012 году Виктория Соловьева из Яковлев и Партнеры Яковлев и Партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) × рассказывала, что предприниматели стали применять КАД для оценки потенциальных контрагентов. К тому моменту разработчики уже выпустили приложение КАД для всех мобильных платформ: iOS, Android и Windows Phone. При этом пользователи получили возможность хранить нужные документы в памяти устройства, чтобы работать с ними без интернета.

В 2013 году в КАД добавили Суд по интеллектуальным правам, аудиозаписи судебных заседаний, отчет о публикации материалов по делам упрощенного производства и возможность создания электронного дела.

Еще через год система электронного правосудия позволила пользователям автоматически подписываться на дела при подаче документов в электронном виде, получать отчеты по публикации аудиозаписей судебных заседаний, а также альтернативно авторизоваться через ЕСИА (портал «Госуслуги»). В 2015-м разработчики добавили возможность судьям удалять ошибочные документы, а еще появилась возможность прикреплять внепроцессуальные обращения в КАД. К 2017 году общий объем данных во всех файловых хранилищах увеличился с 12 до 218 Тб.

В прошлом году лицам, участвующим в деле, разрешили через систему знакомиться с электронными документами, графическими копиями документов и аудиозаписями судебных заседаний, размещенными в КАД. А уже этой весной на фоне пандемии тестируются проекты по автоматизации приказного производства, отправка документов в суд с помощью чат-бота, а также интерактивный конструктор для создания электронных документов.

Арбитражные суды с каждым годом продолжают становиться все технологичнее. В январе 2022-го появилась функция дистанционного ознакомления с материалами дел, а на фоне пандемии удалось запустить онлайн-процессы. Теперь можно судиться не выходя из дома. К системе подключили уже несколько десятков судов различных инстанций (вплоть до экономколлегии ВС).

Президиумы Верховного суда и Совета судей рекомендовали проводить заседания по видео-конференц-связи всем судам, у которых есть техническая возможность. На данный момент в онлайн-формате прошло уже больше 2000 процессов. При этом пока КАД не имеет аналогов в мире, а посещаемость ресурса сравнима с порталом «Госуслуги» и ФНС – www.nalog.ru.

За что сегодня систему ценят пользователи

Сегодня к КАД и другим сопутствующим сервисам все уже привыкли. С развитием информационно-аналитических систем, таких как СПАРК, КАД, «Гарант-Интернет» или «Консультант», судьи и судебные юристы получили неограниченный доступ к огромным массивам постоянно меняющейся информации, подчеркивает партнер Инфралекс Инфралекс Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Цифровая экономика группа Корпоративное право/Слияния и поглощения группа Налоговое консультирование и споры (Налоговые споры) группа Семейное и наследственное право группа Налоговое консультирование и споры (Налоговое консультирование) группа Уголовное право Профайл компании × Артур Рохлин. Как о судебных решениях, так и об участниках процессов, их имуществе, опыте судебных разбирательств.

Таким образом, благодаря подобным базам прозрачнее стала не только судебная практика, но и деятельность юристов. Из таинства начала 2000-х работа судебного юриста превратилась в ремесло, алгоритм которого понятен любому разумному клиенту, поясняет Артур Зурабян, адвокат, руководитель практики разрешения споров и международного арбитража ART DE LEX ART DE LEX Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Земельное право/Коммерческая недвижимость/Строительство группа Комплаенс группа Природные ресурсы/Энергетика группа Разрешение споров в судах общей юрисдикции группа ТМТ (телекоммуникации, медиа и технологии) группа Арбитражное судопроизводство (крупные споры – high market) группа Банкротство (включая споры) группа Корпоративное право/Слияния и поглощения группа Международные судебные разбирательства группа Уголовное право группа Финансовое/Банковское право группа Интеллектуальная собственность (включая споры) × .

Мы перестали быть «кудесниками», готовыми обещать, а иногда даже исполнить «процессуальное чудо» через иски «миноритарных акционеров» в СОЮ, замечает эксперт. Трансформировались в высокооплачиваемых ремесленников, получающих гонорар за качественно выполненную работу, добавляет он.

Цифровизация упрощает деятельность юристам. Чем меньше времени мы тратим на технические вещи, тем больше времени остается на интеллектуальную юридическую работу.

Максим Степанчук, партнер Delcredere Delcredere Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры – high market) группа Банкротство (включая споры) Профайл компании ×

Поэтому сейчас никто не может представить свою профессиональную жизнь без любимого домена arbitr.ru и множества специализированных информационных сервисов, таких как Casebook и Caselook, констатирует управляющий партнер Волга Лигал Волга Лигал Региональный рейтинг. группа Арбитражное судопроизводство группа Разрешение споров в судах общей юрисдикции 23 место По выручке × Андрей Сычев. Да и клиенты юристов, благодаря появлению таких систем, стали более информированными о ходе процесса. С течением времени и развитием самой судебной системы растет правосознание клиентов, резюмирует управляющий партнер S&K Вертикаль S&K Вертикаль Федеральный рейтинг. группа Семейное и наследственное право группа Управление частным капиталом группа Арбитражное судопроизводство (крупные споры – high market) группа Банкротство (включая споры) группа Корпоративное право/Слияния и поглощения 18 место По выручке 25-27 место По количеству юристов 6 место По выручке на юриста (более 30 юристов) × Сергей Слагода.

А Пелевин обещает, что уже в этом году пользователи увидят систему в новом дизайне – КАД.2.0. Мы идем к единому проектному пространству судьи и участника спора, рассказывает он о планах на будущее: «Все они будут в одном пространстве общаться между собой». Образуется так называемая экосистема, объясняет глава PravoTech: «Если судье нужно что-то запросить, то он напишет в чате одной из сторон: дайте документы по такому-то иску. И такое сообщение станет считаться юридически значимым действием». Наша главная задача – снимать лишние бюрократические процедуры, резюмирует Пелевин.