Раздел имущества при разводе: от брачного договора до медиации и суда

Во время развода одной из главных проблем экс-супругов является раздел их имущества. Для того чтобы понять, кому и что положено по закону, необходимо учесть множество аспектов. Юристы и нотариусы рассказали, какая собственность считается неразделимой, что делать с ипотекой, чем отличается брачный контракт от соглашения, какое имущество разделить не получится, а также как экс-супругам может помочь медиация.

Эксперты в этой статье

- Ольга Балбек, главный юрист сети офисов «Миэль»

- Екатерина Лексакова, член комиссии Федеральной нотариальной палаты

Совместная собственность

Основные положения раздела собственности бывших супругов при разводе указаны в Семейном кодексе Российской Федерации. Все, что приобретено супругами в браке в результате возмездных сделок, является их совместной собственностью. Исключением считается имущество, которое один из супругов получил в результате безвозмездных сделок — дарения, наследства или приватизации, а также если супруги заключили брачный договор, пояснила Ольга Балбек, главный юрист сети офисов «Миэль». Она уточнила, что если один из супругов приобрел квартиру до брака, то она является его собственностью. Однако если жилье приобретено в рассрочку или ипотеку, а выплаты производятся в период брака, то второй супруг может претендовать на это имущество при его разделе.

Читайте также:

- Поровну или по-честному: как делить недвижимость при разводе

- Верховный суд разъяснил порядок раздела имущества при разводе

Кто оценивает имущество

За многие годы брака бывает непросто оценить совместно нажитое имущество. Супруги зачастую вкладывают большие деньги в ремонт квартиры или даже самостоятельно возводят загородные дома. «Конечно, если вопрос решается миром, то стороны определяют стоимость нажитого имущества самостоятельно. Но если между бывшими мужем и женой идет спор, то заказывается оценка недвижимости. Для этого необходимо пригласить специалиста в официальной оценочной компании», — рассказала юрист.

Ипотека

Если супруги разводятся, но у них есть квартира, по которой выплачивается ипотечный кредит, то они должны определить по соглашению сторон либо в судебном порядке, за кем остается данный объект недвижимости и кто продолжит выплачивать кредит. «В этом случае необходимо обратиться в банк о возможном изменении кредитного договора. Также они могут выделить доли во владении квартирой и после этого разделить кредит», — поясняет Бальбек. Если стороны не смогли договориться, кому останется квартира, и распределить обязанности по выплате ипотеки, то им придется обратиться в суд. Возможности раздела имущества супругам при разводе в суде также нужно согласовывать с банком, кроме случаев, когда эти варианты уже были учтены при выдаче кредита — например, условия брачного договора.

Читайте также:

- Ипотека после развода: как выплачивать кредит

- Ипотека и брак: нюансы раздела залоговой квартиры при разводе

Брачный договор

Брачный договор — действенный способ урегулирования имущественных отношений. Заключить брачный договор можно до государственной регистрации брака и в любое время после регистрации брака, но до момента развода. Брачный договор часто позволяет избежать корыстных и нечестных действий супругов в отношении недвижимого имущества. «Бывают ситуации, когда не сами супруги, а другие лица настаивают на заключении между супругами данного договора. Например, у нас был случай, когда отец женщины, состоящей в браке, хотел приобрести для нее квартиру. Он настоял на заключении брачного договора между дочерью и ее супругом, в котором было зафиксировано, что супруг не будет никаким образом претендовать на это жилье. Впоследствии эта пара действительно рассталась, но, благодаря брачному договору, купленная для женщины квартира осталась полностью в ее собственности», — комментирует юрист.

Пример брачного договора

Соглашение о разделе

Соглашение о разделе имущества заключается как в период брака, так и после его расторжения. «Оно касается только имеющегося у супругов имущества. Такое соглашение, как и брачный договор, избавляет супругов от затяжной и затратной судебной процедуры, позволяя решить финансовые и имущественные вопросы быстро и эффективно», — рассказала Екатерина Лексакова, член комиссии Федеральной нотариальной палаты.

Регистрация

Разведенного супруга (супругу) не всегда можно снять с регистрации без его согласия. «В случае нежелания зарегистрированного лица сняться с регистрационного учета собственнику квартиры, желающему снять зарегистрированное лицо с учета, предстоит доказать в суде, что зарегистрированное лицо перестало быть членом семьи собственника или фактически не проживает и не оплачивает коммунальные платежи. Однако человека нельзя выписать из квартиры, если на момент приватизации данного жилого помещения он отказался от приватизации в пользу других собственников», — комментирует Бальбек. Она пояснила, что в таком случае за этим гражданином сохраняется пожизненное право пользования данным помещением.

Неразделимая собственность

Не всю недвижимость можно поделить поровну или вообще поделить при разводе. Нельзя разделить недвижимость, купленную до брака одним из супругов, подаренную до или во время брака одному из супругов, перешедшую по завещанию либо отданную в наследство, уточнила юрист. По ее словам, также не получится разделить квартиру, приватизированную только на одного из супругов во время брака. Однако если второй супруг отказался от приватизации в пользу других собственников, то его нельзя снять с регистрационного учета и за ним сохраняется пожизненное право пользования данным жилым помещением. Также при разводе нельзя разделить неприватизированную жилплощадь. Разделить квартиру, которая принадлежит супругам на основании договора социального найма, можно только путем обмена, резюмировала эксперт.

Читайте также:

- В каких сделках с недвижимостью необходимо участие нотариуса

- Разведенных родителей обязали оплачивать ребенку жилье. Что нужно знать

Нотариальное удостоверение

Часто семейные пары обращаются к юристам, которые обещают помочь им с составлением брачного договора или соглашения о разделе имущества. Но эти документы не имеют никакой силы не только потому, что часто там встречаются пункты, которые противоречат российскому законодательству, но и потому, что и брачный договор, и соглашение о разделе имущества подлежат обязательному нотариальному удостоверению, комментирует Лексакова. По ее словам, нотариус всегда поможет составить грамотный и подробный документ, который в полной мере устроит обоих супругов. Он также разъяснит сторонам правовую суть сделки, проверит волеизъявление сторон, проследит за тем, чтобы условия договора не ущемляли и не были кабальными ни для одной из них, поясняет член ФНП.

Медиация

Недавно появился и набирает популярность институт медиации, который помогает урегулировать конфликты мирно и эффективно, не прибегая к судебным разбирательствам. Для этого разводящиеся супруги подключают третью сторону — медиатора, который помогает им найти компромисс, поясняет Лексакова. По ее словам, заключенное медиативное соглашение, удостоверенное нотариусом, имеет силу исполнительного документа. То есть если одна из сторон не будет выполнять свои обязательства, соглашение дает возможность прибегнуть к процедуре исполнительного производства, минуя суд, объясняет эксперт.

Существует только два способа разделить имущество: судебный и через нотариуса. Однако нотариус работает в области бесспорной юрисдикции, поэтому если договориться мирно (даже с помощью медиатора) не удалось, сторонам придется идти в суд, поясняет член ФНП. Она подчеркнула о необходимости учитывать, что оплата госпошлин и расходы на представителей сторон в суде в итоге оказываются куда выше, чем оплата нотариального тарифа.

Делится ли квартира при разводе полученная по дарственной

Раздел имущества при разводе не вызывает особых проблем и вопросов только в идеальных условиях, когда можно четко разграничить, какие вещи или объекты являются личными, а какие – совместно нажитыми. В противном случае все не так просто. В этой статье рассмотрим вариант с разделом квартиры, полученной в дар.

Делится ли квартира при разводе полученная по дарственной до брака

Имущество, являвшееся собственностью до брака, вне зависимости от того, каким образом оно было получено, не является совместно нажитым (пункт 2 статьи 256 ГК РФ). Таким образом, подаренная до брака квартира является личной собственностью того супруга, который и стал ее собственником. Она не подлежит разделу в большинстве случаев, если иного не сказано в брачном договоре или же впоследствии супруги не производили с недвижимостью действия, способствующие значительному увеличению ее стоимости.

Пример: Василий получил от родителей квартиру в качестве подарка. После этого он женился. Если Василий задумает развестись, делить недвижимость не придется, так как она принадлежит только лично ему, а не семье.

Квартира подаренная в браке одному из супругов делится ли при разводе

Приобретенная в браке недвижимость является совместной собственностью, подлежащей разделу (пункт 1 статьи 256 ГК РФ). Однако это правило не распространяется на те вещи или объекты, которые получены в качестве наследства или в дар. Такое жилье считается личной собственностью (п.2, ст.256 ГК РФ) и потому не подлежит разделу.

В данном случае не играет никакой роли, кто именно совершил подарок. Даже если его сделал второй супруг, недвижимость все равно не будет разделена при разводе.

Пример: Муж подарил жене квартиру. Делится ли она при разводе, если подарок он делал за личные средства, полученные в наследство? Нет, не делится. Такая недвижимость все равно считается подарком и переходит в единоличное пользование одаренного лица.

Как подаренная квартира может стать совместной собственностью

Из любого правила есть исключения. Верно это и касательно подаренной квартиры. Она может все же считаться совместной собственностью при определенных условиях.

Ремонт или увеличение стоимости

Пристройка новых помещений, капитальный ремонт или любые другие варианты увеличения стоимости недвижимости, произведенные в браке, могут стать причиной для признания судом квартиры совместной собственность. В данном случае истцу нужно лишь указать на тот факт, что жилье в начале брака было одним, а впоследствии приняло другой, более дорогостоящий вид. Ответчик же, если желает доказать обратное, будет обязан предоставить доказательства, что ремонт производился за его личные средства (подаренные или полученные в наследство) и потому недвижимость остается в его личном владении.

Пример: Василий получил в дар квартиру, где и проживал вместе с женой. За время совместной жизни супруги произвели капитальный ремонт. При разводе жена имеет полное право подать иск в суд для признания жилья совместной собственностью и его раздела в соответствии с законодательством. Если Василий сможет доказать, что и ремонт он делал за личные деньги, то у бывшей супруги ничего не получится. В противном случае, скорее всего, недвижимость будет подлежать разделу.

Брачный договор

Если при вступлении в брак заключался брачный договор, супруги обязаны строго следовать его условиям и пунктам. Вносить изменения в этот документ можно только до развода и исключительно по обоюдному согласию. В нем может быть сказано, что все имущество переходит тому или иному супругу в полном объеме или же перечислены пункты, что и чьей собственностью является, как разделяется и на каких основаниях.

Варианты раздела

Разделить квартиру, полученную в дар, можно по обоюдному согласию или через суд. Первый вариант намного проще и выгоднее, однако он актуален только для тех бывших семей, члены которых сохранили возможность договориться друг с другом. В противном случае придется обращаться в суд. Подробнее о каждом из вариантов см.ниже.

Способы разделить квартиры

Выделяют 4 основных способа поделить квартиру, полученную в дар.

Выделение в натуре

Недвижимость не только на бумаге, но и физически разделяют на равные части. Практически неприменимо в современных реалиях, так в большинстве квартир санузел и кухня представлены в одном экземпляре. Тем не менее такой вариант существует, и если обстоятельство позволяют подобный раздел, к нему можно прибегнуть, если есть решение суда или соглашение между бывшими супругами.

Денежная компенсация

Часто встречающийся вариант, при котором один из супругов уступает другому свою долю, в обмен на денежную компенсацию. Как правило, ее размер соответствует рыночной стоимости доли, однако в данном случае могут быть и другие варианты, если супруги смогли договориться.

Натуральный обмен

Этот способ во многом схож с предыдущим, но уступка доли в квартире совершается за счет обмена на другие вещи или объекты. Например, на другую недвижимость, транспорт, предметы быта или драгоценности.

Продажа

Самый простой вариант, при которой квартира просто продается, а вырученная сумма разделяется на равные доли, переходящие супругам. Разумеется, это актуально только в том случае, если они оба готовы пойти на такой шаг.

Инструкция по разделу подаренной квартиры при разводе

Теперь рассмотрим порядок действий и особенности раздела квартиры, подаренной одному или другому супругу. В данном случае подразумевается, что недвижимость по каким-то причинам признана совместной собственностью. В противном случае ни о каком разделе не может идти и речи.

При добровольном разделе

Супруги самостоятельно договариваются друг с другом и заключают нотариально заверенное соглашение о разделе их собственности после развода. В данном случае абсолютно не обязательно, чтобы раздел был равноценным.

Пример: В семье работал только Василий. Формально, все совместно нажитое имущество приобретено за его счет, хотя фактически, по закону, оно все равно является совместной собственностью. Так как после развода Василий планирует переезд в другой город/страну, он не хочет тащить с собой много вещей. Он оставляет себе лишь некоторые памятные вещицы и часть техники (например, ноутбук). Все остальное бывший муж по соглашению передает своей бывшей супруге.

Порядок действий

- Определить перечень имущества, подлежащего разделу.

- Договориться друг с другом о том, что, кому и в каком объеме отходит при разводе.

- Составить соглашение (образец см.ниже).

- Заверить его у нотариуса.

- Оплатить государственную пошлину.

Требуемые документы

- Паспорта или иные документы, подтверждающие личность супругов.

- Свидетельства о браке и его расторжении.

- Соглашение между супругами.

- Отчет об оценке собственности (требуется для определения размера государственной пошлины)

- Квитанция об оплате госпошлины.

- Иные документы, которые затребует нотариус.

Скачать образец соглашения о разделе полученной по дарственной квартиры при разводе

Расходы

В ст.333.24 НК указано, что за такие действия взымается оплата в размере 0,5% от суммы соглашения. При этом, максимальный предел ограничен 20 тысячами. Кроме того, дополнительно придется оплачивать услуги нотариуса за составление соглашения или его проверку. Обычно это стоит порядка 3-4 тысяч рублей.

Пример: Квартира стоит 2 миллиона рублей. 0,5% от это суммы составят 10 тысяч. Дополнительный платеж нотариусу – 3 тысячи рублей. Общие расходы: 10+3=13 тысяч рублей.

При обращении в суд

Если договориться не получается, единственный способ решить проблему – подать иск в суд. Это обойдется существенно дороже, да и растянуться может на более долгий срок.

Порядок действий

- Определить требования к ответчику (например, признать недвижимость совместной собственностью и разделить ее на равные доли при разводе).

- Провести экспертную оценку недвижимости.

- Составить исковое заявление (образец см.ниже).

- Направить его в суд.

- Оплатить государственную пошлину.

- Дождаться решения суда.

- Потребовать от ответчика выполнения решения.

- Если отказывается, можно сделать все принудительно, при помощи исковой службы.

Требуемые документы

- Паспорт или иной документ, удостоверяющий личность истца.

- Свидетельство о праве собственности на квартиру, а также документы, подтверждающие факт дарения квартиры.

- Доказательства правоты истца (брачный договор, подтверждения проведенного капитального ремонта).

- Квитанция об оплате госпошлины.

- Иные документы, способные доказать правоту истца.

Ответчик имеет право предоставлять свой пакет документов, который может доказывать именно его правоту.

Расходы

Размер госпошлины за подобные судебные разбирательства определяется подпунктом 1 пункта 1 ст.333.19 НК РФ. В зависимости от стоимости иска (оценочной стоимости объекта недвижимости), цена может варьироваться в широких пределах, но она не может быть меньше 400 рублей и больше 60 тысяч рублей.

Пример: Василий получил в дар квартиру оценочной стоимостью в 2 миллиона рублей. Уже в браке был произведен отличный капитальный ремонт, из-за которого стоимость объекта увеличилась до 3-х миллионов рублей. Согласно 333.19 НК РФ, при рассмотрении вопросов, касающихся настолько дорогостоящих объектов, используется процентная ставка в 0,5% от суммы, из которой предварительно нужно убрать 1 миллион. К полученной сумме прибавляется 13200 рублей фиксированного платежа. Общие расходы составят 10+13,2=23,2 тысячи рублей.

Вне зависимости от того, разбиралась ли проблема в суде или было заключено соглашение, за перерегистрацию права собственности потребуется дополнительно заплатить 2 тысячи рублей.

Если возникают проблемы с подаренной недвижимостью, рекомендуем предварительно обсудить все спорные вопросы на нашей бесплатной консультации. Практически из любой ситуации можно найти оптимальный выход, в чем помогут наши опытные юристы. Они могут взять на себя взаимодействие с судом, составление документов и решение всех задач, связанных с разделом имущества.

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните +7(499)369-98-20 – Москва и Московская область

- позвоните +7(812)926-06-15 – Санкт-Петербург и область

Раздел подаренной квартиры при разводе

В соответствии с нормами семейного законодательства РФ, нажитое супружеской парой имущество во время совместной жизни является их общей собственностью. При расторжении брака оно делится пополам.

Из этого положения есть исключение, которое говорит о том, что в браке существует и личное имущество, принадлежащее каждому из партнёров. К такому, в частности, имеет отношение и квартира, подаренная кому-то из них в браке.

Считается ли квартира, подаренная в браке, совместно нажитым имуществом?

Как сказано в ст. 36 Семейного кодекса РФ, личной собственностью каждого супругов является полученное им:

- до законного оформления брачных отношений;

- в браке – по наследству, в качестве дара, по другим сделкам, являющимся безвозмездным, например, в результате приватизации.

Из рассмотренных положений следует, что подаренная мужу или жене квартира совместно нажитым имуществом не является и, по закону, при разводе делится не должна.

Но при этом нужно учесть несколько важных моментов:

- Договор дарения должен быть составлен соответствующим образом. В нём недопустимы разночтения, касающиеся определения лица, принимающего недвижимость в дар. То есть дарить нужно не обоим, а только одному из супругов, который чётко обозначен в тексте дарственной как одаряемое лицо.

- Право собственности на квартиру следует зарегистрировать в Росреестре.

Только при выполнении всех указанных условий можно с достоверностью утверждать, что квартира, подаренная в браке, является личным имуществом. Нелишним будет оформление дарения у нотариуса, так как в этом случае сделку будет труднее оспорить в суде.

Как делится подарок при разводе по договорённости

Как уже было сказано выше, квартира, подаренная в период брака одному из супругов, по общему правилу, при разводе не делится. Но есть обстоятельства, предполагающие другие варианты развития событий. Они могут быть основаны на:

- заключении брачного контракта;

- подписании соглашения, предусматривающего раздел квартиры;

- судебном решении;

- судебном определении о мировом соглашении.

Заключение брачного договора

Такой договор заключается как до вступления в брак, так и в браке. В первом случае он начинает действовать со дня официальной регистрации супружеских отношений.

В договоре можно предусмотреть режим собственности, отличный от законного. Поэтому в него допустимо включить условие о том, что квартира, полученная в дар одним из супругов при разводе, будет делиться пополам, либо в других долях.

Это можно сделать как в отношении приобретённых вещей, так и в отношении тех, что будут приобретены. Брачный контракт в обязательном порядке заверяется в нотариальной конторе.

Договор о разделе квартиры

Чтобы поделить недвижимость при разводе в добровольном порядке, можно составить соглашение. Оно, как и брачный контракт, заключается в письменном виде и заверяется нотариусом.

Однако, в отличие от брачного договора, соглашение может быть подписано во время брака и после развода. То есть, первый заключают лица, которые вступают или уже вступили в брак, а второе – супруги или бывшие супруги.

Кроме того, в брачном контракте можно отрегулировать режим общей совместной и долевой или раздельной собственности, а в соглашении – только общей долевой и раздельной. Таким образом, для раздела квартиры, которая при дарении принадлежала одному из супругов, подойдут оба варианта.

Когда можно разделить подаренную квартиру через суд

Если один из супругов при разводе считает, что он имеет право на получение доли в квартире, подаренной во время брака другому супругу, он должен обратиться с иском в суд. При этом он может претендовать как на раздел квартиры, так и на получение денег в качестве компенсации. В определённых случаях такие требования могут быть удовлетворены.

Вложения в ремонт и обстановку

Как сказано в статье 37 СК РФ, к таким случаям относятся ситуации, когда квартира, полученная в подарок, признаётся общей собственностью супругов, если её стоимость в период супружества заметно повысилась:

- за счёт совместных имущественных вложений;

- за счёт личного имущества жены или мужа, труда кого-либо из них.

Такое увеличение может произойти, если был сделан капитальный ремонт, встроено дорогостоящее оборудование, произведена значительная перепланировка.

Если есть дети до 18 лет

При разделе имущества супругов судом всегда учитываются интересы других членов семьи, особенно несовершеннолетних детей. В соответствии со ст. 65 СК РФ, права родителей не могут реализовываться в ущерб детским правам и интересам. Ст. 31 ЖК РФ предусматривает право пользоваться жильём собственника для бывших членов семьи, а суд имеет право сохранять это право в продолжение определённого отрезка времени.

Если с матерью, не имеющей права собственности на личное имущество отца, остаются жить несовершеннолетние дети, судья может пойти на оставление доли в подаренной квартире. Для этого необходимо выполнение нескольких условий:

- бывшая супруга не имеет в собственности другого жилья и не может приобрести его в силу тяжёлого материального положения;

- у неё нет возможности пользоваться каким-либо жилым помещением.

В исключительных случаях судьи принимают решения, обязывающие собственников обеспечить бывшей супруге и совместным детям возможность жить в подаренной квартире.

Если имеется большой супружеский стаж и прописка

Как правило, факт того что супруги до развода прожили вместе немалое количество лет не влияет на получение одним из них части в подаренной квартире. Об этом ничего не сказано и в Семейном кодексе.

Однако судебная практика показывает, что когда в иске изложено требование о выплате компенсации, она может быть увеличена в связи с долгим совместным проживанием — это может косвенно свидетельствовать о том, что в подаренное жильё был вложен и личный труд, и денежные средства.

Что касается прописки в подаренной квартире, то в соответствии с той же ст. 31 ЖК РФ, лицо, переставая быть членом семьи, теряет право пользования помещением, но суд может сохранить его в некоторых обстоятельствах, аналогичных ситуации с несовершеннолетними детьми.

Также могут быть учтены факты того, что бывший супруг, являющийся собственником подаренной квартиры, не работал длительный период по неуважительной причине или тратил общие средства на личные нужды в ущерб семье.

Подача иска на раздел имущества или получение материальной компенсации

Для обращения в суд о разделе подаренной в браке квартиры нужно составить исковое заявление, в котором необходимо указать:

- Название суда.

- Данные истца и ответчика: ФИО, адрес, контакты.

- Те же данные на представителя – при его наличии.

- Информацию об обстоятельствах, на которых основываются требования, указанных выше.

- Доказательства, подтверждающие эту информацию.

- Требование о разделе квартиры или получении компенсационных выплат. В нём нужно конкретно указать, какую часть истец просит выделить ему, какую оставить ответчику и по какой причине.

- Цену иска, равную стоимости имущества или денежной сумме, которую желательно получить. Если ответчик не согласен с заявленной суммой, он может подать ходатайство судье о проведении экспертизы по оценке.

- Перечень документов-приложений.

К иску прилагаются:

- Свидетельство о браке (Копия);

- Свидетельство о разводе (Копия);

- Подтверждающая документация на право собственности на спорную квартиру: Договор дарения, Свидетельство о праве собственности (Выписка из Росреестра);

- Копия иска для ответчика;

- Документ об оплате пошлины;

- Доверенность на представителя;

- Документы, подтверждающие указанные в заявлении обстоятельства- основания требований (плюс их копии, если их нет у ответчика);

- Расчёт цены иска.

Заявление нужно подавать в суд по месту нахождения квартиры. Срок давности по таким делам равен трём годам и начинает течь не с момента прекращения брачных отношений, а с момента нарушения права или возникновения спора о праве. Если иск будет удовлетворён, то имущество будет считаться разделённым с даты вступления решения суда в законную силу.

Составление мирового соглашения

После того, как в суд подан иск по поводу спорной квартиры, бывшие супруги вправе подписать мировое соглашение. Оно должно быть письменным, и в отличие от двух описанных выше видов договоров о разделе, может заключаться лишь при наличии спора в суде.

Мировое соглашение является выражением достигнутого компромисса. Чтобы этот документ был правильно оформлен, нужно:

- Провести переговоры – самостоятельно или с привлечением представителей, юристов или адвокатов. При этом подробно обсуждается каждое из условий.

- Составить текст соглашения. Опять же самостоятельно или с помощью специалистов.

- Указать в нём, какая часть спорной квартиры переходит каждой из сторон или какой размер компенсации полагается кому-то из них.

- В случае выплаты компенсации подробно прописать сроки и способ её получения. Это поможет взыскать её с помощью судебных приставов при необходимости.

- Когда текст договора составлен одной из сторон, необходимо передать его другой для изучения, корректировки и окончательного согласования.

На заседание в суд нужно принести три экземпляра соглашения – по одной для каждой из сторон и одну для судьи. Оно должно быть подписано его участниками с проставлением расшифровки подписи. Если документ не сшит, то лучше расписаться на каждом листе. Чтобы соглашение было утверждено, нужно заявить ходатайство об этом.

После проверки судьёй условий договора на предмет их законности выносится определение о том, что дело прекращается на основании утверждения мирового соглашения.

Как делить дарственную квартиру, если решили развестись

Не всегда возможен сценарий мирного прекращения межличностных взаимоотношений – та же самая дарственная при разводе может стать камнем преткновения.

Раздел имущества по дарственной при разводе и её справедливость

Раздел имущества по дарственной при разводе и её справедливость

Бракоразводный процесс всегда был довольно-таки трудоёмким и сложным делом, ведь делиться совместно нажитым имуществом не хочется никому. В лучших случаях можно рассчитывать на мирное урегулирование имущественных вопросов и расставание без излишних сложностей.

Но так как мы являемся частью цивилизованного общества, отношения внутри которого урегулированы правом, то и разрывать узы брака необходимо исходя из буквы закона. Прежде всего, следует определиться, кто именно в дарственной указан собственником дома либо квартиры.

- Дарственная на одного из супругов

- Дарственная на обоих супругов

- О чём не стоит забывать при разделе дарственной квартиры

Дарственная на одного из супругов

Согласно статье 36 Семейного Кодекса Российской Федерации, «имущество, принадлежавшее каждому из супругов до вступления в брак, а также имущество, полученное одним из супругов во время брака в дар, в порядке наследования или по иным безвозмездным сделкам (имущество каждого из супругов), является его собственностью».

Если дом или квартира оформлены договором дарения на мужа или жену, то подаренное имущество при разводе не делится и является собственностью лишь того человека, кто указан владельцем дома или квартиры в дарственной.

Но и в этой ситуации присутствуют подводные камни. Так, статьёй 37 Семейного Кодекса Российской Федерации предусмотрено, что «имущество каждого из супругов может быть признано их совместной собственностью, если будет установлено, что в период брака за счёт общего имущества супругов или имущества каждого из супругов либо труда одного из супругов были произведены вложения, значительно увеличивающие стоимость этого имущества (капитальный ремонт, реконструкция, переоборудование и другие)».

Исходя из вышеизложенного, хотя дом либо квартира и принадлежат лишь одному, на протяжении всего времени общего проживания другой из них мог привнести явные улучшения в качество и состояние подаренного недвижимого имущества, чем увеличил стоимость и ценность недвижимости.

В таком случае исключительно в судебном порядке дарственная квартира при разводе будет признана совместной собственностью супругов при наличии всех необходимых доказанных факторов. Обязательным условием в данном случае является установление факта произведения вложений, которые существенно увеличили рыночную стоимость недвижимого имущества.

К примеру, вложения могут быть следующими:

- капитальный ремонт квартиры или дома;

- перепланировка;

- проведение реконструкции;

- пристройка балкона к квартире;

- полное обновление встроенной сантехники и так далее.

Как известно, совместная недвижимость имеет свои особенности раздела во время развода. Кроме того, лучше сохранить первичную документацию по оценке подаренного вам имущества.

При спорах родственников очень часто требуется раздел имущества, оценка которого произведена независимыми экспертами

При спорах родственников очень часто требуется раздел имущества, оценка которого произведена независимыми экспертами

При необходимости она может использоваться вами в качестве доказательства отсутствия улучшений, сделанных другой стороной. Повторная оценка имущества будет проводиться, но она не сможет быть полностью объективной в связи с постоянными скачками рыночных цен.

В случае отсутствия каких-либо существенных изменений недвижимость остаётся в единоличной собственности. Делиться между супругами она не будет.

Дарственная на обоих супругов

В случае если дарственная на дом была оформлена на обоих супругов, то бракоразводный процесс явно перестаёт быть безболезненным.

Так, в силу норм закона, данное имущество будет считаться совместным и нажитым во время брака. Если в дарственной указаны доли каждой стороны отдельно, вам не придётся производить раздел уже поделенного мира.

В противном случае процедура деления дома неминуема. Хорошо, если есть возможность делить его по соглашению сторон. Этот факт явно упрощает положение вещей. Кроме того, можно данное соглашение заверить нотариально, дабы обезопасить себя на будущее.

В ином случае имущество будет делиться в суде. Именно так решаются споры сторон об определениях долей дома или квартиры.

О чём не стоит забывать при разделе дарственной квартиры

Актуальным остаётся понятие исковой давности, ведь раздел имущества может происходить как во время расторжения брака, так и после окончания бракоразводного процесса. Согласно действующему законодательству она составляет три года с момента расторжения брака сторонами.

Но тем не менее пропуск исковой давности может быть признан уважительным и восстановлен. Главное – помнить, что факт вашей неосведомлённости о существовании института исковой давности не является уважительной причиной.

В таком щепетильном вопросе, как деление дарственной на недвижимое имущество при разводе, стоит ознакомиться с действующим законодательством и его практическим применением, дабы защитить свою законно нажитую недвижимость.

Можно ли разделить подаренную квартиру при разводе?

Долгие годы брака при неудачном его окончании омрачаются последующим дележом имущества. Развод вызывает смятение, тоску по прожитым годам, а в довесок к этому приходится решать, кому и сколько достанется из имущества, заработанного совместными усилиями. Семейный кодекс регламентирует эти вопросы достаточно точно, чтобы облегчить задачу и бывшим супругам, и судье, который будет решать вопросы о разделе имущества. Большая часть имущества, приобретенного в процессе существования семьи, разделяется поровну, но есть ряд особенностей, заслуживающих отдельного рассмотрения.

Образец дарения на квартиру

Общая информация по дарственной при разводе

Самым крупным камнем преткновения при разводе, как правило, становится недвижимость. Купленное совместными усилиями жилье разделится при суде поровну между владельцами – бывшими супругами. С другой стороны, если во времена, когда брак был еще действительным, один из супругов получил во владение недвижимости по договору дарения, условия раздела меняются кардинально. Споры о недвижимости могут доводить дело до абсурда, когда бывшие супруги по несколько лет живут на не поделенной жилплощади, борясь за заветные метры.

Видео: Имущество, которое не может быть поделено при разводе

Подаренное жилье – полученное в наследство, в подарок от родственников или иных лиц, а также по договору приватизации. Человек получает такую недвижимость на безвозмездной основе, по договору дарственной. В таком случае, супруг, получивший недвижимый подарок, является безраздельным его владельцем и второй супруг, даже будучи прописанным на этой территории, не будет иметь никаких прав на долю в собственности второго супруга.

Оспаривание доли в жилье в таком случае возможно только при условии, что дарственная была оформлена с ошибкой при составлении, либо с неправильным занесением записей в Реестре. Еще один вариант – доказать, что даритель, передавший недвижимость, находился в недееспособном состоянии на момент передачи. Доказать и тот, и другой факт сложно, такие случаи в судебных разбирательствах являются исключительными.

Если в подаренную квартиру были вложены деньги

Если супруги до начала разлада в отношениях, жили в квартире, владельцем которой является один из них, то естественно, что второй супруг вкладывал средства в ее содержание. Под содержанием жилища подразумеваются действия, улучшающие условия проживания и внешний вид квартиры, а именно:

- Проведение ремонта;

- Обустройство жилища;

- Расширение площади недвижимости;

- Приобретение дорогих сантехнических устройств;

- Покупка техники, ныне встроенной в недвижимости.

Например, супруги оформляли заем в банке на проведение качественного ремонта. Кредит был оформлен на второго супруга, не являющегося владельцем квартиры по дарственной. Даже при вложении крупных сумм в квартиру или другую недвижимость, второй супруг все равно не будет иметь прав на долю в жилье.

Единственное, что может получить потратившийся супруг – компенсацию за потраченные средства, но только при наличии квитанций о растратах. Если у второго супруга не сохранилось никаких данных о потраченных деньгах – закупке стройматериалов, техники и других материальных ценностей, то речи о возмещении не будет. При этом, супруг может рассчитывать на возмещение только половины от всей потраченной суммы, логика здесь проста. Второй супруг проживал вместе с владельцем подаренного жилья, пользовался всеми приобретенными благами наравне с собственником.

Видео: Договор дарения

Отдельный нюанс связан с расширением жилплощади. К примеру, один из супругов владеет домом, а второй осуществляет к нему пристройки собственными силами. Гараж, баня, веранда – это могут быть любые дополнительные здания, либо расширение самого жилья по площади, к домам пристраивают новые комнаты, даже целые этажи. Квартирам меняют планировку, докупают соседние помещения и расширяют. После развода квартира не будет делиться между супругами, включая пристройки. Все жилье, получившееся в результате совместного труда, достанется владельцу по дарственной. Второй супруг, как и в предыдущем случае, может рассчитывать на возмещение половины от общего размера расходов, потраченных на застройку и расширение жилья.

Как разделить квартиру по дарственной при разводе?

В любом юридическом аспекте бывают исключения, так и квартиру по дарственной разделить пополам есть возможность при определенных обстоятельствах. Такое возможно, если второй супруг сумеет доказать, что жилье из разряда дарственной за годы брака стало совместно нажитым.

Сделать это можно, если второй супруг вкладывал в жилье средства, в итоге превысившие стоимость самой недвижимости. К примеру, квартира одного из супругов находилась в плохом состоянии в начале проживания в ней. Второй супруг помогал делать качественный ремонт, закупать технику и т.д. Он может доказать, что квартира стала относиться к совместному имуществу за счет размеров трат, которые он совершил. Для этого необходимо провести оценку стоимости жилья до и после проведенных работ, тем самым доказав весомую разницу в цене.

Видео: ЧТО ЛУЧШЕ ДАРСТВЕННАЯ ИЛИ ЗАВЕЩАНИЕ?

Если супруги проводят развод цивилизованно, они смогут сами договорить о том, что им делать с данным жильем. При наличии общих детей, владелец жилья способен подписать очередную дарственную в их пользу. Часто распространен вариант, когда бывший муж дарит квартиру детям и разрешает проживать в ней супруге в счет выплаты алиментов.

Если же супруги договориться не могут, то доказать свое право на долю в подаренной квартире второму супругу будет очень нелегко. Некоторым может показаться, что раздел недвижимости по дарственным таким образом – несправедлив. Жили супруги вместе в квартире, вкладывались в нее тоже вместе, а иногда, один из супругов даже больше средств вкладывал. А потом владелец забирает все нажитое, а второй супруг остается ни с чем и прорехой в кошельке. Однако закон в этом вопросе бескомпромиссно устанавливает – подаренное жилье остается во владении получившего эту недвижимость при любых обстоятельствах, за очень редким исключением.

Добиться раздела подаренной квартиры практически невозможно, сил и средств этот процесс отберет немногим меньше, чем доля в жилье стоит. Поэтому лучше всего смириться с данностью, и спокойно разделить общее имущество без затрагивания подаренного.

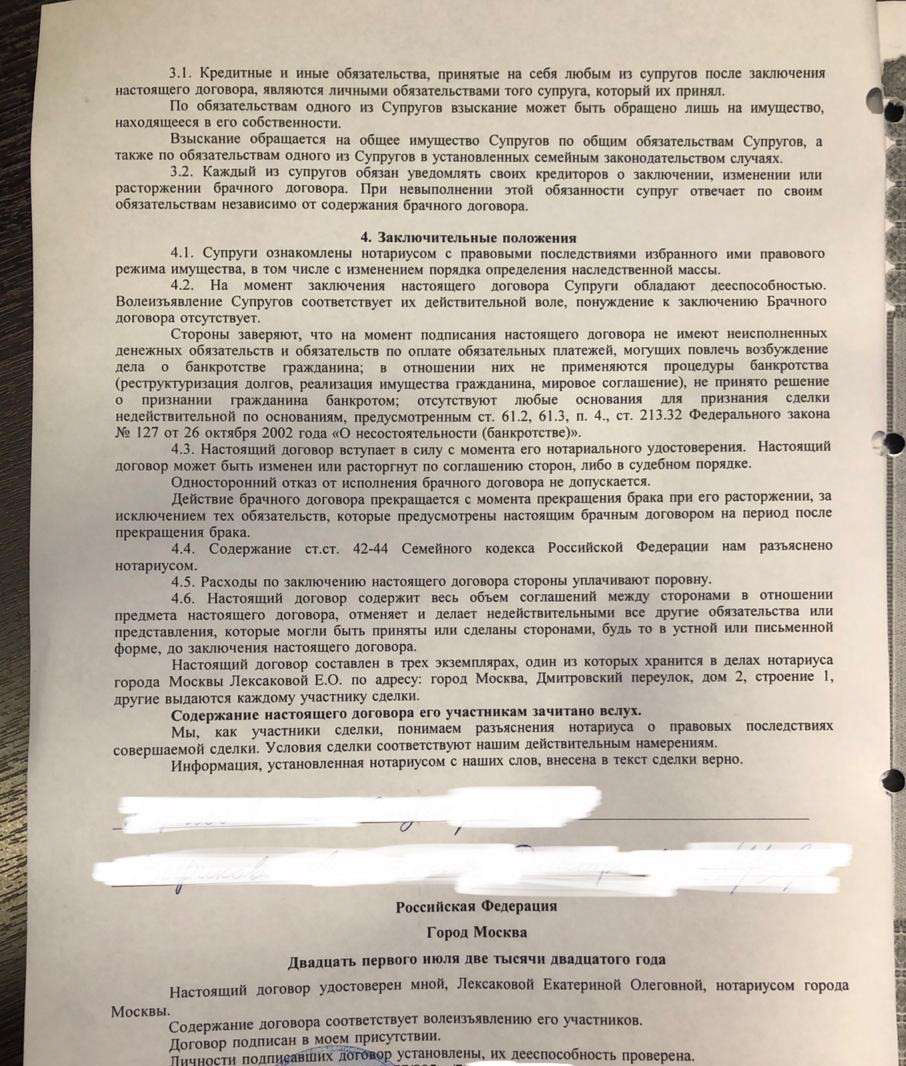

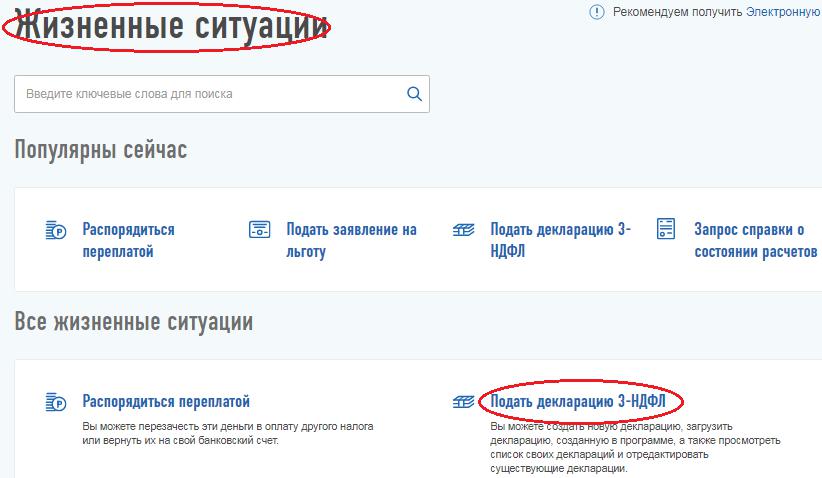

3-НДФЛ: заявляем вычет на приобретение квартиры и с процентов по ипотеке

Если вы приобрели жилую недвижимость или долю в ней, то вы имеете право получить имущественный налоговый вычет. О том, как заполнить декларацию 3-НДФЛ для получения налоговых вычетов на приобретение квартиры и с процентов по ипотеке, читайте в статье.

Согласно законодательству максимальная сумма расходов на приобретение жилья, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вы можете вернуть максимально 260 000 руб. (2 000 000 руб. х 13%). А максимальная сумма фактически уплаченных процентов, которую примут к вычету, составляет 3 000 000 рублей. То есть вернуть из бюджета вы вправе не более 390 000 руб. (3 000 000×13%).

Рассчитывать на налоговые вычеты вправе только налоговые резиденты РФ, которые получают доход, облагаемый НДФЛ по ставке 13% (кроме дивидендов). Возврат производят из уплаченного налога за календарный год. Если суммы налога, уплаченного за один год, не хватает, то налогоплательщик вправе дополучить остаток вычета в последующие годы.

Пример

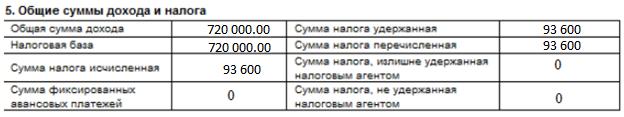

В 2018 году Иванов Иван Иванович приобрёл по договору купли-продажи квартиру стоимостью 2 500 000 руб. с привлечением целевого кредита в размере 1 000 000 руб., за 2018 год он уплатил 35 000 руб. процентов. В этом году Иванов работал в ООО «Камчатка», его налогооблагаемая база составила 720 000 руб., с которой был удержан НДФЛ в размере 93 600 руб., о чём свидетельствует справка 2-НДФЛ.

Из условий видно, что уплаченного налога за 2018 год не хватит, чтобы возвратить 260 000 руб. за приобретение и 4 550 руб. за уплаченные в 2018 году проценты. Поэтому сначала представляется вычет по приобретению, а потом вычет по уплаченным процентам. В связи с этим в декларацию за 2018 год можно не вносить данные по уплаченным процентам. Однако это не значит, что вычет по ним сгорит, г-н Иванов вправе на него рассчитывать после того, как полностью получит вычет за приобретение квартиры в размере 260 000 руб.

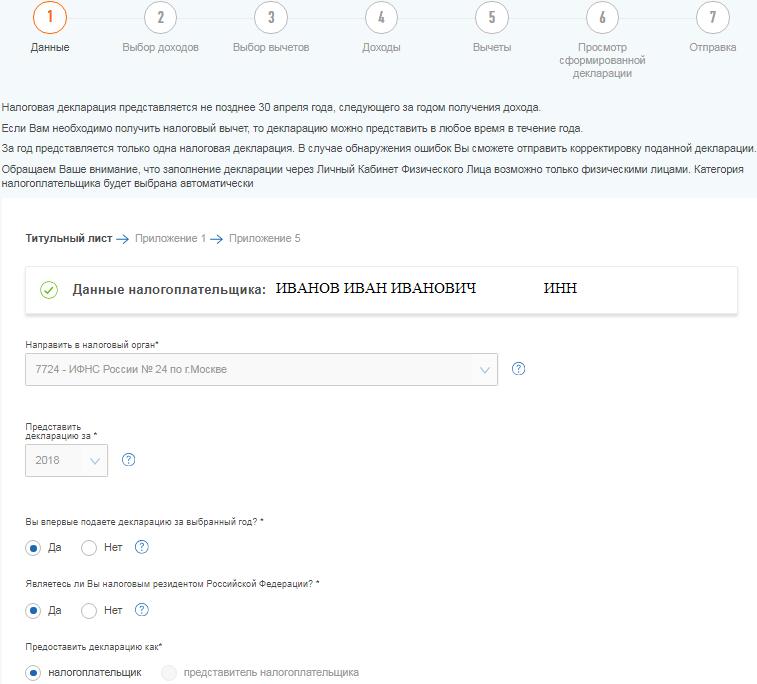

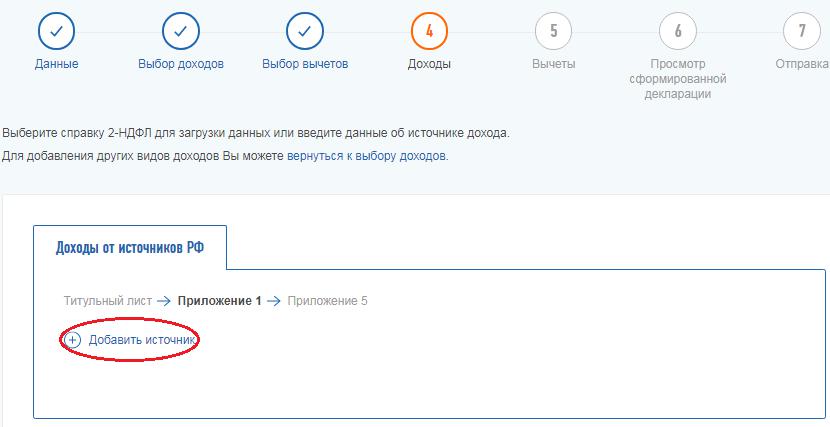

В первой вкладке содержатся общие сведения. Часть из них (ФИО, ИНН, номер налоговой инспекции) программа подтягивает автоматически.

Декларацию г-н Иванов заполняет за 2018 год. Так как он первый раз представляет декларацию за этот год, это необходимо отметить в программе. Иван Иванович является налоговым резидентом РФ и подаёт декларацию лично, поэтому указывает, что представляет декларацию как налогоплательщик.

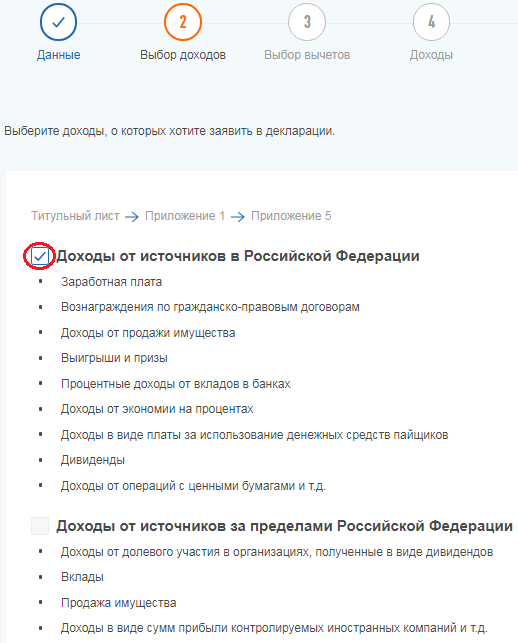

На следующей вкладке Иван Иванович выбирает, что хочет задекларировать доход, который получил в виде заработной платы.

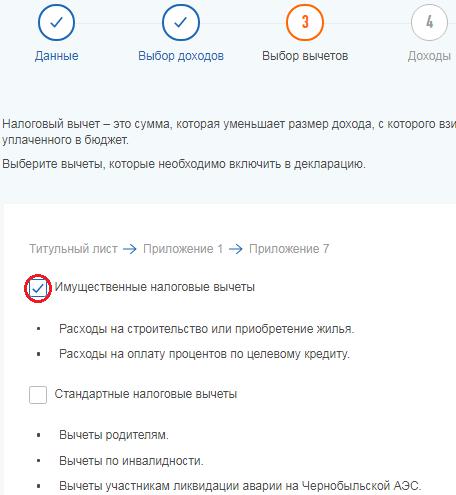

Далее он заявляет, какой из налоговых вычетов хочет получить.

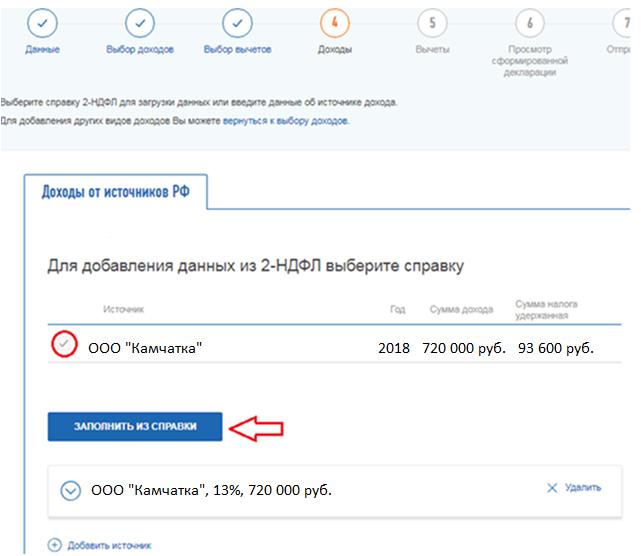

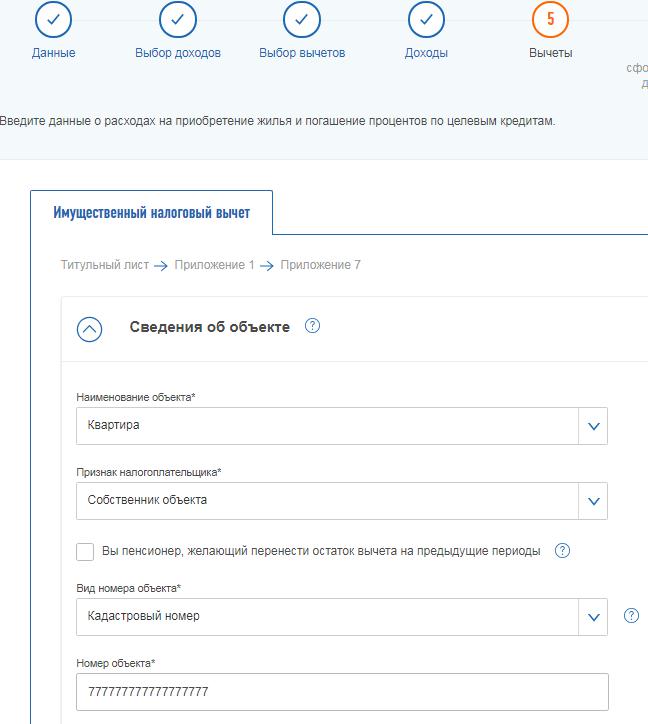

На следующей вкладке сервис предлагает внести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то показатели можно перенести автоматически.

Если заполнение декларации происходит в начале 2019 года, в ЛК налогоплательщика справки 2-НДФЛ за 2018 год может ещё не быть. В этом случае показатели из справки 2-НДФЛ необходимо перенести вручную.

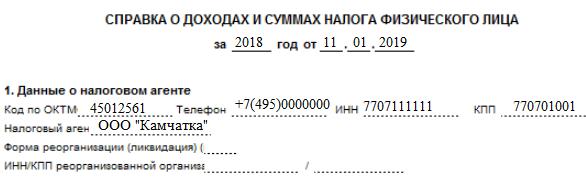

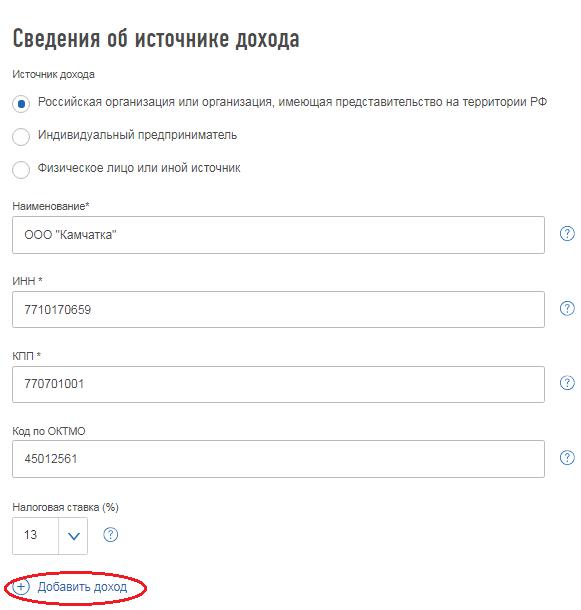

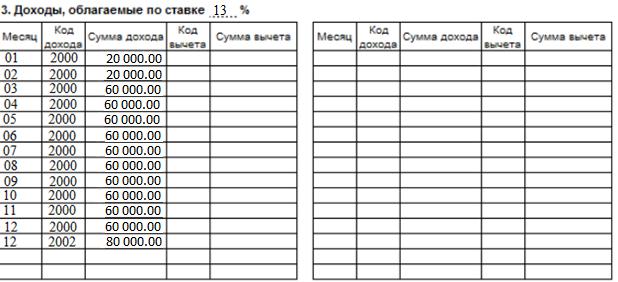

В первом разделе справки 2-НДФЛ указана информация о налоговом агенте, её необходимо перенести, а после этого нажать кнопку «Добавить доход».

В появившееся окно следует перенести данные из третьего раздела справки 2-НДФЛ.

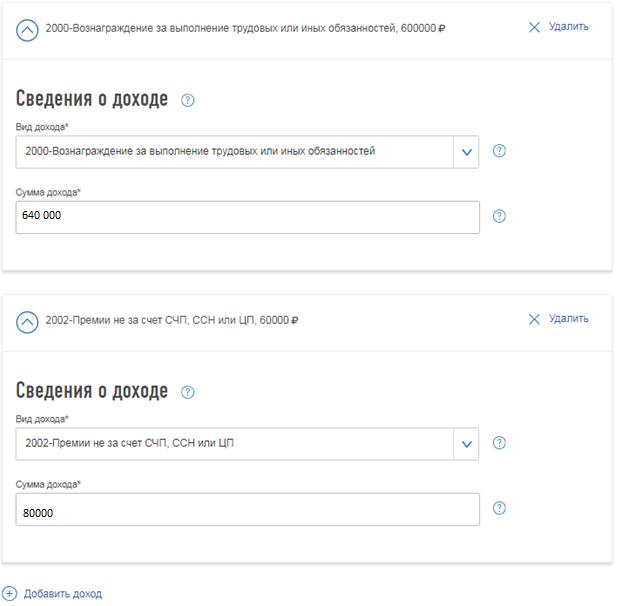

При этом в новом личном кабинете не надо построчно переносить каждый месяц, теперь нужно указать код дохода и проставить общую сумму, которая была получена за 2018 год. Так, Иванов по коду 2000 получил 640 000 руб., а по коду 2002 — 80 000 руб. Каждый новый код дохода вводится через кнопку «Добавить доход».

Когда данные о доходе перенесены, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база. Также следует указать сумму налога удержанную. Эту сумму можно узнать из пятого раздела справки 2-НДФЛ.

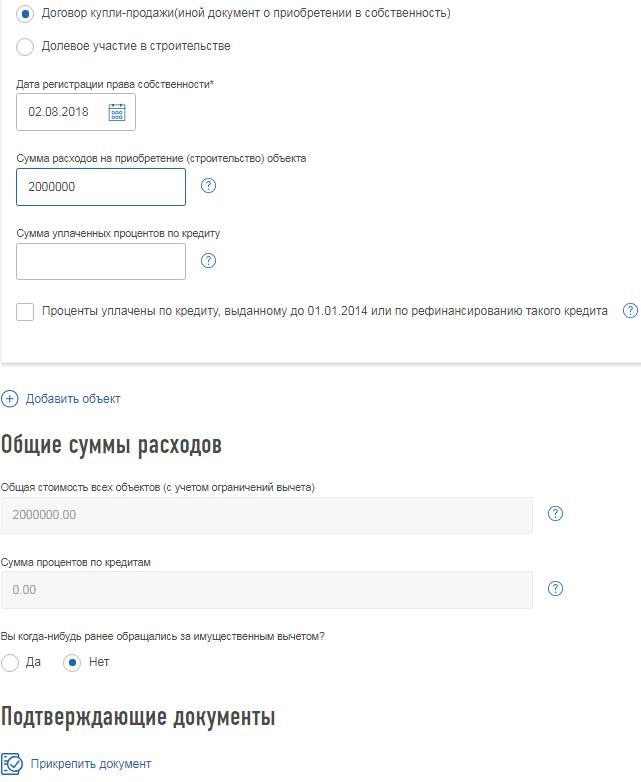

Кнопка «Далее» переводит на вкладку «Вычеты», в которой необходимо указать несколько параметров.

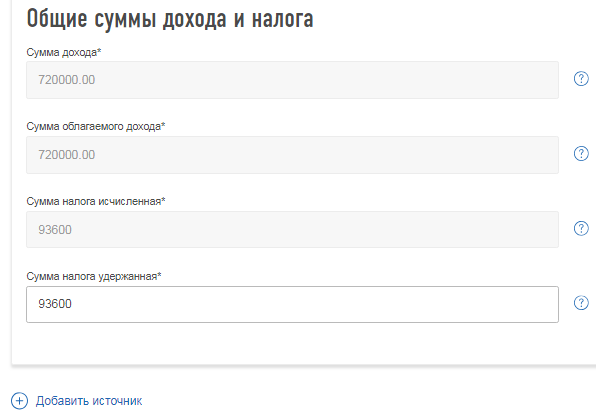

«Наименование объекта». Проставляется в зависимости от того, что было приобретено: квартира, жилой дом, доля в них и т.д. Иванов приобрёл квартиру.

«Признак налогоплательщика». Указывается в зависимости от того кто является собственником объекта. Иванов приобрёл квартиру самостоятельно и является собственником. Если бы он был женат, а квартира была оформлена на жену, то в данной графе он указал бы «Супруг собственника объекта». Подробнее об этом читайте в статье «Вычет на приобретение жилья супругами».

«Вид номера объекта». Выберите его при наличии кадастрового номера. Иванов ввёл кадастровый номер своей квартиры из выписки из ЕГРН. Если кадастрового номера нет, но есть другой — выберите соответствующий вид номера. Если номер отсутствует, следует выбрать «У объекта нет номера» и ввести адрес объекта.

Ниже указывается информация, что квартира приобретена по договору купли-продажи. Право на имущественный вычет возникает в год, когда квартира была зарегистрирована. Это подтверждает выписка из ЕГРН, дату из неё нужно внести в поле «Дата регистрации права собственности».

Если жильё приобретено по ДДУ, то право на вычет возникает с года подписания акта о передаче жилья. В таком случае необходимо указать реквизиты данного акта. Подробнее об этом читайте в статье «В какой момент возникает право на имущественный вычет».

Квартира была приобретена за 2 500 000 руб., что превышает максимальный размер имущественного вычета по приобретению квартиры, 2 000 000 руб. В графе «Сумма расходов на приобретение (строительство) объекта» следует внести сумму в рамках вычета — 2 000 000 руб. Даже если в эту графу внести полную сумму расходов на приобретение, превышающую 2 000 000 руб., то ниже в графе «Общая стоимость всех объектов (с учётом ограничений вычета)» программа автоматически проставит 2 000 000 руб.

В графу «Сумма уплаченных процентов по кредиту» Иванов информацию не вносит, поскольку уплаченного НДФЛ не хватит для получения вычета по процентам за 2018 году.

«Общие суммы расходов» программа определяет автоматически, исходя из ограничений законодательства.

Иванов никогда раньше не обращался за имущественным вычетом, что отмечает в программе.

Если ранее уже было заявлено право на имущественный вычет по приобретению или процентам, то следует указать суммы, и был ли вычет предоставлен работодателем или получен через налоговую инспекцию.

Ниже необходимо прикрепить комплект подтверждающих документов. Какие именно документы необходимы, читайте в статье «Какие документы подтверждают право по приобретению жилья».

На итоговой вкладке будет показана информация по возврату налога.

Порядок заполнения декларации 3-НДФЛ при покупке квартиры

- Покупка квартиры: сколько вернется денег, если представить 3-НДФЛ?

- Какие документы приложить к 3-НДФЛ?

- Помогите оформить 3-НДФЛ: с чего начать составление

- Оформление листов декларации 3-НДФЛ на покупку квартиры

- Алгоритм заполнения раздела 1 и 2 декларации 3-НДФЛ при покупке квартиры

- Повторная декларация 3-НДФЛ: понадобятся ли дополнительные документы?

- Можно ли образец 3-НДФЛ при покупке квартиры использовать при ее продаже?

- Итоги

Покупка квартиры: сколько вернется денег, если представить 3-НДФЛ?

Физлицо, потратившее средства на покупку квартиры, вправе рассчитывать на возврат части потраченных средств в размере уплаченного НДФЛ (ст. 220 НК РФ). Но есть ограничение — воспользоваться такой возможностью могут лишь те физлица, которые работают официально и платят подоходный налог.

Сумма возвращаемого НДФЛ зависит от:

- размера расходов на покупку квартиры;

- уплаченного подоходного налога с заработанных физлицом доходов.

Возвратить можно до 13% от стоимости квартиры, но не более суммы, рассчитанной из максимально разрешенного НК РФ вычета (2 млн руб.). Таким образом, покупателю квартиры, потратившему на ее оплату 2 млн руб. и более, из бюджета вернется 260 тыс. руб. (2 млн руб. × 13%).

Если квартира куплена в ипотеку, покупатель имеет дополнительное право получить вычет по сумме оплаченных процентов (дополнительно возвращается НДФЛ в сумме до 390 тыс. руб.).

Чтобы получить эти деньги, потребуется отчитаться перед налоговиками с помощью декларации 3-НДФЛ и пакета подтверждающих документов (об этом — в последующих разделах).

Какие документы приложить к 3-НДФЛ?

В пакет документации, прилагаемой к 3-НДФЛ, входят документы:

1. Подтверждающие личность (копии страниц паспорта с личными данными и пропиской).

2. Содержащие данные о полученных доходах (оригинал справки 2-НДФЛ, полученной у работодателя).

3. Носящие заявительно-информационный характер (заявление на возврат НДФЛ, включающее платежные реквизиты счета заявителя, на которые инспекторы перечислят налог).

Образец заполнения заявления на возврат переплаты по НДФЛ при получении имущественного вычета на покупку жилья вы можете посмотреть и скачать в КонсультантПлюс, получив пробный доступ к системе бесплатно.

4. Подтверждающие факт покупки квартиры и оплаты ее стоимости заверенные копии:

- договора купли-продажи (или долевого участия в строительстве дома);

- акта приема-передачи жилья;

- свидетельства о госрегистрации права собственности на приобретенное имущество;

- платежек, квитанций об оплате или расписок.

Какие документы подтверждают право на жилье в разных ситуациях — смотрите на схеме:

Как заполнить декларацию 3-НДФЛ для получения имущественного вычета при покупке квартиры в ипотеку, узнайте в КонсультантПлюс, получив пробный доступ к системе.

Помогите оформить 3-НДФЛ: с чего начать составление

Заполнить 3-НДФЛ можно несколькими способами:

- воспользоваться электронной программой на сайте ФНС — программа по внесенным исходным данным сама посчитает НДФЛ и проконтролирует правильность заполнения декларации;

- обратиться к услугам специальных консультантов — в этой ситуации самому вносить информацию в ячейки и считать ничего не придется, требуется лишь собрать и предоставить в распоряжение консультанта все подтверждающие документы, а также оплатить его услуги;

- самостоятельно подготовить все бумаги в налоговую инспекцию — справиться с этим процессом поможет наш материал.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2022 год нужно сдавать по новой форме из приказа ФНС от 28.08.2022 № ЕД-7-11/615@. Скачать бланк вы можете здесь.

Чтобы подтвердить право на возврат НДФЛ при покупке жилья, в декларации 3-НДФЛ необходимо заполнить несколько разделов:

- титульный лист;

- 2 раздела (1-й — содержащий информацию о налоге, 2-й — с расчетом налоговой базы и НДФЛ);

- 3 листа (приложение 1 — сведения о полученных доходах, приложение 5 и 7 — расчет стандартных, социальных и имущественных вычетов).

Рассмотрим схему заполнения 3-НДФЛ при покупке квартиры на следующем примере.

Васильев Николай Антонович в 2019 году приобрел за счет накопленных средств квартиру за 2 750 000 руб. В справке 2-НДФЛ, полученной от его работодателя, указан облагаемый НДФЛ (13%) доход за 2022 год в сумме 484 000 руб. (НДФЛ удержанный работодателем — 57 720 руб.).

Остановимся детально на заполнении декларации 3-НДФЛ при покупке квартиры по данным примера в следующих разделах.

Как заполнить 3-НДФЛ, если жилье куплено с использованием материнского капитала? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно и переходите в материал.

Оформление листов декларации 3-НДФЛ на покупку квартиры

Заполнение 3-НДФЛ начинается со специальных листов — приложения 1, 6 и 7. Данные, отражаемые в этих листах, носят информационный характер о:

- источниках дохода налогоплательщика (приложение 1);

- сумме имущественных вычетов (приложение 6 и 7).

Приложение 1 содержит ряд одинаковых блоков (строки 010–080). Васильеву Н. А. из нашего примера достаточно заполнить только 1 блок, так как в прошлом году он получал доход у 1 работодателя. Если налогоплательщик получал доходы из нескольких источников, по каждому из них понадобилось бы заполнить отдельный блок 010–080 приложения 1.

Для заполнения листа все данные берутся из справки 2-НДФЛ, но нужно правильно проставить еще один код:

Код вида дохода

(строка 020 приложения 1)

Приложение № 3 к Порядку, утвержденному приказом ФНС России № ЕД-7-11/615@

Код «07» означает полученный по трудовому договору доход, налог с которого удержан работодателем.

Заполнение приложения 7 начинается с указания закодированной информации (в таблице коды приведены исходя из условий примера):

Наименование подпункта и номер строки

П. 1.1 — код наименования объекта

(строка 010 приложения 7)

Приложение № 6 Порядка, утв. приказом ФНС России № ЕД-7-11/615@

П. 1.2 — код признака налогоплательщика

(строка 020 приложения 7)

Приложение № 7 Порядка, утв. приказом ФНС России № ЕД-7-11/615@

П. 1.3 — сведения об объекте

– строка 030 приложения 7 способ приобретения жилого дома

– строка 031 приложения 7 код номера объекта

1 (кадастровый номер)

При покупке дома указывайте код 2, если дом построен – код 1

При покупке квартиры ставьте прочерк

Код выбирается из расположенного справа от заполняемой ячейки списка

Дальнейшее заполнение приложения 7:

- стр. 032-033 — отражение кадастрового номера и адреса купленной квартиры;

- подп. 1.4–1.6 — внесение информации о дате документа (акта о передаче квартиры, свидетельства о госрегистрации права собственности на объект недвижимости);

- подп. 1.7 — доля в праве собственности;

- подп. 1.8 — при заполнении этой строки Васильеву Н. А. необходимо иметь в виду, что сумма его расходов на приобретение квартиры (2 750 000 руб.) превысила допустимый НК РФ размер имущественного вычета (2 млн руб.), поэтому в ячейках данной строки ему необходимо указать цифру 2 000 000.

Из всех последующих подпунктов приложения Васильев Н. А. заполнил подп. 2.5, 2.8 и 2.10 (см. таблицу ниже):

(для данного примера)

П. 2.5 — размер налоговой базы в отношении доходов, облагаемой по ставке 13%, за минусом налоговых вычетов (строка 140 приложения 7)

Данные берутся из справки 2-НДФЛ

П. 2.6 — сумма документально подтвержденных расходов на покупку квартиры, принимаемая для целей имущественного вычета за налоговый период

(строка 150 приложения 7)

Указанная в этой строке сумма не может превышать рассчитанной налоговой базы, указанной в п. 2.5

П. 2.8 — остаток имущественного вычета, переходящий на следующий налоговый период

(строка 170 приложения 7)

Цифра для данной строки вычисляется по формуле:

стр. 080 – стр. 150

= 2 000 000 – 484 000 = 1 516 000 руб.

Приложение 5 Васильев Н. А. не заполнял, так как стандартные и социальные вычеты в 2022 году он не получал.

Как Васильев Н. А. оформил остальные листы 3-НДФЛ, расскажем в следующем разделе.

Образец заполнения приложения 7 см. здесь.

Алгоритм заполнения раздела 1 и 2 декларации 3-НДФЛ при покупке квартиры

Данные для оформления титульного листа 3-НДФЛ Васильев Н. А. взял из своего паспорта, а необходимые коды узнал в налоговой инспекции по месту жительства (см. в таблице):

Ссылка на нормативный документ

Декларация подается впервые, поэтому проставляется нулевое значение

Приказ ФНС России «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме» от 28.08.2022 № ЕД-7-11/615@.

Код налогового периода

Установленный приказом ФНС № ЕД-7-11/615@ код для декларации 3-НДФЛ

Проставляется год, за который предоставляется 3-НДФЛ

Код налогового органа

Код налоговой инспекции по месту жительства Васильева Н. А.

Цифровой код РФ

Код категории налогоплательщика

Обозначение физического лица

Далее Васильев Н. А. перешел к заполнению раздела 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке…».

Справа от наименования раздела Васильев Н. А проставил цифру «13», что означает ставку НДФЛ (13%), а в п. 1 «Вид дохода» указал цифру «3», выбрав из списка, расположенного рядом с этой ячейкой, подходящий вариант.

В строках 010, 030 (предназначенных для отражения дохода) и 040 (посвященной вычету) он вписал одинаковые значения — сумму полученного в 2022 году дохода (информацию взял из справки 2-НДФЛ) и равную ему сумму вычета. В строке 060 проставил «0», что означает отсутствие разницы между указанными в строке 010 доходами и отраженной в строке 040 суммой налогового вычета:

В строках 080 (НДФЛ удержанный) и 160 (подлежащий возврату из бюджета НДФЛ) отражается сумма подоходного налога, удержанная работодателем (ее величина указана в справке 2-НДФЛ и в данном примере равна 57 720 руб.):

Эту же сумму нужно перенести в раздел 1 декларации 3-НДФЛ (строка 050) — такая сумма вернется Васильеву Н. А. из бюджета. В строке 040 проставляется 0 (уплачивать в бюджет ничего не нужно исходя из условий примера). Чтобы заполнить строки 020 и 030 с кодами, налогоплательщик воспользовался размещенной на сайте ФНС информацией о КБК, а код ОКТМО уточнил в классификаторе:

Эту же сумму нужно перенести в раздел 1 декларации 3-НДФЛ (строка 050) — такая сумма вернется Васильеву Н. А. из бюджета. В строке 040 проставляется 0 (уплачивать в бюджет ничего не нужно исходя из условий примера). Чтобы заполнить строки 020 и 030 с кодами, налогоплательщик воспользовался размещенной на сайте ФНС информацией о КБК, а код ОКТМО уточнил в классификаторе:

Код бюджетной классификации

(строка 020 раздела 1)

(строка 030 раздела 1)

Общероссийский классификатор территорий муниципальных образований, утвержденный приказом Росстандарта от 14.06.2013 № 159-ст.

Заполняя раздел 1, следует обратить внимание на строку 010 — она состоит всего из 1 ячейки и теряется на фоне многозначных строк, посвященных КБК и ОКТМО. В эту строку Васильев Н. А. поместил цифру «2», выбрав из предложенного рядом списка необходимое для его случая действие с НДФЛ — «возврат из бюджета»:

В результате выполненных расчетов выяснилось, что за 2022 год Васильев Н. А. может вернуть налог только с части вычета, а его неиспользованная сумма переносится на последующие периоды. Как это происходит, узнайте из следующего раздела.

Повторная декларация 3-НДФЛ: понадобятся ли дополнительные документы?

Понятие «представление повторной декларации» в налоговом законодательстве не применяется. С точки зрения налогоплательщика, это может означать повторное обращение в налоговые органы за остатком неиспользованного вычета — ситуацию, когда по единожды произведенным расходам, связанным с покупкой квартиры, подается несколько деклараций 3-НДФЛ (первичная и последующие — по доходам, полученным в периоды, следующие за первым годом получения вычета).

Часть информации в каждой последующей декларации будет повторяться (данные о налогоплательщике и о купленном объекте недвижимости), а информация о полученном доходе и НДФЛ будет меняться.

При этом придется снова заняться сбором документов — нужно:

- заполнить заявление на возврат НДФЛ;

- запросить новые справки 2-НДФЛ;

- оформить 3-НДФЛ.

Копии других документов (например, договор купли-продажи квартиры) можно повторно не предоставлять.

Правильно написать заявление на возврат подоходного налога поможет видеоурок: «Составляем заявление на возврат НДФЛ (образец, бланк)».

Можно ли образец 3-НДФЛ при покупке квартиры использовать при ее продаже?

Декларация 3-НДФЛ при продаже квартиры по составу несколько отличается от 3-НДФЛ при ее покупке. Рассмотренный выше образец использовать в такой ситуации возможно, но лишь частично:

- без корректировок можно оставить только титульный лист (уточнив налоговый период);

- в разделе 1 заполняются аналогичные коды КБК и ОКТМО (остальная информация меняется);

- раздел 2 и приложение 1 оформляются иным способом;

- вместо приложения 7 заполняется расчет к приложению 1.

Для заполнения декларации 3-НДФЛ при продаже квартиры могут использоваться те же способы, что и при оформлении 3-НДФЛ в иных ситуациях (можно применить специальную программу, заполнить бланк декларации самостоятельно и др.).

Найдите ответы на интересующие вас вопросы в материалах рубрики «НДФЛ за квартиру».

Итоги

Декларация 3-НДФЛ при покупке квартиры заполняется по алгоритмам, регламентированным приказом ФНС на основании подтверждающих документов (акта приема-передачи квартиры, свидетельства о госрегистрации права на недвижимость, платежных квитанций и др.).

Остаток имущественного вычета может переноситься на последующие периоды. Для этого необходимо вновь собрать пакет документов, оформить декларацию и подать заявление в налоговый орган.