Продажа квартиры без налога и декларации: что изменится с 2022 года

С 2022 года минимальный срок владения жильем для продажи без налога и декларации составит три года — вместо пяти лет, как сейчас. Это значит, что продать квартиру без налогов можно будет через три года после покупки. Но так разрешат делать не с любым жильем и не прямо сейчас. С другой стороны, продавать без налога раньше пяти лет можно и сейчас. Как обычно, везде есть нюансы, в которых стоит разобраться еще до покупки квартиры и даже если не собираетесь ее продавать.

Вот как будет работать новый закон.

Как продать квартиру без налога

Если продать квартиру после определенного срока владения, не будет ни налога, ни декларации. Как обстоит дело с этими сроками сейчас и что изменится в 2022 году:

- Если квартиру купили в 2016 году или позже, минимальный срок владения — 5 лет. При продаже в 2019 году придется подавать декларацию и считать НДФЛ.

- В 2022 году минимальный срок для таких квартир, комнат и домов снизят до 3 лет.

- Снижение срока коснется только продажи единственного жилья. На момент сделки в собственности не должно быть другой квартиры.

- Если продается не единственное жилье, минимальный срок все равно составит 5 лет.

- Но если новую квартиру купили в течение 90 дней до продажи той, по которой считают налог, минимальный срок составит 3 года. Допустим, первую квартиру купили в январе 2017 года. В октябре 2019 года купили еще одну квартиру. В январе 2022 года старую можно продать без налога. Минимальный срок владения для нее составит 3 года, хотя на момент сделки это не единственное жилье.

- Для квартир, которые покупали до 2016 года, минимальный срок владения составляет 3 года даже сейчас.

- Если квартира досталась в наследство, как подарок от близкого родственника или через приватизацию, ее можно продать без налога спустя 3 года. Требования к единственному жилью при этом нет.

- При продаже раньше минимального срока можно применить вычеты: 1 млн рублей или фактические расходы на покупку. Это тоже работает сейчас. Но декларацию придется подать даже при нулевом налоге.

- Сейчас действуют прежние сроки. Новые условия — только с 2022 года.

Кого это касается?

Поправки в налоговом кодексе касаются собственников жилья — квартир, домов и комнат. А также тех, кто планирует покупать квартиру и думает, как ее оформить. И тех, кто хочет переоформить жилье на новых собственников, например на детей или внуков. Задним числом исправить документы уже не получится, а название, сумма и дата договора влияет на то, сколько денег придется отдать государству.

Самые продвинутые покупатели и собственники жилья разбираются в особенностях НДФЛ еще до того, как получают ключи от квартиры. Потому что если этого не сделать заранее, то потом получается как в истории с дядей и племянницей: получила квартиру в подарок от родственника — и задолжала государству сотни тысяч рублей.

Что такое минимальный срок владения и как он влияет на налоги

Минимальным сроком владения называют период, по окончании которого можно продавать имущество без уплаты НДФЛ и подачи декларации. Если продать имущество раньше, нужно как минимум отчитаться о сделке перед налоговой инспекцией, даже если нет налога к уплате.

Если продать имущество после того, как пройдет минимальный срок владения, то нет ни налога, ни декларации. Даже если на продаже машины и квартиры удалось заработать миллион рублей, государству вы ничего не должны.

Например, в октябре 2016 года у Олега умерла бабушка. Она оставила ему в наследство квартиру. В августе 2019 года он продал эту недвижимость за 2 млн рублей — с момента открытия наследства прошло два года и 10 месяцев. А минимальный срок владения для унаследованной квартиры — три года. Олег подписал договор раньше, и теперь даже с учетом вычета он должен заплатить в бюджет 130 тысяч рублей НДФЛ и подать декларацию. Если бы Олег продал ту же квартиру в ноябре 2019 года, он бы сэкономил 130 тысяч рублей и вообще не сообщал государству о своей сделке.

Минимальные сроки владения в 2019 году

Минимальный срок владения при продаже имущества зависит от вида, года приобретения и того, когда и каким образом оно досталось продавцу.

Когда можно продать имущество без налога

| Недвижимость купили до 2016 года | 3 года |

| Недвижимость купили после 1 января 2016 года | 5 лет |

| Недвижимость получили в подарок или как наследство от близкого родственника, по договору ренты или в ходе приватизации | 3 года |

| Любое имущество, кроме недвижимости | 3 года |

При продаже машины или Айфона минимальный срок всегда три года — независимо от даты покупки.

Если продаете имущество в 2019 году, сначала проверьте, когда истекает минимальный срок для продажи без налога. И только потом решайте, как оформить сделку и какую сумму указать в договоре. Пока поправки не работают.

Если Олег унаследовал квартиру в октябре 2016 года, то в октябре 2019 года он может продать ее без налога: минимальный срок владения для подаренного жилья — три года. Если бы он оформил с бабушкой договор купли-продажи, то в октябре 2019 года продал бы эту квартиру с начислением НДФЛ, потому что для такой сделки минимальный срок — пять лет.

Наш тест поможет разобраться, какую сумму вам нужно будет отдать государству при продаже квартиры.

Что изменится в 2022 году

При продаже жилья в 2022 году или позже минимальный срок владения составит три года, даже если его купили в 2016 году. Сейчас, если квартиру купили в январе 2016 года, ее нельзя продать без начисления НДФЛ: по действующему закону минимальный срок истечет в январе 2022 года.

Но уже в январе 2022 года ту же квартиру разрешат продать без НДФЛ. Для этого должны одновременно соблюдаться такие условия.

Налог с продажи квартиры для физических лиц

В какой срок нужно заплатить налог с продажи квартиры в 2022 году, есть ли льготы и другие популярные вопросы в материале «Комсомольской правды», который мы подготовили совместно со старшим менеджером ФБК Legal Натальей Рябовой.

— Во многих странах порядок налогообложения дохода от продажи жилья очень сложный и зависит от срока нахождения его в собственности, порядка продажи и еще от очень многих условий. В России достаточно всего пяти лет нахождения жилья в собственности, чтобы налог вообще не уплачивался, т.е. условия мягкие для налогоплательщика, — считает Наталья Рябова.

Ставка налога при продаже квартиры

Расчет налога с продажи квартиры

Налог с продажи квартиры (комнаты) платить не нужно, если.

- вы владеете квартирой (комнатой) три года и это единственное жилье;

- квартира (комната) куплена после 1 января 2016 года, вы продали ее после того, как она была в собственности пять лет и это не единственное ваше жилье;

- квартира (комната) была приватизирована более трех лет назад;

- квартиру (комнату) получили в наследство и владели ей три года;

- квартиру (комнату) получили в подарок от близких родственников и владели ей три года.

Во всех остальных случаях нужно заплатить 13%-й налог. Вот алгоритм, как он рассчитывается.

1. Прежде нужно знать, с какой суммы будет взиматься налог. Узнайте кадастровую цену квартиры. Для этого посетите сайт Росреестра. Затем умножьте эту сумму на 0,7.

2. Сравните получившуюся кадастровую цену с той, что указана в договоре купли-продажи. Налог платится с большей суммы.

3. Примените вычеты (о них читайте ниже).

4. От получившейся суммы отсчитайте 13% — это и есть налог с продажи квартиры.

Сроки уплаты налога с продажи квартиры

Продали квартиру — должны подать декларацию 3-НДФЛ в свою налоговую службу до 30 апреля следующего года. Можно сделать это на сайте ФНС в личном кабинете. В документе укажите доход, который получили с продажи и суммы вычета. Если вычет не покрыл полностью налог, вы должны заплатить его до 15 июля.

Например, в 2022 году вы продали квартиру. Значит до 30 апреля 2022 года нужно подать декларацию и до 15 июля 2022 года оплатить пошлину.

Льготы на налог с продажи квартиры

Еще одна трудная часть налогового законодательства. Внимательно изучите, какие вычеты можно применить, чтобы снизить сумму налога или вовсе полностью нивелировать ее.

1. Вычтите сумму расходов из суммы дохода. Например, в 2022 году вы купили квартиру за 3 миллиона рублей, а в 2022 году — продали за 6 миллионов.

6 млн доходов – 3 млн расходов = 3 млн. С этой суммы и платите 13%.

2. Сумма дохода меньше суммы расходов или равна ей. Купили квартиру за 3 млн, а продали за 2,5 млн. Тогда налог платить не нужно. Но в декларации 3-НДФЛ это указать все равно надо.

3. Квартиру вам подарили близкие родственники, оставили в наследство или вы ее приватизировали. При этом вы владели ею менее трех лет и решили продать. Тогда вам полагается имущественный вычет в 1 миллион рублей. Например, в наследство вам досталась квартира. Вы не стали ждать три года и продали ее за 4 млн рублей.

4 млн дохода – 1 млн вычета = 3 млн. С этой суммы и платите 13%.

Популярные вопросы и ответы

Есть два варианта. Первый — продать по общему договору. Например, квартиру продали за 3 млн рублей. Каждому из собственников досталось по 1,5 млн рублей. И имущественный вычет в 1 млн рублей в таком случае общий. То есть каждый из членов семьи должен заплатить налог с 1 млн рублей.

Второй вариант — продать каждую долю по отдельном договору. Тогда каждый из владельцев доли имеет право на вычет в 1 млн рублей. Например, вы с мужем владеете квартирой за 2 млн рублей в равных долях. Каждый продает свою долю за 1 млн и делает с этой суммы имущественный вычет в 1 млн рублей. Таким образом налог полностью нивелируется.

Как часто можно применять вычет налога с продажи квартиры?

Во всех ли случаях нужно подавать налоговую декларацию при продажи квартиры?

Нет, вы можете не подавать 3-НДФЛ, если:

- квартира или комната продана менее чем за 1 млн рублей;

- владели квартирой свыше трех лет;

- владели три года квартирой, которая досталась в наследство, от близких родственников по договору дарения, от приватизации;

- продали не единственное жилье, которое купили после 2016 года и владели им больше пяти лет.

– Если налогоплательщик не подал декларацию в срок (или подал, но позже установленного срока), то с него взыскивается штраф в размере 5% от суммы налога, которую надо по ней уплатить, за каждый месяц неподачи декларации. Если просрочка с подачей составляет пять дней, то это уже неполный месяц, придется платить штраф. Минимальный штраф составляет 1000 рублей, он может быть взыскан, по мнению судов, и в том случае, если у продавца нет налогооблагаемого дохода, но декларацию он все равно должен был подать. Максимальный штраф составляет 30% от суммы налога, который надо уплатить с дохода от продажи квартиры, — рассказала Наталья Рябова.

Продажа квартиры с минимальным сроком владения

|

Максим Иванов Автор статьи Практикующий юрист с 1990 года |

Продаете квартиру? Не спешите, сначала посчитайте, срок владения ей. Если срок владения квартирой меньше минимального, будьте готовы заплатить налог 13%.

Благо, есть способы сэкономить. Рассказываем, как продать квартиру меньше 5 лет в собственности, и какие налоги придется платить.

Минимальный срок владения

Общее правило таково, что доходы от продажи недвижимости подоходным налогом не облагаются (пп. 17.1 п. 1 ст. 217 НК). Но только при условии, что владеешь ей менее минимального срока.

До 2016 года такой срок составлял 3 года. Он и сегодня продолжает действовать для тех, кто приобрел жилье до 01.01.2016. Для квартир, приобретенных в 2016 году и позже, такой срок, согласно п. 4 ст. 217.1 НК, составляет 5 лет .

Представим, что вы купили квартиру в июне 2016 года. Крайний срок для ее продажи без налога – июль 2022 года. Продадите раньше – придется платить НДФЛ. Но есть и исключения, когда можно не платить налог, владея недвижимостью менее 5 лет. Минимальный срок владения для квартир, приобретенных в 2016 году и позже, составляет 3 года , если они приобретены:

- по наследству или в порядке дарения от близких родственников или членов семьи (супругов, родителей, детей, дедушек, бабушек, внуков);

- в результате приватизации;

- по договору пожизненного содержания с иждивением.

С 1 января 2022 года эти три основания для применения 3-летнего срока владения дополняются новым пунктом. Минимальный срок владения составит также 3 года, если на момент продажи недвижимости в собственности продавца отсутствует иное жилое помещение или доли в праве собственности на него . При применении этого правила не учитывается жилое помещение, купленное в течение 90 суток до даты перерегистрации проданного жилья на покупателя. Если это жилой дом, данное правило распространяется также на земельный участок под ним и прилегающие хозпостройки (ст. 1 ФЗ № 210 от 26.07.2019).

Как продать квартире меньше 3 лет в собственности без налогов? К сожалению, таких путей не существует. Но если ваша цель – сэкономить, используйте вычет.

Вычет: как сэкономить на налоге?

Сумму налога при продаже недвижимости можно уменьшить, если применить имущественный налоговый вычет. Его размер равен сумме полученного от продажи недвижимости дохода, но не больше 1 млн рублей (пп. 1 п. 2 ст. 220 НК). Иными словами, для исчисления НДФЛ выкупную сумму при продаже квартиры можно уменьшить на 1 млн руб. Например, продали за 3,5 млн, а налог платите с 2,5 млн.

Сумму налогового сбора можно снизить до нуля, если выкупная стоимость объекта будет меньше 1 млн рублей – она полностью покроется вычетом. Но не спешите занижать стоимость сделки в договоре купли-продажи . Если цена в договоре будет ниже, чем 70% от кадастровой стоимости на 1 января года, в котором заключается сделка, в целях налогообложения берется кадастровая стоимость, умноженная на 0,7.

Если продаваемая недвижимость в долевой собственности, сумма вычета распределяется между сособственниками пропорционально размеру их долей или иным образом по договоренности (абз. 4 пп. 1 п. 1 ст. 220 НК). Например, если у квартиры 2 собственника, они смогут использовать вычета лишь по 500 тыс. рублей каждый.

Но это правило действует лишь при продаже квартиры как единого объекта недвижимости. Если каждый из совладельцев будет продавать свою долю самостоятельно, по отдельному договору купли-продажи, каждый из них сможет получить полный вычет в размере 1 млн руб. без его распределения между совладельцами (определение Кемеровского областного суда № 33-3524 от 10.04.2012).

Если в течение года было продано несколько объектов, сумма вычета может применяться лишь в совокупности по всем объектам, а не по каждому по отдельности. Сколько бы вы квартир не продали, вычет составит лишь 1 млн в совокупности за 1 год. Продавая недвижимость в следующем году, имущественный вычет на доход от продажи можно использовать снова.

Вместо вычета сумму налога можно уменьшить на сумму фактически понесенных расходов на приобретение жилья (пп. 2 п. 2 ст. 220 НК). Например, 2 года назад вы купили квартиру за 3 млн рублей и теперь продаете ее за 3,5 млн рублей. Если вы сможете подтвердить сумму при покупке документально (например, тем же договором купли-продажи), налог будете платить лишь с 500 тыс. руб. (3,5 млн – 3 млн). Соответственно, если сумма при продаже будет ниже, чем сумма при покупке квартиры, налог платить не придется.

Какой налог с продажи?

Итак, вы продаете квартиру, срок владения которой менее минимального. И уже смирились с тем, что часть денег придется отдать в бюджет. Часть, это сколько? Как рассчитывается налог с продажи недвижимости? Независимо от вида недвижимости, размер налога составит 13% от полученной по договору суммы (ст. 224 НК). Если это 3,5 млн руб., сумма налога составит 3,5 млн * 13% = 455 тыс. руб. Грабеж, не иначе!

А потому спешим применить вычет. При прочих равных сумма налога составит уже 325 тыс. руб. = (3,5 млн – 1 млн) *13%.

А если квартира была куплена и сохранились документы с суммой при ее покупке – еще лучше, для продавца это гораздо выгоднее. Представим, что квартира была куплена за 3 млн, а продается за 3,5 млн рублей. В таком случае для целей налогообложения учитывается лишь 500 тыс. руб. (3,5 млн – 3 млн), а сумма налога составит всего 65 тыс. руб. (500 тыс. * 13%).

Как уплатить налог в бюджет после продажи дома?

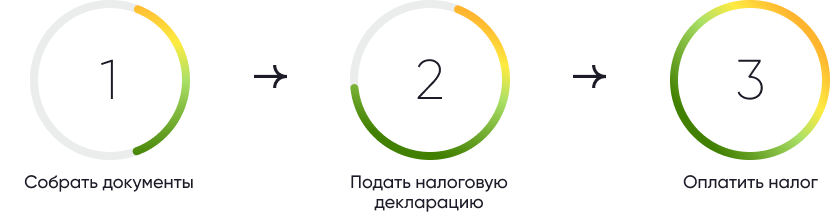

Независимо от того, какой налог с продажи дома вы насчитали – хоть это 455, хоть 65 тыс., платить его придется по декларации. Сначала вы продаете недвижимость: заключаете договор купли-продажи, получаете деньги, перерегистрируете ее на покупателя. Затем ждете окончания календарного года, в котором была оформлена сделка. И затем переходите к декларированию и уплате налога. Следуйте нашим рекомендациям.

Шаг 1. Заполняем декларацию

Декларация заполняется по форме 3-НДФЛ. Помимо суммы дохода, в ней также отображается и расчет вычета. Взять форму можно в любом подразделении ФНС либо скачать здесь и заполнить дома. Третий вариант – заполнить декларацию через личный кабинет налогоплательщика на сайте ФНС либо воспользоваться программой «Декларация», в ней основные поля заполняются автоматически.

Шаг 2. Готовим документы

К декларации придется приложить документы, подтверждающие факт получения дохода, например, договор купли-продажи. Если сумму дохода планируется уменьшить на сумму расходов при покупке, дополнительно приложите договор, по которому жилье было куплено + документы, подтверждающие факт таких расходов, например, банковские выписки или расписку продавца о получении денег.

Шаг 3. Подаем налоговую декларацию

Подать заполненную декларацию нужно до 30 апреля года, следующего за годом продажи квартиры . Например, если договор заключен в 2019 году, подайте декларацию до 30 апреля 2022 года. Подать ее можно лично, по почте, через личный кабинет на сайте ФНС или программу «Декларация» – как вам будет удобно, главное – не пропустите срок. А иначе – штраф 5% от суммы налога за каждый пропущенный месяц, но не более 30% и не меньше 1 тыс. руб. (ст. 119 НК).

Шаг 4. Уплачиваем налог

Уплатите сумму, рассчитанную в декларации, на реквизиты, взятые в ближайшем подразделении ФНС. Сделать это нужно до 15 июля года, следующего за годом продажи. Продали квартиру в 2019 году – уплатите налог до 15 июля 2022-го.

Как видите, суммы весьма внушительные, а правила налогообложения – строгие. Попытки занизить налоговую базу или неправильно исчислить налог в целях экономии к добру не приведут – вас легко могут оштрафовать по ст. 122 НК. Так что выхода всего два: либо платить грабительский налог с продажи недвижимости, либо ждать истечения минимального срока владения.

Налог с продажи недвижимости

В каких случаях нужно платить налог с продажи недвижимости, а в каких нет? Как уменьшить сумму налогов с помощью вычета, и куда для этого обращаться? Читайте подробную инструкцию.

В каких случаях нужно платить налог с доходов от продажи недвижимости?

При продаже любой недвижимости (квартиры, дома или гаража) бывшие владельцы обязаны заплатить налог с полученного дохода, если она находится у них собственности меньше минимального срока владения (3 или 5 лет в зависимости от ситуации).

Что такое минимальный срок владения?

Это срок, после завершения которого можно продать недвижимость без уплаты налога. Он составляет 3 года в случаях, если собственность получена в подарок, унаследована от близкого родственника, приобретена по договору ренты или в результате приватизации. В остальных случаях придется подождать 5 лет.

Нужно ли подавать налоговую декларацию, если минимальный срок владения закончился?

Нет, если недвижимость находилась в вашей собственности больше минимального срока, подавать налоговую декларацию после продажи квартиры не требуется.

Как рассчитать сумму налога?

При продаже недвижимости до истечения минимального срока владения необходимо заплатить налог по ставке 13%. То есть при реализации квартиры стоимостью 2 млн рублей придется заплатить 260 тыс. рублей в качестве НДФЛ.

Как уменьшить сумму налогов?

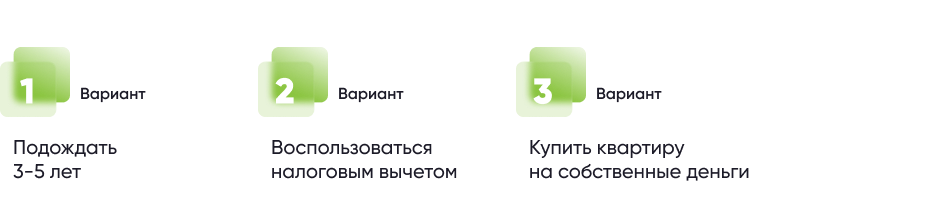

Вариант 1. Подождать 3–5 лет, что позволит не только не платить налоги, но и избавиться от необходимости подавать документы в налоговую службу.

Вариант 2. Воспользоваться налоговым вычетом. Имущественный вычет позволяет уменьшить сумму, с которой уплачивается налог, на 1 млн рублей (при продаже квартир, комнат, домов, садовых домов, земельных участков) или на 250 тыс. рублей (при продаже нежилых помещений, гаражей ).

Например, вы унаследовали квартиру и сразу же решили ее перепродать за 3 млн рублей. Вы сможете заплатить налог по ставке 13% не с 3 млн рублей, а с 2 млн рублей, если к налоговой декларации приложите заявку на оформление вычета.

Вариант 3. Если вы покупали квартиру на собственные деньги, можно учесть эти средства и снизить налоговую базу на эту сумму. Например, Василий приобрел квартиру за 2 млн рублей, но спустя год перепродал ее за 3 млн рублей. При подаче налоговой декларации он приложил документы, которые подтверждали факт покупки, что позволило ему снизить налоговую базу с 3 до 1 млн рублей, уменьшить налог до 130 тыс. рублей.

Как рассчитать налог, если недвижимость продана дешевле кадастровой стоимости?

Если вы продали ваше жилье дешевле кадастровой стоимости, то вам все равно придется заплатить налог от суммы равной 70% кадастровой стоимости. Иными словами, представим ситуацию, при которой вы, по причине, продаете квартиру, которая стоит 2 млн рублей за 1,2 млн рублей. В этом случае сумма, с которой придется заплатить налог (налоговая база), будет рассчитана следующим образом: 2 млн рублей * 0,7 = 1,4 млн рублей.

Какова процедура уплаты налога на недвижимость и какие потребуются документы?

Шаг 1. Собрать документы:

- паспорт;

- договор

- расписка или банковская выписка, подтверждающая денежный перевод;

- выписка из ЕГРН;

- другие документы, подтверждающие факт приобретения продаваемой квартиры.

Шаг 2. Подать налоговую декларацию по форме в отделение налоговой службы по месту жительства или онлайн через личный кабинет налогоплательщика.

Шаг 3. После проверки документов вам будет начислен налог, который можно оплатить через любой банк или с помощью личного кабинета налогоплательщика. Также можно воспользоваться сервисом «Уплата налогов физических лиц».

Что будет, если не заплатить налог?

Неуплата налогов влечет наложение штрафа от 20 до 40% от суммы налога, а также может привести к наступлению административной или даже уголовной ответственности.

Требуется консультация по налогам с продажи недвижимости? Обратитесь в Консультационный Центр ДОМ.РФ!

Налог с продажи квартиры: как минимизировать согласно Налоговому кодексу РФ

Если вы продали квартиру, то получили доход с продажи. Получили доход — заплатите 13 % налога (НДФЛ, конечно). В законе есть несколько способов уменьшения НДФЛ при продаже. А если умеете ждать, то можете и вовсе ничего не платить. Давайте разбираться с этим подробно.

Подзаголовки статьи:

Как не платить налог при продаже квартиры

Если продать квартиру после определенного срока владения, то нет необходимости платить налог и подавать декларацию.

Минимальный срок владения для продажи квартир:

- Купили квартиру до 01.01.2016 года — 3 года.

- Купили квартиру после 01.01.2016 года — 5 лет.

- Получили квартиру в подарок или в наследство от близкого родственника — 3 года. Близкие родственники — родители и дети, дедушки, бабушки, внуки, полнородные и неполнородные братья и сестры, усыновители и усыновленные (ст.14 Семейного кодекса РФ).

- Приватизировали квартиру — 3 года.

- Вы — собственник квартиры, полученной по договору пожизненного содержания с иждивением — 3 года.

Пример 1: В феврале 2018 года вы получили в наследство от бабушки квартиру. Чтобы не платить налог, продайте квартиру в феврале 2022 года. По закону после смерти предыдущего владельца должно пройти 3 года.

Пример 2: В апреле 2022 года вы получили в подарок от родителей квартиру. Если продадите ее после апреля 2023 года, то налог не заплатите. С момента владения квартирой пройдет 3 года.

Минимальный срок владения до и после 2022 года

В 2022 году вступил в силу новый закон — от 26.07.19 № 210-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ. ». Если до принятия закона вы купили квартиру до 01.01.2016 и владели ей пять лет и более, то освобождались от уплаты налога. Теперь при соблюдении определенных условий минимальный срок владения сократили до трех лет.

- вы продали единственное жилье;

- купили новую квартиру за 90 дней до продажи «старой».

Кто платит налог?

Налог с продажи платит собственник квартиры. Обратите внимание, вы станете собственником, если оформили квартиру:

- по договору купли-продажи, и получили выписку из ЕГРН о праве собственности;

- по договору долевого участия, и прошли государственную регистрацию права собственности регистрации а . Если вы еще не собственник, а продаете квартиру по переуступке прав по ДДУ, то вы можете уменьшить доход с продажи на подтвержденные расходы (пп. 2 п. 2 ст. 220 НК РФ). Алгоритм такой же, как и по договору купли-продажи. Подробнее как это сделать, читайте ниже;

- по договору с жилищно-строительным кооперативом (ЖСК), подписали Акт приема-передачи и выплатили паевой взнос (п.4 ст.218 ГК РФ, письмо Минфина РФ от 04 июля 2012 г. № 03-04-05/7-837).

Пример 1: Вы оформили квартиру по договору купли-продажи в 2017 году. Это единственная ваша недвижимость. Право собственности на квартиру зарегистрировали 13 марта 2017 года. Вы продали квартиру 3 апреля 2022 года и не заплатили НДФЛ. С 13 марта 2022 года наступил минимальный срок владения квартирой — 3 года. До принятия закона вы бы ждали 5 лет.

Пример 2: В июне 2017 году вы купили трехкомнатную квартиру. А в сентябре 2019 году — однокомнатную квартиру. В этом случае, правило «единственного жилья» не работает. Если продадите квартиру в сентябре 2024 года, то не заплатите налог. К этой дате наступит минимальный срок владения квартирой, купленной после 01.01.2016 года.

Пример 3: В 2010 году вы заключили с застройщиком договор долевого участия. В 2014 году дом сдали, и вы получили Акт приема-передачи вместе с ключами. А с 20 мая 2018 года стали полноправным собственником квартиры — зарегистрировали право собственности и получили выписку из ЕГРН. В случае, если квартира — единственная недвижимость, вы можете продать ее с 20 мая 2022 года и не заплатить налог. К этой дате наступит минимальный срок владения имуществом — 3 года. Если помимо новой квартиры у вас есть еще жилая недвижимость, тогда ждите 5 лет, и продавайте без налога с 20 мая 2023 года.

Пример 4: В 2014 году вы заключили договор с ЖСК и выплатили весь пай. В 2015 году подписали Акт приема-передачи квартиры. В 2017 году оформили квартиру в собственность и получили выписку из ЕГРН. В 2019 года продали квартиру и не заплатили налог, так как вы владели жильем больше 3-ех лет, выплатили весь пай и получили на руки Акт приема-передачи. В этом случае дата регистрации права собственности роли не играет.

Вычеты для уменьшения НДФЛ при продаже квартиры

Вы подаете декларацию 3-НДФЛ, если продаете квартиру до истечения минимального срока владения. Сумма налога зависит от размера вычета. Бывает так, что вы не платите налог, но подаете в налоговую инспекцию «нулевую» декларацию.

Есть два вида вычетов для уменьшения НДФЛ при продаже квартиры.

С подтверждением фактических расходов на покупку

Вы купили квартиру на собственные деньги и сохранили правоустанавливающие и платежные документы. Тогда вы уменьшаете доход с продажи на сумму подтвержденных расходов, а с полученной разницы платите 13 % НДФЛ.

01.01.2016 года вступил в силу закон — № 325-ФЗ от 29.09.2019, благодаря которому вы не уменьшите налог, если занизите стоимость продажи квартиры. Теперь при продаже смотрите на кадастровую стоимость объекта на 1 января того года, когда продаете недвижимость. Если доход от продажи ниже, чем 70 % от кадастровой стоимости, то налог платится с большей суммы.

Пример 1: В марте 2015 года вы купили у брата двухкомнатную квартиру за 3 млн. рублей. А в ноябре 2017 года продали за ту же сумму. До 30 апреля 2018 года вам нужно подать «нулевую» декларацию. Вы не платите налог, потому что доходы от продажи равны расходам на покупку.

Пример 2: В 2018 году вы купили квартиру по договору купли-продажи за 2,5 млн. рублей. В 2019 году продали ее за 3 млн. рублей. Однако, кадастровая стоимость квартиры — 4 млн. рублей. Так как кадастровая стоимость (4 млн. рублей х 0,7=2,8 млн. рублей) ниже дохода от продажи (3 млн. рублей), то в целях налогообложения в расчет берется доход от продажи. С разницы 500 тыс. рублей (3 млн. рублей-2,5 млн. рублей) вы заплатили 13 % налога — 65 тыс. рублей.

Пример 3: В 2018 году по договору долевого участия вы купили новостройку за 4 млн. рублей. В 2019 году застройщик не сдал дом, а вы нашли другое выгодное предложение. В 2019 году по договору переуступки прав вы продали квартиру «новому» дольщику за 5 млн. рублей (в новостройках кадастровая стоимость не учитывается, так как еще не определена). С разницы 1 млн. рублей (5 млн. рублей — 4 млн. рублей) вы заплатили 13 % налога — 130 тыс. рублей.

Без подтверждения расходов

Вы получите вычет — 1 млн. рублей, если не сохранили платежные документы. Это касается и тех, кто получил квартиру в подарок, в наследство или приватизировал.

Пример: В 2019 году вы продали подаренную квартиру за 2,5 млн. рублей. На 1 января 2019 года кадастровая стоимость квартиры — 4 млн. рублей. Кадастровая стоимость (4 млн. рублей х 0,7=2,8 млн. рублей) выше дохода от продажи (2,5 млн. рублей), значит в целях налогообложения в расчет берется кадастровая стоимость. Так как расходов на покупку не было, вы применили вычет — 1 млн. рублей, и заплатили 13 % налога с 1,8 млн. рублей (2,8 млн. рублей-1млн.рублей) — 234 000 рублей.

Когда подавать декларацию при продаже квартиры

Если квартиру продали в 2019 году, то подаете декларацию 3-НДФЛ до 31 июля 2022 года. (Увеличили срок в связи с пандемией)

Если квартиру продали в 2022 году, то подаете декларацию 3-НДФЛ до 30 апреля 2022 года. В декларации отражается доход от сделки и примененные вычеты. С «нулевой» декларации ничего не платите. Если декларация к уплате, тогда оплатите налог до 15 июля 2022 года. Со сроком подачи декларации и уплаты налогов не шутите. В случае просрочки получите штраф по статье 119 НК РФ — 5 % от неуплаченной в установленный срок суммы налога. Максимальная сумма штрафа — 30% от суммы задолженности, минимальная — 1000 рублей.

Если просрочите с «нулевой» декларацией, то заплатите 1000 рублей.

Какие необходимы документы

К декларации 3-НДФЛ приложите следующие документы (пп.6,7 п.3, п.7 ст.220 НК РФ):

- копия свидетельства о праве собственности или выписка из ЕГРН;

- копия договора купли-продажи, договора долевого участия, договора уступки права требования;

- акт приема-передачи квартиры (если купили квартиру по ДДУ);

- платежные документы (расписка, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, кассовые чеки);

- договор ипотеки и банковская справка об уплаченных процентах (если купили квартиру в ипотеку и хотите увеличить расходы на сумму ипотечных процентов).

Как быстро подать декларацию и уменьшить налог к уплате

Вы можете подать документы лично в налоговую инспекцию или дистанционно через личный кабинет налогоплательщика. Никто не даст гарантию, что налоговая беспроблемно примет документы, и на протяжении трех месяцев камеральной проверки вас не побеспокоит.

Если вы дорожите временем, нервами и деньгами, то доверьтесь нам. Меньше чем за 24 часа специалисты компании Верните.налог уменьшат налоги в рамках закона, безошибочно заполнят декларацию, подготовят и подадут документы в инспекцию. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

По пакету «Премиум» вы получите полное сопровождение проверки. Если будут задержки с выплатами, мы напишем жалобы, свяжемся с инспекцией и обеспечим возврат денег в срок. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.

Нужна ли домовая книга на квартиру? Как ее получить и где хранить?

Домовая книга является одним из ключевых документов, подтверждающих право собственника на жильё, и определяющих перечень граждан, прописанных в конкретной квартире.

В данной статье рассказывается о том, что такое домовая книга, как она выглядит, для чего нужна, где ее можно оформить и какие документы для этого понадобятся, как восстановить книгу при утере и другие нюансы.

- 1 Что это такое, есть ли документ сейчас?

- 2 Как выглядит ДК на жилплощадь в многоквартирном доме?

- 3 Нужна ли и зачем?

- 4 Где её взять, как сделать и оформить?

- 5 Где хранится?

- 6 Оформление, кто выдает?

- 7 Как выглядят формы выписок?

- 8 Как восстановить в случае потери?

Что это такое, есть ли документ сейчас?

Это документ, имеющий полную юридическую силу и содержащий в себе информацию обо всех гражданах, проживающих в указанном жилом помещении. Имеет стандартную форму, установленную законодательно. Домовая книга должна быть заведена на каждое помещение, являющееся изолированным и имеющим статус жилого.

В ней должна содержаться информация:

- О жилом помещении и его технических параметрах.

- О прописанных лицах, с указанием дат их регистрации или снятия с учёта, а также заселения и выселения.

Необходимость ведения домовых книг указана в пункте 85 приказа Федеральной Миграционной Службы. Его положения гласят, что с момента ввода жилого дома в эксплуатацию на него должна быть оформлена поквартирная книга по форме №11.

Как выглядит ДК на жилплощадь в многоквартирном доме?

Домовая книга представляет собой журнал с 10 – 20 листами формата А4. Её форма стандартизирована и описана в приказе N 984 от 31 декабря 2017 г.

Домовая книга представляет собой журнал с 10 – 20 листами формата А4. Её форма стандартизирована и описана в приказе N 984 от 31 декабря 2017 г.

Форма №11 содержит в себе:

- Титульный лист, на котором указывается полный адрес описываемой квартиры.

- Полные сведения о собственниках жилого помещения, в том числе их паспортные данные и размер долей.

- Информация обо всех зарегистрированных в помещении гражданах. Должны быть указаны их паспортные данные, сведения о постановке на учёт в военкомат, данные постановки на жилищный учёт.

- Скачать бланк домовой книги

- Скачать образец домовой книги

Страницы книги должны быть пронумерованы, сшиты и заверены печатью. На последней странице журнала должно быть проставлено общее количество страниц, а также поставлена печать и подпись оформляющего сотрудника.

Заполнять поквартирную книгу имеют право только сотрудники уполномоченных органов.

Нужна ли и зачем?

Ведение домовых книг необходимо. С их помощью проводится учёт жителей конкретного населённого пункта, отслеживаются миграционные потоки, а также обеспечиваются конституционные права граждан в вопросах обеспечения их определёнными льготами и социальной поддержкой.

Ведение домовых книг необходимо. С их помощью проводится учёт жителей конкретного населённого пункта, отслеживаются миграционные потоки, а также обеспечиваются конституционные права граждан в вопросах обеспечения их определёнными льготами и социальной поддержкой.

Выписка из ДК потребуется в следующих случаях:

- Для постановки ребёнка в очередь в детский сад или школу. Образовательные учреждения на сегодняшний день вправе предоставлять места только лицам, имеющим регистрацию на закреплённой территории.

- Для прикрепления к поликлиникам и получения льготных медикаментов.

- Для вступления в права наследования.

- Для обращения в суд. Как правило, исковые заявления требуется подавать по месту регистрации гражданина.

- Для получения пенсий и пособий от органов социальной защиты.

- Для получения разрешения на приобретение и хранение оружия.

- Для постановки на воинский учёт.

- Для регистрации на бирже труда.

- Для заключения договоров с компаниями, обеспечивающими электро, газо и теплоснабжение дома.

- Для получения льгот.

- При совершении сделок с недвижимостью. Выписка из домовой книги позволит покупателям узнать кто прописан в конкретной квартире.

Выписки из ДК требуются также при обращении в государственные и муниципальные органы, например, для того, чтобы получить материнский сертификат или восстановить утраченный паспорт.

Где её взять, как сделать и оформить?

Как завести домовую книгу, где ее можно получить?

Домовая книга не является узкоспециализированным документом, и находится в свободной продаже. Купить чистый бланк можно в любой типографии или книжном магазине.

Перед заполнением и внесением данных бланк домовой книги должен быть зарегистрирован.

Где хранится?

После оформления и регистрации домовой книги на квартиру её хранит у себя владелец жилого помещения или передаёт в управляющую компанию, где она и находится на хранении.

После оформления и регистрации домовой книги на квартиру её хранит у себя владелец жилого помещения или передаёт в управляющую компанию, где она и находится на хранении.

Как правило, на руках у собственников остаются домовые книги на частные дома.

Владельцы квартир в многоэтажных домах чаще всего хранят домовые книги в управляющей компании у ответственных лиц.

Оформление, кто выдает?

Свежий бланк домовой книги сам по себе не является документом. Юридическую силу он приобретает только после процедуры оформления в паспортном столе или отделении ФМС.

-

Начать процесс оформления домовой книги может только владелец жилого помещения. В первую очередь он должен обратиться в указанные инстанции с заявлением, в котором будет указана причина оформления документа. Ею может быть:

- Первичная выдача.

- Утрата.

- Порча и др.

- Паспорт владельца квартиры.

- Свидетельство о собственности или выписка из ЕГРН.

- Чистый бланк домовой книги установленного образца.

- Предыдущая домовая книга (при наличии).

При первичном оформлении дополнительно также потребуются документы подтверждающие приобретение прав на объект недвижимости:

- Договор купли-продажи.

- Договор долевого участия.

- Договор дарения.

- Завещание.

- Свидетельство о наследовании и др.

Если квартира поделена на доли и принадлежит нескольким владельцам – их присутствие при подаче заявления обязательно.

Срок оформления не превышает 2 рабочих дней, а для её получения владельцу жилья также потребуется предъявить паспорт.

Оформить через интернет домовую книгу нельзя, так как для её оформления необходимо личное присутствие всех владельцев жилья.

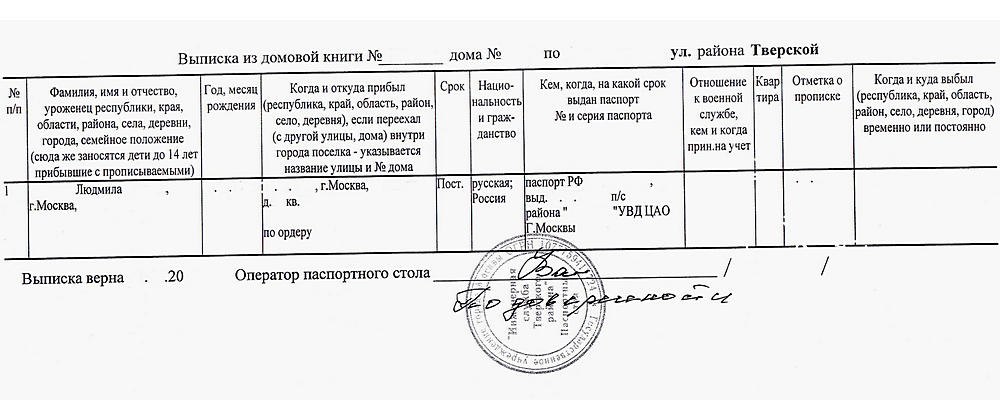

Как выглядят формы выписок?

Выписка из домовой книги предназначена для подтверждения фактического проживания в указанном помещении и уточнения общего числа зарегистрированных на его территории людей.

Выписка из домовой книги предназначена для подтверждения фактического проживания в указанном помещении и уточнения общего числа зарегистрированных на его территории людей.

Является юридически значимым документом и требуется для обращения в государственные организации.

Выписка может быть:

- Расширенной. В ней будут указаны сведения обо всех когда-либо зарегистрированных в указанной квартире лицах.

- Обычной. В ней будут указаны сведения о тех лицах, которые прописаны в квартире на данный момент.

Ниже вы увидите образец выписки из домовой книги:

Как восстановить в случае потери?

Если документ был утрачен – собственник жилья будет обязан его восстановить. Для этого ему следует приобрести чистый бланк установленного образца и обратиться в уполномоченные органы.

Пакет документов не отличается от того, который требовался при первичном оформлении поквартирной книги:

- Паспорт собственника.

- Правоустанавливающие документы на жилье – свидетельство о собственности или выписка из ЕГРН.

- Заявление о повторной регистрации ДК.

- Справку о зарегистрированных в квартире людях из управляющей компании.

Домовая книга – один из основных документов, обязательных для любого жилого помещения. Это паспорт жилья, в котором указываются все сведения о проживающих в квартире лицах, а также данные владельца недвижимости. Выписки из домовой книги требуются при обращении практически в любое государственное учреждение, поэтому к её получению и хранению необходимо отнестись с максимальной ответственностью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как получить выписку из домовой книги. Пошаговая инструкция

Каждому из нас, хоть раз в жизни, приходилось стоять в очереди за какой-нибудь справкой. Многие вспоминают этот момент с содроганием: хождение по кабинетам, потраченное впустую время.

Выписка из домовой книги — это такая же справка, но получить ее не так сложно, как вы можете себе представить. Расскажем, что такое выписка из домовой книги, зачем она нужна и как ее получить быстро и бесплатно.

Есть несколько способов получения выписки, выберите самый подходящий. Коллаж: МИР КВАРТИР

Есть несколько способов получения выписки, выберите самый подходящий. Коллаж: МИР КВАРТИР

Что такое выписка из домовой книги

Выписка из домовой книги — документ жилищного учета, в котором указывают, сколько человек зарегистрировано в квартире или частном доме, как долго они проживают по данному адресу.

Что еще вы узнаете из выписки:

- адрес квартиры;

- ФИО и паспортные данные жильцов;

- родственные связи жильцов, прописанных в квартире (жена, сын и т.п.);

- дату постановки на регистрационный учет;

- дату выписки.

Документ выдается как собственнику квартиры, так и каждому, кто прописан в этой квартире. Вы можете поручить получение выписки из домовой книги доверенному лицу, оформив на него доверенность у нотариуса.

В МФЦ выписку можно получить через 1-3 дня. Фото: kvartira-bez-agenta.ru

В МФЦ выписку можно получить через 1-3 дня. Фото: kvartira-bez-agenta.ru

Какие виды выписок бывают

Существует две формы выписки — текущая и архивная. В отличие от обычной справки, в архивной выписке указывается расширенная информация по данному объекту недвижимости. В документе фиксируется история квартиры, то есть данные обо всех ее жильцах, датах регистрации и снятия с учета и другие сведения.

В зависимости от ситуации у вас могут попросить соответствующий вид выписки. К примеру, для оформления пособия достаточно простой справки. Если вы заключаете сделку купли-продажи, то потребуется расширенный вариант документа — архивная выписка из домовой книги.

Важно! Выписка обязательно включает в себя данные o тех лицах, которые временно отсутствуют, но имеют право проживать в помещении.

Зачем нужна выписка из домовой книги

В зависимости от ситуации у вас могут попросить соответствующий вид выписки. К примеру, для оформления пособия достаточно простой справки. Если вы заключаете сделку купли-продажи, то потребуется расширенный вариант справки — архивная выписка из домовой книги.

Документ с подробной информацией о прописанных по адресу лицах нужен, чтобы покупатель проследил историю объекта недвижимости, убедился в ее юридической чистоте. Таким образом, он сможет обезопасить себя от внезапно появившихся претендентов на квартиру в будущем.

Когда еще требуется выписка из домовой книги:

- получение материнского капитала;

- оформление льгот и субсидий;

- постановка на учет в военкомате;

- получение недвижимости в наследство;

- восстановление утерянных документов;

- иные случаи.

Важно! Чтобы получить соответствующую форму выписки, вам нужно дать точные сведения о том, для чего и в какую инстанцию будет подаваться документ.

Где получить выписку из домовой книги и сколько это стоит

Есть несколько вариантов получения выписки из домовой книги. Вы можете выбрать для себя самый удобный. При этом не обязательно самостоятельно ходить за справкой, вы вправе поручить получение документа родственнику или хорошему знакомому по нотариальной доверенности.

Выписку можно получить:

- в МФЦ,

- в управляющей компании,

- в паспортном столе,

- на сайте госуслуг.

Оформление выписки из домовой книги — это бесплатная услуга. Вам придется заплатить только за работу нотариуса, который заверит доверенность, если получать выписку будет ваш поверенный.

Какие документы нужны, чтобы получить выписку

Чтобы получить выписку, вам нужно передать специалисту МФЦ или другой уполномоченной организации всего несколько документов.

Какие документы нужно подготовить:

- паспорт — можно передать копию паспорта, но она обязательно должна быть заверена у нотариуса;

- правоустанавливающие документы на недвижимость — если выписку берет не собственник квартиры, то показать паспорт с отметкой о регистрации;

- заявление на получение выписки — бланк документа можно скачать на сайте госуслуг или получить у специалиста;

- нотариальная доверенность — если выписку из домовой книги получает ваш поверенный.

Чтобы получить выписку, не нужно много документов. Фото: migrantumir.com

Чтобы получить выписку, не нужно много документов. Фото: migrantumir.com

Как получить выписку из домовой книги. Пошаговая инструкция

Шаг №1. Идем в МФЦ, УК или паспортный стол

По закону выдать выписку из домовой книги обязаны в паспортном столе (УФМС), в ближайшем многофункциональном центре или в вашей управляющей компании.

Оформить выписку может собственник жилья или любой гражданин, когда-либо прописанный по данному адресу. Случается, что получить сведения нужно третьему лицу. Тогда на него оформляется доверенность.

Шаг №2. Передаем необходимые документы

Подготовьте ксерокопию и подлинник паспорта. Специалисту нужно будет отдать ксерокопию. Если по каким-либо причинам паспорт предоставить нельзя, то нужно передать его нотариально заверенную копию.

В качестве правоустанавливающих документов на недвижимость вы можете предъявить ордер на квартиру, выписку из Росреестра, договоры дарения, завещания, купли-продажи и прочие.

Заполните бланк заявления на получение выписки из домовой книги по форме №11. Его можно взять у сотрудника МФЦ или паспортного стола. Там же вам предоставят образец заполнения.

Шаг №3. Узнаем, когда можно получить выписку

Когда вы передадите необходимые документы для оформления выписки, специалист на месте проверит, все ли имеется в наличии, правильно ли и точно ли заполнено заявление.

Затем специалист скажет, когда будет подготовлена выписка из домовой книги. Если это простая справка, то вы получите ее в тот же день или через 24 часа после обращения. Архивную выписку нужно подождать 3-7 дней.

Шаг №4. Забираем выписку и проверяем реквизиты

В назначенный день приходим в офис организации, в которой вы заказывали выписку. Забираем справку и на месте проверяем все данные, указанные в документе. Ошибка в справке приведет к тому, что ее признают недействительной.

Обратите внимание на правильное и точное написание ФИО, паспортных данных, сроков постановки и снятия с регистрации и другой информации. Выписка заверяется указанием должности и подписью сотрудника, который подготовил документ.

На справке должна быть дата выдачи и печать организации, предоставившей эти сведения. По закону период действия выписки не ограничен, но разные организации устанавливают свои сроки, максимальный — 30 дней.

Когда могут отказать в выдаче справки из домовой книги

Вот перечень случаев, когда вправе отказать выдать выписку:

- при заказе выписки несовершеннолетним;

- если получатель не собственник жилья, не прописан по адресу и не имеет доверенности владельца;

- неточно или неправильно заполнено заявление на выписку;

- нет необходимых документов;

- документы просрочены или имеют недостоверные сведения.

Но самая распространенная ситуация, когда могут отказать в выдаче выписки — задолженность по коммунальным платежам. Формально никто не имеет права отказать вам в выдаче документа, поскольку для этого нет законных оснований. Но у сотрудников организаций, уполномоченных выдавать выписки, есть негласная инструкция, которая предусматривает отказ в выдаче справок при наличии долгов.

То есть УК таким незаконным образом старается повлиять на неплательщиков. Конечно, прежде чем идти за выпиской, лучше всего погасить долги по коммуналке. Если в данный момент у вас нет такой возможности, а справка нужна, то требуйте написать письменный отказ, заверенный печатями и подписью сотрудника организации. В большинстве случаев вы получите свою выписку из домовой книги.

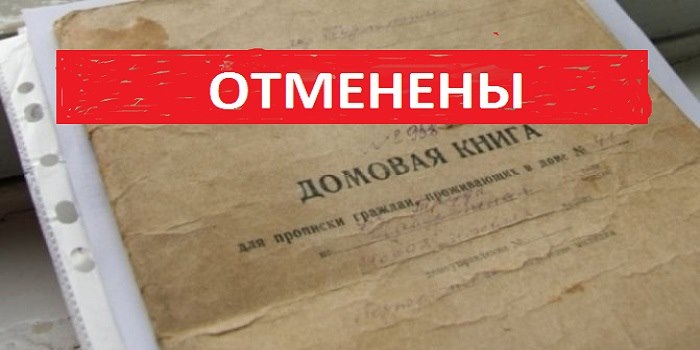

Не так давно появилась еще одна причина для отказа: вам могут не дать справку, ссылаясь на отмену домовых книг. Действительно, с 17.04.2018 года вступил в силу приказ МВД РФ № 984 «Об утверждении Административного регламента МВД РФ по предоставлению государственной услуги по регистрационному учету граждан РФ», в котором отменены поквартирные карточки и домовые книги.

Но это не значит, что с отменой домовых книг вам стала недоступна информация о зарегистрированных по адресу людях. Как и прежде, вы можете обратиться в МФЦ или управляющую компанию и получить справку с данными жильцов, прописанных в интересующей вас квартире или доме. МВД предоставляет эту информацию уполномоченным организациям.

Выписки из домовой книги отменили в том смысле, что теперь различные ведомства, чиновники, нотариусы и т. п. не вправе требовать от вас этот документ. То, что отказывают гражданам в предоставлении выписок из домовых книг, ссылаясь на их отмену, говорит о том, что местные УК сами не разобрались, кому теперь положено выдавать эти справки.

В МФЦ и УК сведения о прописанных жильцах регулярно поступают из МВД. Фото: domnaradio.ru

В МФЦ и УК сведения о прописанных жильцах регулярно поступают из МВД. Фото: domnaradio.ru

Теперь, когда вы разобрались, как получить выписку из домовой книги, собрать необходимые сведения не составит труда. Этот документ рано или поздно потребуется любому человеку. Когда вы, к примеру, соберетесь покупать или продавать недвижимость, воспользуйтесь нашей пошаговой инструкцией, чтобы получить выписку из домовой книги без лишних проволочек.