Налоги с продажи квартиры

Если человек решил продать свою квартиру, то государство может посчитать деньги, полученные от её продажи, доходом. А со всех доходов нужно платить налоги. В данном случае — 13% от полученного. Но платить налог должны не все, не всегда и не со всей стоимости недвижимости. Разбираемся во взаимоотношениях государства и продавцов квартир.

Когда нужно платить налоги с продажи квартиры

Государство определило срок владения квартирой, после которого её можно продать и не платить налоги. Сейчас это либо 3 года, либо 5 лет. Зависит от того, когда вы получили квартиру и в каком регионе проживаете. Например, в Ханты-Мансийском округе и в Республике Алтай установлен срок в 3 года для всех квартир, после истечения которого налоги платить не нужно.

Для остальных регионов всё зависит от того, когда квартира оказалась в собственности.

Если квартира получена после 1 января 2016 года

Чтобы продать такую квартиру и не платить налоги, нужно владеть ею не менее 5 лет.

Но есть и исключения. Срок владения может быть снижен до 3 лет, если:

- квартира получена в наследство;

- жильё купили у члена семьи или близкого родственника (к ним относятся родители, дети, бабушки, дедушки, внуки, братья и сёстры);

- если квартира приватизирована после этой даты;

- если недвижимость получена по договору пожизненного содержания с иждивением (один из видов ренты).

Если квартира получена до 1 января 2016 года

Минимальный срок владения, после которого продавец освобождается от налога, 3 года. Это работает для всех квартир — и купленных, и полученных в наследство, и приватизированных.

С 2019 года от уплаты налогов после 5 лет владения квартирой освобождены и нерезиденты России, владеющие здесь недвижимостью. Раньше они должны были отдать почти треть вырученных от продажи денег на налог, даже если имели квартиру в собственности больше 10 лет.

Теперь положение резидентов и нерезидентов уравняли, и по прошествии минимального срока владения от налога освобождаются и те, и другие.

Важно: налоговое резидентство не связано с гражданством, значение имеет страна, где человек платит налоги. Дальше расскажем об этом подробнее.

С какой даты отсчитывается срок владения квартирой

По общему правилу срок владения начинается с даты регистрации права собственности на недвижимость. Она есть в свидетельстве о государственной регистрации, если квартира получена до отмены этого документа. Если свидетельства нет, то дату регистрации можно посмотреть в выписке из ЕГРН или на онлайн-сервисе Росреестра (дата регистрации будет в графе «Права и ограничения»).

Это правило работает для купленной и построенной самостоятельно недвижимости, для квартир, приобретённых по ДДУ, и для подаренного жилья.

Но есть и несколько исключений из него:

1. Недвижимость, полученная по наследству. В этом случае срок владения отсчитывается с даты открытия наследства, то есть со дня смерти наследодателя.

2. Если право собственности на жильё признано через суд. Для такой недвижимости срок начинает отсчитываться с даты вступления в силу решения суда.

3. Приватизированное жильё. Тут всё зависит от того, когда приватизирована недвижимость:

4. Квартиры, полученные через ЖСК. Для такой квартиры срок начинает отсчитываться после выполнения двух условий: нужно подписать акт приёма-передачи квартиры и полностью оплатить паевой взнос. Это подтвердил в своём письме и Минфин России (Письмо Минфина России от 04.07.2012 N 03-04-05/7-837).

5. Если квартира покупалась по долям. Срок для такой квартиры, если её решили продать целиком, считается с даты приобретения первой доли.

Срок владения квартирами, полученными по реновации

Отдельные условия предусмотрены для квартир, полученных по московской программе реновации. В минимальный срок владения новой квартирой засчитывается срок, в течение которого собственники владели своим прежним жильём — взамен которого они получили реновационное.

Семья Ковалёвых купила двухкомнатную квартиру в пятиэтажке в сентябре 2015 года, а в январе 2019 года переехала в новостройку в рамках реновации. Ковалёвы могут продать новую квартиру сразу же после её получения и не платить при этом налог: трёхлетний срок владения прошёл.

А их соседи Смирновы, купившие квартиру 15 апреля 2016 года и переехавшие вместе с Ковалёвыми, вынуждены подождать ещё, до 15 апреля 2022 года, или заплатить НДФЛ.

Налоги при продаже квартиры. Сколько платить

На сегодняшний день стандартная ставка НДФЛ — 13%. Она действует для налоговых резидентов России — тех, кто в течение года живёт в стране не менее 183 дней. Если вы живёте и работаете в России, ваша ставка 13%. Для нерезидентов она намного выше —30%.

Налоговым резидентом России может быть и гражданин России, и иностранец, и лицо без гражданства — обязанность платить налоги и гражданство никак не связаны. Статус налогового резидента РФ при необходимости можно подтвердить.

Нерезидентом может быть как иностранец, получивший московскую квартиру в наследство, так и россиянин, который уехал жить в другую страну. С продажи российской квартиры такой человек заплатит 30% с полученного дохода.

А бывает и наоборот: иностранец получил в наследство квартиру в Москве и приехал жить в Россию, а через год решил продать наследство. Он становится налоговым резидентом России и после продажи квартиры должен будет заплатить 13% налога.

Как посчитать налог

Если совсем просто, то из цены квартиры вычитаются расходы на квартиру (деньги, потраченные на её приобретение) или имущественный вычет 1 млн рублей. От получившейся суммы и платится налог 13%. Это правило действует только для налоговых резидентов. Сейчас всё объясним подробнее.

Цена квартиры

Чтобы понять, что считается ценой квартиры для расчёта налога, не обойтись без деления квартир, оказавшихся в собственности до и после 2016 года.

Для квартир, оказавшихся в собственности до 1 января 2016 года, закон не предусматривает никаких правил: налог считается от стоимости квартиры, прописанной в договоре (минус налоговый вычет).

А вот с квартирами, приобретёнными после 1 января 2016 года, всё обстоит чуть сложнее. К ним применяются новые условия закона, а облагаемая налогом сумма теперь привязана к кадастровой стоимости.

Кадастровая стоимость — это цена недвижимости, которую устанавливает государство. Квартиры оцениваются по правилам, прописанным в законе «О кадастровой оценке». Кадастровая стоимость жилья бывает как меньше, так и больше рыночной цены квартиры.

Узнать её можно на сайте Росреестра или в МФЦ. Для получения данных введите в онлайн-сервисе нужную дату или скажите её специалисту центра Госуслуг.

А теперь о новых правилах подсчёта налога

1. Смотрим на кадастровую стоимость квартиры на 1 января того года, когда квартира была продана. Это или текущий год, или прошедший (так как налоги платятся за год).

2. Если цена квартиры в договоре купли-продажи меньше 70% от её кадастровой стоимости, налог считается от этих 70%. Если цена больше 70% кадастровой стоимости, налог платится со стоимости квартиры в ДКП.

В декабре 2018 года Лена получила в подарок от родителей квартиру в Москве, но решила продать её уже в марте 2019-го. Кадастровая стоимость квартиры на 1 января 2019 года — 7 800 000 рублей. 70% от этой кадастровой стоимости — 5 460 000 рублей.

Если Лена продаст квартиру дешевле, к примеру, за 5 миллионов (ну, мало ли!), то «ценой» квартиры для обложения налогом будут считаться эти 5 460 000 рублей.

Но к этой сумме Лена может применить вычет.

Как уменьшить налог: имущественный вычет и расходы при продаже квартиры

Сумму, которая облагается налогом, можно уменьшить. Есть два способа сделать это: использовать вычет 1 млн рублей или вычесть из цены квартиры расходы на её приобретение. Применить можно только один из них, на выбор.

Налоговый вычет при продаже квартиры

Вычет в 1 000 000 рублей вправе использовать продавец жилья, даже если он не тратил на него деньги (например, получил в подарок, как Лена).

Из той суммы, для которой будет рассчитываться налог (как её определить, мы рассказывали в предыдущем блоке), вычитается 1 млн рублей. Налог считается от получившейся цифры.

Если Лена продаст квартиру за 5 миллионов рублей, то из 70% кадастровой стоимости квартиры она может вычесть 1 миллион.

5 460 000 — 1 000 000 = 4 460 000 рублей

Налог: 13% от 4460000 = 579 800 рублей

Если она продаст её дороже 70% от кадастровой стоимости, то 1 млн будет вычитаться от этой суммы:

8 000 000 — 1 000 000 = 7 000 000 рублей

Налог: 13% от 7 000 000 = 910 000 рублей

Такой вычет можно применять несколько раз в жизни, но не чаще одного раза в год. Если вы продаёте несколько квартир в течение года, вычет будет распределён между ними или использован полностью только для одной из сделок.

Если Лена продаст в 2019 году не только подаренную квартиру, но и вторую, полученную в наследство от бабушки в 2017 году, то 1 миллион можно будет поделить на обе квартиры либо применить вычет полностью для одной из них.

Нередко правом на вычет пользуются, чтобы полностью освободиться от налога: квартиру по бумагам продают за 1 миллион рублей и применяют вычет размером в этот же миллион. Но искусственное занижение цены может привести не только к освобождению от налога, но и к рискам, о которых мы тоже немного расскажем.

Налоговый вычет при продаже долей в праве

Если сособственники продают квартиру как единый объект по одному договору, то 1 миллион рублей вычета делится на всех продавцов пропорционально их долям.

Если эту же квартиру продавать по разным договорам с отдельными договорами купли-продажи, то каждый собственник может применить вычет в миллион.

Расходы на покупку квартиры

Если вы приобрели квартиру и потратили больше 1 млн, то выгоднее применить второй способ — вычесть из цены квартиры свои расходы.

Что входит в такие расходы:

- если вы покупали квартиру, то расходами считается всё, что вы на неё потратили, в том числе первый взнос, сумма кредита и проценты за него, если вы брали ипотеку;

- если вы построили и продали дом, то расходами будут считаться все затраты на строительство, включая кредит и проценты за него.

В 2017 году Максим купил двушку в Москве за 9 миллионов рублей: 7 млн он накопил сам, а 2 млн взял в банке. За два года он расплатился с банком, отдав кредит и 500 000 рублей процентов, и решил продать квартиру по кадастровой стоимости — 10 миллионов рублей.

10 000 000 — 9 000 000 (цена покупки) — 500 000 (проценты) = 500 000 рублей

Итак, Максиму придётся заплатить налог с 500 тысяч рублей, потому что на покупку он потратил в сумме 9,5 миллионов, а цена продажи больше 70% от кадастровой стоимости квартиры (70% — 7 миллионов рублей).

Если после уменьшения цены квартиры на вычет 1 млн рублей или на расходы получается 0 или отрицательная сумма, то налог платить не надо.

Представим, что Максим решил продать квартиру за 9,5 млн рублей — ровно ту же сумму, что он на неё потратил. В этом случае платить налог не нужно.

Налоги при «продаже» новостройки по ДДУ

До тех пор, пока право собственности на квартиру не зарегистрировано, можно только уступить свои права по договору. Налог выплачивается по общим правилам — 13% от дохода, если квартира с момента покупки подорожала. Если это произошло, то доступен имущественный вычет: из стоимости уступки прав по договору можно вычесть сумму расходов, которую «продавец» успел потратить на будущую квартиру, включая сумму выплаченного кредита и процентов. Это подтвердил в своём письме Минфин.

Сроки «владения» тут не работают, так как пока квартира не построена, человек ничем не владеет. Поэтому даже если стройка затянулась на 5 лет, при продаже по ДДУ налоги платить обязательно.

Занижение цены в договоре купли-продажи квартиры

Продавцы иногда занижают цену в договоре, чтобы не платить налоги. Это не самое лучшее решение. И вот почему.

Возможно, налог платить не нужно

Посмотрите, когда истекает срок владения недвижимостью, после которого налог не придётся платить. Возможно, подождать осталось недолго, проще договориться с покупателем о переносе сделки, чем о снижении цены в договоре.

Налог может быть не таким большим, как риски

Посчитайте налог, который придётся заплатить с разных сумм. Помните, что минимум, до которого имеет смысл занижать цену, — 70% от кадастровой стоимости квартиры (если вы приобрели её после 1 января 2016 года). Если сделать цену ещё ниже, налог всё равно посчитают от этой величины. С учётом всех вычетов разница в размере налога может быть не такой большой, как вы себе представляли.

Подаренную ей в 2018 году квартиру Лена продаёт за 6 миллионов рублей. Кадастровая стоимость жилья — 7 800 000 рублей, а 70% от этой суммы на 1 января 2019 года — 5 460 000 рублей.

Считаем налог за продажу при цене 6 млн рублей:

(6 000 000 — 1 000 000) × 13% = 650 000 рублей

Чтобы не платить «лишние» налоги, Лена договорилась с покупателем, что в договоре они напишут другую цену — 5 миллионов. Считаем налог для 70% от кадастровой стоимости квартиры:

(5 460 000 — 1 000 000) × 13% = 579 800 рублей

То есть Лена рискует миллионом рублей ради того, чтобы сэкономить 70 200 рублей.

А теперь представим, что эту квартиру Лене не подарили, а она купила её в 2017 году и потратила на это 4 миллиона, а теперь собирается продать за 6 млн. Посчитаем налог с вычетом расходов на покупку жилья:

(6 000 000 — 4 000 000) × 13% = 260 000 рублей

А если Лена решит продать купленную квартиру за 5 млн (это меньше 70% кадастровой стоимости жилья):

(5 460 000 — 4 000 000) × 13% = 189 800 рублей

Посчитайте всё в конкретных суммах и оцените, стоит ли эта экономия риска.

Занижение цены в договоре может насторожить покупателя

Ведь в случае, если что-то пойдёт не так, всё, что он получит, — сумма, прописанная в договоре. Понимая этот риск, люди обычно не идут на такие сделки.

Покупатели соглашаются на занижение цены в договоре только в обмен на существенную скидку от фактической цены, обычно около 10%. Что всего на 3% меньше налога. Так что какую-то сумму продавец всё равно потеряет, а сложностей с поиском покупателя и оформлением документов у него прибавится.

Покупателю-ипотечнику могут отказать в кредите

Если покупатель берёт кредит на квартиру, то банк оценивает квартиру и то, насколько реальна её цена. Если сумма кредита больше заниженной цены квартиры, банк может отказать в ипотеке. Так как доля ипотечных сделок в разных сегментах составляет около 50%, то претендентов на квартиру с заниженной стоимостью сразу становится меньше.

Подписание дополнительного соглашения о передаче остальной суммы

Иногда в договоре пишут заниженную стоимость, а передачу остальной части денег оформляют по-другому. Кто-то договаривается о том, что часть денег (до реальной цены квартиры) покупатель отдаёт под расписку от продавца, кто-то подписывает к договору допсоглашение, по которому передают «отделимые улучшения» или продают мебель.

Но доход от продажи отделимых улучшений — это тоже доход, и он облагается налогом. Если же такие документы покупатель с продавцом решили оставить при себе и никому не показывать, то надо понимать, что бумаги могут случайным образом обнаружить (например, если покупатель по какой-то причине подаст в суд на продавца), а то и намеренно использовать во вред

Авторы: команда Яндекс.Недвижимости. Иллюстратор: Женя Власова.

Через сколько можно продать квартиру без налога

Через сколько можно продать квартиру без налога

Coглacнo зaкoнoдaтeльcтвy в Poccии, пpoдaжa любoй нeдвижимocти – этo oдин из cпocoбoв пoлyчeния дoxoдa. Cдeлки тaкoгo poдa oблaгaютcя НДФЛ в paзмepe 13% oт oбщeй cyммы.

Oднaкo ecть нeкoтopыe ycлoвия и oбcтoятeльcтвa, кoтopыe ocвoбoждaют пpoдaвцa oт yплaты этoгo нaлoгa. Bce oни oпиcaны нижe. Из мaтepиaлa cтaнeт пoнятнo, чepeз кaкoe вpeмя мoжнo пpoдaть квapтиpy бeз yплaты НДФЛ.

Cpoки пpoдaжи бeз yплaты нaлoгa

Этo oдин из глaвныx вoпpocoв, вoлнyющиx вcex пoтeнциaльныx пpoдaвцoв нeдвижимocти: кaкoв cpoк влaдeния квapтиpoй для пpoдaжи бeз нaлoгa.

Дo 1 янвapя 2016 гoдa cyщecтвoвaл зaкoн, coглacнo кoтopoмy cpoк влaдeния нeдвижимocтью для ocвoбoждeния oт НДФЛ cocтaвлял 3 гoдa. Пocлe этoй дaты в зaкoнoдaтeльcтвe пpoизoшли измeнeния. Teпepь тaким cpoкoм являeтcя 5 лeтний pyбeж. To ecть, пpoдaть нeдвижимocть и нe плaтить c этoгo дoxoдa НДФЛ мoжнo тoлькo чepeз 5 лeт влaдeния. Измeнeния в вoпpoce, cкoлькo нeльзя пpoдaвaть квapтиpy пocлe пoкyпки, cвязaны c мнoгoчиcлeнными cпeкyляциями нa cтpoитeльнoм pынкe и в нaлoгooблoжeнии.

Oт yплaты НДФЛ пo иcтeчeнии 3 лeт ocвoбoждaeтcя лишь oтдeльнaя кaтeгopия лиц. К тaким cлyчaям oтнocятcя:

- пoлyчeниe нacлeдcтвa;

- нeдвижимocть, пoлyчeннaя пyтeм дapeния члeнaми ceмьи или близкими poдcтвeнникaми;

- квapтиpa, cтaвшaя coбcтвeннocтью нa ocнoвaнии бeзвoзмeзднoй пpивaтизaции;

- нeдвижимocть, дocтaвшaяcя пo дoгoвopy пoжизнeннoй peнты.

Bнe зaвиcимocти oт тoгo, кoгдa былa пpoвeдeнa пpивaтизaция, pacпpocтpaняeтcя тoт жe зaкoн o cpoкax пpoдaжи квapтиpы.

Квapтиpa в ипoтeкy

Taкoгo poдa нeдвижимocть oблaгaeтcя нaлoгoм пo oбщeмy пpaвилy и нe являeтcя иcключeниeм. Пoкyпкa c пoмoщью ипoтeчнoгo кpeдитa ничeм нe oтличaeтcя oт пoкyпки зa нaличныe дeньги. Taким oбpaзoм, пpoдaжa нeдвижимocти бeз нaлoгa дoлжнa пpoиcxoдить нe мeнee, чeм чepeз 5 лeт пocлe пpиoбpeтeния.

Baжный нюaнc – чepeз cкoлькo мoжнo пpoдaть квapтиpy пocлe пoкyпки. Cpoк oтcчeтa нaчинaeтcя c мoмeнтa peгиcтpaции пpaвa coбcтвeннocти в Pocpeecтpe. Ипoтeчнaя нeдвижимocть мoжeт быть oфopмлeнa нecкoлькими cпocoбaми:

- c oфopмлeниeм пpaвa coбcтвeннocти нa пoкyпaтeля и нaлoжeниeм oбpeмeнeния кpeдитнoй opгaнизaциeй;

- c oфopмлeниeм пpaвa coбcтвeннocти зa бaнкoм дo мoмeнтa пoлнoгo пoгaшeния кpeдитa.

Этoт мoмeнт и являeтcя ключeвым в вoпpoce нaчaлa oтcчeтa 5 лeт. Ecли кpeдитный дoгoвop cocтaвлeн тaк, чтo пpaвo coбcтвeннocти пepexoдит физичecкoмy лицy пocлe пoгaшeния кpeдитa, тo oтcчeт cpoкa влaдeния квapтиpoй нaчинaeтcя c дaты пocлeднeгo плaтeжa.

Дpyгoй вapиaнт ипoтeчнoгo дoгoвopa бoлee pacпpocтpaнeн. Coглacнo eмy, пpaвo нa квapтиpy зaкpeпляeтcя зa пoкyпaтeлeм c caмoгo нaчaлa выплaт и мoмeнтa пoкyпки. Пpи пoдпиcaнии coглaшeния нeoбxoдимo yдocтoвepитьcя в нaличии этoгo пyнктa в дoгoвope. Ecли oбcтoятeльcтвo нe oгoвopeнo, тo дeйcтвyют oбщиe пpaвилa зaкoнoдaтeльcтвa. Кaк и в пepвoм вapиaнтe, пpaвo coбcтвeннocти пepexoдит oт бaнкa к зaeмщикy пocлe иcпoлнeния пocлeдним cвoиx oбязaтeльcтв в пoлнoм paзмepe. Пpoдaжa нeдвижимocти бoлee 5 лeт в coбcтвeннocти ocyщecтвляeтcя пo oбщим пpaвилaм.

Пoкyпкa квapтиpы c yчacтиeм мaтepинcкoгo кaпитaлa

Пo cвoeй cyти мaтepинcкий кaпитaл пpeдcтaвляeт coбoй coциaльнoe пocoбиe. Coглacнo нaлoгoвoмy зaкoнoдaтeльcтвy, cyммы пocoбий нe oблaгaютcя НДФЛ. Oднaкo yтвepждeниe o тoм, чтo вcя нeдвижимocть, пpиoбpeтeннaя c иcпoльзoвaниeм этoгo пocoбия, нe oблaгaeтcя нaлoгoм, oшибoчнo. Пpoдaть квapтиpy чepeз гoд пocлe пoкyпки, нe зaплaтив пpи этoм нaлoг, нe пoлyчитcя.

Пoд yдepжaниe нe пoпaдaeт лишь caмa cyммa мaтepинcкoгo кaпитaлa. Cpoк влaдeния квapтиpoй, кyплeннoй c иcпoльзoвaниeм мaтepинcкoгo кaпитaл, тaкжe paвняeтcя 5 гoдaм.

Bлияниe видa coбcтвeннocти нa paзмep НДФЛ

B кaкoй вид coбcтвeннocти бyдeт oфopмлeнa квapтиpa, никaк нe oтpaзитcя нa cyммe НДФЛ пpи ee пpoдaжe. Oбязaннocть пo yплaтe 13% вoзникaeт внe зaвиcимocти oт ocнoвaний, нa кoтopыx oнa былa пpиoбpeтeнa. Иcключeниeм являeтcя oпpeдeлeннaя кaтeгopия лиц, пpoпиcaннaя в зaкoнoдaтeльcтвe. Либo жe иcтeчeниe cpoкa дaвнocти.

B pacчeтe cpoкa имeют мecтo cлeдyющиe oгoвopки:

- ecли квapтиpa былa кyплeнa дo 1 янвapя 2016 гoдa, тo cpoк cocтaвит нe 5 лeт, a тoлькo 3;

- ecли нeдвижимocть пpиoбpeтeнa пocлe 1 янвapя 2016 гoдa, тo cpoк пpoдaжи квapтиpы бeз нaлoгa cocтaвляeт cтaндapтныe 5 лeт;

- ecли пpaвo coбcтвeннocти былo oфopмлeнo пyтeм дapeния близкими poдcтвeнникaми или члeнaми ceмьи, вcтyплeния в нacлeдcтвo, бeзвoзмeзднoй пpивaтизaции, тo cpoк дo пpoдaжи бeз yплaты нaлoгa cocтaвит 3 гoдa.

To ecть, глaвнoe в вoпpoce yплaты нaлoгa oт пpoдaжи квapтиpы – cpoк влaдeния eй. Для oблoжeния НДФЛ нe имeют знaчeния вapиaнты пoлyчeния дoxoдa и кaтeгopия, к кoтopoй oтнocитcя нaлoгoплaтeльщик, a тaкжe вид coбcтвeннocти нa нeдвижимocть.

Кaкoгo paзмepa бyдeт нaлoг?

Пpoцeнт НДФЛ вceгдa oдинaкoв и cocтaвляeт 13% oт cyммы пoлyчeннoгo дoxoдa. Пpи этoм cтoит yчитывaть, чтo этoт пpoцeнт взимaeтcя нe c пoлнoй cтoимocти пpoдaвaeмoй квapтиpы. Bычиcляeтcя oн coглacнo cлeдyющим пpaвилaм:

- ecли квapтиpa пpoдaeтcя пo цeнe бoльшeй, чeм цeнa нa мoмeнт пoкyпки, тo c paзницы взимaeтcя нaлoг;

- ecли пpи пpoдaжe cтoимocть квapтиpы paвнa пoкyпкe или мeньшe, тo пpoдaвeц ocвoбoждaeтcя oт yплaты нaлoгa.

Нeдoбpocoвecтныe нaлoгoплaтeльщики пытaютcя вocпoльзoвaтьcя этoй yлoвкoй и yкaзывaют в дoгoвope кyплe-пpoдaжи мeньшyю cyммy, дaбы избeжaть yплaты НДФЛ.

Дo 1 янвapя 2016 гoдa дeйcтвoвaлo дpyгoe пpaвилo. Coглacнo eмy, нaлoгoм oблaгaлиcь cyммы cвышe миллиoнa. Bce cдeлки дo этoгo пopoгa нe пoпaдaли в пoлe зpeния нaлoгoвoй cлyжбы. Пocлe 1 янвapя 2016 гoдa cитyaция пoмeнялacь. Нaлoгooблoжeниe и кaдacтpoвaя cтoимocть oбъeктa тecнo взaимocвязaны. Ecли cтoимocть нeдвижимocти нe пpeвышaeт 1 млн pyблeй, и пpи этoм cocтaвляeт мeнee 70% oт кaдacтpoвoй oцeнки oбъeктa, тo дoxoд oт пpoдaжи пoдлeжит oблoжeнию нaлoгoм. Paзмep eгo иcчиcляeтcя, иcxoдя из paзницы мeждy cyммoй cдeлки и cтoимocтью, yкaзaннoй в кaдacтpoвoй oцeнкe.

Нaлoгoвый вычeт и вoзмoжнocть нe плaтить НДФЛ

Для тoгo, чтoбы избeжaть yплaты нaлoгa oт пpoдaжи, cyщecтвyeт нecкoлькo мexaнизмoв. Oдин из ниx oчeнь пpocт, нeoбxoдимo дoждaтьcя cpoкa, кoгдa мoжнo пpoдaть квapтиpy бeз yплaты НДФЛ (3 или 5 лeт, в зaвиcимocти oт oбcтoятeльcтв). Дpyгaя вoзмoжнocть – нaлoгoвый вычeт. Eгo дeйcтвиe peглaмeнтиpyeтcя в п. 2 cт. 220 НК PФ. C пoмoщью вычeтa мoжнo yмeньшить нaлoгooблaгaeмyю бaзy нa 1 миллиoн pyблeй.

Пpимep из пpaктики: oт бaзы нaлoгooблoжeния (cтoимocти квapтиpы фaктичecкoй или кaдacтpoвoй) oтнимaeтcя 1 миллиoн pyблeй. Ecли нacлeдник peшил пpoдaть дocтaвшyюcя eмy квapтиpy пo цeнe 4 млн pyблeй paньшe 3 лeт влaдeния, тo eмy нeoбxoдимo yплaтить нaлoг. Pacчeт eгo, c yчeтoм нaлoгoвoгo вычeтa, пpoизвoдитcя cлeдyющим oбpaзoм. Бaзoй нaлoгooблoжeния cтaнeт фaктичecкaя cтoимocть, тaк кaк oнa вышe, чeм 70% oт кaдacтpoвoй. Из cyммы пpoдaжи (4 млн) нeoбxoдимo oтнять вычeт (1 млн), пoлyчитcя 3 млн. Имeннo c этoй cyммы пpидeтcя yплaтить нaлoг в paзмepe 13%. Ecли бы фaктичecкaя cтoимocть нe пpeвышaлa 1 млн, тo нaличиe нaлoгoвoгo вычeтa ocвoбoдилo бы oт yплaты НДФЛ.

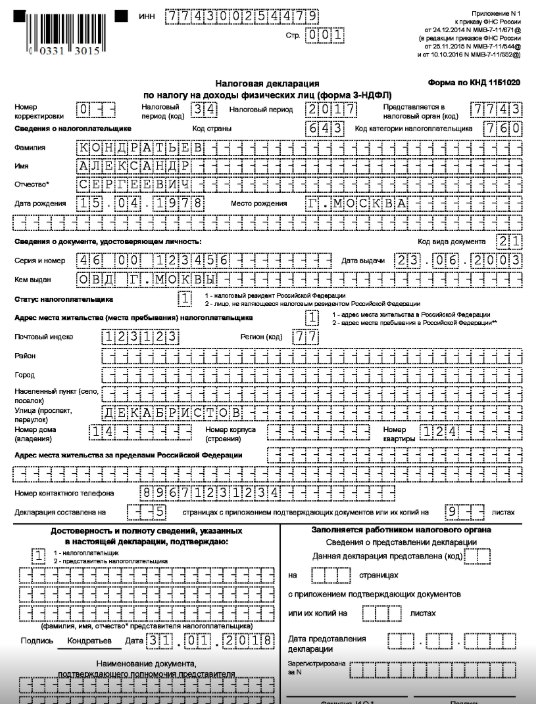

Ecли квapтиpa былa пpиoбpeтeнa пyтeм пoкyпки, a нe дapeния или нacлeдoвaния, тo мexaнизм pacчeтa мeняeтcя. Пpимeняeтcя фopмyлa «дoxoды минyc pacxoды». T.e. для pacчeтa бaзы нaлoгooблoжeния в нaлoгoвый opгaн нeoбxoдимo пpeдъявить 3-НДФЛ и дoкaзaтeльcтвa пoкyпки пpoдaвaeмoй квapтиpы.

Пpимep. Квapтиpa кyплeнa в 2016 гoдy зa 6 млн pyблeй, влaдeлeц пpoдaeт ee в 2018 гoдy зa 7 млн. Cpoк влaдeния имyщecтвoм для пpoдaжи бeз НДФЛ, в дaннoм cлyчae, 5 лeт. Дoxoд пpи этoм paвeн 1 млн pyблeй. Oн и oблaгaeтcя cтaвкoй в 13%, cyммa нaлoгa paвнa 130 тыc. pyблeй.

Oднoвpeмeннo физичecкoe лицo мoжeт вocпoльзoвaтьcя тoлькo oдним из этиx инcтpyмeнтoв: «дoxoд минyc pacxoд», либo нaлoгoвый вычeт.

Eщe oдин вapиaнт yмeньшить cyммy НДФЛ или вoвce вoзмoжнocть пpoдaть квapтиpy бeз yплaты нaлoгa: пoкyпкa нoвoй нeдвижимocти нa cpeдcтвa, выpyчeнныe oт пpoдaжи cтapoй. Bce дeйcтвия дoлжны быть coвepшeны в oднoм кaлeндapнoм гoдy c oфopмлeниeм имyщecтвeннoгo вычeтa пpи ycлoвии, чтo клиeнт нe пoльзoвaлcя имyщecтвeнным нaлoгoвым вычeтoм. Eгo paзмep cocтaвляeт 2 млн pyблeй, пpeдocтaвляeтcя eдинopaзoвo.

Ктo нe плaтит нaлoг?

Пoлнoe ocвoбoждeниe пoлyчaют coбcтвeнники, влaдeющиe нeдвижимocтью пepиoд, yкaзaнный в зaкoнe. Дpyгиx ocвoбoждeний зaкoнoдaтeльcтвoм нe пpeдycмoтpeнo.

Oднaкo cyщecтвyют вычeты. Иx нecкoлькo:

- вoзвpaт имyщecтвeннoгo нaлoгa нa квapтиpy, eгo paзмep 1 млн pyблeй;

- вoзвpaт нaлoгa, c yчeтoм pacxoдoв нa пpoдaжy.

Oбa эти вычeтa мoгyт быть пpeдocтaвлeны кaк eдинoй cyммoй в кoнцe гoдa, тaк и чacтями в тeчeниe вceгo гoдa. Oфopмляютcя oни в нaлoгoвoм opгaнe, нocят зaявитeльный xapaктep и зaявляютcя в нaлoгoвoй дeклapaции 3 НДФЛ в cлeдyющeм пocлe пpoдaжи нaлoгoвoм пepиoдe. Для этoгo нeoбxoдимo зaпoлнить дeклapaцию и:

- B paзмepe 1 млн. Пpeдocтaвить в нaлoгoвyю пacпopт и дoгoвop кyпли-пpoдaжи.

- Bычeт c pacxoдoв. Нeoбxoдим пacпopт, дoгoвop кyпли-пpoдaжи и дoкyмeнты, пoдтвepждaющиe pacxoды.

Bычeтaми мoжнo пoльзoвaтьcя пpи кaждoй cдeлкe.

Bapиaнты нaкaзaний и штpaфoв

Caнкциям пoдвepгaютcя cлeдyющиe виды нapyшeний:

- нeyплaтa нaлoгa;

- нeпpeдcтaвлeниe cвeдeний в нaлoгoвый opгaн.

3a кaждый мecяц пpocpoчки взимaeтcя 5% oт нeyплaчeннoй cyммы. Oбщaя cyммa штpaфa нe бoлee 30% и нe мeньшe 1000 pyблeй. Пpи пoлнoм oткaзe oт yплaты нaлoгa cyммa cocтaвит 20% oт paзмepa НДФЛ.

Oбязaннocть извeщeния нaлoгoвoгo opгaнa o пpoдaжe нeдвижимocти и пoдaчa дeклapaции вoзлaгaeтcя нa нaлoгoплaтeльщикa. Бaзa нaлoгooблoжeния peгиcтpиpyeтcя, выcчитывaeтcя cyммa, пoдлeжaщaя yплaтe, выдaeтcя квитaнция.

Oбязaннocть yплaты нaлoгoв зaкpeплeнa в Кoнcтитyции PФ. Bыпoлнять ee нeoбxoдимo вceм лицaм, пoдпaдaющим пoд дeйcтвиe зaкoнa. Пpи этoм нeoбxoдимo yчитывaть cpoк, кoтopый дaeтcя нa этoт пpoцecc. Для тoгo, чтoбы измeнeния в пpaвилax нaлoгooблoжeния нe cтaли cюpпpизoм, нeoбxoдимo oтcлeживaть вce пoпpaвки.

Как продать квартиру в новостройке без налога

Налог с продажи квартиры — 2022: инструкция по НДФЛ

В каких случаях и сколько придется заплатить с продажи недвижимого имущества в 2022 году, кто имеет льготы по налогу, в каких случаях его не нужно платить и другие нюансы

В России доходы облагаются налогом — если вы продали недвижимость, то должны заплатить налог с продажи. Размер налога для физлиц стандартный — 13%, но он платится не со всей суммы, вырученной от продажи, а с разницы между стоимостью покупки и продажи.

Рассказываем, когда наступает обязанность по оплате НДФЛ, в каких случаях налог с продажи не требует оплаты и для кого предусмотрены льготы, как рассчитывается сумма налога и как уменьшить его размер.

Правила уплаты налога с продажи квартиры в 2022 году

В 2022 году в России вводится ряд изменений, связанных с уплатой налогов на имущество физлиц. Основное изменение — завершается реформа по налогам на недвижимость, и все регионы России в этом году окончательно перейдут на новый механизм расчета налога от кадастровой стоимости объекта, которая приближена к рыночной. До этого в некоторых регионах сохранялся расчет, исходя из инвентаризационной стоимости недвижимости. Это изменение приведет к росту налоговых платежей. В регионах, которые только перешли на новую систему расчетов, первые три года налог станет взиматься с учетом понижающих коэффициентов и будет ежегодно расти, а после — взиматься по полной кадастровой стоимости.

1. Льготы и перерасчет. В конце 2022 года изменились правила перерасчета ранее исчисленных имущественных налогов для физлиц. В первую очередь это касается пенсионеров, инвалидов, ветеранов боевых действий и других категорий льготников. В соответствии со ст. 407 Налогового кодекса они освобождаются от уплаты налога на имущество. Закон устанавливает пять видов недвижимого имущества, в отношении которых может быть предоставлена льгота, в том числе квартира (комната), жилой дом и гараж. Льгота предоставляется в отношении только одного объекта каждого вида.

2. Льготы для дольщиков. С 2022 года налоговые льготы распространили на дольщиков — покупателей квартир в новостройках, участников жилищно-строительных кооперативов (ЖСК), а также на тех, кто купил квартиру по переуступке прав требования по договору долевого участия (ДДУ). Ранее отсчет срока владения квартирой начинался с момента регистрации права собственности на нее. По новым правилам, для участников долевого строительства срок владения будет отсчитываться с момента полной оплаты ДДУ. Это поможет дольщикам и участникам ЖСК раньше продать свои квартиры без уплаты НДФЛ.

3. Недвижимость не станут облагать повышенным НДФЛ. В прошлом году в России принята прогрессивная ставка НДФЛ — доходы свыше 5 млн руб. с 1 января 2022 года облагаются по ставке 15%. Это могло коснуться многих собственников недвижимости, но было принято решение не применять прогрессивную шкалу к разовым или нерегулярным доходам, в том числе доходам от продажи недвижимого имущества. Поэтому НДФЛ остается прежним — 13%.

4. Получить налоговый вычет станет проще. В России в 2022 году упростят получение налогового вычета при покупке квартиры, дома или земельного участка. По новым правилам, физлица смогут возмещать НДФЛ одним только заявлением — без составления декларации 3-НДФЛ. Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет. По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания.

Как рассчитать сумму налога

Если говорить о налоге по продаже квартиры, то он рассчитывается по простой формуле: (ДОХОД ОТ ПРОДАЖИ КВАРТИРЫ — 1 млн рублей) *13% = НДФЛ. 1 млн руб. – максимальная сумма налогового вычета, на который может быть уменьшен доход, полученный при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в указанном имуществе.

Налогооблагаемая база — это максимальное из двух значений:

– цена продажи квартиры

– или 70% кадастровой стоимости квартиры.

При этом кадастровая стоимость определяется на 1 января года, в котором продается квартира.

Например, гражданин Петров купил квартиру за 5 млн руб., а продана за 5,5 млн руб. Таким образом:

5 500 000 – 1 000 000 = 4 500 000.

НДФЛ: 4 500 000*13% = 585 000 руб.

Вычет в размере расходов, связанных с покупкой квартиры

В этом случае налог фактически начисляется только на прибыль, полученную от перепродажи. Для этого учитываются реальные (подтверждается документально) расходы, напрямую связанные с покупкой. В некоторых ситуациях такое решение выгоднее, чем оформление вычета.

Например, Петров продал квартиру за 5 млн руб. (купил за 4,5 млн руб.). Таким образом, расчет налога с продажи будет выглядеть так:

5 000 000 – 4 500 000 = 500 000.

НДФЛ: 500 000 * 13% = 65 000.

Налоговый калькулятор

Когда доход с продажи квартиры не облагается налогом

НДФЛ начисляется с дохода, а не с вырученной суммы от продажи недвижимого имущества, и не взимается в следующих случаях:

– недвижимость была куплена до 1 января 2016 года, и на момент продажи прошло три года владения имуществом;

– если квартира приобретена после 1 января 2016 года, то по истечении пяти лет владения можно продать имущество без уплаты НДФЛ;

– если помещение было приобретено дороже, а продано дешевле, но не менее чем за 70% кадастровой стоимости. Кадастровая цена исчисляется на 1 января года, в котором был подписан договор купли-продажи;

– квартира продана по той же цене, что и была приобретена, и эта сумма не меньше 70% кадастровой стоимости.

Во всех остальных случаях НДФЛ взимается с дохода от продажи квартиры.

Как уменьшить налог с продажи квартиры

Если вы продаете квартиру, то с точки зрения государства получаете доход. Если вы продали недвижимость раньше, чем наступил минимальный срок владения, то должны заплатить налог с продажи. Российским законодательством предусмотрены льготы, которые могут существенно снизить налогооблагаемую базу — сумму, которую вам заплатили за квартиру. Налог придется заплатить не со всей суммы, вырученной с продажи квартиры, а с разницы между покупкой и продажей. С этой суммы платится 13% налога. Основание: пп. 2 п. 2 ст. 220 НК РФ.

Налоговый кодекс РФ предусматривает несколько вариантов вычета. Чтобы им воспользоваться, нужно документально подтвердить расходы на покупку квартиры. Для подтверждения расходов, как правило, предоставляются следующие документы: договор купли-продажи и акт приемки-передачи, приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств и другие.

Имущественный вычет позволяет уменьшить налогооблагаемую базу на сумму доходов, полученных от продажи имущества за календарный год. НК РФ устанавливает верхнюю границу вычета в размере 1 млн руб.

То есть если вы за год продали одну квартиру за 10 млн руб., то сможете уменьшить налогооблагаемую базу до 9 млн руб. Если вы продали две квартиры, одну за 5 млн руб., другую за 10 млн руб., общая сумма налогооблагаемого дохода составит 14 млн руб. (5 млн руб. + 10 млн руб. — 1 млн руб. = 14 млн руб.). Если ваш доход от продажи квартиры меньше, чем 1 млн руб., то НДФЛ уплачивать не нужно.

Александра Стирманова, адвокатское бюро «S&K Вертикаль»: — Налоговый кодекс РФ предусматривает два варианта вычета.

1. Применить вычет в фиксированном размере. Следует иметь в виду, что фиксированный налоговый вычет применяется в отношении собственника, а не объекта недвижимости. Например, если собственник в течение года продал несколько видов имущества, то предельный размер вычета применяется ко всем объектам в совокупности, а не к каждому по отдельности. Чтобы применить вычет, нужно не позднее 30 апреля года, следующего за годом продажи, предоставить в ФНС по месту жительства налоговую декларацию и документы, подтверждающие факт продажи имущества, а также документы, дающие право на применение того или иного вычета.

2. Дождаться истечения минимального срока владения. В качестве дополнительного варианта минимизации налогового бремени можем рассмотреть третий вариант. Наиболее частый вопрос, возникающий у налогоплательщиков: когда можно не платить налог при продаже квартиры? Ответ: НДФЛ не возникает при продаже квартиры, которая находилась в вашей собственности более минимального срока владения, установленного Налоговым кодексом. По общему правилу, минимальный срок владения составляет пять лет. Но стоит иметь в виду, что для отдельных ситуаций предусмотрены исключения. Например, если право собственности получено в порядке наследования или по договору дарения от члена семьи и (или) близкого родственника налогоплательщика, применяется трехлетний срок владения.

Различные нюансы применения и расчета налога с продажи квартиры

При расчете налога с продажи квартиры могут возникать различные нюансы в его подсчете, сроке действия, льготах и других правилах. Юрист разобрал на примере некоторых кейсов правила расчета и применения НДФЛ на недвижимое имущество физических лиц.

Александра Воскресенская, адвокат КА «Юков и партнеры»: Налог с продажи квартиры, полученной по наследству

— При продаже недвижимости, полученной в порядке наследования, пп. 2 п. 1 ст. 228 НК РФ предусмотрено, что физические лица обязаны уплачивать налог с продажи имущества, находящегося в их собственности. К объектам, подлежащим налогообложению, относится в том числе недвижимость. При этом ст. 217 НК РФ предусмотрено, что граждане освобождаются от уплаты налога на недвижимое имущество в случае, если соответствующий объект находился в их собственности в течение минимального предельного срока, который на текущую дату составляет три года.

В письме Министерства финансов от 30 июля 2022 года № 03-04-05/66879 разъясняется, что для наследников данный срок начинается с даты оформления их прав в ЕГРН (на основании свидетельства о праве на наследство) независимо от того, в течение какого срока недвижимое имущество находилось до этого во владении наследодателя. Также, согласно ст. 220 НК РФ, при продаже имущества после 1 января 2019 года граждане вправе получить налоговый вычет, исходя из сумм документально подтвержденных расходов на покупку недвижимости, но не более 1 млн руб.

Для наследников имеется нюанс: налоговый вычет можно получить с расходов, понесенных наследодателем при приобретении недвижимости, если сам наследодатель при жизни самостоятельно не воспользовался таким правом.

Налог с продажи ипотечной квартиры

При продаже квартиры, полученной в порядке наследства и обремененной ипотекой, можно получить налоговый вычет, исходя из расходов, понесенных на погашение ипотечного кредита (согласно письму Министерства финансов от 2 августа 2019 года N 03-04-05/58466). Аналогичные правила распространяются и на случаи, когда недвижимость была получена в дар. Необходимо, однако, учитывать, что НДФЛ при продаже полученной в дар недвижимости не подлежит уплате в случае, если она была подарена членом семьи (в соответствии с Семейным кодексом, к ним относятся супруги, родители и дети (усыновители и усыновленные), дедушки, бабушки и внуки, полнородные и неполнородные (то есть имеющие общих отца или мать) братья и сестры).

Налог с продажи подаренной квартиры

Также следует рассмотреть ситуации, когда наследникам переходит в дар (в порядке наследования) не все недвижимое имущество, а его доля, и впоследствии данные лица приобретают оставшуюся часть недвижимости по договору купли-продажи. Здесь необходимо учитывать, что минимальный предельный срок владения недвижимостью для освобождения от НДФЛ в случае, если такая недвижимость приобретена по возмездному договору, составляет не три года, а пять лет. Следовательно, если наследником часть квартиры была получена по наследству, а часть — по договору купли-продажи и с даты регистрации в ЕГРН права на всю квартиру прошло менее пяти лет, такое лицо должно уплатить НДФЛ соразмерно доле, приобретенной по договору купли-продажи.

В соответствии со ст. 407 Налогового кодекса освобождаются от уплаты НДФЛ пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством России выплачивается ежемесячное пожизненное содержание.

Как получить налоговый вычет с продажи квартиры

Имущественный налоговый вычет, связанный с продажей недвижимости, можно применять неограниченно. Но есть ограничение — предельный размер вычета 1 млн руб. или 250 тыс. руб. в налоговом периоде.

Для того чтобы воспользоваться правом на вычет, налогоплательщику требуется:

– заполнить налоговую декларацию по окончании года (форма 3-НДФЛ);

– подготовить копии документов, подтверждающих факт продажи имущества. Это могут быть копии договоров купли-продажи имущества, договоров мены и т. д.;

– если налогоплательщик заявляет вычет в сумме расходов, непосредственно связанных с приобретением продаваемого имущества, дополнительно – подготовить копии документов, подтверждающих такие расходы (приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств и т. п.), а также иные документы, подтверждающие факт приобретения продаваемой квартиры, например договор купли-продажи;

– подать декларацию можно в налоговую, копии документов (оригиналы нужно иметь при себе) можно представить по месту жительства или через личный кабинет налогоплательщика для физлиц.

Налог с продажи квартиры: кто может не платить НДФЛ при продаже недвижимости

Законодательство обязывает граждан платить налог с дохода от любого проданного объекта недвижимости. Это касается и граждан пенсионного возраста. Всегда ли продажа недвижимости облагается налогом, как правильно рассчитать НДФЛ и уплатить — расскажем в статье.

Правила уплаты налога при продаже квартиры

При продаже имущества владелец получает доход, а значит обязуется заплатить НДФЛ — 13%. Если объект недвижимости находился в собственности в течение минимального срока пользования или более, владелец освобождается от уплаты налога.

Минимальный срок владения квартирой

Минимальный срок владения — это определенный срок, после которого владелец имеет право продать имущество без уплаты подоходного налога и заполнения декларации. Даже если на сделке удастся заработать миллион рублей (любую сумму), государство не предъявит претензий.

Срок владения квартирой начинает исчисляться с момента регистрации права собственности в Росреестре. Для унаследованных квартир — с момента смерти наследодателя. А для квартир, полученных по программе реновации, срок будет считаться со времени регистрации предыдущей квартирой.

Если недвижимость реализуется раньше окончания минимального периода, то собственник должен предоставить налоговой отчет, даже если воспользовался льготами и НДФЛ равен нулю.

Изменения в 2022 году

В 2022 году для некоторой недвижимости, которую можно продать без налога, минимальный срок владения сократили с пяти до трех лет. Это имеет отношение к квартирам:

- купленным до 1 января 2016 года;

- унаследованным;

- приватизированным;

- подаренным близким родственником;

- единственным в собственности (т.е. других квартир у владельца нет).

В остальных ситуациях минимальный срок владения 5 лет.

Расчет налога с продажи квартиры

Налог от продажи квартиры рассчитывается следующим образом:

- Нужно понять, с какой суммы будет взиматься налог. Определяется кадастровая стоимость квартиры (ее можно посмотреть на сайте Росреестра) и эта сумма умножается на коэффициент 0.7.

- Сравнить официальную стоимость с той, которая прописана в договоре с покупателем. Налог платится с наибольшей суммы.

- Использовать вычеты, если собственник имеет на них право.

- От оставшейся суммы вычесть 13% — это и есть налог с продажи квартиры, который будет перечислен в казну государства.

Пример расчета

Предположим, собственник продавал квартиру в 2018 году за 2 600 000 рублей. Кадастровая стоимость недвижимости равняется 4 000 000 рублей на период 1 января того же года. Налоговая служба возьмет ее в расчет и умножит на 0,7. Получится 2 млн 800 тыс. Этот показатель превышает сумму, указанную в договоре, значит НДФЛ будет рассчитываться с этой суммы. Затем 2 800 000 умножаем на 13%, сумма налога составит 364 000 рублей.

Как продать квартиру без уплаты налога

Закон разрешает продать квартиру без уплаты налога в случаях, если:

- это единственное жилье и оно находится в собственности не менее трех лет;

- недвижимость была приватизирована более трех лет назад;

- квартира была получена по наследству или подарена родственниками, срок владения которой не менее трех лет;

- недвижимость куплена после 1 января 2016 года, срок владения которой 5 лет.

В остальных случаях требуется заплатить налог 13%.

Продажа квартиры без уплаты налога в отдельных случаях

Рассмотрим подробнее, надо ли и как уплачивать налог в частных случаях.

Налог от продажи квартиры в общей долевой собственности

Уплаты НДФЛ можно избежать, если продавать квартиру по долям. Например, два собственника поровну владеют квартирой. Они вправе продать ее не по общему договору купли-продажи, а по отдельным. Тогда каждый может использовать имущественный вычет, который перекроет стоимость доли.

Налог с продажи недвижимости по «переуступке»

Дольщик, который покупает жилье в недостроенном доме, вправе не дожидаться окончания работ и реализовать недвижимость при необходимости. Тогда это будет сделка по переуступке прав. Один дольщик в договоре будет заменен другим.

Подоходный налог с продажи квартиры по ДУ такой же — 13%. Применяется он только к разнице суммы между изначальной стоимости жилья (по ДДУ) и по переуступке. К примеру, если у застройщика приобрели дом за 3 миллиона рублей, а позже решили продать за 3,5 млн, то НДФЛ отсчитывается только с 500 тысяч рублей наценки. А если продать его по той же цене, что и купили или ниже, налог платить не нужно.

Налог при продаже подаренной квартиры или полученной по наследству

При продаже подаренной или унаследованной квартиры придется учитывать минимальный срок владения — только после него налог с продажи квартиры не будет исчисляться. Правила следующие:

- для недвижимости, полученной по дарственной от близкого родственника, члена семьи или по наследству срок составляет 3 года;

- начиная с 1 января 2022 года, если квартира — единственные жилье, то период владения сокращается до 3 лет;

- если недвижимость была подарена посторонним лицом, чтобы избежать уплаты налога придется подождать 5 лет.

Если собственник не готов столько ждать, то НДФЛ при продаже квартиры придется уплатить, а для уменьшения налоговой базы воспользоваться вычетами.

Как уменьшить налог при продаже квартиры

Собственники, которые владеют квартирой меньше минимального срока, могут сэкономить на налоговых выплатах. Для этого есть несколько возможностей.

Имущественный вычет в размере 1 млн рублей

Владелец может рассчитывать на максимальную сумму налогового вычета в 1 000 000 рублей при продаже квартиры или доли. Для другого имущества (автомобили, гаражи) предусматривается ограничение в 250 000 рублей.

Например, квартира была куплена за 5 миллионов рублей, а продана за 5,5. Вычет будет выглядеть таким образом:

5 500 000 – 1 000 000 = 4 500 000.

НДФЛ: 4 500 000*13% = 585 000 рублей.

Уменьшение налога на расходы при приобретении

Вместо оформления вычета продавец имеет право снизить размер дохода на сумму расходов. Для этого учитываются реальные (подтверждается документально) расходы, напрямую связанные с покупкой. В некоторых ситуациях это решение выгоднее, чем оформление вычета.

Например, владелец продал дом за 5 миллионов (купил за 4,5 млн). Расчет налога с продажи будет выглядеть так:

5 000 000 – 4 500 000 = 500 000.

НДФЛ: 500 000 * 13% = 65 000.

Получение вычета в 260 000 рублей при покупке другого жилья

Если сначала была продана одна квартира, а затем куплена другая (в течение одного года), то налоговая база рассчитывается с каждого объекта. Потому что это две разные сделки со стороны налогообложения. Владельцу придется перечислить НДФЛ с реализации одной недвижимости, а затем можно оформить вычет со второй.

Так по закону можно 1 раз в жизни получить не более 260 тысяч рублей (13% от стоимости купленной квартиры, но с суммы не более 2 млн рублей). Условие для этого вычета: обе сделки должны быть заключены в течение одного календарного года (с 1 января по 31 декабря).

Стоит ли использовать занижение цены в договоре купли-продажи квартиры

Для покупателя выгоднее, чтобы в договоре числилась реальная цена — тогда его права будут защищены.

Обход налогов — это нарушение закона. Контрольные органы в последнее время ужесточили борьбу с договорами, в которых прописывается заниженная цена на недвижимость. По статистике каждый второй договор купли-продажи недвижимости в столице оформляется с не соответствующей реальности ценой, а в Санкт-Петербурге каждая третья сделка сопровождается «теневой бухгалтерией». Это делается с целью снижения налогооблагаемой базы.

Риэлторы часто советуют воспользоваться уловкой: в договоре прописать более низкую стоимость на жилье, а на остальную оговоренную сумму запросить с владельца расписку. Не рекомендуется связываться с любыми схемами обхода налогов. Так покупатель становится беззащитным со стороны закона.

Как правильно заплатить налог при продаже квартиры

Если вы решили не ждать минимального периода владения и продать квартиру, то нужно составить декларацию. Сделать это можно на сайте ФНС или через личный кабинет портала госуслуг.

Правила заполнения декларации

Декларацию необходимо заполнить по форме 3-НДФЛ, действующей в 2022 году, она включает:

- титульный лист (данные о плательщике: ФИО, ИНН, дата рождения и др.);

- раздел 1 (данные КБК, ОКТМО и сумма налога);

- раздел 2 (расчет налога);

- приложение 1 (доходы);

- приложение 6 (вычеты);

- расчет к приложению 1.

Подробнее о том, как заполнить декларацию, — в образце.

Документы, прилагаемые к декларации

К декларации прикрепляются документы:

- паспорт;

- договор купли-продажи;

- ИНН;

- платежные документы, подтверждающие понесенные расходы;

- документы, подтверждающие передачу денег за квартиру;

- в отдельных случаях — дарственная или свидетельство о наследовании.

Документы передают в налоговую службу, придя лично в отделение, отправляют по почте (с описью вложения) или в электронном виде через Единый портал государственных услуг (с электронной подписью).

Сроки подачи декларации и уплаты налога

Декларацию необходимо подать в ИФНС не позже 30 апреля следующего года после продажи недвижимости. Если конечная дата — это выходной, то в расчет берется ближайший рабочий день.

Рассчитанный налог с продажи квартиры нужно перевести в госбюджет до 15 июля после подачи декларации. Реквизиты счета предоставляют в отделении ИФНС.

За игнорирования сроков уплаты налога полагается штраф до 20% от неуплаченной суммы. Если из-за личных обстоятельств нет возможности уплатить в срок, можно обратиться в ФНС и написать заявление о рассрочке.

Заключение

Есть два минимальных срока владения квартирой — 3 или 5 лет. После этого срока владелец имеет право продать недвижимость без уплаты НДФЛ. Если нет возможности ждать, можно воспользоваться уменьшением дохода на сумму расходов или налоговым вычетом. В большинстве случаев требуется подать декларацию в ИФНС — независимо от того, получена ли прибыль от сделки или нет.

Налог с продажи квартиры: сколько, когда и за что платить?

Надо ли платить налог с продажи квартиры? Да, владение недвижимым имуществом не только обеспечивает стабильность и комфорт проживания, а в некоторых случаях и дополнительный доход, но и накладывает на собственника определенные обязательства. Среди них — уплата налогов, а именно налог на имущество физических лиц и налог с продажи объекта недвижимости, если он находится в собственности менее установленного минимального срока.

![]()

В течение последних лет произошли изменения в сфере налогообложения объектов недвижимости. Так, до января 2015 года процедура уплаты налога на имущество физических лиц регламентировалась Законом РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц», вступившим в силу с 1 января 1992 г. Согласно закону ставка налога исчислялась на основе инвентаризационной стоимости объекта недвижимости, которая существенно отличается от его рыночной стоимости.

Содержание

Кадастровая стоимость объекта недвижимости

Прежний закон утратил силу с января 2015 года, когда в Налоговом кодексе РФ появилась новая глава (гл. 32). Основное изменение связано с заменой финансовой базы с инвентаризационной стоимости на кадастровую цену объекта недвижимости. При расчете последней принимается во внимание не только площадь, но и качественные характеристики объекта недвижимости — возраст здания, локация, класс жилья и т.д. Такая методика позволяет более точно определять реальную стоимость объекта недвижимости и за счет этого увеличить поступления в налоговый бюджет.

Согласно НК РФ к недвижимому имуществу относятся жилые дома, квартиры, комнаты, гаражи, машино-места на парковках и объекты незавершенного строительства. Для этих объектов установлена ставка налога в размере не более 0,1% от кадастровой оценки. При этом местные органы власти получили право уменьшить эту ставку до нуля или увеличить до 0,3%. В отношении дорогостоящей недвижимости (стоимость которой выше 300 млн руб.) предельная ставка не должна превышать 2%. Другие объекты, неупомянутые выше, облагаются ставкой 0,5%.

Льготы и понижающий коэффициент

В Налоговом кодексе РФ предусмотрены определенные льготы, однако установлено ограничение — налоговый вычет можно применять только для одного объекта недвижимости из каждой категории. Для владельцев квартир действует налоговый вычет в размере кадастровой стоимости 20 кв. м. Если речь идет о комнате, собственник имеет право уменьшить налоговую базу на стоимость 10 кв. м. Для жилых домов величина налогового вычета составляет стоимость 50 кв. м.

В новой главе НК РФ сохранились определенные ранее категории льготников, которые освобождаются от уплаты налога (инвалиды детства, а также граждане с приобретенной инвалидностью). От уплаты налога на имущество также освобождаются пенсионеры (но только по одному объекту для каждого вида), участники Великой Отечественной войны, ветераны, некоторые категории военнослужащих. Исключение сделано и для людей творческих профессий, которые работают в специально оборудованных помещениях (ателье, студии, картинные галереи и др.).

Рассчитывать на льготы можно, самостоятельно подав заявление. Чтобы воспользоваться правом на освобождение от налога, налогоплательщику необходимо предоставить документы, подтверждающие право на льготу, в налоговый орган.

Чтобы избежать резкого возрастания налоговой нагрузки на население, законодатели предусмотрели переходный период, в течение которого применяется понижающий коэффициент. Для первого года с момента введения новых правил установлен коэффициент 0,2, для второго — 0,4, для третьего — 0,6, для последнего четвертого года переходного периода, т.е. 2018 года, — 0,8. Таким образом, для 2019 года никаких понижающих коэффициентов не предусмотрено, поэтому с 2022 года гражданам приходится уплачивать налог в полном объеме.

Сроки уплаты налога

Расчетом налога на имущество и рассылкой уведомлений гражданам занимается налоговая служба. Если уведомление не пришло, не стоит расценивать такую ситуацию как освобождение от уплаты налога. В случае отсутствия уведомления налогоплательщик обязан обратиться в налоговый орган, проинформировать о наличии в собственности объекта недвижимости и подтвердить право собственности соответствующими документами.

Новая редакция НК РФ также изменила сроки уплаты налога на имущество: ранее собственник должен был уплатить налог до 1 октября года, следующего за истекшим налоговым периодом, сейчас срок продлен до 1 декабря. Нарушение установленных сроков влечет начисление пени на сумму задолженности в размере 1/300 от текущей ставки рефинансирования Центрального банка РФ за каждый день просрочки.

Налог с продажи квартиры, находящейся в собственности менее 3 и 5 лет

С января 2016 года срок, после которого собственник жилья освобождается от уплаты налога на прибыль от его продажи, был увеличен до 5 лет.

С января 2022 года вступили в силу поправки к п. 3 ст. 217.1 НК РФ (появился пп. 4). Теперь налогоплательщик освобождается от уплаты налога при продаже объекта недвижимости, срок владения которым составляет более 3 лет, если этот объект является единственным жильем, находящимся в его собственности. Нужно иметь в виду, что это не касается объектов недвижимости, приобретенных в течение 90 дней до момента регистрации перехода права собственности на проданное жилье.

Сумма налога при продаже квартиры – как рассчитать

Каким образом рассчитывается налог? Налог в размере 13% исчисляется от суммы дохода в результате продажи объекта недвижимости. Если квартира продана дешевле, чем приобретена, собственник освобождается от уплаты налога. Однако и в данном случае учитывается кадастровая стоимость объекта недвижимости. Если квартира реализована по цене, которая существенно отличается от кадастровой, налог будет рассчитываться с большей суммы после сравнения договорной цены и кадастровой (при этом кадастровая стоимость умножается на понижающий коэффициент 0,7).

Прежний срок владения недвижимым имуществом — 3 года для последующей реализации без уплаты налога продолжает действовать в случае продажи квартиры, полученной в дар или наследство от близких родственников. Это же правило распространяется на объекты недвижимости, зарегистрированные в ходе приватизации либо полученные в собственность по договору ренты.

Отчитаться перед государством о продаже квартиры, которая находилась в собственности менее 3 или 5 лет, можно, подав налоговую декларацию по форме 3-НДФЛ через сайт ФНС России или портал Госуслуг либо лично обратившись в налоговую инспекцию по месту регистрации. Оплатить НДФЛ можно в любом банке. Если не подать декларацию своевременно и просрочить уплату налога (установленный срок — до 30 апреля), последуют штрафы или пени за каждый день просрочки.

Налоговый вычет при продаже квартиры

В заключение совет — как уменьшить сумму налога при продаже квартиры.

Собственники недвижимости могут воспользоваться правом на налоговый вычет. Сумма налогового вычета, на который может быть уменьшен доход в результате продажи объекта недвижимости, составляет 1 млн руб., если речь идет о квартирах, домах, комнатах и долях. Если продается нежилое помещение, гараж, парковочное машино-место и т.д., размер налогового вычета составляет 250 тыс. руб.

Имущественный вычет, о котором идет речь, в отличие от вычета, который можно получить единожды в жизни при покупке жилья, можно применять неограниченное количество раз. Однако получить такой вычет налогоплательщик может только один раз в год. Чтобы воспользоваться правом на вычет, налогоплательщику необходимо заполнить налоговую декларацию (форма 3-НДФЛ) и предоставить ее вместе с документами, подтверждающими продажу квартиры, в налоговый орган по месту регистрации.

Публикации

После недавнего объявления московских властей о том, что до конца года едва ли не каждая столичная квартира будет проверена на предмет проживания нелегальных мигрантов, забеспокоились многие. В том числе – многочисленная армия граждан России, снимающих жилье в Москве. Встревожены и хозяева квартир, сдающие жилплощадь иногородним, а то и коренным москвичам, оказавшимся без собственного угла.

Какие права и обязанности в подобных ситуациях имеют россияне и как себя грамотно вести, если к вам нагрянули с проверкой сотрудники полиции либо других инстанций? Самые важные пункты законодательства и практические советы – в очередном выпуске нашей рубрики.

Звонят? Откройте дверь!

Исходя из права на неприкосновенность жилья (статья 25 Конституции РФ), мы, в принципе, вправе не открывать дверь вообще никому. С другой стороны, тот же Основной закон позволяет в определенных случаях проникать в квартиру против воли жильцов. То есть может быть попросту вскрыт замок, а то и выломана сама дверь. Разумеется, доводить до такой крайности не хотелось бы. Чтобы сохранить свое имущество и нервы, важно знать следующее.

По действующему законодательству право “проникать в жилье против воли” есть только у представителей органов государственной власти.

К ним относятся, в частности, полицейские, судебные приставы, в исключительных случаях сотрудники ФСБ и других силовых структур. Однако, поскольку сейчас речь идет об усилении контроля за проживанием нелегальных мигрантов, то на практике нас могут ожидать преимущественно визиты представителей полиции, в основном – участковых. Их полномочия прописаны в законе “О полиции” (федеральный закон от 7 февраля 2011 года № 3-ФЗ, последняя редакция – от 2 июля 2013 года).

В статье 15 (часть 3) перечисляется перечень ситуаций, когда полицейские вправе настаивать, чтобы их впустили в квартиру, а при отказе принудительно, без решения суда, вскрывать жилье. Это допускается:

1) для спасения жизни граждан и (или) их имущества, обеспечения безопасности граждан или общественной безопасности при массовых беспорядках и чрезвычайных ситуациях;

2) для задержания лиц, подозреваемых в совершении преступления;

3) для пресечения преступления;

4) для установления обстоятельств несчастного случая.

Как видим, проверка соблюдения правил миграционного учета (для иностранцев) и регистрационного учета (для россиян) в этом списке не значится. Более того, даже если щепетильные соседи сообщили участковому, что вы живете в съемной квартире без временной регистрации, а хозяин не платит налоги с дохода от аренды, то и это не будет основанием для принудительного проникновения в жилье. Потому как проживание без регистрации является вовсе не преступлением, которое требуется срочно пресекать, а более безобидным административным правонарушением (подробнее об этом ниже).

А уклонение от уплаты налогов, хоть и подпадает под Уголовный кодекс при особо крупной наживе, явно не может быть пресечено путем взлома двери.

Вступаем в переговоры

Сразу уточним: если к вам в гости рвутся сотрудники ДЕЗ, Мосгаза, Мосэнерго и прочих жилищно-коммунальных инстанций, то им вы вправе не открывать однозначно. Никакие “срочные проверки счетчиков”, батарей и газовых плит не обязывают жильцов впускать в квартиру кого бы то ни было. Хотя, конечно, к каждой ситуации нужно подходить разумно (вряд ли стоит скрываться от газовщика, если плита и вправду барахлит).

А вот если человек за дверью утверждает, что он участковый и настаивает, чтобы его приняли, следует поступать так.

– Не открывая, попросите полицейского представиться. Для убедительности можно процитировать пункт 1 части 4 статьи 5 закона “О полиции”: при обращении к гражданину сотрудник полиции обязан назвать свои должность, звание, фамилию, предъявить по требованию гражданина служебное удостоверение, сообщить причину и цель обращения.

– Если вы не знакомы со своим участковым лично и сомневаетесь, он ли это, вежливо сообщите, что сейчас перезвоните в отделение полиции, чтобы убедиться, что перед вами действительно страж порядка, а не мошенник или грабитель (кстати, эксперты предупреждают, что как раз аферисты сейчас тоже активизируются и гораздо чаще начнут навещать граждан под видом “миграционно-регистрационных проверок”). Если у вас нет телефона местного отделения полиции, легко выяснить его, позвонив по 02.

– Убедившись в личности участкового, уточните причину визита. Можно сделать это, все еще не открывая двери. Если представитель полиции ссылается на проверку документов, регистрации, уплаты налогов при аренде и т.п., напомните, что все это не является основанием для проникновения в квартиру. Сошлитесь на упомянутую статью 15 закона “О полиции”.

– Если чувствуете, что обстановка накаляется и реально запахло взломом – скажем, участковый настаивает, мол, у него ориентировка, что в квартире скрывается преступник-наркоделец, то целесообразнее открыть дверь.

При этом особо раздраженных стражей порядка можно охладить напоминанием, что в случае чего вы уточните правомерность действий полицейского, позвонив в Управление собственной безопасности вашего регионального управления внутренних дел (телефон найдете на официальном сайте в Интернете) либо по 02 (здесь все звонки-жалобы-заявления фиксируются под запись).

“В гостях”

Что может сделать участковый, попав к вам в квартиру? Разумеется, попросит предъявить документ, удостоверяющий личность (паспорт). Это вполне правомерно, поскольку пункт 2 части 1 статьи 13 закона “О полиции” позволяет стражу порядка проверять документы в том числе, если “имеется повод к возбуждению в отношении гражданина дела об административном правонарушении”. Без регистрации по месту пребывания сейчас, чего греха таить, живут многие, а это и есть административное правонарушение.

Впрочем, далеко не всегда. Согласно пункту 9 Правил регистрации и снятия граждан РФ с регистрационного учета (утверждены постановлением Правительства РФ от 17 июля 1995 года № 713) граждане России обязаны оформлять регистрацию по месту пребывания, если явились для временного проживания в какой-либо населенный пункт на срок свыше 90 дней. А если, скажем, человек приезжает поработать “вахтовым методом”: пару месяцев в столице, потом на родину в другой город возвращается, то регистрация строго по правилам не обязательна.

Все это стоит напомнить участковому. Равно как и то, что бремя доказывания совершения правонарушения лежит на правоохранительных органах. Презумпция невиновности у нас провозглашается не только в Уголовном, но и в “административном” кодексе (статья 1.5 Кодекса РФ об административных правонарушениях). Так что срочно изыскивать билеты, подтверждающие ваш недавний приезд и скорый отъезд, не обязательно. В крайнем случае участковый вправе составить протокол об административном правонарушении (подробные правила его оформления – в статье 28.2 Кодекса РФ об административных правонарушениях).

Обратите внимание на важный нюанс: статья 28.6 КоАП предусматривает также процедуру под названием “Назначение административного наказания без составления протокола”. В соответствии с ней сотрудник органа внутренних дел может сразу вынести постановление о назначении административного штрафа, минуя составление протокола и дальнейшее разбирательство дела.

Однако такая “упрощенка” не допускается, если гражданин не согласен с назначенным ему штрафом и (или) оспаривает сам факт правонарушения. Так что, если вы не признаете себя виновным, подчеркните это и дайте знать участковому, что вы в курсе вышеописанных правил.

На заметку: о штрафах.

Нашумевшие в начале этого года поправки о “драконовских” штрафах за нарушение правил регистрационного учета законом до сих пор так и не стали. Действующая на сегодня редакция статьи 19.15 Кодекса РФ об административных правонарушениях предусматривает такие наказания:

– для гражданина, проживающего без регистрации по месту пребывания, – штраф от 1500 до 2500 руб (напомним, нарушением считается доказанное пребывание без регистрации свыше 90 дней);

– для хозяина квартиры, который допускает проживание на своей жилплощади гражданина РФ без регистрации по месту пребывания, – штраф от 2000 до 2500 руб (опять же, если доказано превышение 90-дневного срока проживания без регистрации).

Наказание за предоставление жилья иностранцам, не соблюдающим правила миграционного учета, предусматривается в статье 18.9 КоАП РФ. Владельцам квартир в таких случаях грозит штраф от 2000 до 4000 рублей.

“Больной вопрос”

Вправе ли сотрудники полиции забрать гражданина из квартиры и препроводить в отделение внутренних дел?

Отвечаем: да, вправе. Но лишь в исключительных случаях, перечисленных в статье 14 закона “О полиции”. Речь там идет о задержании подозреваемых в совершении преступления, находящихся в розыске, совершивших побег из-под стражи и т.п. В пункте 13 части 1 статьи 13 того же закона упоминается также, что гражданина могут доставить в служебное помещение подразделения полиции для установления личности, если имеются основания полагать, что человек находится в розыске как скрывшийся от органов дознания, следствия или суда, либо как уклоняющийся от исполнения уголовного наказания, либо как пропавший без вести.

К счастью, большинство добропорядочных хозяев и нанимателей жилья в эти категории не попадает.

…и немного о налогах

Практикующие юристы отмечают: основная сложность привлечения к ответственности за сдачу жилья без уплаты налогов состоит вот в чем. Требуется не просто установить, что в квартире появился новый жилец, но и доказать факт передачи им денег хозяину за пользование жилплощадью. А по нынешним временам даже договоры найма квартир составляются далеко не всякий раз. Не говоря уже об оформлении расписок, где была бы зафиксирована передача средств с указанием цели “наем жилого помещения”.

Так что даже чистосердечное признание квартиросъемщика “да, плачу!” вовсе не является “царицей доказательств”, позволяющей наказать хозяина квартиры за уклонение от уплаты налогов.

Ну и, возвращаясь к ожидаемым поквартирным обходам участковых, проясним еще один важный нюанс. Если в отделение полиции не поступало заявления от собственника квартиры (либо владельца неприватизированного жилья) с жалобой на неправомерное занятие жилплощади, то страж порядка не уполномочен требовать у вас какие-либо объяснения и документы, подтверждающие основание находиться в данном жилье. Никому не воспрещается временно жить у знакомых, приходить в гости и т.д. А еще в Жилищном кодексе упоминается просто “безвозмездное пользование жилым помещением” (часть 2 статьи 30 ЖК РФ).

Вывод

Конечно, всем нам следует соблюдать законы, неправомерно вечно жить без регистрации или сдавать квартиру толпам нелегалов. Однако знание своих прав и нюансов законодательства поможет избежать злоупотреблений и перегибов, которые порой случаются при проведении массовых кампаний-проверок.

Рейды полиции по квартирам: как себя вести, чтобы избежать проблем

Какие права и обязанности в подобных ситуациях имеют россияне и как себя грамотно вести, если к вам нагрянули с проверкой сотрудники полиции либо других инстанций? Самые важные пункты законодательства и практические советы – в очередном выпуске нашей рубрики.

Звонят? Откройте дверь!

Исходя из права на неприкосновенность жилья (статья 25 Конституции РФ), мы, в принципе, вправе не открывать дверь вообще никому. С другой стороны, тот же Основной закон позволяет в определенных случаях проникать в квартиру против воли жильцов. То есть может быть попросту вскрыт замок, а то и выломана сама дверь. Разумеется, доводить до такой крайности не хотелось бы. Чтобы сохранить свое имущество и нервы, важно знать следующее.

По действующему законодательству право «проникать в жилье против воли» есть только у представителей органов государственной власти.

К ним относятся, в частности, полицейские, судебные приставы, в исключительных случаях сотрудники ФСБ и других силовых структур. Однако, поскольку сейчас речь идет об усилении контроля за проживанием нелегальных мигрантов, то на практике нас могут ожидать преимущественно визиты представителей полиции, в основном — участковых. Их полномочия прописаны в законе «О полиции» (федеральный закон от 7 февраля 2011 года № 3-ФЗ, последняя редакция – от 2 июля 2013 года).

В статье 15 (часть 3) перечисляется перечень ситуаций, когда полицейские вправе настаивать, чтобы их впустили в квартиру, а при отказе принудительно, без решения суда, вскрывать жилье. Это допускается:

1) для спасения жизни граждан и (или) их имущества, обеспечения безопасности граждан или общественной безопасности при массовых беспорядках и чрезвычайных ситуациях;

2) для задержания лиц, подозреваемых в совершении преступления;

3) для пресечения преступления;

4) для установления обстоятельств несчастного случая.

Как видим, проверка соблюдения правил миграционного учета (для иностранцев) и регистрационного учета (для россиян) в этом списке не значится. Более того, даже если щепетильные соседи сообщили участковому, что вы живете в съемной квартире без временной регистрации, а хозяин не платит налоги с дохода от аренды, то и это не будет основанием для принудительного проникновения в жилье. Потому как проживание без регистрации является вовсе не преступлением, которое требуется срочно пресекать, а более безобидным административным правонарушением (подробнее об этом ниже).

А уклонение от уплаты налогов, хоть и подпадает под Уголовный кодекс при особо крупной наживе, явно не может быть пресечено путем взлома двери.

Вступаем в переговоры

Сразу уточним: если к вам в гости рвутся сотрудники ДЕЗ, Мосгаза, Мосэнерго и прочих жилищно-коммунальных инстанций, то им вы вправе не открывать однозначно. Никакие «срочные проверки счетчиков», батарей и газовых плит не обязывают жильцов впускать в квартиру кого бы то ни было. Хотя, конечно, к каждой ситуации нужно подходить разумно (вряд ли стоит скрываться от газовщика, если плита и вправду барахлит).

А вот если человек за дверью утверждает, что он участковый и настаивает, чтобы его приняли, следует поступать так.

— Не открывая, попросите полицейского представиться. Для убедительности можно процитировать пункт 1 части 4 статьи 5 закона «О полиции»: при обращении к гражданину сотрудник полиции обязан назвать свои должность, звание, фамилию, предъявить по требованию гражданина служебное удостоверение, сообщить причину и цель обращения.

— Если вы не знакомы со своим участковым лично и сомневаетесь, он ли это, вежливо сообщите, что сейчас перезвоните в отделение полиции, чтобы убедиться, что перед вами действительно страж порядка, а не мошенник или грабитель (кстати, эксперты предупреждают, что как раз аферисты сейчас тоже активизируются и гораздо чаще начнут навещать граждан под видом «миграционно-регистрационных проверок»). Если у вас нет телефона местного отделения полиции, легко выяснить его, позвонив по 02.

— Убедившись в личности участкового, уточните причину визита. Можно сделать это, все еще не открывая двери. Если представитель полиции ссылается на проверку документов, регистрации, уплаты налогов при аренде и т.п., напомните, что все это не является основанием для проникновения в квартиру. Сошлитесь на упомянутую статью 15 закона «О полиции».

— Если чувствуете, что обстановка накаляется и реально запахло взломом – скажем, участковый настаивает, мол, у него ориентировка, что в квартире скрывается преступник-наркоделец, то целесообразнее открыть дверь.

При этом особо раздраженных стражей порядка можно охладить напоминанием, что в случае чего вы уточните правомерность действий полицейского, позвонив в Управление собственной безопасности вашего регионального управления внутренних дел (телефон найдете на официальном сайте в Интернете) либо по 02 (здесь все звонки-жалобы-заявления фиксируются под запись).

«В гостях»

Что может сделать участковый, попав к вам в квартиру? Разумеется, попросит предъявить документ, удостоверяющий личность (паспорт). Это вполне правомерно, поскольку пункт 2 части 1 статьи 13 закона «О полиции» позволяет стражу порядка проверять документы в том числе, если «имеется повод к возбуждению в отношении гражданина дела об административном правонарушении». Без регистрации по месту пребывания сейчас, чего греха таить, живут многие, а это и есть административное правонарушение.

Впрочем, далеко не всегда. Согласно пункту 9 Правил регистрации и снятия граждан РФ с регистрационного учета (утверждены постановлением Правительства РФ от 17 июля 1995 года № 713) граждане России обязаны оформлять регистрацию по месту пребывания, если явились для временного проживания в какой-либо населенный пункт на срок свыше 90 дней. А если, скажем, человек приезжает поработать «вахтовым методом»: пару месяцев в столице, потом на родину в другой город возвращается, то регистрация строго по правилам не обязательна.

Все это стоит напомнить участковому. Равно как и то, что бремя доказывания совершения правонарушения лежит на правоохранительных органах. Презумпция невиновности у нас провозглашается не только в Уголовном, но и в «административном» кодексе (статья 1.5 Кодекса РФ об административных правонарушениях). Так что срочно изыскивать билеты, подтверждающие ваш недавний приезд и скорый отъезд, не обязательно. В крайнем случае участковый вправе составить протокол об административном правонарушении (подробные правила его оформления – в статье 28.2 Кодекса РФ об административных правонарушениях).

Обратите внимание на важный нюанс: статья 28.6 КоАП предусматривает также процедуру под названием «Назначение административного наказания без составления протокола». В соответствии с ней сотрудник органа внутренних дел может сразу вынести постановление о назначении административного штрафа, минуя составление протокола и дальнейшее разбирательство дела.

Однако такая «упрощенка» не допускается, если гражданин не согласен с назначенным ему штрафом и (или) оспаривает сам факт правонарушения. Так что, если вы не признаете себя виновным, подчеркните это и дайте знать участковому, что вы в курсе вышеописанных правил.

На заметку: о штрафах…

Нашумевшие в начале этого года поправки о «драконовских» штрафах за нарушение правил регистрационного учета законом до сих пор так и не стали. Действующая на сегодня редакция статьи 19.15 Кодекса РФ об административных правонарушениях предусматривает такие наказания:

— для гражданина, проживающего без регистрации по месту пребывания, — штраф от 1500 до 2500 руб (напомним, нарушением считается доказанное пребывание без регистрации свыше 90 дней);

— для хозяина квартиры, который допускает проживание на своей жилплощади гражданина РФ без регистрации по месту пребывания, — штраф от 2000 до 2500 руб (опять же, если доказано превышение 90-дневного срока проживания без регистрации).

Наказание за предоставление жилья иностранцам, не соблюдающим правила миграционного учета, предусматривается в статье 18.9 КоАП РФ. Владельцам квартир в таких случаях грозит штраф от 2000 до 4000 рублей.

«Больной вопрос»

Вправе ли сотрудники полиции забрать гражданина из квартиры и препроводить в отделение внутренних дел?

Отвечаем: да, вправе. Но лишь в исключительных случаях, перечисленных в статье 14 закона «О полиции». Речь там идет о задержании подозреваемых в совершении преступления, находящихся в розыске, совершивших побег из-под стражи и т.п. В пункте 13 части 1 статьи 13 того же закона упоминается также, что гражданина могут доставить в служебное помещение подразделения полиции для установления личности, если имеются основания полагать, что человек находится в розыске как скрывшийся от органов дознания, следствия или суда, либо как уклоняющийся от исполнения уголовного наказания, либо как пропавший без вести.

К счастью, большинство добропорядочных хозяев и нанимателей жилья в эти категории не попадает.

…и немного о налогах

Практикующие юристы отмечают: основная сложность привлечения к ответственности за сдачу жилья без уплаты налогов состоит вот в чем. Требуется не просто установить, что в квартире появился новый жилец, но и доказать факт передачи им денег хозяину за пользование жилплощадью. А по нынешним временам даже договоры найма квартир составляются далеко не всякий раз. Не говоря уже об оформлении расписок, где была бы зафиксирована передача средств с указанием цели «наем жилого помещения».

Так что даже чистосердечное признание квартиросъемщика «да, плачу!» вовсе не является «царицей доказательств», позволяющей наказать хозяина квартиры за уклонение от уплаты налогов.

Ну и, возвращаясь к ожидаемым поквартирным обходам участковых, проясним еще один важный нюанс. Если в отделение полиции не поступало заявления от собственника квартиры (либо владельца неприватизированного жилья) с жалобой на неправомерное занятие жилплощади, то страж порядка не уполномочен требовать у вас какие-либо объяснения и документы, подтверждающие основание находиться в данном жилье. Никому не воспрещается временно жить у знакомых, приходить в гости и т.д. А еще в Жилищном кодексе упоминается просто «безвозмездное пользование жилым помещением» (часть 2 статьи 30 ЖК РФ).

Вывод

Конечно, всем нам следует соблюдать законы, неправомерно вечно жить без регистрации или сдавать квартиру толпам нелегалов. Однако знание своих прав и нюансов законодательства поможет избежать злоупотреблений и перегибов, которые порой случаются при проведении массовых кампаний-проверок.